Инвестпроекты по строительству и модернизации мясоперерабатывающих комплексов в ЮФО — отдельный пример «взрывного» роста. Несмотря на то, что количество южных проектов стоимостью от 300 млн рублей, находящихся в стадии реализации, сократилось в нашем рэнкинге с 285 до 234, количество проектов в мясной отрасли осталось прежним (8 проектов), но их стоимость подросла в 1,4 раза — до 40,21 млн рублей. Амбициозные планы инвесторов пока, впрочем, не соотносятся с действительностью — производство и потребление не растут опережающими темпами.

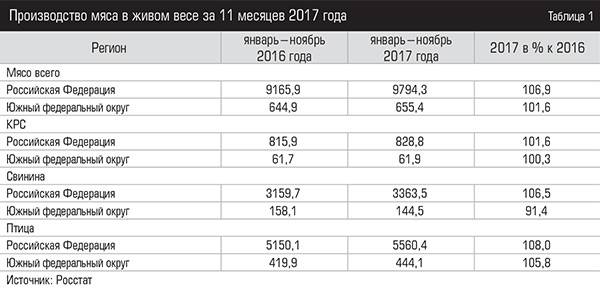

По данным Института конъюнктуры аграрного рынка (ИКАР), совокупное производство мяса на убой в России в 2017 году выросло на 4,8% к уровню 2016 года, составив 10,2 млн тонн. В ЮФО объём производства оценивается на уровне позапрошлого года — 1,4 млн тонн. Согласно информации министерства сельского хозяйства и перерабатывающей промышленности Краснодарского края, на Кубани в 2017 году произведено 502,4 тысячи тонн мяса скота и птицы в живом весе, что на 0,5% выше показателей 2016 года. Структура производства была следующей: птица — 67%, крупный рогатый скот — 16,9 %, свиньи — 16%, овцы и козы — 0,1%. Донским животноводам тоже удалось остаться на плаву: второй год подряд Ростовская область сохраняет объёмы производства мяса в убойном весе на уровне 362,5 тысячи тонн. В 2018 году планируется произвести 411 тысяч тонн, отмечают в региональном минсельхозпроде. Доля двух субъектов в общей структуре производства мяса в ЮФО — свыше 60%.

Цены устремились вниз

Что касается цены на сырьё, то весь прошлый год она падала. Так, отрицательная динамика цен на курятину связана с перепроизводством. В России объём произведённой курятины в минувшем году составил 4,9 млн тонн в убойном весе. Высокие показатели наблюдались и в конце 2016 года, именно в это время началось снижение средних цен, говорит Анна Кудрякова, эксперт рынка мяса ИКАР.

«В 2017 году ситуация с ценообразованием только обострилась, и к концу декабря стоимость тушки цыпленка-бройлера была ниже значений прошлого года на 22,2 процента. В январе-феврале 2018 года ожидается сохранение отрицательной динамики цен. Возможно снижение цен на тушку бройлера ещё на три-пять рублей», — комментирует г-жа Кудрякова.

Эксперты отмечают, что низкие цены на птицу отражаются на рентабельности отечественных птицефабрик и могут привести к уходу с рынка многих игроков. Если это произойдёт, то тренд на понижение цены сменится на противоположный.

По мнению главы ГК «Евродон» Вадима Ванеева, если индейка продолжит падать в цене, то производить её будет просто нерентабельно.

«”Куриный сегмент” уже сформирован, и конкуренция в нём идёт в основном ценовая. Рост предложений не сбалансирован с существующим спросом и потребительскими возможностями. Сети и производители демпингуют, но это не спасает ситуацию и негативно сказывается на развитии отрасли в целом, — рассказывает Вадим Ванеев. — Цены на мясо индейки и утки также снижаются, как и на большинство видов мяса. Однако индейка — это не курица. Курицу растят 30 дней, а индейку 140 дней. Себестоимость производства индейки значительно выше производства курицы».

Среди положительных общероссийских тенденций 2017 года — рост производства свинины. Хотя темп был не такой впечатляющий, как в 2016 году: всего 6% против 13%. По данным ИКАР, резких взлётов и падений, которые ранее были свойственны рынку свинины, в 2017 году было гораздо меньше. Максимальная стоимость свинины достигала 165–168 рублей за кг, тогда как в 2016 году — на 5–10 рублей выше. Осенью особенно отмечалось перенасыщение рынка свининой, которое сопровождалось низкой покупательской активностью.

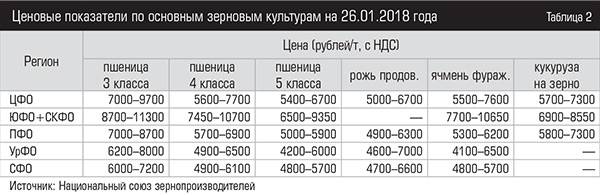

«В конце 2017 года наблюдалось существенное снижение цены на свинину, не свойственное предпраздничному периоду. Например, если средняя цена за килограмм свинины в живом весе на протяжении прошлого года составила 95 рублей без НДС, то в декабре она снизилась до 84 рублей за килограмм. Полагаю, что на эту ситуацию могло повлиять снижение затрат на корма, обусловленное снижением закупочных цен», — комментирует Евгений Иванов, генеральный директор ООО «Мясокомбинат “Каневской”».

Кстати, на фоне приоритетной программы развития животноводства внутреннее потребление кормовых культур поступательно растёт. По мнению Национального союза зернопроизводителей, если в прошлом сезоне потребность в фуражном зерне доходила до 39 млн тонн, то в нынешнем году она может составить порядка 40 млн тонн. Отметим, что с начала текущего сельхозгода в южных регионах страны на фоне активного спроса не только на продовольственную, но и фуражную группу цены на зерно растут. Так, более активно менялась цена на фуражный ячмень, которая с начала сезона увеличилась более чем на 1500 рублей за тонну. Такому повышению способствовала активность как потребителей на внутреннем рынке, так и экспортно ориентированных организаций, которые обеспечили положительную динамику выгрузки ячменя по сравнению с прошлым годом за рубеж практически в два раза, поясняют в Национальном союзе зернопроизводителей.

Рынок говядины серьёзно отличается от птицы и свинины, которые испытывают потрясения от резкого развития производства. Объём говядины, произведённой в стране, по итогам 2017 года немного ниже, чем в 2016 году — на 1%. Поголовье КРС также не имеет значительных изменений по отношению к позапрошлогоднему периоду, сообщают в ИКАР.

«В силу того, что на рынке не наблюдается излишков мяса, ощущается влияние внешних факторов. Так, перебои поставок говядины из Белоруссии создают дефицит в отдельных регионах и оказывают влияние на внутренние цены, а запрет на поставку говядины из Бразилии, который “прогремел” на рынке в конце года, резко повысил стоимость кусковой говядины, — дополняет Анна Кудрякова. — В новом 2018 году рынок будет приспосабливаться к новым реалиям, связанным с сокращением импорта. Будет испытывать на “живучесть” максимальные цены».

Примечательно, что рост отечественного производства птицы и свинины, наблюдавшийся в прошлом году, оставляет всё меньше возможностей для импорта. Однако доля импортный говядины по-прежнему высокая — почти 50%. Основными поставщиками говядины остаются Бразилия, Парагвай и Белоруссия. При этом некоторые предприятия вынуждены с каждым годом наращивать долю импортного сырья. Так, ООО «Ростовский колбасный завод — Тавр» в 2017 году закупило у Белоруссии 709 тонн говядины, что на 29% больше в сравнении с 2016 годом.

В минувшем году продолжилось развитие экспортных направлений реализации по птице и свинине. Например, экспорт птицы вырос более чем 40%, а свинины — на 20% по отношению к 2016. Основным направлением экспортных поставок свинины является Гонконг — более 84%, поставки птицы почти равномерно распределяются на два основных направления, Украину и Вьетнам, отмечают аналитики ИКАР.

«Результаты прошлого года дают основания полагать, что задача по обеспечению продовольственной безопасности в стране решается. Помимо этого, Россия продолжает уверенно осваивать внешние рынки», — говорит руководитель исполкома Национальной мясной ассоциации Сергей Юшин. По предварительным оценкам, в 2017 году мы экспортировали 250 тысяч тонн мяса и мясопродуктов почти в 40 стран мира. География поставок постепенно расширяется.

По словам Сергея Юшина, основной проблемой для отрасли остаётся неблагополучная ситуация с болезнями животных. Особенно это касается юга страны. Так, Краснодарский край сильно сократил поголовье свиней из-за АЧС, а в Ростовской области птичий грипп парализовал производство «Евродона».

Подсели на пельмени

Говоря о влиянии цен на мясоперерабатывающую отрасль Юга, игроки рынка отмечают, что низкая стоимость мяса негативно отразилась на потреблении колбасных изделий и, соответственно, на их производстве. В целом рынок колбасы по предварительным итогам 2017 года продемонстрировал падение в пределах 4,5% относительно 2016 года.

В Ростовской области в минувшем году произведено 46 тысяч тонн колбас, что на 7% ниже показателей 2016 года. Лидирующие позиции по выпуску колбасных изделий остаются за ООО «Ростовский колбасный завод — Тавр», предприятие производит свыше 75 % от областного объёма.

«В 2017 году “Тавр” выпустил более 42 тысяч тонн готовой продукции. В целом нам удалось удержать объёмы производства и продаж на уровне рынка. В текущих условиях на “Тавре” наблюдалось снижение в группе варёных колбас, на фоне значительного прироста в группе сырокопчёных колбас и увеличения объёмов в группе варёно-копчёных колбас», — рассказали в пресс-службе ООО «Ростовский колбасный завод — Тавр».

Всего в мясоперерабатывающей отрасли Дона действует около 20 крупных и средних предприятий, мощности которых составляют 336 тысяч тонн, в том числе колбасных изделий и полуфабрикатов — 74 тысячи тонн, переработки говядины — 48 тысяч тонн, свинины — 19 тысяч тонн, птицы — 195 тысяч тонн. Загруженность мощностей за 2017 год составила 53%, сообщают в донском минсельхозпроде. Кроме того, на территории Ростовской области расположено 95 убойных пунктов, со средней загрузкой 68%.

В Краснодарском крае производством мясной продукции занимаются порядка 300 предприятий, в том числе 9 крупных и средних мясокомбинатов. Технический и технологический потенциал позволяет переработать в год порядка 465 тысяч тонн скота и птицы в живом весе. В отрасли работает более 4,5 тысячи человек. Ассортимент выпускаемой продукции превышает 500 наименований. Оценочно за 2017 год предприятиями отрасли выработано 212 тысяч тонн мяса и субпродуктов (темп прироста к 2016 году — 11%), животных пищевых жиров — 3 тысячи тонн, рост также 11%. Что касается колбас, то их произведено 60 тысяч тонн, а мясных полуфабрикатов — 61 тысяча тонн.

По данным кубанского министерства сельского хозяйства и перерабатывающей промышленности, в прошлом году достаточно активно развивались малые цеха по убою и переработке мясного сырья. Их производственный потенциал по переработке составляет порядка 80 тысяч тонн в год сырья в живом весе. В краевых объёмах производства мяса и субпродуктов малые цеха занимают 70% от общих объёмов производства.

Как рассказывают в ООО «Мясокомбинат “Каневской”», объём потребления колбасных изделий в целом по России продолжает падать, что связано с сокращением реальных доходов населения. Трендом потребительского поведения становится стремление к качеству и безопасности.

Ещё одна тенденция, закрепившаяся пару лет назад, — падение внутреннего спроса на высокомаржинальную, премиальную мясную продукцию и рост спроса на полуфабрикаты.

Например, в 2017 году объёмы производства колбасных изделий мясокомбината «Каневской» выросли на 10 %, а полуфабрикатов — на 20% относительно объёмов 2016 года. Загрузка производства увеличилась, но не достигла своих максимальных значений.

«Полуфабрикатная группа показала в 2017 году хороший рост; я уверен, что она продолжит этот курс в нынешнем году. Здесь вырастут категории продуктов быстрого приготовления, продукты в маринаде, охлаждённые мясные полуфабрикаты», — говорит Евгений Иванов.

Аналогичная ситуация сложилась на ростовском заводе «Тавр». В последнее время предприятие активно наращивает объёмы в мясных полуфабрикатах: развиваются продажи пельменей, колбасок для жарки — купат. Суммарно прирост продаж полуфабрикатов зафиксирован на уровне 30%. Всего в Ростовской области производство мясных полуфабрикатов за 2017 год возросло на 18%, составив 18,5 тысячи тонн.

В начавшемся году тренд на снижение потребления колбасы сохранится, так как, стараясь экономить, потребители выбирают магазины с низкими ценами, ищут товары по спецпредложениям, придерживаются составленного списка продуктов, используют купоны на скидку, покупают товары в больших упаковках, говорят в ООО «Ростовский колбасный завод — Тавр».

«Доля промопродаж выросла с 8,1 процента в 2011 году до 21,3 процента в 2017 году, к тому же увеличился и размер скидок: снижение цены на 10–15 процентов стало неинтересно, всё чаще потребители ищут товар со скидкой 20–40 процентов. Основной фактор выбора потребителя основывается на соотношении цены и качества, поэтому потребитель будет выбирать средний ценовой сегмент, который по цене, при проведении акций, будет искусственно перенесён в эконом-сегмент», — считают в «Тавре».

Разморозка рынка начнётся в 2018 году

«Рынок мясопереработки коррелирует с ВВП и, в соответствии с оптимистичными прогнозами правительства РФ по его росту на 1,7 процента, следует ожидать и роста нашего рынка. Свой вклад в оживление покупательской способности может внести обсуждаемое повышение заработной платы бюджетникам, — рассуждает Евгений Иванов. — Однако предполагаю, что этот рост коснётся только рынка охлаждённого мяса и полуфабрикатов. Колбасный сегмент продолжит стагнировать, а рост объёмов выработки отдельных производителей будет достигаться только за счёт перераспределения рынка в результате жёсткой конкуренции между уже имеющимися участниками».

В 2018 году в Национальной мясной ассоциации прогнозируют рост производства свинины в России минимум на 3%. Продолжится тренд на вытеснение импортной свинины и наращивание экспортных поставок. Снижение стоимости свинины на 20% и, как следствие, увеличение потребительского спроса будут стимулировать инвесторов вкладывать многомиллиардные капиталовложения в свиноводство. В птицеводстве сегодня не стоит задача по наращиванию объёмов. В начавшемся году Россия может смело стать нетто-экспортёром мяса птицы.

Примечательно, что летом 2017 годы о планах по строительству мясного кластера по производству баранины рассказывал основатель «Евродона» Вадим Ванеев. Промышленное производство баранины должно начаться в Ростовской и Тверской областях. На воплощение идеи в жизнь может уйти около двух лет, проектная мощность в Ростовской области должна составить порядка 15 тысяч тонн убойного веса.

«Баранина — это одно из тех направлений, которое нуждается в модернизации, — говорит Сергей Юшин. — Большая доля поголовья мелкого рогатого скота фактически находится в “серой” зоне. Ветеринары не могут даже точно сказать, сколько голов ежегодно перевозится из одного уголка страны в другой. Индустриальная разделка баранины встречается крайне редко. Но именно она нужна современной рознице, сегменту HoReCa. Поэтому заявляемые “Евродоном” и “Дамате” проекты по производству баранины помогут легализовать рынок».