Если по итогам 2015 года на всём юге России мы отыскали 19 компаний с выручкой от 400 млн рублей, отвечающих формальным требованиям «газелей», то по итогам 2016 года их оказалось 38. Напомним, к числу «газелей» традиционно относят компании, которые демонстрируют рост не ниже 30% в год на протяжении последних пяти лет. При этом отсматривались нами компании с выручкой от 400 млн рублей и выше. До середины 2015 года всё, что было ниже этого показателя выручки, считалось малым бизнесом.

Ещё в прошлом году, столкнувшись с беспрецедентно низким количеством быстрорастущих компаний, мы стали подходить к методике несколько демократичнее. Тогда мы заглянули глубже в сферу малого бизнеса, отобрав для исследования компании с выручкой от 200 млн рублей. В этом году, работая с традиционной базой предприятий с оборотами от 400 млн, мы решили пойти другим путём — снизить порог роста и посмотреть на компании, которые растут пять лет со скоростью не менее 15% в год. Таких компаний в результате оказалось 141. Теперь мы видим не только верхушку роста, которая до сих пор остаётся слишком узкой, но и формируем более глубокое представление о том, какого рода компании сегодня растут, причём делают это стабильно всю последнюю пятилетку. Для снижения планки по темпам роста есть и другое обоснование. В мировой литературе для «газелей» принята планка роста в 20%, в России к ней традиционно прибавляли 10% инфляции, но её показатели в стране за последние годы сильно упали. По данным Росстата, за 2017 год она составила всего 2,5%, годом ранее наблюдался предыдущий минимум — 5,4%. При этом в 2015 году этот показатель равнялся 12,9%, в 2014 году — 11,4%. То есть поправку на инфляцию в методику можно уже и внести.

Таким образом, мы вполне признаём, что пошли на послабления в методике исследования с целью увидеть более широкий ландшафт роста. Мы впервые формируем топ-лист 100 самых динамичных компаний на отрезке последних пяти лет. Но при этом проводим расчёты по двум группам, выделяя классические «газели», параметры которых мы можем сравнивать с данными прошлых лет, а также группу компаний, которые мы условно называем «второй эшелон роста» — это предприятия, темпы роста которых в последние пять лет составляли от 15 до 30%. В итоговом рэнкинге мы выделили такие компании серым фоном. Ещё раз подчеркнём: в список 100 самых динамичных за пятилетку компании попали не за короткие впечатляющие рывки, которые бывают тем больше, чем ниже база, а за умение стабильно расти на достаточно продолжительном отрезке.

Классические «газели»: удвоения недостаточно

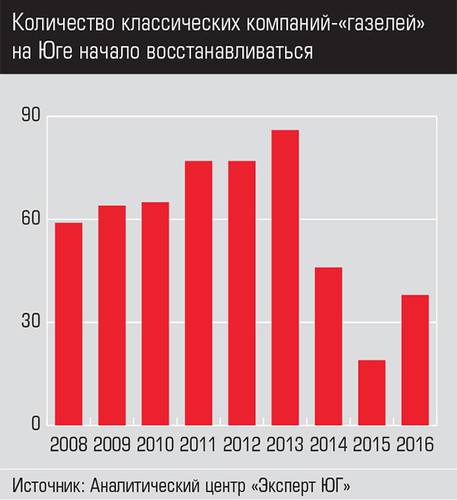

Аналитический центр «Эксперт ЮГ» проводит наблюдения за южными «газелями» с 2008 года. График демонстрирует, что вплоть до 2013 года юг России наращивал базу растущих компаний. Однако следующие два года показали буквально обвал — количество предприятий, отвечающих критериям быстрого роста, сократилось более чем в четыре раза. Количество компаний-«газелей» в экономике — индикатор, демонстрирующий её способность расти на определённом отрезке. И его значение в данном случае весьма красноречиво: за последние десять лет экономика юга России не переживала таких масштабных проблем с развитием. Но в 2016 году произошла смена тренда — количество компаний-«газелей» по сравнению с годом предыдущим выросло вдвое. Это, безусловно, обнадёживает, однако нельзя не увидеть и того, что 38 компаний — цифра, которая не дотягивает даже до показателя уже кризисного 2014 года, бывшего вдвое хуже года предыдущего. Отскок ото дна обозначился, но растущее ядро южной экономики пока очень маленькое, если сравнивать его с нормой, которая сложилась в регионе за последние десять лет.

Есть и другие показатели, помогающие это увидеть. Совокупная выручка 19 компаний-«газелей» прошлого рэнкинга составляла 110,3 млрд рублей, общий оборот компаний этого топ-листа — 129,8 млрд. То есть, несмотря на двукратное увеличение количества компаний, их общий вес вырос на 18%. А общая прибыль и вовсе сократилась в пять раз — с 10,7 млрд до 2,2 млрд рублей. Сформулируем вывод аккуратно: возможности увеличивать бизнес растут, но возможности зарабатывать пока продолжают падать.

Начнём с анализа списка классических «газелей» (даны на белом фоне). Всего шесть компаний перекочевали в нынешний рэнкинг из прошлого: зерновая компания «Новопетровская» (Краснодар, АПК), Красногвардейский молзавод (Адыгея), «Агротехника» (Волгоград, торговля), «Югавтодеталь» (Краснодар, торговля), ЮСС (Ростов, торговля), «Агро-альянс» (Ростов, торговля).

Лидеры прошлогоднего списка снизили темпы прироста выручки. ООО «ТД РИФ», занимавшее первую строку, в 2015 году увеличило выручку сразу втрое — до 49 млрд рублей, но через год имело динамику лишь в 8% и не попало даже в расширенную версию рэнкинга. Замедлил рост до 16% «Агрокомплекс им. Н. Ткачёва», который ещё год назад был самой крупной «газелью» Кубани. Волгоградский «Мегамикс», занимавший третью позицию, показал динамику в 28% — то есть остался только в расширенной версии списка самых динамичных компаний. Также за бортом рэнкинга осталось АО «Зерновой терминал КСК», немного не дотянувшее до 15% роста (4 млрд рублей выручки и 11,1% роста по сравнению с 2015 годом).

Первое место в рэнкинге по выручке заняло ООО «Славянск ЭКО» — Славянский нефтеперерабатывающий завод с оборотом почти 40 млрд рублей. Сегодня предприятие входит в пятёрку крупнейших нефтеперерабатывающих заводов Кубани. Мощность переработки — 3 млн тонн нефти в год. Принадлежит компания Валерию Паранянцу (88,47% и 11,53% через ООО «Фарватер», по данным ИАС Seldon.Basis), который является также совладельцем компаний ООО «АЗС-Юг», занимающегося реализацией нефтепродуктов, ООО «Нефтяной ресурс», производящего нефтепродукты, ООО «Славянский битумный завод». Всего холдинг «Славянск ЭКО» объединяет 12 предприятий с численностью работающих около двух тысяч человек. На Российском инвестфоруме в Сочи в 2018 году руководство холдинга заявило о намерении довести глубину переработки нефти до 95%, а также увеличить экспортные поставки и объёмы розничных продаж. Сейчас идёт модернизация предприятия, в результате чего до конца 2019 предполагается увеличить объём производства на заводе до 7 млн тонн; стоимость проекта — 7 млрд рублей.

На второй позиции — «Южный центр Агрогрупп», зернотрейдер, зарегистрированный в Батайске (Ростовская область) и связанный с Южной сырьевой компанией (ООО «ЮСК»), у которой тот же руководитель и вид деятельности. На третьей строке — «Агроконцерн Каневской», который, несмотря на краснодарскую прописку, входит в аграрный бизнес ростовского многопрофильного концерна «Покровский». Группа агропредприятий концерна включает 25 хозяйств в 13 районах Краснодарского края. «Каневской» также развивает экспорт сельхозпродукции, а заодно ведёт сейчас строительство нового логистического центра по хранению и переработке овощей. С концерном «Покровский» связан и другой участник десятки крупнейших «газелей» — «Агрофирма “Должанская”».

Компания, обосновавшаяся на четвёртой позиции, установила своеобразный антирекорд рейтинга. Основанная в 2009 году Каспийская гидротехническая компания (КГК, выручка 4,6 млрд рублей), «взлетевшая» на подрядах от нефтегазовой отрасли, показала самый высокий среди остальных «газелей» убыток по итогам 2016 года — 243,6 млн рублей. Предприятие выполняло морские операции по транспортировке и установке в море объектов месторождения им. Филановского в интересах «ЛУКойла» на Северном Каспии. Освоение шельфа, согласно рэнкингу «Эксперта ЮГ», — крупнейший инвестпроект ЮФО стоимостью 882 млрд рублей (начиная с 2004 года).

В целом в первой десятке компаний-«газелей» по размеру выручки шесть предприятий связаны со сферой АПК. А вот если мы посмотрим на десятку компаний, которые показали наивысшую среднюю динамику за последние пять лет, то получим более разнообразную отраслевую картину: здесь представлены строительство (краснодарский «ГИК» и астраханская «Айсиэл-Инжиниринг»), производство нефтепродуктов, машиностроение, приборостроение (НПК «БИС» из Ростовской области), торговцы сельхозмашинами и инструментами.

Когда смотрим десятку самых динамичных, отмечаем и ещё одну особенность — прослойку среднего бизнеса представляют всего две компании, по четыре — в сфере крупного и малого. Средняя динамика участников рэнкинга в целом за пять лет — 128%. Распределение на крупные, средние и малые компании примерно равное — 12, 17 и 9 соответственно. Самая динамичная растущая группа из них — крупные компании: 179% средний темп прироста, самая низкая динамика в среднем бизнесе — 93% (см. график). Малые компании — на уровне общей динамики рэнкинга.

Четыре компании рэнкинга входят в группы компаний федерального уровня — «Националь» (зерновая компания «Новопетровская») «Моршельф» (КГК), «Протек» («Будь здоров!»), «Агрокомплекс им. Н.Ткачёва» («Курганинский элеватор»). Три компании являются структурными подразделениями крупных транснациональных холдингов — «Пионер Хай Брэд Рус» (Hi-Bred International), «Лимагрен ру» (Limagrain), «Евралис Семанс РУС» (российская «дочка» французской Euralis — мирового производителя и переработчика сельхозпродукции). Ещё четыре компании представляют региональные группы компаний — «Славянск Эко», «Агроконцерн Каневской» и «Агрофирма Должанская» (концерн «Покровский»), «Южный центр Агрогрупп». Итого — 11 компаний, почти треть списка. Можно сделать вывод о том, что быстрый рост в существенной степени показывают структуры, которые имеют значительные накопленные внешние ресурсы.

Динамика отраслевой структуры «газелей» свидетельствует, что подавляющий объём количественного прироста компаний пришёлся на оптовую торговлю — таких компаний стало 19 вместо 4 в прошлом рэнкинге (см. таблицу 1). Но здесь нужно учитывать, что оптовая торговля со сферой АПК связана очень тесно. Из 19 компаний на торговлю сельхозпродукцией, семенами, сельхозтехникой приходится, по нашим подсчётам, 12. Всего в рэнкинге так или иначе связана со сферой АПК в широком понимании этого слова 21 компания — это дилеры, производители пищевой продукции, изготовители запчастей для сельскохозяйственных машин, растениеводы и т. д.

При этом количество компаний, которые представляют саму сферу АПК и пищевой промышленности, даже уменьшилось — с 7 до 6. Доля оптовой торговли в общей выручке — более 48%, примерно на уровне прошлого года, но доля АПК и пищёвки сократилась кардинально — с 44% до 7,6%. Это произошло прежде всего из-за того, что рэнкинг покинули две крупные компании, «Агрокомплекс им. Н. Ткачёва» и «Мегамикс».

Зато в этом году второй по доле отраслью стал так называемый раздел «Прочие», куда попадают компании-одиночки, у которых нет коллег по отрасли. Количество таких компаний выросло всего с 4 до 5, а доля — с 2,7 до 37%. В «прочие» угодили лидер рэнкинга «Славянск Эко», производитель бытовой и автохимии из Волгограда «Торговый дом “Грасс”», разработчик комплектующих для средств связи в интересах силовых ведомств НПК «Бортовые интеллектуальные системы» из Ростова, Волгоградский арматурный завод. Нужно, правда, заметить, что особенность рэнкинга «газелей» как раз в том, что перемещение из отрасли в отрасль одной крупной компании может сильно влиять на доли отрасли или региона в выручке.

В рэнкинге сейчас четыре компании розничной торговли вместо двух, но нужно учесть, что обе прошлогодние компании из списка выбыли. Так, краснодарское ООО «Февраль» (развивает сеть алкомаркетов «Алкотека» в Адыгее, Краснодарском крае и Ростовской области) ушло в расширенную версию рэнкинга с приростом в 26%. Ставропольская сеть «Социальная аптека», которая бурное развитие получила в Ростове, снизила темпы ещё заметнее — до 13%. Но на их место пришли другие две аптечные сети — ростовская «Будь здоров!», совершившая рывок на 62% до 1,27 млрд рублей, и краснодарская сеть «Притяжение», выросшая в полтора раза. Помимо них, розницу представляют компании «Вершина», торгующая автодеталями, и дилер «Ермолинских полуфабрикатов» фирма «Ростов-Торг».

Региональный разрез примечателен смещением лидерства из Ростовской области в Краснодарский край. В прошлом году Дон незначительно превышал Кубань по доле в суммарной выручки, но при этом уступал по количеству компаний (см. таблицу 2). В этом году оба региона удвоили количество предприятий-«газелей», но доля Краснодарского края теперь 63%, а Ростовской области — 26%. Всего по три компании-«газели» в Волгоградской области и Ставропольском крае.

Необходимо видеть также то, как южные регионы выглядят на федеральном уровне. В этом году исследование по всем российским компаниям, растущим пять лет темпами от 15% в год, провёл медиахолдинг «Эксперт». В рамках исследования было проведено рейтингование регионов по количеству таких предприятий. В первую группу попали Москва, Московская область и Петербург. Во вторую — Краснодарский край и Татарстан. Ростовская область — в четвёртой группе, наряду с такими регионами, как Белгородская и Воронежская области, Пермский край. Ставрополье — в пятой группе, наряду с Башкортостаном, Липецкой, Смоленской областями.

«Второй эшелон» роста

Всего компаний с выручкой от 400 млн рублей за 2016 год, которые пять последних лет росли темпами от 15%, мы насчитали на юге России 141. Совокупная выручка этих компаний — 405,6 млрд рублей, чистая прибыль — 26,5 млрд рублей. Если убрать из этого списка 38 «классических» «газелей», растущих на 30% в год, то останется 103 компании. Это — «второй эшелон» растущих компаний. Мы решили рассмотреть эту категорию компаний отдельно. Нужно сразу заметить, что в структуре этих предприятий самая многочисленная группа — малый бизнес: 45 малых предприятий против 28 средних и 30 крупных. В группе «газелей» самой многочисленной группой была категория среднего бизнеса, она же показывала самую низкую динамику.

Во «втором эшелоне» самый динамичный сегмент — крупные предприятия: при средних по рэнкингу темпах прироста выручки в 64% крупный бизнес показывает динамику в 91%, средний — в 50%, малый — в 55%. Всего совокупная выручка всех компаний-участников рэнкинга за последние пять лет в среднем росла по 42,8% в год. Всего же она за период с 2012 по 2016 год выросла в 4,2 раза. Для сравнения, по оценкам агентства «СПАРК-Интерфакс», выручка всех российских компаний в последние четыре года в среднем росла на 1%. Выручка участников рейтинга крупнейших компаний России RAEX-600 выросла в 2016 году на 5,8%. По результатам 2016 года динамика общей выручки в рэнкинге 250 крупнейших предприятий ЮФО составила 8,9%.

Отраслевая и региональная структура этого списка схожа с рэнкингом «газелей». На оптовую торговлю приходится 41 компания, на АПК и пищевую промышленность — 28, то есть 69 компаний из 103 (см. таблицу 3). Сравнивая эту структуру с отраслевым портретом федеральных «газелей» согласно исследованию «СПАРК-Интерфакс», видим, что отличие Юга именно в большой численности и весе АПК и пищёвки, хотя на федеральном уровне диверсификация гораздо более ярко выражена — например, хорошо представлены такие отрасли, как розничная торговля, транспорт, строительство, машиностроение. На Юге же это отрасли, представленные 2–4 компаниями. Только в розничной торговле 7 компаний, но её доля всего 2,2%. Приходится признать, что рост бизнеса на Юге сегодня кардинально зависит от того, что происходит в секторе АПК — и это говорит прежде всего о дефиците других драйверов.

Такой же кардинальный перевес и у двух ключевых регионов — на Кубань и Дон приходится совокупно 70 быстрорастущих компаний, 41 и 29 соответственно (см. таблицу 4). На третьей позиции Ставропольский край, который обошёл Волгоградскую область с 18 предприятиями против 10. На первых позициях списка — крупнейшие компании Ростовской области и Краснодарского края — «Агрокомплекс им. Н. Ткачёва», Абинский электрометаллургический завод (АМЗ), «Донской табак», Кореновский молочно-консервный комбинат (КМКК) и волгоградский «Мегамикс». Обращает на себя внимание, что сразу четыре предприятия из пяти представляют сектор АПК и пищевой промышленности, что довольно характерно для южных быстрорастущих компаний. Мы видим, что за последние три года, например, обороты «Донского табака» и «Мегамикса» выросли в два раза, а «Агрокомплекс им. Н. Ткачёва» показывает рекордную выручку — самую крупную среди всех быстрорастущих компаний.

Вся пятёрка лидеров объединяет компании, являющиеся ведущими и на своих рынках. Например, АМЗ — один из самых больших на Юге производителей и экспортёров металла, «Агрокомплекс» — крупнейший производитель зерновых и сырого молока. КМКК — входит в число ведущих южных производителей молочных продуктов, а «Донской табак» и «Мегамикс» — по-своему уникальные отечественные предприятия, продукция которых конкурирует с импортом и локализованными в России зарубежными производителями. Правда, весной «Группа Агроком», принадлежащая семье Ивана Саввиди, куда входит «Донской табак», объявила о невозможности дальнейшего развития «вне международной табачной корпорации» и о продаже табачного бизнеса компании Japan Tobacco за 1,6 млрд долларов. Сделка будет закрыта в III квартале этого года. Каким образом будет реорганизовано предприятие, пока неизвестно.

Развитие сельского хозяйства и, в частности, растениеводства, тянет за собой и смежные отрасли. Наглядно это демонстрируют темпы роста филиалов одного из крупнейших мировых производителей удобрений — «Фосагро». Совокупная выручка «Фосагро-Дон», «Фосагро-Краснодар» и «Фосагро-Ставрополь» — 14,8 млрд рублей, все три компании — в списке стабильно растущих. Рост продаж на приоритетном для компании российском рынке (на него приходится 30% продаж «Фосагро») объясняется высокими урожаями за последние несколько лет и, как следствие, возросшим спросом на минеральные удобрения. Традиционно высокий спрос на продукцию «Фосагро» сохранялся в Черноземье и ЮФО, суммарно на филиалы в этих регионах пришлось около 60% поставок компании. Кстати, одна из двух компаний, представляющих Кабардино-Балкарию (ООО «Агрохимия»), тоже занимается продажей удобрений.

Середина списка — сегмент средних компаний — это самая разнообразная группа, представляющая сразу девять отраслей: от АПК до финансов, от машиностроения до строительства. Здесь стоит отметить успех Гиагинского МПК — маслоперерабатывающего завода из Адыгеи, который являет собой наглядный пример производственного роста за счёт экспорта (Китай, Турция), а также импортозамещения. В ближайших планах компании — выпуск соевого масла и кормов для нужд животноводства. Другой пример растущей производственной компании — таганрогская «Фамадар картона лимитед». Компания работает с 1999 года, являясь одним из ведущих производителей гофрокартона в ЮФО. С 2011 года «Фамадар картона лимитед» входит в группу компаний SFT group. Это единственный в России вертикально интегрированный холдинг из гофроупаковочной отрасли.

В низу списка также есть компании, представляющие неожиданные отрасли. Здесь примечателен рост компаний, занимающихся развитием туризма и гостиничных услуг — санатория «Знание» и «Центра винного туризма Абрау-Дюрсо». Рост последней компании вполне вписывается в тренд по развитию нового направления — аграрного (винного) туризма, который сейчас наблюдается на Кубани. По данным министерства туризма края, за четыре последних года количество «винных» туристов в регионе выросло в полтора раза — до 223 тысяч человек.

Примечательно, что послабление условий составления списка «газелей» практически не добавило к нему компаний из других регионов ЮФО и СКФО. В отличие от списка классических «газелей», представительство регионов, где компании растут темпами не менее 15% в год, пополнилось только Чеченской Республикой. Регион представлен, впрочем, только одной «газелью» — ООО «Чеченские минеральные воды», производителем безалкогольных напитков, расположенным в селе Серноводское. Это одно из самых современных и технологичных предприятий на Северном Кавказе. Производительность завода составляет 150 млн бутылок в год. Компания является единственным в республике экспортёром пищевой продукции, сообщается на её сайте. Учредитель предприятия — фонд имени Кадырова.