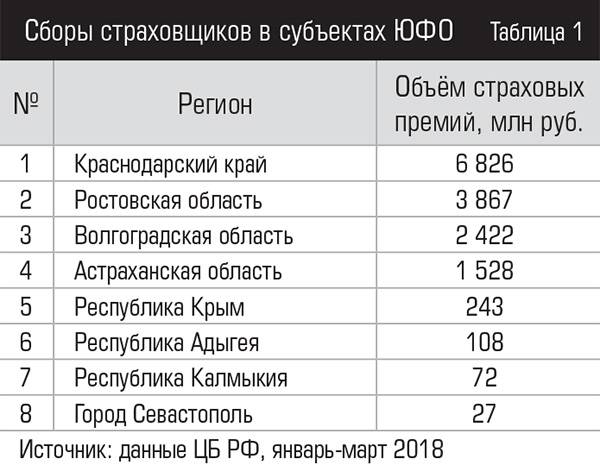

Сборы страховых компаний в ЮФО за I квартал этого года выросли на 16% по сравнению с аналогичным периодом прошлого года, составив немногим более 15 млрд рублей. По данным Центробанка, самым насыщенным оказался рынок Краснодарского края, где страховщики заработали 6,8 млрд рублей. В тройку лидеров также вошли Ростовская область, собравшая 3,87 млрд рублей, и Волгоградская область, на счету которой 2,4 млрд рублей. Доля ЮФО в общем объёме рынка страховых услуг России составила 4%, снизившись за этот период на 0,1%.

Остались в плюсе

Наибольший прирост премий в ЮФО наблюдается в сегменте страхования жизни. Здесь сборы страховщиков выросли в два раза — с 2,6 млрд до 5 млрд рублей. Объём премий по КАСКО увеличился на 12% с 1,4 до 1,6 млрд рублей. Аналогичная ситуация сложилась в сегменте страхования от несчастных случаев — прирост составил 12%, до 1,1 млрд рублей. Положительную динамику продемонстрировало и добровольное медицинское страхование (ДМС): объём собранных премий увеличился на 10%, составив 1,5 млрд рублей.

«Рынок ЮФО растёт за счёт роста сборов в сегменте страхования жизни. Его треть — это сборы компаний life. Для сравнения, в прошлом году на сборы по страхованию жизни в регионе приходилось 19 процентов премий», — рассказывает Евгений Череменин, вице-президент «АльфаСтрахование», директор Южного регионального центра компании. По его словам, рынок «классического» страхования, напротив, падает: сборы страховщиков non-life на юге России снизились на 5,7% — с 3 млрд до 2,76 млрд рублей.

«Вместе с тем, несмотря на падение рынка non-lifе, сильные компании растут энергично и всё больше захватывают страховой рынок. Концентрация рынка в компаниях первой пятёрки превышает 63 процента», — добавляет г-н Череменин.

По мнению руководителя сектора стратегического планирования и аналитики компании «Ингосстрах» Надежды Мартыновой, рост интереса клиентов к сегменту страхования жизни обусловлен увеличением объёмов ипотечного кредитования — и, как следствие, объёмов ипотечного страхования.

«Помимо этого, клиенты заинтересованы в инвестиционном накопительном страховании жизни, что в большей части обусловлено снижением ставок по банковским вкладам», — дополняет г-жа Мартынова.

Председатель Комитета Всероссийского союза страховщиков (ВСС) по страхованию от несчастных случаев и развитию страхования жизни Максим Чернин оценил ситуацию следующим образом: «Ключевым итогом развития рынка страхования жизни в первом квартале 2018 года стало поддержание очень высоких темпов роста бизнеса. Главный вклад в это внесли драйверы рынка последних лет — инвестиционное страхование жизни и канал банкострахования». Он также отметил, что рынок страхования жизни ещё пока очень далек от насыщения своего потенциала, и его рост должен быть качественным и ориентированным именно на интересы потребителей — только тогда он окажется долгосрочным и устойчивым.

Реформы не спасли

ОСАГО и страхование имущества физических лиц (ИФЛ) не смогли порадовать страховщиков, работающих на рынке ЮФО. Сборы по «автогражданке» упали почти на 6% до 3,7 млрд рублей, по ИФЛ — на 3%, с 490 млн рублей в I квартале 2017 года до 480 млн рублей в аналогичном периоде года нынешнего.

Сегмент ОСАГО, несмотря на то, что уже продолжительное время считается убыточным, по-прежнему имеет львиную долю в общем пироге — на него приходится почти четверть от всех собранных премий. Соответственно и внимание к этому виду особое. За последние три года ОСАГО претерпело несколько реформ: введены новые бланки полисов «автогражданки» и единый агент РСА, размер выплат по Европротоколу увеличен в два раза, с 50 до 100 тысяч рублей, начались электронные продажи полисов (е-ОСАГО), денежные выплаты были заменены на ремонт пострадавшего в ДТП автомобиля.

«Рынок ОСАГО является локомотивом розничного страхования. Поэтому его развитию уделяется пристальное внимание. Однако последние принятые решения, прежде всего натуральное возмещение убытков, не оказали существенного влияния на разрешение системного кризиса в сегменте. Убыточность ОСАГО в 2017 году, по оценке ЦБ РФ, составила 103 процента», — комментирует Надежда Мартынова.

«Ещё одной особенностью рынка является поступательное увеличение количества продаж е-ОСАГО. На Юге уже 56,2 процента наших клиентов приобретают эти полисы онлайн, и их количество неизменно будет расти», — уверен Евгений Череменин.

Как отмечет президент Российского союза автостраховщиков (РСА) Игорь Юргенс, в прошлом году произошли глобальные изменения рынка ОСАГО, которые сыграли на повышение доступности автогражданки и повлияли на уровень цифровизации всего страхового рынка в целом.

«Электронное ОСАГО с 1 января 2017 года стало обязательным для всех страховых компаний, которые ведут деятельность по этому виду страхования. Е-ОСАГО “выстрелило” — возможно, и у регулятора, и у самих участников рынка не было таких ожиданий. Сегодня доля таких продаж превышает 40 процентов», — отметил г-н Юргенс.

По данным РСА, доля е-ОСАГО в общем количестве продаж полисов «автогражданки» в I квартале 2016 года составила 1,25%, ровно через год — 8,87%, а в I квартале 2018 года — 41,3%. С ростом популярности е-ОСАГО проблема очередей в офисах страховых компаний на юге России ушла в прошлое, отмечают эксперты. В первой тройке лидеров продаж электронного ОСАГО по итогам I квартала 2018 года — «АльфаСтрахование», «РЕСО-Гарантия», «Росгосстрах». Все эти компании заключили за I квартал 2018 года более 400 тысяч договоров.

Однако много — не значит хорошо. К сожалению, электронная продажа полисов ОСАГО тоже не принесла ожидаемого эффекта. Как отмечают в «АльфаСтраховании», интернет повлиял на среднюю премию ОСАГО, уменьшив её на 10%. Связано это в первую очередь с увеличением количества лжеагентов. Мошенники занижают стоимость полиса путём внесения ложных данных по мощности, территории использования ТС и другим показателям. В то же время автомобилист оплачивает мошеннику реальную стоимость, а разницу лжеагент забирает себе.

В мае этого года Центробанк объявил об ещё одной реформе в «автогражданке» —постепенном переходе к освобождению тарифов на ОСАГО, но это процесс абсолютно не быстрый, и, скорее всего, займёт несколько лет. По словам заместителя председателя Банка России Владимира Чистюхина, ключевой акцент при проведении реформы будет сделан на защите прав потребителей и в первую очередь интересов добросовестных автовладельцев.

«Сегодня ставка тарифа не учитывает профиль водителя, при новом подходе каждый водитель будет оцениваться индивидуально, получая скидки или надбавки. Цена полиса ОСАГО будет справедливой для каждого водителя», — сообщает пресс-служба Центробанка со ссылкой на слова г-на Чистюхина.

Игроки страхового рынка отмечают, что грядущие изменения помогут компаниям, которые не справляются с убыточностью на нынешнем тарифе, работать далее, а не обанкротиться. Кстати, всего за год количество страховщиков в ЮФО сократилось на 12%, составив по итогам I квартала 2018 года 97 компаний.

Пошли ко дну

Розничное страхование, несмотря на некий кризис по отдельным видам, чувствует себя гораздо лучше, чем корпоративное. По результатам первых трёх месяцев года в ЮФО объём сборов по розничному страхованию уменьшился на 1,2%, как и по рынку в целом. А вот корпоративное направление продемонстрировало снижение почти на 25%. Потянули рынок ко дну страхование воздушного транспорта — в этом сегменте падение сборов достигло 70%, обязательное страхование гражданской ответственности перевозчика просело на 36%, опасных производственных объектов — на 12%, прочей ответственности — на 24%, и последней каплей стало страхование имущества юридических лиц, сократившееся на 39%.

«Сегмент страхования имущества юридических лиц в ЮФО за первый квартал продемонстрировал падение на 38,7 процента, до 0,6 миллиарда рублей. Его доля уменьшилась на 3,8 процентных пункта, до 4,2 процента. Активного роста в данном сегменте страхового рынка ЮФО не ожидается. Позитивным прогнозом является сохранение прошлогодних объёмов сборов», — добавляет Надежда Мартынова.

Как поясняет г-жа Мартынова, на рынок страхования серьёзное влияние оказывает макроэкономика. А она в последнее время демонстрирует стабильные, однако невысокие темпы роста: +1,8% за январь-май 2018 года к аналогичному периоду предыдущего.

«В целом тенденции развития страхового рынка ЮФО совпадают с общероссийскими. Поскольку страхование в большей степени является отражением текущей макроэкономической ситуации, то, по нашим оценкам, в дальнейшем рынок будет расти за счёт сегмента страхования жизни. Если же не брать в расчёт этот вид, то рынок страхования ЮФО продемонстрирует сохранение объёмов 2017 года. Основанием для этого считаем позитивные изменений в тарифообразовании на рынке ОСАГО, которые запланированы на осень», — прогнозирует Надежда Мартынова.