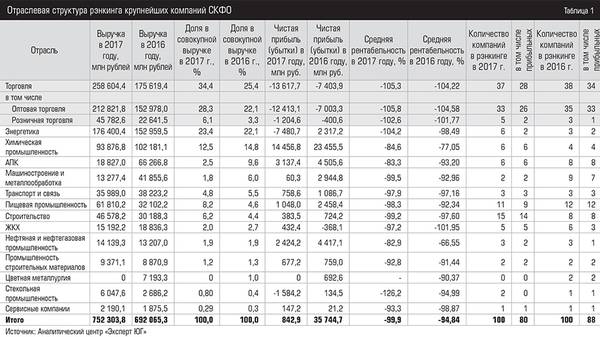

Наблюдение аналитического центра «Эксперт ЮГ» за крупнейшими компаниями Северного Кавказа (рэнкинг 100 крупнейших компаний СКФО) показывает, что из года в год их бизнес лихорадит. Если в прошлогоднем рэнкинге крупные компании округа показывали незначительный рост выручки (на уровне статистической погрешности — 4%) при многократном росте прибыли (в 4,6 раза), то по итогам нынешнего исследования фиксируется рост выручки в 8,7% при катастрофическом снижении показателя чистой прибыли — в 42 (!) раза. При этом количество прибыльных предприятий, по сравнению с прошлогодним рэнкингом, сократилось всего лишь на восемь единиц, а убытки в 2017 году сгенерировали всего три отрасли — торговля (причём как оптовая, так и розничная), энергетика и стекольная промышленность. Из 13 отраслей 5 показывают отрицательную динамику выручки. В этом году рэнкинг компаний обновился на 35 позиций.

Флагманские отрасли неустойчивы

Почти во всех значимых для Северного Кавказа отраслях по итогам 2017 года наблюдалось либо снижение динамики выручки, либо накопление крупных убытков. Интересно, что особенно плохи дела в плане прибыли и рентабельности у растущих торговых и энергетических компаний-монополистов. По итогам прошлого года они показали худшие финансовые результаты за последние несколько лет. Например, «Газпром межрегионгаз» в Нальчике и в Грозном показал убыток 2,1 и 9 млрд соответственно.

На первый взгляд, торговля и энергетика не просто занимают большую долю в выручке крупного бизнеса СКФО (57,8%), но и демонстрируют неплохой прирост бизнеса. Например, рост выручки торговых предприятий — 47,2%, а энергетических — 15,3%. И это притом, что по итогам прошлогоднего рейтинга торговля показала снижение на 18%, а её доля в общем «котле» почти сравнялась с долей энергетических предприятий (25% против 22,1 соответственно). Впрочем, если взглянуть на компании, представляющие обе отрасли, повнимательнее, то видно, что, например, восемь из 37 торговых — это ресурсосбытовые компании, ряд которых аффилирован со структурами «Газпрома» («Газпром межрегионгаз»). Все сбытовые ресурсосбытовые компании показывают либо убытки, либо небольшую чистую прибыль на грани рентабельности.

Это, кстати, ключевой сюжет рэнкинга, так как многие из этих компаний в 2018 году находятся в состоянии банкротства. Стоит отметить несколько скандально известных компаний, условно объединённых в московский холдинг «Межрегионсоюзэнерго». Это «сбыты» «Вологдаэнергосбыт», «Архэнергосбыт» и ресурсоснабжающая компания «Роскоммунэнерго», зарегистрированные в Карачаево-Черкесии. В 2018 году МРСК Северо-Запада подала иск в арбитражный суд республики с требованием признать банкротами эти компании из-за накопившихся перед распределительной компанией долгов. Задолженность «Вологдаэнергосбыта» и «Архэнергосбыта» перед сетевиками составляет, по данным сайта о банкротствах, около 800 млн рублей. В начале 2018 года «Архэнергосбыт» лишили лицензии на поставку электроэнергии и ввели на предприятии процедуру наблюдения. Тем не менее, в 2017 году организации осуществляли свою деятельность.

Строительство разгоняется на крупных подрядах

Среди положительных сюжетов рэнкинга — увеличение почти вдвое количества строительных компаний. Теперь их 15 вместо 8 в прошлогоднем рэнкинге. При детальном рассмотрении мы видим ряд фирм, занимающихся как дорожным строительством (чеченский «Спецдорстрой», дагестанский «Мостоотряд 99» или СУМС «Карачаевское»), так и жилым («Капитель», «Ставстройинжиринг», «Новострой»). Совокупная доля всех строительных компаний в нашем рэнкинге составила 6,2% при прежнем показателе в 4,4%. Более нагляден рост их выручки — свыше 54% — а также тот факт, что пять из десяти самых быстрорастущих компаний представляют именно строительный сектор.

Наиболее крупной компанией является ставропольский «Агростройподряд» с выручкой 5,3 млрд и чистой прибылью 111 млн рублей, впервые оказавшийся в рейтинге. По информации, размещённой на сайте этой компании, основная её деятельность в 2017 году была связана со строительством четырёх тепличных комплексов в Ставропольском крае и одного в Липецкой области. Также компания выполняет господряды по строительству социальных объектов.

Примечательно, что сразу семь строительных компаний представляют Карачаево-Черкесию. В основном они (как ИСК «Кубанское» или СУМС «Карачаевское») строят жильё в рамках госзаказа. По данным «Ставропольстата», КЧР показывает самые высокие темпы жилищного строительства на Северном Кавказе — 125% к 2016 году. В то же время самые низкие темпы у Ставропольского края — всего 80% от показателя 2016 года.

АПК и пищепром перестали быть драйверами

АПК и пищевая промышленность — взаимосвязанные по сути отрасли — на первый взгляд демонстрируют разнонаправленную динамику развития. Если выручка предприятий АПК «просела» в 3,5 раза при снижении чистой прибыли на 30%, то в пищевой отрасли мы видим почти двукратный рост выручки, правда, при двукратном падении прибыли. Впрочем, при детальном рассмотрении видно, что в той же «пищёвке» всего две компании показывают существенный прирост по выручке по сравнению со своими прошлогодними показателями — Нальчикский молочный комбинат и Ставропольский винно-коньячный завод. Наиболее существенные показатели чистой прибыли относительно размеров компаний демонстрируют тоже всего три представителя отрасли: «Ставропольский бройлер» (663 млн рублей), Пятигорский молочный комбинат (329 млн), Дербентский завод игристых вин (242 млн).

Что касается АПК, то здесь мы видим всего 6 компаний против 8 в предыдущем году. Выпадение всего двух представителей этой отрасли в целом объясняется несколькими причинами. Например, отсутствием актуальных данных за 2017 год у компаний, присутствующих в прошлогоднем рэнкинге (например, у «Агрокомбината Южный» с выручкой в 3 млрд рублей). Или отнесением «Ставропольского бройлера» с выручкой под 23 млрд к отрасли «пищёвки» (в прошлогоднем рэнкинге эта компания присутствовала в разделе АПК, что не совсем верно).

Ставрополье теряет позиции в региональной структуре

В нынешнем рэнкинге представительство Ставропольского края снизилось с 67 до 57 компаний. Правда, хотя доля их выручки в общей массе и упала почти на 2 п. п. по сравнению с прошлогодними показателями, она по-прежнему остаётся основной — 76,4%.

На этом фоне стремительным выглядит рост количества компаний из Карачаево-Черкесии (19 против 12) — их доля растёт второй год подряд и теперь составляет 11,8%. На третьем месте Чеченская Республика — 9 компаний с общей выручкой 32 млрд рублей.

Региональная структура рейтинга — наглядное подтверждение показателей социально-экономического развития. Как уже упоминалось выше, Ставропольский край существенно просел по показателям ввода жилья. Несмотря на рост инвестиций в основной капитал (+111% и 140 млрд рублей), край всё ещё не вышел на докризисный уровень 2014 года (143,3 млрд рублей). По этому показателю регион сейчас проигрывает Дагестану (199 млрд рублей).

Для формулирования основного вывода по итогам нынешнего рэнкинга 100 крупнейших компаний СКФО снова обратимся к статистике. Если раньше основными драйверами роста были компании Ставропольского края, то сегодня мы видим рывок бизнеса северокавказских республик. Пока, конечно, число их представителей меньше числа ставропольских компаний, но в целом темпы их развития, как и темпы социально-экономического развития республик, остаются высокими. Тот же Дагестан демонстрирует уверенный рост, уже обгоняя Ставрополье по ряду важных экономических параметров (например, обрабатывающие производства, жилищное строительство, инвестиции в основной капитал).

Чтобы подтянуть основные отрасли до показателей региона-лидера, республикам Северного Кавказа достаточно развивать глубокую переработку сельхозпродукции, наращивать потенциал жилищного строительства и провести масштабную модернизацию инфраструктуры, которая заложена в ряде федеральных программ. Впрочем, пока вопрос устойчивого развития этих трендов на Северном Кавказе, как и 3–4 года назад, остаётся открытым.