Исследовав инвестиционный процесс ЮФО по результатам 2017 года, Аналитический центр «Эксперт ЮГ» констатировал укрупнение базы инвестпроектов стоимостью от 300 млн рублей — при сокращении общего их количества с 285 до 234 общий финансовый объём тогда даже вырос на 4,3%. На фоне показателей нынешнего исследования всё это воспринимается уже как незначительные колебания с околонулевой дельтой. Тогда мы предположили, что почва для развития инвестиционного процесса после постолимпийской паузы 2014-2015 годов, так или иначе, сформирована. От следующего года мы ожидали роста. Итоги исследования «Инвестпортфель ЮФО 2019» этот рост показали. Можно даже сказать, что его темпы сильно превзошли наши ожидания.

Рост — это главный и общий тренд

Главный итог исследования, которое изучает состояние инвестиционного процесса ЮФО на начало 2019 года, — прирост общего объёма портфеля проектов стоимостью от 300 млн рублей на 1,78 трлн рублей, или на 50,7% по отношению к аналогичному показателю прошлого года. В графе «всего» мы видим внушительные 5,3 трлн рублей. Сразу скажем — в значительной мере это заслуга проектов из топа нашего рэнкинга, в том числе и переоценки их стоимости. Например, появились новые данные об объёмах инвестиций самого крупного нашего проекта — освоения шельфовых месторождений Каспия, которое ведёт «ЛУКойл»; в результате цена проекта выросла почти в два раза. Но даже если подсчитать объём стоимости нынешней базы проектов без него — мы увидим цифру в 3,77 трлн рублей, а это больше, чем в прошлом году стоила вся база целиком, вместе с шельфовым проектом (3,51 трлн рублей). А значит, рост объёма инвестиций — общий органичный тренд.

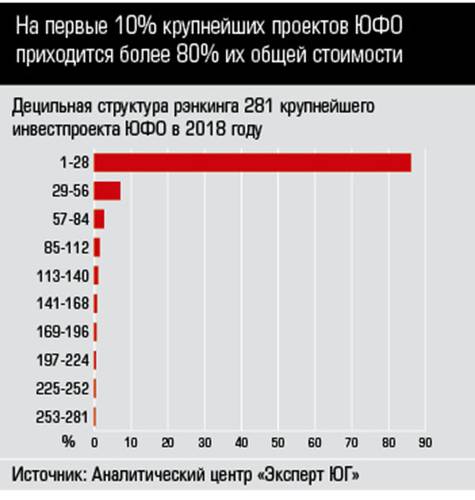

Количество инвестпроектов (мы традиционно учитываем проекты стоимостью от 300 млн рублей, находящиеся в процессе реализации) в нынешней базе также выросло — с 234 до 281, то есть на 20% по сравнению с прошлогодним результатом. Это, конечно, гораздо меньше 50% роста по стоимости, а значит, можно сделать вывод — положительную динамику по большей части обеспечили крупные проекты. Вывод подтверждается и сравнением децильной структуры прошлогоднего и нынешнего портфеля: если по итогам 2017 года первые 23 проекта «весили» 2,7 трлн, или 77% от совокупной стоимости, то теперь в ценник первых 28 проектов (пропорционально увеличению общего их количества) входит уже 86,1% совокупного портфеля. Деньги концентрируют многомиллиардные «крупняки».

Важный момент — обновляемость базы. Новых проектов, реализация которых началась (или должна начаться) в 2018-2019 годах, у нас 80. Это больше, чем в прошлый раз, когда их было всего 60, но всё равно не так уж много — в иные времена наша база инвестпроектов за год могла обновиться и наполовину. Однако год назад при общей стоимости 447,6 млрд рублей новички составляли 12,7% от совокупного портфеля, теперь же общая стоимость вновь прибывших составила внушительные 1,14 трлн рублей — это примерно пятая часть стоимости проектов в нашей базе.

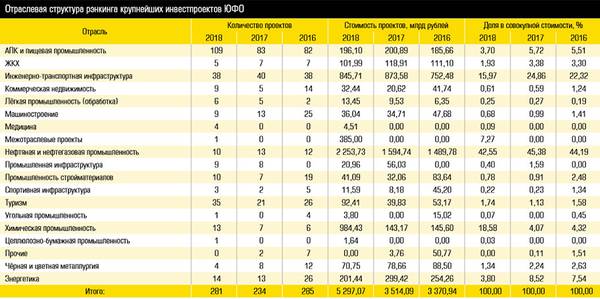

Отраслевая структура рэнкинга преподнесла крайне любопытный сюрприз: доля нефтяной промышленности, даже при росте абсолютных показателей стоимости на 41,3%, сократилась с прошлогодних 45,4 % до 42,5%. А главным драйвером стала химическая промышленность. Её доля выросла с 4% до 18,6% — это впечатляющий показатель, особенно если вспомнить, что теперь инвестпортфель стоит крепко за 5 трлн. В два раза выросло и количество проектов — их 13 против 7 годом ранее, а стоимость — практически в 6 раз. И главный драйвер отрасли (и один из важнейших факторов роста портфеля в целом) — это проект создания целого кластера химической промышленности в Волгоградской области на базе ныне не функционирующего советского предприятия «Химпром». Проект реализуется «АЕОН Корпорейшн» Романа Троценко в партнёрстве с «Марубени Корпорейшн» и оценивается в 800 млрд рублей инвестиций.

Другие драйверы роста, хоть и заметно менее весомые — сектор строительства коммерческий недвижимости, продемонстрировавший рост на внушительные 57%, сектор туристической инфраструктуры, выросший более чем вдвое. А вот агропромышленный сектор вкупе с пищепромом — традиционно самая многочисленная группа проектов в рэнкинге — ростом не порадовал (сумма проектов сектора уменьшилась на 2,38%). Хотя количество проектов в секторе выросло с 83 до 109.

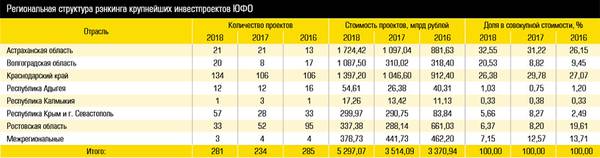

Региональная структура также заметно изменилась: в лидерах роста — Волгоградская область, показавшая более чем трёхкратный прирост — с 310 млрд до 1,1 трлн рублей, с 20 проектами против 8 в прошлом году. Двухкратный рост по сумме при неизменном количестве проектов (их 12) продемонстрировала Адыгея. А вот Ростовская область, хоть и выросла по общей сумме с 288 до 337 млрд, сократила количество активных проектов с 52 до 33 — и это тревожная динамика, которую мы отметили ещё в прошлом году.

Химпром усилил топ

В топе рэнкинга любые перемены — это масштабное событие. Без заметных подвижек в рядах лидеров рэнкинга в этом году не обошлось. Во-первых, как мы уже упомянули, значительной переоценке подвергся извечный лидер среди инвестпроектов ЮФО — программа комплексного освоения нефтегазовых месторождений Северного Каспия, реализуемая «ЛУКойлом». Удорожание этого мегапроекта почти вдвое внесло значительную лепту в общий рост стоимости портфеля ЮФО.

Но это далеко не все новости топа — вторую строчку в нём теперь занимает, подвинув Туапсинский НПЗ «Роснефти», волгоградский проект создания кластера химической промышленности на площадке бывшего завода «Химпром». Центральным элементом этого кластера станет крупнейшее в стране (по отношению к уже работающим) производство метанола: мощность завода, который уже обретает черты реальности, составит 1,5 млн тонн в год. Существенная часть произведённого метанола будет потребляться непосредственно участниками проекта. Инвестор заявляет, что создаёт крупнейшее в стране предприятие по производству метанола. По нашим данным, это не самая крупная заявка на создание мощностей, но самая солидная — на создание химического кластера.

Четвертое место в рэнкинге также занял новый проект — создание и развитие портово-индустриального промпарка «ОТЭКО» в порту «Тамань» стоимостью 385 млрд рублей. Совсем уж новым его назвать на самом деле сложно: обсуждается он уже пару лет, но ещё год назад там оставались неурегулированные вопросы на высшем уровне — например, о создании железнодорожной инфраструктуры. В результате о проекте с понятными параметрами не говорила и сама кубанская администрация. Давно витала и идея кластера на базе проекта, но оставалось неясно, каким будет его наполнение. Теперь же мы можем сказать, что проект стал «зонтичным» для многочисленных — и очень увесистых в финансовом плане — проектов «ОТЭКО» по развитию логистической инфраструктуры в Тамани, а также новых проектов в секторе химической промышленности, нефтепереработки, переработки сои и производства животноводческих кормов, и даже тепличного комплекса. Отраслевая принадлежность такого масштабного «зонтичного» проекта настолько сложна для однозначного определения, что мы решили ввести специально для этого проекта совершенно новую для нашего рэнкинга категорию — «межотраслевые». Хотя, как кажется, первую скрипку в кластере, помимо перевалочных мощностей «ОТЭКО», будут играть именно «химические» проекты. Среди них — производство аммиака мощностью 2,5 млн тонн в год, производство карбамида мощностью 2 млн тонн в год, производство метанола мощностью 3,5 млн тонн в год. Можно обратить внимание, что «ОТЭКО» заявляет более чем вдвое крупные мощности по метанолу, чем г-н Троценко в Волгограде, однако проект заметно дешевле, поскольку не предполагает такого количества стадий дальнейшего передела.

В когорте крупнейших остался железнодорожный мост через Керченский пролив, автомобильная часть которого уже успешно работает. В планах — запуск железнодорожного сообщения, которое Крыму просто необходимо.

Не обошлось в топе и без провалов. Так, наш рэнкинг покинул проект строительства парогазовой электростанции «Кубань» мощностью 480 МВт стоимостью 53,5 млрд рублей, над которым работала Кубанская строительная компания, имеющая, по свежим данным, 3 сотрудника при 5 учредителях. По сведениям администрации Краснодарского края, проект приостановлен. Не смогли мы найти подтверждения заявленным в проекте создания ОЭЗ «Лотос» 34 млрд рублей инвестиций. Хотя зона пополняется новыми небольшими резидентами, объём их проектов пока даже близко не дотягивает до этого уровня. А в постановлении правительства РФ №1214 от 18 ноября 2014 года — том самом, которое и дало начало всему проекту — сумма бюджетных инвестиций в строительство инновационной, инженерной, транспортной, социальной и иной инфраструктуры ОЭЗ определена как «не менее 2455,2 млн рублей». Это всё-таки более чем на порядок меньше 34 млрд.

Нефтянка выросла, но снизила долю

Как мы говорили, то, что сектор нефтяной и нефтегазовой промышленности заметно прибавил в стоимости, во многом вызвано переоценкой каспийского проекта «ЛУКойла». Обновились данные о стоимости разработки месторождений: долгосрочные инвестиции в «Филановское» оцениваются теперь более чем в 880 млрд рублей, а уже начавшаяся разработка «Ракушечного» прибавляет ещё 500 млрд. Плюс уже давно разрабатывающееся месторождение им. Ю. Корчагина, добыча на котором ведётся ещё с 2010 года. Как итог, мы имеем внушительную цифру в 1,52 трлн рублей.

Месторождение «Ракушечное» компания начала разрабатывать сравнительно недавно — официально об этом было объявлено в октябре 2018 года. У него удачное расположение — рядом с месторождением им. В. Филановского, а значит, можно без особых проблем использовать уже созданную транспортную инфраструктуру, а затраты будут не такими значительными. По сообщениям «ЛУКойла», начало промышленной добычи нефти планируется в 2023 году, а ожидаемая полка добычи составит 1,2 млн тонн в год. Извлекаемые запасы углеводородов оцениваются в 39 млн тонн нефти и около 33 млрд кубометров газа.

Обновились также параметры стоимости другого крупного инвестпроекта нефтяной отрасли — модернизации Ильского НПЗ, в результате которой планируется нарастить мощность переработки нефти в два раза — до 6,6 млн тонн и запустить линию автомобильного бензина и дизельного топлива. В ходе РИФ-2018 ценник был установлен на уровне 57 млрд рублей.

Другие крупные проекты нефтегазового сектора развиваются стабильно — как правило, они долгосрочны, и резких перемен в ближайшее время ожидать вряд ли стоит, пока мировые цены на нефть держатся на приемлемом уровне.

Энергетика мельчает, но тянет за собою машиностроение

Почти треть стоимости по сравнению с результатами прошедшего года потерял сектор энергетики: сейчас он стоит 201,4 млрд против прежних 299,4 млрд. При этом количество проектов в секторе даже увеличилось — их стало 14 против прошлогодних 13. Среди причин этой динамики есть как позитивные моменты, так и не очень.

Во-первых, в общем и целом проблема энергодефицита Крыма практически решена с вводом в эксплуатацию Таврической и Балаклавской ТЭС мощностью 470 МВт каждая (в прошлом рэнкинге они фигурировали под названиями Симферопольская и Севастопольская ТЭС). Соответственно, этот 20-миллиардный проект можно считать успешно реализованным. Вместе эти станции закрывают примерно две трети текущих энергопотребностей Крыма, и хотя в дальнейшем энергопотребление региона, несомненно, будет расти, сегодня вопрос перестал быть таким уж острым.

Однако сектор пережил и несколько чувствительных инвестиционных потерь. Самая серьёзная — проект парогазовой электростанции «Кубань» за 53,5 млрд рублей. Кроме того, заморожен и достаточно крупный (22 млрд рублей) проект строительства Тимашевской ПГУ ТЭС-180 МВт. Выбыл из нашего рэнкинга и проект реконструкции Камыш-Бурунской ТЭЦ за 8,8 млрд рублей: насколько известно, нет уверенности в том, что она вообще не будет выведена из эксплуатации в ближайшем будущем. Из-за банкротства АО «ГК-4» пришлось также удалить проект строительства ПГУ ТЭЦ в Астраханской области, который оценивался в 3,4 млрд рублей.

А вот сектор альтернативной энергетики, судя по всему, чувствует себя вполне уверенно, и свои инвестпроекты замораживать не собирается. Хотя и этот сектор претерпел некоторые изменения в плане оценки стоимости проектов. Так, проект строительства ветропарков (в Адыгее и в Краснодарском крае) компанией «ВетроОГК», стоимость которого изначально была заявлена на уровне 1 млрд долларов, превратился в два проекта стоимостью примерно по 20 млрд рублей каждый под эгидой АО «НоваВинд». Никакой радикальной смены реализатора проекта не произошло — «ВетроОГК» входит в «НоваВинд», которая, в свою очередь, является подразделением «Росатома». Адыгейская ВЭС на 60 ветрогенерирующих установок уже близка к тому, чтобы выдать электричество потребителям. Известно, что у компании имеются также планы строительства ветропарка в Ростовской области (в Азове), но пока каких-то четко определённых характеристик проекта нет.

Азовские земли, надо сказать, вызывают интерес ветроэнергетиков уже давно. Компания SoWiTec собиралась строить здесь ветропарк ещё несколько лет назад, но выбыла из проекта. Свято место пусто не бывает — теперь здесь локализуется проект ПАО «Энел Россия» за 10,5 млрд рублей. Он предполагает строительство ВЭС мощностью 90,09 МВт с 26 ветроустановками, и уже вступил в активную фазу: заключены все основные соглашения с поставщиками и подрядчиками, завершается подготовка проектной документации для прохождения госэкспертизы. Ввод в эксплуатацию запланирован на декабрь 2020 года.

Альтернативная энергетика в ЮФО уже обзавелась историей успешных реализаций. Так, проект ООО «АЛТЭН» по строительству ВЭС на территории Калмыкии стоимостью 5,37 млрд, хоть и с запозданием, но дал электроэнергию. Проект строительства трёх солнечных электростанций в Астраханской области, реализуемый ГК «Хевел» (совместное предприятие ГК «Ренова» и «Роснано») также может похвастаться введёнными мощностями — СЭС «Нива» и «Фунтовская» уже работают, Ахтубинская СЭС на 60 МВт, как ожидается, будет запущена в этом году.

Что интересно, в ЮФО бурное развитие альтернативной энергетики тянет за собою и машиностроительные проекты. Так, на волгодонском «Атоммаше» АО «НоваВинд» создаёт производство ступиц, гондол, генераторов и систем охлаждения для ВЭУ, которые будут устанавливать в ветропарках компании «Новавинд» в Адыгее, Краснодарском крае, Ростовской области и на Ставрополье в период 2019-2022 годы. Стоимость этого проекта — 5 млрд рублей. Другой интересный проект, также в Ростовской области, реализует ООО «ВетроСтройДеталь» (дочерняя структура компании «Сибгазстройдеталь», которая связана контрактом на производство башен для ветрогенераторов с «Рэд Винд Б.В.», что, в свою очередь, является совместным предприятием «НоваВинда» и нидерландской Lagerwey). Предполагается создание производства модульных стальных башен для ВЭУ, стоимость этого проекта — 1,1 млрд рублей.

Именно эти проекты привели к тому, что сектор машиностроения в нашем рэнкинге не только не потерял в сумме, но даже прибавил 3,8%. И это несмотря на то, что проект создания судостроительного комплекса по строительству судов класса «река — море» Средне-русской речной компании был приостановлен и покинул наш рэнкинг. Другие крупные проекты, такие как создание вертолётного кластера в Батайске, модернизация производства ПК «НЭВЗ» и т. д. — присутствуют у нас в базе не первый год, и их реализация завершится не завтра. Кстати, в сентябре 2018 года стало известно, что Минпром России готов поддержать финансированием проект вертолётного кластера.

Инфраструктура: падение обманчиво

Сектор инженерно-транспортной инфраструктуры номинально потерял 3,2% стоимости и сократил численность проектов на 2, однако остался в числе самых представительных в регионе с суммой 845,7 млрд рублей. Мы намеренно говорим «номинально» — ведь на самом деле несколько крупных проектов «ОТЭКО» влились в состав таманского портово-индустриального промпарка и сменили категорию.

Костяк сектора по-прежнему составляют долгосрочные проекты, такие как Керченский мост (который, будем надеяться, уже в следующем году покинет наш рэнкинг ввиду успешной реализации), строительство трассы «Таврида» в Крыму и несколько крупных проектов РЖД. В секторе также появились несколько новых проектов, крупнейший из которых — строительство обхода Аксая, соглашение по которому было заключено в рамках РИФ-2018. Он предполагает постройку четырёхполосной дороги протяжённостью 35,5 км и более 4,4 км мостовых сооружений, транспортных развязок и пунктов взимания платы, заявленная стоимость — 77,4 млрд рублей. Другие новички масштабами поменьше — как, например, проект развития инфраструктуры связи и цифровизации экономики в Ростовской области, реализацию которого ведёт ПАО «МТС», стоимостью 3,5 млрд, или проект строительства складского терминала по перевалке грузов «Порт Пенай» за 2 млрд рублей.

Едва не покинул наш рэнкинг 22-миллиардный проект создания Багаевского гидроузла в Ростовской области — он вызывал нарекания общественников, из-за чего федеральное правительство приняло решение о его приостановке в связи с необходимостью доработки и дополнительных общественных слушаний. Однако, судя по всему, разногласия были улажены — в правительстве Ростовской области нам подтвердили, что проект сейчас находится в стадии реализации.

Тепличный драйвер АПК

Сектор АПК и пищепрома в этом году остался примерно на том же уровне, что и в прошлом нашем исследовании, нарастив количество проектов, но незначительно потеряв в сумме. В его структуре прежде всего обращает на себя внимание хорошая представленность тепличных проектов — их 19 (из 109 проектов), и они вместе тянут на 57 млрд рублей — а это больше четверти всего портфеля сектора, который составляет 196 млрд. Возглавляет тепличный пул проект создания тепличного комплекса по производству томатов «Зелёная линия», к реализации которого в 2018 году приступило ООО «ТК “Зелёная линия”», «дочка» ЗАО «Тандер». Как ожидается, предприятие сможет производить 38,4 тысячи тонн томатов в год.

«Тепличный тренд» оформился в южном АПК не вчера — первые крупные проекты уже реализованы. И они дают весьма весомые результаты — так, например, стало известно, что по итогам 2018 года в Волгоградской области было реализовано около 46 тысяч тонн тепличных овощей (в основном огурцов и томатов). А это на 40% больше объёмов 2017 года и практически вдвое больше, чем в 2014. Такая динамика — результат грамотных инвестиций в отрасль. Кстати, многие из компаний, уже реализовавших свои тепличные проекты, присутствуют в нашем рэнкинге и по сей день — со вторыми, третьими очередями своих теплиц.

Надо сказать, в секторе АПК не обошлось без потерь. Проект ООО «Крыминвестстрой» по созданию свинокомплекса на 30 тысяч голов в Крыму стоимостью 18 млрд рублей был самым крупным для региона — тем не менее, договор о реализации этого проекта был расторгнут. Покинул наш рэнкинг и проект создания производственного комплекса по глубокой переработке зерна «ДонБиоТех» стоимостью 15,2 млрд рублей. В ноябре арбитраж Ростовской области принял иск о банкротстве предприятия. Возможно, долю Вадима Варшавского, который на-

ходится под арестом, выкупит РСХБ, владеющий 5% в проекте. Не можем мы сегодня отнести к реализуемым и другой крупный проект — по созданию тепличного комплекса площадью 43,6 га, принадлежащий ТК «Донской» (9 млрд рублей). Попытка продать его компании «Технологии тепличного роста», которая отметилась на Дону реализацией тепличного «долгостроя» «Донская усадьба» (этот проект также присутствует у нас в рэнкинге, но со второй очередью), успехом не увенчалась, и компания вернулась владельцу. Эти перипетии позволяют усомниться в реальности начинания — надеемся, что временно.

Вышеописанные события — а мы рассказали лишь о самых крупных провалах — негативно сказались на секторе АПК и пищепрома, который не сумел нарастить портфель. Однако та же тепличная история — это «история успеха», она демонстрирует, что в отрасль можно инвестировать, в ней можно успешно развивать проекты.

Региональный расклад определили мегапроекты

Динамика регионального среза нынешнего исследования, конечно, немного предсказуема уже по рассмотрению подвижек в когорте крупнейших проектов. Во-первых, рост стоимости инвестиционного портфеля показали все без исключения регионы. Но динамика при этом, конечно, разнится. Лидеры прироста — Астраханская область, ввиду пересмотра стоимости огромного шельфового проекта «ЛУКойла», что дало региону плюс 57% по сумме стоимости инвестпроектов (1,7 трлн рублей против 1,1 трлн ранее), а также Волгоградская область с новым химическим кластером за 800 млрд рублей. Здесь прибавка составила 250%, с 310 млрд до 1 трлн рублей. Но надо понимать — это эффект низкой базы, столь крупных проектов здесь за всё время исследования инвестиционного процесса ЮФО АЦ «Эксперт ЮГ» ещё не было. Более чем вдвое вырос инвестпортфель Адыгеи, но произошло это главным образом за счёт того, что мы разделили проекты ветропарков «НоваВинда» по регионам реализации (ранее они выступали единым фронтом как межрегиональный проект), что в одночасье дало региону 20 млрд рублей.

Наиболее органичный рост, как нам кажется, демонстрирует Краснодарский край. Здесь совокупная стоимость инвестпортфеля выросла на 33,5%, причём это не было следствием презентации каких-то новых мегапроектов. Мало того, как мы уже отмечали, регион понёс некоторые потери в ряду крупнейших инициатив (вспомним выбывший проект парогазовой электростанции «Кубань» за 53,5 млрд рублей). Однако здесь и количество проектов увеличилось почти пропорционально — со 106 до 134.

И отдельных слов заслуживает Ростовская область, которая увеличила свой портфель на 17% по сумме, но при этом представлена в рэнкинге лишь 33 проектами против 52 в прошлогоднем исследовании. Новых проектов немного, и все они достаточно крупные: кроме упоминавшихся выше производств комплектующих для ВЭУ и многомиллиардного строительства обхода Аксая, можно выделить ещё проект создания завода по производству непрерывного базальтового волокна в ТОСЭР «Гуково», который реализует компания «АБВ» (4 млрд рублей). Были и новые многомиллиардные потери — уже упоминавшиеся «ДонБиоТех», ТК «Донской», проект создания автоматизированного судостроительного комплекса по строительству судов класса «река — море» Средне-русской речной компании, а также проект строительства электрометаллургического завода ЗАО «Донэлектросталь», которое обанкротилось. Были и потери со знаком «плюс» — наконец достроившийся завод кормов для домашних животных «Марс». Но, тем не менее, вывод очевиден — «кассу» в Ростовской области делают самые крупные инвестпроекты, а вот средних и небольших откровенно мало. Этот регион в период подготовки к Чемпионату мира по футболу 2018 года прошёл инвестиционный пик, сдав к мероприятию серию масштабных проектов. В результате следующий год Дон провёл в инвестиционной передышке. После прошлогоднего инвестиционного форума в Сочи казалось, что приток новых инвестпроектов в Ростовской области может появиться достаточно быстро, но впечатление оказалось ложным — например, целый ряд звучавших ранее инициатив по освоению левобережной зоны Ростова-на-Дону так и остался пока на бумаге. В результате Дон по объёму инвестпортфеля в ЮФО впервые за историю наших наблюдений занимает четвёртую позицию.

Концентрация — заметная проблема нынешней ситуации в сфере инвестиций. Напомним, первые 10% проектов нашей базы (28 позиций) вбирают в себя 86,1% её стоимости. Кроме Крыма, инвестпортфель которого при двукратном росте количества проектов практически не увеличился в объёме (3,2% — это несерьёзно), во всех регионах объёмная динамика заметно опережает количественную. Это тревожный симптом, который говорит о том, что пространство для роста видят перед собою в основном крупные компании. А вот малый и средний бизнес в сложившихся условиях развитием интересуется куда меньше.

В подготовке материала участвовал Денис Чуканов