Кризис 2014-2015 годов и последующее медленное восстановление экономики сказались на состоянии банковского сектора. Банки продолжают разбор плохих активов и стараются привлечь новых клиентов. Удаётся справиться с финансовыми проблемами не всем. Только за 2018 год Банк России отозвал 10 лицензий у банков Юга. С момента составления рэнкинга за 1 полугодие 2018 года были отозваны лицензии у ростовских Южного регионального банка и Донхлеббанка, у черкесского К2 банка, у волгоградского банка «КОР» и у краснодарского банка «Первомайский». Некоторые из этих банков работали на рынке Юга более 20 лет. Соответственно число региональных банков-участников рэнкинга сократилось с 43 до 37.

Характерными трендами развития банковского бизнеса на Юге в 2018 году стали опережающий рост розничного кредитования, разворот процентных ставок по кредитам и вкладам, выделение банков с базовой лицензией, развитие кредитования предприятий агропромышленного комплекса и сферы услуг и активное развитие дистанционных банковских услуг (ДБО) как для частных лиц, так и для предприятий.

Однако. вопреки трудностям, многие банки Юга закончили 2018 год вполне успешно (см. таблицу 1). Это ясно видно из показателей финотчётности — темпы роста банковского бизнеса на Юге заметно превзошли среднероссийские.

Финансовые итоги года

По данным Южного ГУ Банка России, за 2018 году объём кредитов, выданных экономике Юга, возрос на 16%. Улучшилось и качество кредитных портфелей — доля просрочки снизилась за год с 9,1% до 8%.

Розничный сегмент развивался энергичнее корпоративного. Объём розничного кредитного портфеля в регионе у всех банков (включая региональные банки и отделения федеральных банков) вырос за год на 25% до 1,7 трлн рублей, в том числе 1240 млрд рублей в ЮФО и 420 млрд рублей в СКФО. Наибольший объём кредитов населению выдан в ЮФО жителям Краснодарского края, Ростовской и Волгоградской области, в СКФО — жителям Ставропольского края.

Высокими темпами роста отличалось ипотечное кредитование. В ЮФО ипотечный кредитный портфель за год возрос на 28% и составил 464 млрд рублей, в СКФО — на 25%, до 275 млрд рублей. Ставки по ипотечным кредитам снизились к конце года до 9,6% годовых. Портфель по неипотечным розничным кредитам возрос в ЮФО на 21%, составив 776 млрд рублей, в СКФО — на 23%, до 275 млрд рублей.

Объём частных вкладов вырос за год на 9%. Жители региона накопили на 1 января 2019 года на вкладах 2,2 трлн рублей, в том числе в ЮФО — 1785 млрд рублей, в СКФО — 440 млрд рублей. 90% вкладов размещены в российских рублях.

Кредитование предприятий росло медленнее. Объём кредитного портфеля в регионе увеличился за год на 5%, до 2,1 трлн рублей, в том числе в ЮФО — до 1,83 трлн рублей и в СКФО — до 315 млрд рублей. Ставки по кредитам юрлицам снизились к концу года до 9,5% годовых в ЮФО и 9% годовых в СКФО. В ЮФО наибольший объём кредитов выдан предприятиям Краснодарского края и Ростовской области, в СКФО — предприятиям Ставропольского края.

Если же говорить о банках, зарегистрированных в ЮФО и СКФО, то общие их показатели работы за 2018 год согласно финансовой отчётности таковы: объём кредитных портфелей предприятиям вырос на 25%, до 240 млрд рублей, объём кредитов физлицам увеличился на 25%, до 117 млрд рублей, а объём вкладов физлиц — на 10%, до 289 млрд рублей. Несмотря на уход с рынка ряда игроков, банки наращивали объёмы бизнеса быстрее средних показателей. Однако доля бизнеса региональных банков пока остаётся невысокой — например, по кредитам предприятиям — 11,5%, а по вкладам населения — всего 5%.

Как видно из таблицы 1, быстрее всего наращивали объёмы бизнеса крупные региональные банки — РНКБ, Генбанк и Консервативный коммерческий банк. Напомним, что в крупнейшие топ-100 российских банков по активам по итогам 2018 года входят 4 южных банка — РНКБ, «Центр-инвест», «Кубань Кредит» и Крайинвестбанк.

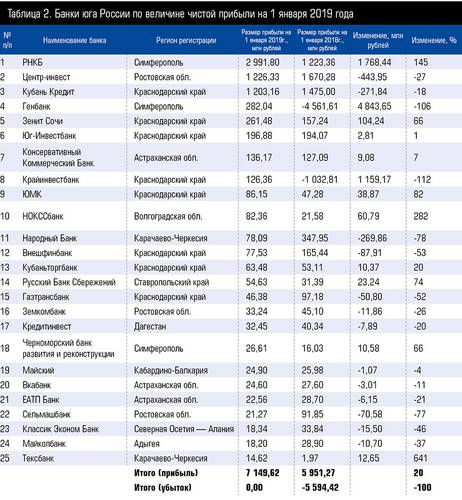

В условиях низких процентных ставок, медленного роста экономики и высокой конкуренции с подразделениями федеральных банков заработать хорошую прибыль — серьёзный вызов для топ-менеджеров региональных банков. Как видно из таблицы 2, справились с этой задачей не все — 6 банков закончили год с убытками.

75% банковской прибыли Юга заработали крупнейшие банки — РНКБ, «Центр-инвест» и «Кубань Кредит». Из них только крымский РНКБ показал результат лучше прошлогоднего. Заметно улучшили финансовый результат Генбанк, Крайинвестбанк, банк «Зенит Сочи» и банк «Ростфинанс». Но средний по сектору прирост размера прибыли на 17% и снижение объёма убытков на 95% свидетельствуют, что южные банки в целом закончили год неплохо.

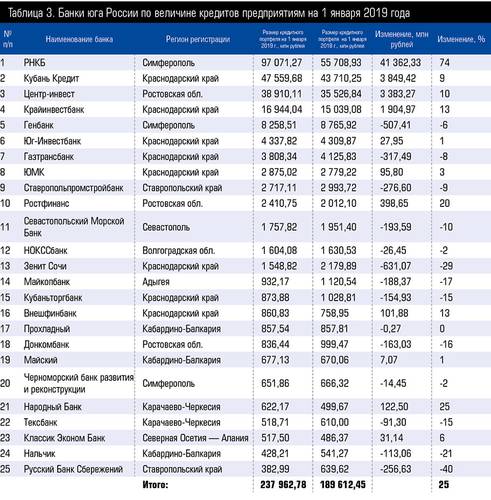

Из таблицы 3 заметно, что конкурентная борьба за кредитование успешных региональных предприятий усиливается. Далеко не всем банкам Юга удалось нарастить кредитный портфель. Крупнейшие банки Юга — «Кубань Кредит», «Центр-инвест» и Крайинвестбанк — особенно в этом преуспели. А крымский РНКБ показал рекордный результат, нарастив объём кредитного портфеля на 74%. Безусловно, тут сказались как усилия менеджеров банка, так и острая потребность предприятий Крыма в наращивании обёмов бизнеса.

Основные тренды 2018 года в банковском бизнесе

Далеко не обо всём можно узнать из сводной финотчётности. Поэтому мы опросили экспертов региональных и федеральных банков, работающих на юге России — какие основные тенденции в банковском бизнесе минувшего года они считают особенно важными?

Разделение банков на банки с универсальной и базовой лицензией. Весь 2018 год шёл процесс разделения банков на банки с универсальной лицензией (минимальный капитал 1 млрд рублей) и базовой лицензиями (минимальный капитал 300 млн рублей). По итогам года базовую лицензию в России получили 149 из 440 банков. Цель реформы в том, чтобы, ограничив высокорискованные банковские операции, снизить регуляторную и бюрократическую нагрузку на небольшие банки, позволив им сосредоточиться на работе с населением и малым бизнесом.

Бум розничного кредитования. Низкие ставки по кредитам, наличие у банков свободных ресурсов и отложенный спрос со стороны южан привели к буму розничного кредитования. Росли объёмы выдач всех видов кредитов — от ипотеки и автокредитов до кредитов наличными и выдач кредитных карт. Эту особенность отметили в Крайинвестбанке, АК «Барс», банках «Кубань Кредит» и «Зенит Сочи».

В пресс-службе ВТБ по ЮФО нам сообщили, что наибольший спрос в рознице наблюдался на ипотеку и кредиты наличными. Андрей Спиваков, главный управляющий директор Совкомбанка, отметил высокий спрос на Юге на карточные продукты банка. Людмила Чернышова, управляющий директор департамента сети и развития продаж Росбанка на юге России, выделила максимальный спрос на нецелевые кредиты и кредитные карты. А председатель правления Донкомбанка Владимир Герасименко подчеркнул, что предполагать образование на рынке «ипотечного пузыря» преждевременно. Отношение ипотечных кредитов к ВВП в России составляет всего 5,5% против, например, 46% в Евросоюзе.

Развитие банковского финтеха. Высокий спрос на дистанционные банковские услуги, на запущенные под кураторством Банка России финтехпроекты сбора биометрической информации клиентов и системы межбанковских розничных платежей, а также желание банков сократить издержки способствовали росту популярности высокотехнологических банковских сервисов. Развиваются не только системы ДБО для частных лиц — предприятиям тоже предлагают широчайший выбор дистанционных сервисов. Эту тенденцию отметили в Крайинвестбанке, Альфа-банке, банке «Центр-инвест», Донкомбанке, Райффайзенбанке, Росбанке и многих других.

Развитие сотрудничества с предприятиями АПК. На рост кредитования предприятий сельского хозяйства повлияли программы льготного кредитования сельхозтоваропроизводителей Минсельхоза РФ по ставке не выше 5%, а также программа льготного кредитования Минпромторга.

Развитие банкинга курортов Крыма и Краснодарского края. ЧМ-2018. Характерной особенностью юга России является наличие на его территории популярных курортов. Банковский бизнес в курортной зоне имеет свои особенности. А чемпионат мира по футболу подтолкнул банки к совершенствованию сервисов и обеспечил приток новых клиентов.

Игорь Сосин, председатель правления банка «Зенит Сочи», рассказал, что курортный сезон 2018 года был в Сочи очень успешным. Большую роль в этом сыграли проведение чемпионата мира по футболу, улучшение инфраструктуры Краснодарского края, а также рост спроса на турпоездки по России.

Сергей Смирнов, председатель правления банка «Центр-инвест», отметил, что проведение чемпионата также увеличило количество кредитных заявок от предприятий торговли и сферы услуг, например, гостиничного и ресторанного бизнеса.

Быстрыми темпами растёт банковский бизнес в Крыму. Крымский банк РНКБ показывает рекордные результаты, обеспечивая 73% от общего прироста розничного кредитного портфеля полуострова. Драйвером розничного кредитования Крыма стала ипотека, прибавившая 128% за 2018 год.

Что ждёт нас в 2019 году

В продолжении роста розничного бизнеса — ипотеки, автокредитов, банковских карт и кредитов наличными — уверены эксперты банков ВТБ, Совкомбанка, «Центр-инвест», «Открытие», Росбанка, Донкомбанка, РНКБ, «Кубань Кредит», Крайинвестбанка, «Зенит Сочи», Райффайзенбанка и АК «Барс». Однако темпы роста ипотеки замедлятся из-за медленного роста доходов россиян и роста ставок по кредитам. Рост объёмов банковских вкладов продолжится, но не будет слишком быстрым.

Директор регионального центра «Южный» Альфа-банка Артём Михов предположил, что в корпоративном сегменте банки будут уделять внимание совершенствованию некредитных продуктов, развитию высокотехнологичных и нефинансовых сервисов.

Практически все эксперты ожидают в 2019 году продолжения быстрого развития цифровых банковских сервисов. Речь идёт о сервисах как для частных лиц, так и для бизнеса.

Владимир Герасименко из Донкомбанка и Игорь Нестеров из банка «Открытие» обращают наше внимание на возможное усиление конкурентной борьбы между госбанками, федеральными и региональными частными банками и банками с иностранным капиталом. И по итогам 2018 года заметно, что далеко не все региональные банки конкуренцию успешно выдерживают. Тем региональным банкам, которые не смогут правильно использовать свои конкурентные преимущества, придётся уйти с рынка.