Агропромышленный комплекс и тесно соседствующая с ним пищевая отрасль являются на юге России базовыми сферами экономики. На долю регионов ЮФО по итогам 2018 года пришлось больше всего собранного урожая зерновых. Здесь больше всего отдано земель для выращивания сельхозпродукции. Несколькими годами ранее — в 2015 году, по данным Аналитического центра «Эксперт ЮГ», именно АПК и пищёвка стали драйверами роста для всего крупного бизнеса региона. Стоит отметить, что именно от этих отраслей государство ожидает решение вопросов по продбезопасности и увеличению экспортного потенциала. Мы решили изучить этот блок и выявить существующие точки роста. Подготовленный рэнкинг 50 крупнейших компаний АПК и пищевой промышленности юга России по итогам 2018 года позволил более конкретно изучить опыт лидеров агропромышленного сектора и сделать вывод, что сфера АПК и пищевой промышленности юга России растет за счёт крупных холдинговых компаний — на них приходится большая часть списка.

Хуже прогнозов экономистов

Минувший год для АПК России завершился с небольшим сокращением производства сельхозпродукции — на 0,6%. По данным Росстата, такой результат стал для АПК худшим по итогам последних шести лет. Изначально Минэкономразвития РФ прогнозировало рост производства отрасли на уровне 1,1%, однако и этот сдержанный прогноз не оправдался. По мнению главы ведомства Максима Орешкина, причины здесь нужно искать в плохих погодных условиях. Стоит не забывать и о выявленном факте завышения данных Росстатом в 2017 году. Ошибка в расчётах была обнаружена в оценке валового производства картофеля, овощей, бахчевых и молока. В итоге показатель по росту отрасли за пять лет был откорректирован в сторону снижения — с 20,7% до 8,7%. А вот производство продуктов питания по итогам года уверенно выросло — на 4,9%, производство напитков — на 2,6%. Положительная динамика во многом связана, как отметили в INFOLine, с ростом сырьевой базы и действующим продовольственным эмбарго. Экспортные поставки стали одним из условий роста выручки. Насыщение российского рынка отечественной продукцией и рост потребительских цен заставили производителей более активнее заниматься поставками на внешние рынки. По словам главы российского экспортного центра Андрея Слепнева, экспорт продукции АПК в 2018 году вырос на 20%, до 25 млрд долларов. Производство продукции и её реализация на экспорт стала основой для роста выручки компаний нашего рэнкинга.

В топе вертикально интегрированные группы

В первую пятёрку рэнкинга крупнейших компаний АПК и пищевой промышленности Юга по результатам 2018 года попали компании, основной специализацией которых является производство продуктов питания, либо они занимаются производством в сочетании с растениеводством и животноводством. Здесь в первую очередь идёт речь о вертикально интегрированных холдингах полного цикла, замыкающих на себе выращивание, переработку и производство продукции. Примечательно, что все пять холдингов активно развивают экспортное направление.

Первое место рэнкинга по итогам 2018 года заняло АО «Астон» с выручкой в 81,6 млрд рублей. Выручка у одного из ведущих производителей растительных масел и пищевых ингредиентов в России выросла в 2,2 раза. Но такая динамика связана прежде всего с проведением реорганизации внутри компании. В 2018 году АО «Астон» присоединило к себе торговое звено группы — ООО «Торговый дом “Астон”», которое публиковало свою финансовую отчётность отдельно от головного предприятия. Выручка этого подразделения группы компаний в 2017 году составила 28 млрд рублей.

Стоит отметить, что открытость данных по финансовым показателям агропромышленных холдингов пока ещё оставляет желать лучшего. Изучив, как раскрывают информацию о своей деятельности холдинговые структуры, можно сказать, что составить общую картину по той или иной группе компаний бывает иногда весьма затруднительно. Чтобы обойти пресловутый «двойной счёт» при подсчёте выручки, мы оставляли в рэнкинге либо компании с консолидированной выручкой, либо ведущие компании той или иной группы. По этой причине в рэнкинг попало АО «Фирма “Агрокомплекс им. Н. А. Ткачёва”» и её ведущее производственное звено в Ростовской области — ООО «Агрокомплекс Ростовский». Холдинг всё ещё не публикует консолидированную выручку, которая, по экспертным оценкам, намного выше той, что аккумулирует «Агрокомплекс им. Н. А. Ткачёва», выручивший более 50 млрд рублей по итогам 2018 года. Так, например, ООО «Агрокомплекс Ростовский», входящее в состав кубанского холдинга, продало продукции по итогам 2018 года на 6,2 млрд рублей (17 место рейтинга).

От первых двух участников рэнкинга заметно отстают другие компании. На третьем месте оказался МЭЗ «Юг Руси» — ведущее производственное подразделение ГК «Юг Руси». По итогам 2018 года выручка маслоэкстракционного завода достигла 24,5 млрд рублей. В топ-лист вошло ещё два филиала ГК «Юг Руси» — ООО «Лабинский МЭЗ» (30 место) и ОАО «МЖК Краснодарский» (46 место) с выручкой 4,6 млрд и 2,6 млрд рублей соответственно. В пятёрке самых крупных компаний оказались агрохолдинг «Степь» с 24,4 млрд рублей выручки и ООО «Пищевые ингредиенты» (входит в ГК «ЭФКО») с выручкой 19,1 млрд рублей. Всего же выручка 50 крупнейших компаний АПК и пищевой промышленности составила 440 млрд рублей.

Консолидация помогает зарабатывать

Больше всего в рэнкинге представлены компании с кубанской пропиской — 33 участника. Заметно отстаёт от соседей Ростовская область — всего 10 компаний. Волгоградских компаний в топ-листе оказалось лишь 4. А вот Крым представлен только 2 компаниями. Компании из остальных регионов в рэнкинг не вошли (график 1).

По сравнению с 2017 годом совокупная выручка 50 крупнейших компаний увеличилась на 26%, или на 91,3 млрд рублей. Лишь у 11 из 50 компаний динамика выручки снизилась. Худшие показатели у АО «Успенский сахарник» — выручка сократилась на 24%, а ещё один сахарный завод, ОАО «СЗ “Ленинградский”», недосчитался 16% выручки по сравнению с предыдущим периодом. От 17 до 19% сократилась выручка у трёх производителей растительных масел и жиров — ООО «Лабинский МЭЗ», ЗАО «Донмаслопродукт» и ОАО «МЖК Краснодарский» (таблица 2). По данным ИКАР, снижение выручки у производителей сахара было ожидаемым, ведь в 2018 году заметно снизился валовой сбор сахарной свёклы — 21%, обусловленный сокращением уборочных площадей и урожайности. В ЮФО урожайность снизилась на 22%. За этим упало и производство сахара — на 12,7%. А вот на заметное снижение выручки у трёх производителей подсолнечного масла и жиров повлияли как общероссийские тенденции по снижению производства масла на 3%, так и, по всей видимости, изменения внутри компаний. Так, например, на базе ОАО «МЖК Краснодарский» ведётся оптимизация производства с переносом ряда цехов за черту Краснодара.

Увеличить свою выручку в два и более раз по сравнению с 2017 годом удалось всего шести компаниям. Самый заметный рост прибыли был отмечен у ООО «Мясокомбинат “Дружба народов”». У крымской компании динамика роста выручки составила 271% (таблица 1) Заметно повысить свои финансовые показатели компании удалось за счёт заключения контракта на поставку продукции для нужд Росгвардии и ФСИН. Только в 2018 году компания получила государственные подряды на 1,5 млрд рублей. Примечательно, что у 14 компаний выручка выросла совсем незначительно — от 1% до 5%. На южнороссийском рынке сформировался высокий уровень конкуренции на фоне низкой маржинальности бизнеса. Новичков в этой сфере практически нет, а региональные рынки поделены между крупными агрохолдингами. Зарабатывать компаниям помогает консолидация в одном холдинге нескольких специализацией.

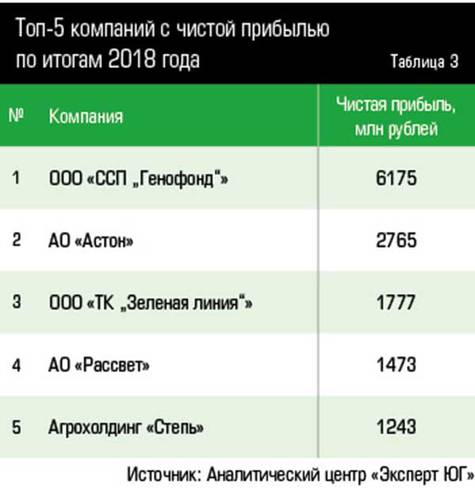

Рэнкинг показал, что лучшими по объёму чистой прибыли стали ООО «ССП Генофонд» (свыше 6,1 млрд рублей), АО «Астон» (2.7 млрд рублей) и ООО ТК «Зелёная линия» (1,2 млрд рублей) (таблица 3). Всего 50 компаний рэнкинга увеличили свою совокупную чистую прибыль на 957 млн рублей по сравнению с 2017 годом.

Среди 50 крупнейших компаний лишь 3 предприятия завершили год с чистым убытком, остальные только нарастили чистую прибыль. Самый большой чистый убыток зафиксирован у ООО «Евродон» — 5,7 млрд рублей. Убыточный итог компании даже при многомиллиардной прибыли — ожидаемый результат. В 2018 году от компании потребовали вернуть 4,5 млн рублей. Вдобавок к этому арбитражный суд включил в реестр требования Внешэкономбанка на общую сумму 13,2 млрд рублей. В 2019 году в компании открыто конкурсное производство, а рассмотрение отчёта конкурсного управляющего назначено на 26 декабря 2019 года. Порядка 2,9 млрд рублей составил чистый убыток у АО «Агрокомплекс им. Н. И. Ткачёва». Причём убыток по сравнению с 2017 годом увеличился — на 800 млн рублей. По данным газеты «Коммерсантъ», холдинг терпит миллиардные убытки на фоне довольно высокой кредиторской задолженности. Издание, ссылаясь на годовой отчёт АО «Агрокомплекс им. Н. И. Ткачева», пояснило, что в 2018 году проценты по кредитам составили порядка 10 млрд рублей. Ещё одна компания — ООО «РЗК “Ресурс”» (входит в ГАП «Ресурс») — закрыла год с убытком 630 млн рублей (таблица 4). Какой-либо информации, которая могла бы пролить свет на причины таких неудовлетворительных финансовых показателей компании, нет. Однако, судя по информационным сообщениям, компания вкладывает средства в расширении своего присутствия в Ростовской области и Краснодарском крае. Таким образом, АПК и пищёвка остаётся практически безубыточной сферой для ведущих компаний рэнкинга.

Основные игроки — холдинги

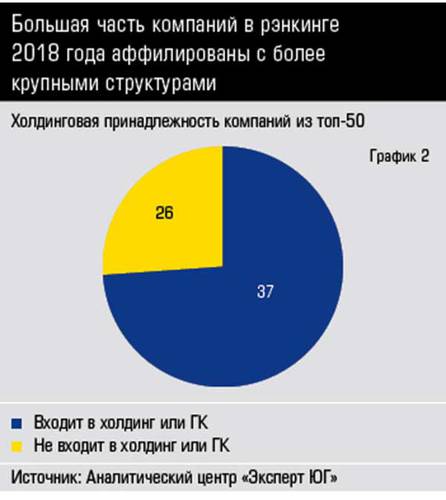

По данным Аналитического центра «Эксперт ЮГ», в рэнкинге «50 крупнейших компаний АПК и пищевой промышленности» представлено 27 различных холдингов и групп компаний. Причём 10 холдингов имеют свою штаб-квартиру в ЮФО, у остальных 17 центр принятия решений располагается вне федерального округа. Всего в рэнкинге 37 компаний аффилированы с более крупными структурами (график 2)

Крупный бизнес в АПК и пищевой промышленности генерирует почти 44% всей выручки этих секторов в ЮФО. Такие данные основаны на изучении 5217 компаний из ЮФО с выручкой не менее 10 млн рублей. Основная конкуренция за южный рынок разворачивается как раз между этими холдингами.

Впрочем, интерес к южнороссийскому АПК проявляют не только крупные агрохолдинги, но и банковский сектор. В СМИ появилось сообщение, что Московский индустриальный банк обратился в ФАС с ходатайством о приобретении долей в 11 компаниях в Ростовской, Волгоградской, Астраханской областях, а также на Кубани. Все предприятия входили в состав ГК «Ростовская нива». Расширить своё влияние в округе намерены и в ГАП «Ресурс». В этом году РЗК «Ресурс» (входит в ГАП «Ресурс») также обратилась в ФАС с ходатайством о приобретении части производственных мощностей холдинга «Белая птица». Об этом мы подробно рассказывали на сайте «Эксперт ЮГ». Есть немало претендентов и на приобретение активов «Евродона». Заметно наращивает свои земельные активы АХП «Степь», подконтрольное АФК «Система». По итогам 2018 года земельный банк агрохолдинга составил 401 тысячу гектаров. Закрепить своё лидерство по площади земель намерены в «Агрокомплексе имени Н. И. Ткачёва». По словам гендиректора агрохолдинга Евгения Хворостины, компания не исключает возможности увеличить земельный банк до 1,5 млн гектаров. Подогревают интерес к АПК и пищевой промышленности нацпроект «Экспорт продукции АПК» и долгосрочная госпрограмма сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия. Господдержка этих сфер подталкивает крупные компании к диверсификации своего бизнеса за счёт создания новых производств в АПК. В целом можно сказать, что сфера АПК и пищевой промышленности юга России растёт за счёт крупных холдинговых компаний. Зайти на этот рынок и конкурировать с существующими лидерами могут только компании с огромным инвестиционным портфелем либо те, кто готов скупать проблемные активы уже существующих компаний.

Примечательно, что среди ведущих компаний практически нет тех, кто успешно развивает бизнес в каком-то одном сегменте: растениеводство, животноводство и т.д. Лидеры в существенной степени растут за счёт диверсификации бизнеса и возможности не только выращивать, но и перерабатывать, а также и продавать свою продукцию в России и за рубежом.