Аналитический центр «Эксперт ЮГ» провёл ежегодное исследование инвестиционных проектов стоимостью от 300 млн рублей, находящихся в стадии реализации в ЮФО (см. методику). Уникальность этого исследования в том, что оно фиксирует не то, что было в сфере инвестиций, а скорее то, что будет в ближайшие 3–5 лет. Главный результат прошедшего года — стабилизация после рывка на достаточно высоком уровне, хотя и с определёнными коррективами.

Напомним, что динамика общей стоимости инвестпортфеля ЮФО в двух предыдущих исследованиях была положительной. По итогам 2017 года мы фиксировали рост совокупного «веса» проектов на 4,3%, несмотря на сокращение их количества, а по итогам 2018 года — головокружительный рост портфеля на 50,7%, вызванный прежде всего появлением и переоценкой нескольких мегапроектов. Сегодня некоторые параметры крупных проектов подверглись пересмотру и стали более сдержанными. В результате совокупная стоимость проектов в нашем рэнкинге в 2019/20 годах составила 4,75 трлн рублей против без малого 5,3 по результатам прошлого исследования — это минус 10,3%. Казалось бы, результат отрицательный, но в значительной мере этим падением мы обязаны изменениям в верхней части рэнкинга. Во-первых, за прошедший год мы получили новую оценку стоимости проекта создания кластера химической промышленности в Волгограде: 465 млрд рублей против прежних 800. Во-вторых, один из крупнейших проектов Юга рэнкинг благополучно покинул — речь о строительстве моста через Керченский пролив. Это ещё минус 228,3 млрд рублей из общего портфеля. Если сложить убыль от этих двух проектов, получим сумму в 563 млрд — вот вам и падение общей стоимости проектов на 10%. Но если сравнить инвеспортфели образца 2019 и 2020 годов без указанных двух проектов, мы обнаружим прирост почти на 300 млрд рублей. То есть ситуация не столь уж однозначно негативна.

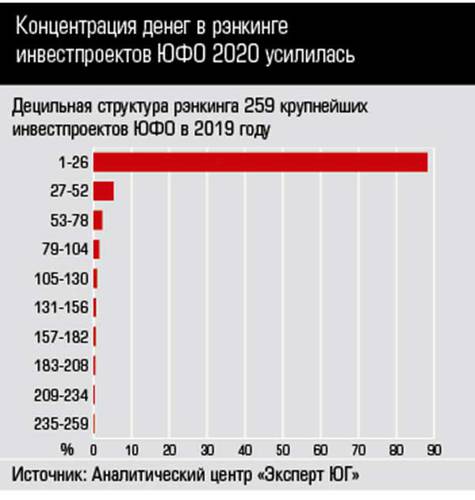

Ещё один вывод — количество самих инвестпроектов в базе сократилось: по итогам нынешнего исследования их зафиксировано 259 против 281 годом ранее, а это падение на 8,5%. Если оставить за рамками Крымский мост и волгоградский химкластер, мы обнаружим, что удельный вес одного проекта вырос: 15,7 млрд в этом году против 13,9 млрд в прошлом. Концентрация денег в топе рэнкинга усилилась. На первые 26 инвестпроектов (первый дециль — см. график) приходится уже 88,2% совокупного портфеля, против 85% для первых 28 проектов в прошлом исследовании.

Совершенно новых проектов, которые стартовали или собираются стартовать в 2019 году или позднее, в базе оказалось не так уж много — 47 на весь рэнкинг, и вместе они стоят 241,6 млрд рублей. Почти половина из них — а именно 23 (на 215 млрд рублей) — находится в верхней сотне рэнкинга. То есть главными поставщиками «новой крови» на Юге являются «крупняки».

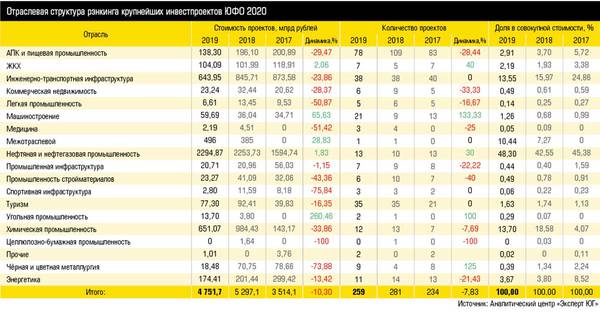

Ни одна из крупнейших отраслей в инвестпортфеле не показала роста. Высокую динамику мы видим только в отраслях, на которые пока приходится около одного процента совокупной стоимости — это не может не настораживать.

В региональном срезе результаты нашего исследования разительно отличаются от прошлогодних. Лишь двум регионам удалось нарастить свои показатели — совокупные портфели Ростовской области и Краснодарского края выросли на 6,6% и 3% соответственно. Особенно отраден этот результат для донского региона, который в прошлом исследовании показал заметный провал инвестиционной активности.

Подвижки в стане лидеров

Верхняя часть нашего рейтинга обычно довольно консервативна — там прочно гнездятся проекты, которые стоят не один десяток миллиардов рублей и длятся долгие годы. В этом году перемены в составе топа хоть и точечные, но они сильно повлияли на результат.

Положительную динамику дал единственный межотраслевой проект в нашем рэнкинге — создание и развитие портово-индустриального промпарка ОТЭКО в порту Тамань. Как сообщает kremlin.ru, в октябре 2019 года площадку проекта посетил президент Владимир Путин. Он осмотрел перевалочный комплекс нефти, нефтепродуктов и сжиженных углеводородных газов, причальный комплекс, поприсутствовал на демонстрационном запуске единственного в России трёхвагонного опрокидывателя, а также ознакомился с информацией о текущей работе портово-индустриального парка и инвестиционных проектах группы компаний «ОТЭКО». Публикация на президентском сайте обозначила новую цифру объёма вложений в проект — это 8 млрд долларов, что по актуальному на момент работы над материалом курсу составляет 496 млрд рублей — ранее проект оценивался в 385 млрд рублей. Что интересно, в прошлом году бельгийский бизнесмен Мишель Литвак, владелец компании-инвестора, получил российское гражданство, так что проект стал чуть более отечественным.

Безусловно, важное событие — завершение строительства моста через Керченский пролив (228,3 млрд рублей). Ещё в мае 2018 года он был открыт для автомобильного движения, а в декабре 2019-го — для железнодорожного. Мост стал крупнейшей постолимпийской стройкой региона, рядом с которой меркнут даже новые стадионы, построенные к чемпионату мира по футболу. А по уровню значимости для экономики Юга они просто несопоставимы. Мост подстёгивал загрузку заказами и развитие южной индустрии стройматериалов, развитие логистики, транспортных артерий. Полноценный запуск моста резко увеличил объёмы грузопассажирского трафика между полуостровом и материком. Пропускная способность этого транспортного перехода впечатляет. Автомобильная часть может пропустить до 40 тысяч автомобилей в сутки, и она вполне востребована — фактический рекорд составляет без малого 36 тысяч и был зафиксирован в августе прошлого года. Железнодорожный мост даёт возможность проезда 47 пар поездов массой до 7,1 тысячи тонн в сутки.

Скажем чуть подробнее о переоценке второго крупнейшего проекта прошлого исследования, «Создание и развитие кластера химической промышленности в Волгограде, на площадке бывшего завода “Химпром”», который претворяется в жизнь компанией «АЕОН Корпорейшн» в партнёрстве с «Марубени Корпорейшн». Судя по новостям 2019 года, этот проект получил пристальное внимание на самом высоком уровне. В ходе июньского визита президента Путина в Японию в Осаке при непосредственном присутствии первых лиц государств, включая японского премьера Синдзо Абэ, было подписано соглашение между Российским фондом прямых инвестиций, компанией «АЕОН» и Российско-японским инвестиционным фондом, который присоединится к проекту. При этом озвучивалась и общая сумма инвестиций — 8 млрд долларов, что по курсу на момент подготовки материала даёт нам без малого 500 млрд рублей. Это меньше, чем заявленные в прошлом году 800 млрд, зато столь высокий уровень внимания к проекту ярко говорит о его реальности.

Возникали некоторые основания для волнения за судьбу проекта реконструкции предприятия ООО «РН-Туапсенефтепродукт», который ведет «Роснефть». Стало известно, что в отношении ЗАО «Второе краснодарское монтажное управление специализированное», подрядчика проекта, по решению арбитража введено наблюдение. С требованием обанкротить предприятие выступило ЧОП «Правопорядок», с суммой неоплаченного долга всего в 450 тысяч рублей. Однако, как сообщили СМИ, заказчик работ, «Роснефть» обратилась в суд с требованием о взыскании с подрядчика более 11 млрд рублей. Тем не менее, мы сочли возможным считать проект вполне реальным: в его рамках ведь действительно многое уже сделано, и работа отнюдь не прекращается. Смена подрядчика — пусть и не регулярное, но всё же случающееся явление.

Есть новички и в самом верхнем секторе рэнкинга. В Краснодарском крае ООО «Славянск Эко», одно из крупнейших предприятий страны с оборотом свыше 100 млрд рублей, задумало реализовать проект модернизации своего нефтеперерабатывающего производства стоимостью в 65 млрд рублей — проект сразу занял 10 позицию нашего рэнкинга. Как сообщили «Эксперту ЮГ» в управлении инвестиционной политики департамента инвестиций и развития малого и среднего предпринимательства Краснодарского края, проект включает в себя реконструкцию установки первичной переработки нефти АТ-5 и вакуумной установки ВТ-1 с увеличением суммарной производительности по перерабатываемой нефти до 4 млн тонн в год. Также в планах увеличение мощности до 6500 млн тонн в год за счёт строительства атмосферно-вакуумной установки АВТ-4. Строительство комплекса позволит увеличить производство автомобильных бензинов АИ-92, АИ-95 на 10%, а также нарастить выпуск дизельного топлива с ультранизким содержанием серы.

Потери в верхней части рэнкинга связаны не только с успешным запуском проектов. Так, мы пока что не смогли счесть в достаточной степени реальным проект строительства листопрокатного производства мощностью до 3,1 млн тонн в год на Красносулинском металлургическом комбинате — проект стоимостью 52,3 млрд рублей входил в так называемую «Губернаторскую сотню». В прошлом году «Московский индустриальный банк» обратился в суд с целью признания предприятия банкротом. Как сообщал в апреле 2019 года «Коммерсант», учредителя и директора ООО «Исаевский машиностроительный завод» Рамзана Исаева и его заместителя Валентину Брынзу признали виновными в мошенничестве и осудили. В таких условиях в успешность многомиллиардного проекта модернизации производства не очень верится.

Дефицит отраслевых драйверов

Если смотреть на доли, которые занимают отрасли в инвестпортфеле региона, мы выделим только три отрасли, на которые приходится около 76% совокупной стоимости. Это нефтегаз (48%), химическая промышленность (13,7%) и инженерно-транспортная инфраструктура (15,6%) (см. таблицу). С точки зрения динамики нефтегаз в 2019 году был стабилен и по количеству проектов, и по стоимости, химпром просел на треть в результате переоценки проекта-лидера, инфраструктура, лишившись Крымского моста, просела на 20%. То есть драйверы роста приходится искать за пределами отраслей-лидеров.

Наиболее очевиден драйвер сектора машиностроения, который прибавил 65,6% к результатам прошлого года. В этот раз он представлен 21 проектом против 9 в прошлом рэнкинге, и абсолютное их большинство реализуется в Ростовской области. Лишь 4 проекта из этого числа относятся к Краснодарскому краю и Астраханской области. Вес этого сектора в портфеле, правда, всего 1,3%, но и у АПК, базовой отрасли Юга, лишь вдвое больше. В машиностроительном топе — проекты по созданию вертолётного кластера в Батайске за 12,6 млрд рублей. Сергей Чемезов, глава «Ростеха», по итогам недавней встречи с губернатором Ростовской области Василием Голубевым заявил, что концептуально планы созданию вертолётного кластера не изменились. Следом идёт проект НЭВЗа по созданию новых моделей электровозов стоимостью 9,8 млрд рублей. На третьей позиции — инициатива по запуску в производство 26 новых моделей и модификаций самоходной и прицепной техники и адаптеров к самоходной технике, который реализует ПАО «Ростсельмаш», стоимостью 7 млрд.

Среди других крупных новичков сектора — проект строительства вагонного ремонтного депо АО «ВРК-1» в Краснодарском крае за 6,7 млрд рублей, которым занимается РЖД; создание Южно-российского центра тяжёлого станкостроения в Краснодаре, которым занимается ООО «Южный завод тяжелого станкостроения» (3 млрд рублей); создание судостроительного кластера силами ООО «Усть-Донецкий судоремонтно-судостроительный завод» (Ростовская область) за 3 млрд рублей, а также проект по реконструкции и техническому перевооружению производственной базы для обеспечения серийного выпуска микроэлектромеханических преобразователей, реализуемый АО «Азовский оптико-механический завод» (1,44 млрд рублей).

Вторая явно растущая отрасль — угольная промышленность, которая фактически вернулась в наш рэнкинг в виде двух проектов, которые ранее были исключены — мы сочли их недостаточно активными. Теперь же ситуация изменилась — работы по двум крупнейших проектам этого сектора снова ведутся активно. Южная угольная компания строит шахту «Садкинская-Восточная» почти за 10 млрд рублей, а ОАО «Донуголь» вложит почти 4 млрд в шахту «Шерловская-Наклонная».

В целом же можно сказать, что вклад в динамику инвестпортфеля отдельных проектов в 2019 году был значительно выше, чем вклад отраслей.

Инфраструктура и энергетика: новички и потери

Сектор инженерно-транспортной инфраструктуры остался стабилен по числу проектов (их 38, как и в прошлый раз). Из новичков сектора можно выделить проект строительство складского комплекса с перспективой развития в целый технопарк в 20 км от ростовского аэропорта «Платов», которым занялось ООО «Проект-девелопмент» (PNK Group). Оценивается этот проект в 10 млрд рублей, формально он не такой уж новый (прорабатывается с 2014 года), но черты реальности стал обретать недавно — соглашение с правительством Ростовской области о его реализации было подписано в рамках РИФ-2019.

Ещё один новичок с датой старта в 2019 году — ООО «Пищевые ингредиенты» (группа компаний «ЭФКО»), которое занялось строительством терминала по перевалке сельскохозяйственных насыпных и наливных грузов в морпорту Тамань за 8,7 млрд рублей. Также свои логистические мощности развивает агрохолдинг «Степь» — им начат проект строительства причального сооружения для своего зернового терминала в Азове (стоимость проекта составляет 1,1 млрд рублей). И другая важная новость сектора: строительство нового терминала международного аэропорта Краснодара — проект одноимённого АО, которое входит в СП «Базэл Аэро», подорожал до 25 млрд рублей.

Энергетический сектор по итогам нынешнего исследования понёс потери. Теперь в нем 11 проектов против 14 по итогам 2018 года, общая сумма также сократилась с 201,4 до 174,4 млрд рублей. Росатомовская «НоваВинд» приняла решение отложить строительство ветроэлектростанции мощностью 200 МВт на территории Темрюкского района за 20,5 млрд рублей. Впрочем, мы склонны надеяться, что это временная приостановка — другие проекты компании в ЮФО реализуются планомерно. Так, пресс-центр компании сообщал, что Адыгейская ВЭС в Шовгеновском и Гиагинском районах республики, общей мощностью 150 МВт, подтвердила готовность к выдаче электроэнергии.

Проект создания Адыгейской ГЭС в русле реки Кубань за 7,4 млрд рублей также пока что можно считать выбывшим. В марте 2019 года стало известно, что администрация поселения, на землях которого планировалось реализовать проект, расторгла договор с компанией-инициатором, АО «Адыгейская ГЭС». Причиной называется задолженность по арендной плате по земельным участкам, что не может не вызывать вопросов к состоятельности проекта в целом.

Но среди крупных новых проектов сектора — строительство Ударной ТЭС мощностью 500 МВт в Крымском районе Краснодарского края, которое ведёт «Ростех», стоимостью 51,1 млрд рублей, строительство Каменско-Красносулинской ВЭС (10,3 млрд рублей), которое осуществляет компания «Ветропарки ФРВ» (совместная структура финской «Фортум» и «Роснано»). И ещё один серьёзный проект — строительство солнечных электростанций мощностью 88,2 МВт стоимостью 9,8 млрд рублей в Краснодарском крае, который осуществляет ООО «Авелар Солар Технолоджи» (ГК «Хевел»).

Туризм устоял, АПК просел

Сектор туристических объектов также продемонстрировал удивительную стабильность по числу реализуемых проектов. Их, как и в прошлом исследовании, 35, но вот объём отраслевого портфеля просел на 16,3%, составив 77,3 млрд рублей против 92,4. Впрочем, это всё равно внушительная цифра по сравнению с 39,8 млрд по итогам исследования 2017 года. Хотя сектор не обошёлся без потерь. Так, проект создания туристско-рекреационного комплекса «Межозерье» в Феодосии (реализовать его планировала тюменская ООО «Партнер курорт групп»), который был крупнейшим туристическим крымским проектом прошлого исследования с суммой в 22,2 млрд рублей, наткнулся на мощное противодействие со стороны жителей города, которые не обрадовались некоторым особенностям планировки комплекса. Оказалось, что планировка участка площадью 120 гектаров, примыкающего в том числе к озерам Аджиголь и Кучук-Аджиголь, такова, что распланированным оказалось и само озеро (Кучук-Аджиголь) с лечебными грязями. Разгорелся скандал, и в результате обращения в прокуратуру и в суд городская администрация отменила постановление о согласовании планировки. Проект, соответственно, исчез из выдачи крымского инвестпортала.

Очередной виток развития крымского туризма стартовал с прошлогоднего распоряжения тогда ещё премьер-министра Дмитрия Медведева о создании игорной зоны «Золотой берег» в Ялтинском округе. Под эту инициативу выделен участок в районе посёлка Кацивели. Соответствующий инвестпроект не заставил себя долго ждать — заниматься им будет Управляющая компания инфраструктурных проектов, не так давно ставшая героем новостей в связи с покупкой «Крымтелекома». Проект игорной зоны стоимостью 3 млрд рублей предполагает строительство казино, гостиничного комплекса с апартаментами, ресторанов, кафе, летнего театра и прочих объектов.

В отраслевом портфеле есть и другой новый крупный инвестпроект, соглашение о реализации которого было подписано в рамках РИФ-2019. Предполагается расширение бальнеологического термального комплекса «Кремниевы термы». Сумма инвестиций в проект, реализацией которого занимается ООО «Дозор-инвест», составит более 3 млрд рублей.

Агропромышленный комплекс, традиционно самый многочисленный ввиду климатических характеристик Юга, по результатам нынешнего исследования просел как по количеству проектов (78 против 109 в прошлом рэнкинге), так и по объёму портфеля (138,3 млрд рублей против 196,1 в прошлый раз). Господдержка отрасли, во многом стимулировавшая развитие сельхозпроизводства на Юге, постепенно сокращается. В результате новых проектов в секторе немного — всего 13. Крупнейшие из них — четырехмиллиардное cтроительство тепличного комплекса по выращиванию овощей и зеленных культур ООО «ПМТ» в Ростовской области, а также проект создания селекционно-генетического центра, который реализует АО «Рассвет» в Краснодарском крае, стоимостью 3,5 млрд рублей.

Пищевая же промышленность в этом году понесла потери: мы решили исключить из рэнкинга шестнадцатимиллиардный проект строительства сахарного завода мощностью переработки 12 тысяч тонн сахарной свеклы в сутки на территории Целинского района Ростовской области. Запуск такого предприятия дал бы возможность донским аграриям сократить плечо доставки свеклы к точке переработки (сейчас почти вся она идёт на переработку в Краснодарский край). Проект, инициатором которого выступила Международная сахарная корпорация, обсуждается с 2012 года, однако по факту воз и ныне там — строительство не началось. К работе над проектом сначала собирались привлечь французскую Sucden, которая впоследствии из него вышла. Ужё в нынешнем году появились сообщения о том, что достигнута договорённость (речь пока идёт не о жёстком контракте, а о меморандуме) с китайскими инвесторами, и проект всё-таки будет реализован, но после всех этих лет ожидания старта уровень доверия к таким новостям сильно упал. Если строительство действительно начнётся, мы с радостью вернём проект в рэнкинг.

Региональный расклад: Дон воспрял

Лидером рэнкинга по совокупному объёму портфеля остается Астраханская область — проект освоения месторождений Северного Каспия вряд ли даст этой ситуации измениться в ближайшее время. Однако количество реализуемых проектов заметно сократилось — их 16 против 21 в прошлом году. Сократилась и совокупная стоимость портфеля региона. Из-за переоценки крупного проекта создания химического кластера сократился объём инвестпортфеля также и в Волгоградской области — теперь это 733 млрд рублей против 1087,5 млрд в прошлом году, а также 14 проектов против 20. Впрочем, это намного лучше, чем 310 млрд по итогам исследования 2017 года, когда мы обнаружили в Волгоградской области всего 8 реальных крупных проектов.

Единственным субъектом ЮФО, не сократившим количество проектов по результатам исследования оказалась Ростовская область. В активе региона теперь 82 проекта против провальных 33 по результатам прошлого года. Из них 21 проект — радикально новые инициативы, с датой старта в 2019–20 году. Крупнейшие из них — это упоминавшаяся выше Каменско-Красносулинская ВЭС, ряд проектов по развитию ПАО «Ростсельмаш», а также инициатива по строительству завода по выпуску стекло-углекомпозитных базальтовых материалов, которую реализует ООО «Холдинг «АБВ». Доля региона в портфеле Юга выросла более чем на 1 процентный пункт — 7,57% против 6,37% годом ранее. Однако надо отметить, что прирост количества проектов в Ростовской области в несколько раз обеспечил прирост их общей стоимости менее чем на 10%.

Прирос также портфель Краснодарского края — но не количеством проектов (84 против 134 в прошлогоднем исследовании, 28 из них — радикально новые, с датой старта в 2019 году и позже), а их совокупной стоимостью (1439 против 1397 млрд рублей, рост на 3%). Более 125 млрд рублей инвестиций принесли региону новые крупные проекты в секторе нефтегазовой промышленности и энергетики — модернизация «Славянск Эко» и строительство «Ударной ТЭС» в Крымском районе, плюс проект строительства СЭС на 88,2 МВт ГК «Хэвел».

Удивительно стабильным по характеристикам инвестиционного процесса оказался Крым — и это несмотря на вылет из нашего рэнкинга двадцатидвухмиллиардного проекта «Межозёрье». В прошлый раз мы зафиксировали 57 проектов, сейчас — 56. Объём инвестиций, правда, сократился — 255,2 млрд против 300 млрд в прошлом году. Помимо двух крупных инфраструктурных проектов, которые поддерживают объём портфеля на хорошем уровне (строительство трассы «Таврида» стоимостью 166 млрд рублей и продолжающееся строительства объектов аэропорта «Симферополь» стоимостью 22,8 млрд рублей), в массе своей проекты региона достаточно мелкие, что неудивительно в связи с наличием санкций. И поскольку кампания по обеспечению энергобезопасности региона в целом уже достигла результатов, сейчас их основная масса ожидаемо связана с агропромышленным сектором и туризмом. Открытие игровой зоны, возможно, сделает полуостров ещё более интересным для туристов, причём в любой сезон, и в будущем мы можем увидеть новый виток развития этого сектора.

Как мы считаем реальные инвестиции ЮФО

Основной ресурс исследования — уникальная база данных инвестпроектов, реализуемых на территории ЮФО, которую Аналитический центр «Эксперт ЮГ» формирует с 2007 года. При составлении базы мы обращаемся с запросами в администрации субъектов ЮФО, агентства инвестиционного развития, предлагаем заполнить анкеты крупнейшим региональным предприятиям, крупным корпорациям российского уровня, иным институциональным игрокам, исполнителям федеральных целевых программ, наиболее активным инорегиональным инвесторам, администрациям ряда муниципальных образований. Кроме того, используется информация из открытых источников (деловые СМИ, официальные сайты компаний, информационные агентства и т.д.), а также собственная база данных. Традиционно за пределами рассмотрения остаются проекты в области жилищного строительства, а также проекты по созданию и реконструкции объектов социальной инфраструктуры. География исследования включает все субъекты ЮФО.

База формируется из инвестпроектов стоимостью не менее 300 млн рублей, по которым начало работ «в поле» планируется не позднее чем в течение двух лет со времени проведения данного исследования — слишком отдалённые в перспективе проекты сложно счесть реальными. Далее мы чистим базу по степени реальности проектов на основе имеющихся данных и самостоятельной проверки информации. Проекты, входящие в итоговую базу, должны иметь чётко определённого инициатора, технико-экономическое обоснование, бизнес-план, а желательно — соглашения с инвесторами, договорённости с банками о кредитовании, определённость с земельно-правовой документацией, понятную текущую стадию реализации и т.п.

В результате отсева в нашей базе осталось 259 проектов, и их условно можно назвать реальными. Совокупная стоимость этого портфеля, по нашим подсчётам, составила 4,75 трлн рублей (или примерно 76,6 млрд долларов по актуальному на момент работы над материалом курсу).