С прошлого года исследование быстрорастущих компаний региона, ежегодно проводимое Аналитическим центром «Эксперт ЮГ», расширило зону мониторинга. Мы стали отслеживать лидеров роста, как только они перешагивают планку в 120 млн рублей выручки, разделяющую микропредприятия и малый бизнес, показывая при этом рост не менее 15% в год на протяжении пяти лет. По итогам 2017 года таких компаний на весь юг России, включая СКФО, оказалось 220. Итоги 2018 года куда более впечатляют уже на уровне первоначального списка: в нем 386 позиций — рост около 75%. Впрочем, суммарная выручка участников рэнкинга поднялась куда скромнее — всего на 32% (с 471 млрд до 622 млрд рублей). Всего в новом рэнкинге 298 новых компаний, остальные 88 присутствовали в рэнкинге за 2017 год на различных позициях. Таким образом, 2018 год на три четверти обновил состав быстрорастущих компаний — и это один из ключевых итогов этого периода.

Далее мы делим базу растущих компаний на три группы: классические компании-«газели» (рост не менее 30% на протяжении пяти лет, выручка от 400 млн), «второй эшелон» роста (компании с динамикой от 15% в год и выручкой от 400 млн) и «третий эшелон» (15% роста, выручка от 120 млн) — и проводим наблюдения за каждой в отдельности, чтобы более детально понимать, какой из сегментов региональной экономики генерирует наибольшие темпы роста. Напомним, что смысл этого исследования традиционно заключается в выявлении и изучении опыта компаний, вклад которых в динамику экономического роста макрорегиона является наибольшим.

Кто обеспечил рост

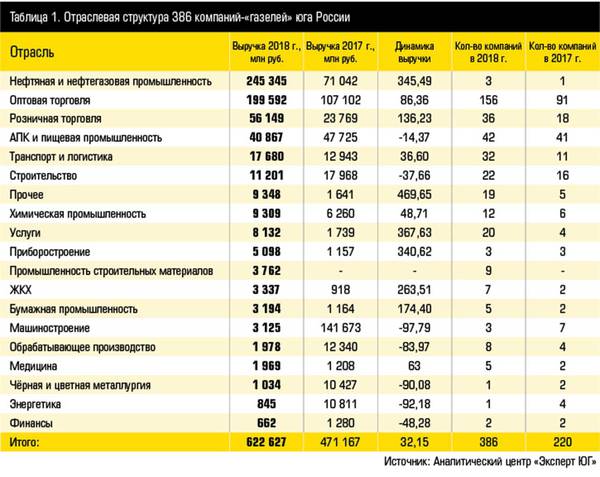

Главное событие в отраслевой структуре — активизация нефтянки. Роль этой отрасли на Юге уже давно выросла, что показывают и рэнкинги крупнейших компаний ЮФО, и рэнкинги крупнейших инвестпроектов, однако ещё в прошлом году в рэнкинге самых динамичных компаний этот вид деятельности был представлен лишь одной компанией — кубанским НПЗ «Славянск Эко», который по этой причине попадал в раздел «прочие». В этом году численный рост невелик — теперь компаний, занятых в сфере нефтепереработки и хранения нефтепродуктов, три, но на них приходится почти 40% всей выручки участников рэнкинга. Это Новошахтинский завод нефтепродуктов (НЗНП), краснодарская компания «Славянск Эко» и компания «Инмортерминал» (Краснодарский край), которая занимается хранением нефтепродуктов. Однако к блоку нефтянки вполне могла бы быть добавлена крымская сеть АЗС, которую развивает компания «Кедр», — новичок рэнкинга, оказавшийся сразу на пятой позиции.

32% выручки приходится на компании, занятые в сфере оптовой торговли. Отрасль дала прирост в 65 компаний — теперь их 156. Здесь нужно заметить активизацию торговли сельхозпродуктами. Стоит напомнить, что в 2017 году Россия вырастила рекордный урожай зерновых за всю свою историю — и на 2018 год пришлась львиная для торговли этим зерном. На этом заработали не только оптовики, но и транспортно-логистические компании, которых в рэнкинге 2018 года стало больше на 21 — количество почти утроилось.

Крупным «поставщиком новичков» оказалась и розничная торговля — 18 компаний из 36. Выручка опта подскочила на 86%, розницы — на 136%. Динамика выручки в нефтянке, опте и рознице определила динамику всего рэнкинга.

Позицию отрасли-лидера в 2018 году утратило машиностроение, сократившее присутствие в рэнкинге на 98%. Чёрная и цветная металлургия, энергетика, обрабатывающие производства показывают отрицательную динамику совокупной выручки компаний в рэнкинге на 80–90%. В крупном минусе строительство и даже АПК с пищевой промышленностью. Из промышленности продолжает укреплять позиции только химпром — эта отрасль и количество компаний удвоила (12), и совокупную выручку увеличила почти в полтора раза.

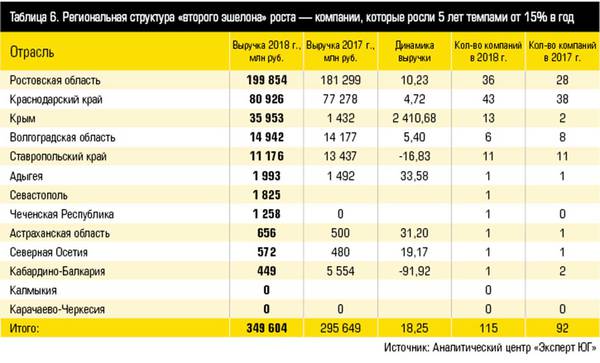

Главным событием региональной структуры стало то, что за 2018 год Республика Крым вырастила больше динамичных компаний, чем Краснодарский край (41 против 40) — казалось бы, несопоставимый по уровню инвестиций и доходов регион. Теперь Крым выше, чем Ставропольский край, который не может похвастать высокой динамикой, и гораздо выше, чем Волгоградская область. А ведь к Крыму можно приплюсовать ещё и Севастополь, который в 2018 году впервые вошёл в рэнкинг сразу с шестью компаниями, — это больше, чем, к примеру, в любом из регионов СКФО, кроме Ставрополья.

Но наибольший прирост численности на Юге обеспечен всё же Ростовской областью — плюс 50 быстрорастущих компаний. Теперь по общему количеству компаний разница между Кубанью и Доном символическая — 125 и 120 соответственно. Однако если в прошлом году, благодаря машиностроению, Ростовская область перевешивала в доле выручки, то в этом году Дон сдвинулся на вторую позицию.

Классические «газели» приросли нефтянкой и Крымом

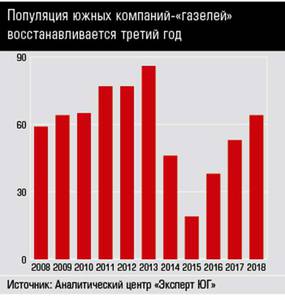

Отличительные признаки классических компаний-«газелей» — объём выручки от 400 млн рублей и прирост от 30% ежегодно на протяжении пяти лет подряд. Для экономических реалий последних лет эти критерии были довольно жёсткими — это стало одной из причин, побудивших расширить спектр наблюдения. Так, в рейтинге по итогам 2016 года было всего 38 «газелей», хотя в былые годы их количество переваливало за 90. Однако уже с прошлогоднего рэнкинга мы наблюдаем заметный рост количества компаний в этом сегменте — количество компаний «первого эшелона» в 2018 году увеличилось с 53 до 63 (см. график). Выручка этих компаний подросла с 155 млрд до 233 млрд рублей — прирост в 50%.

Более 44% выручки первого эшелона приходится на «нефтянку», ещё 40% — на оптовую торговлю, в которой, впрочем, велика доля сельхозтрейдинга. На третьей позиции — лишь 5,5% — АПК. В подавляющем большинстве «газели» первого эшелона сконцентрированы в Краснодарском крае (76% выручки), на Ростовскую область приходится лишь 10%.

Крупнейшая из классических «газелей» региона — кубанский нефтепереработчик «Славянск Эко», который по итогам 2018 года получил выручку в размере 101,4 млрд рублей. Компания не первый год в рэнкинге, на протяжении последних пяти лет она развивается темпами не менее 30% в год.

На второй позиции «Торговый дом “Агрохолдинг «Степь»”» с выручкой 22,3 млрд рублей по итогам 2018 года. Компания, входящая в одноимённый агрохолдинг, имеющий активы в Ростовской области и Краснодарском крае, растёт впечатляющими темпами.

Среди новых компаний-чемпионов роста ТД «Концерн „Покровский“» (выручка 7,4 млрд рублей). Сам концерн развивает несколько крупных направлений деятельности, среди которых главным является агробизнес (в том числе производство сахара), а также инвестиции в сфере недвижимости. Агропромышленные комплексы концерна сосредоточены в 15 районах Краснодарского края. В сфере недвижимости компания работает в Ростовской области, а также в Туапсинском районе Кубани.

Среди наиболее крупных новичков рэнкинга в первом эшелоне — ООО «Отрада», занимающееся оптовой торговлей фармацевтической продукцией (выручка 6 млрд рублей, единственный владелец компании, по данным «СПАРК-Интерфакс», Наталья Евтеева). Также в этом списке ООО «Иржтранс» («Инновации ресурсообеспечения железнодорожного транспорта», выручка 4,7 млрд рублей) — поставщик оборудования и материалов для вагоноремонтных и металлургических заводов. Ещё один характерный представитель рэнкинга — крымский «Завод Первомайский» (выручка 4,3 млрд рублей) — один из крупнейших на полуострове производителей коньяков. ООО КМК (Крымская металлургическая компания, выручка 2 млрд рублей), созданное в 2014 году в Крыму местными предпринимателями Аметом Асановым и Рафаелом Абрамяном для продажи металлопроката и стройматериалов на полуострове, имеет четыре базы металлопроката в Симферополе, Севастополе, Ялте и Евпатории.

Отрадно и попадание в список быстрорастущих компаний и таганрогской производственной компании АО «Игт-юг» («Интехгеотранс-Юг», выручка 1,6 млрд рублей) — это проектно-конструкторское объединение, разработчик систем управления, контроля и диагностики на железнодорожном транспорте. Это компания — один из немногих представителей отрасли приборостроения.

Среди тех, кто присутствует в рэнкинге не первый год, можно выделить волжский «ТД Грасс» (выручка 3,4 млрд рублей). Компания-производитель профессиональной автохимии, моющих и чистящих средств для клининговых компаний, а также оборудования для бесконтактных моек, три года подряд попадает в список самых динамичных на Юге.

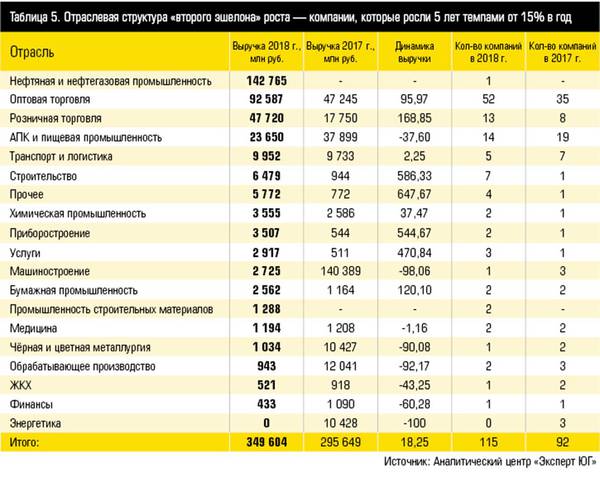

«Второй эшелон» вырос и без машиностроения

Количество компаний с выручкой от 400 млн рублей в год и растущих темпами от 15% выросло с 92 до 115, их совокупная выручка увеличилась на 18,2%, до 350 млрд рублей. В 2018 году «второй эшелон» роста пополнили 59 новых компаний, доминирующей отраслью остаётся оптовая торговля (18 компаний).

Надо заметить, что в 2017 году мы наблюдали сокращение количества компаний во «втором эшелоне» роста, хотя динамика роста выручки была положительной. Год назад на этот сегмент кардинальным образом влияло машиностроение в лице двух донских флагманов — «Роствертол» возглавлял рэнкинг, «Ростсельмаш» находился на третьей позиции. Отрасль чёрной и цветной металлургии в этом году недосчиталась белокалитвинской «Алкоа Металлург Рус». В 2018 году все эти предприятия выбыли по причине снижения темпов развития.

«Роствертол», как предприятие из сферы ВПК, традиционно не разглашает детали ситуации на производстве, однако по косвенным признакам можно понять, что предприятие переживет не лучшие времена. По неофициальным данным на начало года, предприятие намерено сократить полторы тысячи человек из восьми тысяч. В прошлые годы компания исполняла контракты на поставку вертолётов для нужд Вооружённых Сил и «Рособоронэкспорта». Сегодня количество заказов в условиях укомплектованности армии новой техникой снижается, утверждают эксперты в сфере ВПК. В течение последних пяти лет выручка «Роствертола» выросла более чем в три раза — с 31,4 до 99 млрд рублей в 2017 году. Однако показатели за 2018 год (94 млрд рублей) демонстрируют ухудшение финансовых результатов.

Около 40% общей выручки второго эшелона роста теперь приходится на нефтянку — и это всего один Новошахтинский завод нефтепродуктов (НЗНП). Сегодня это крупнейший на Юге переработчик нефти среди компаний, не входящих в нефтяные вертикально интегрированные холдинги. Это также одна из крупнейший компаний на Юге вообще — при выручке 142,7 млрд рублей она занимает пятое место в списке. Тот факт, что она развивается темпами не менее 15% в год, говорит о востребованности бизнеса, связанного с нефтепереработкой, даже в условиях государственного давления на отрасль, которое заключается в понуждении к модернизации в обмен на льготы по акцизам.

Особняком здесь стоит растущий «газельными» темпами не менее 15% в год поставщик моторного топлива компания «Кедр» (Крым), развивающая на полуострове сеть заправочных станций «АТАН». По данным РБК, в 2017 году компания заключила госконтракты более чем на 1 млрд рублей и пожертвовала 10,4 млн рублей правящей партии. Один из учредителей «Кедра» — Иванна Тихомирова, супруга заместителя председателя Счётной палаты Крыма.

Отметим также рост компании «Ключавто-трейд» (выручка 10 млрд рублей), которая является подразделением крупнейшего на Юге и одного из крупнейших в стране автодилерских холдингов по продаже подержанных автомобилей «Ключавто».

Четыре позиции в первой десятке связаны с АПК и сельхозтрейдингом. «Пионер Хай-Брэд Рус» — дочернее предприятие одного из бизнесов компании «Дюпон», входящей в число мировых лидеров в поставке генетических материалов для растениеводов, с головным офисом в Ростове-на-Дону. Многопрофильный холдинг «Агрокомплекс» попал в рэнкинг сразу двумя динамично растущими структурами — ООО «Агрокомплекс Ростовский» и ООО «Торговый дом “Агрокомплекс”». Тут же — тепличный комплекс «Зелёная линия», построенный в Динском районе Краснодарского края группой «Магнит». Стоимость проекта оценивалась в 12 млрд рублей. В 2018 году это было уже предприятие с выручкой 5,7 млрд в год и чистой прибылью в размере 1,8 млрд.

Примечательно и попадание в рэнкинг АО «Международный аэропорт Сочи» (входит в аэропортовый холдинг «Базэл аэро» Олега Дерипаски) с выручкой 6,2 млрд рублей. Это предприятие, кстати, демонстрирует и самые высокие показатели чистой прибыли — 2,7 млрд рублей. Аэропорт входит в список наиболее загруженных воздушных гаваней России с показателем свыше 6 млн пассажиров в год по итогам 2018 и 2019 годов. В списке крупнейших аэропортов России он находится на пятом месте после аэропортов Московского авиационного узла и аэропорта Пулково (Петербург).

Среди новых «газелей второго эшелона» отметим компанию «Русс-модуль» (выручка 2,2 млрд рублей), деятельность которой связана со строительством «элитных жилых комплексов». Фактически компания строит в интересах крупнейшего застройщика Краснодарского края «ЮгСтройИмпериала» (ЮСИ, принадлежит семье Николая Амосова) — на сайте «Русс-модуля» в качестве построенных объектов названы все крупные жилые комплексы этого застройщика. Компанию возглавляет первый заместитель совета директоров ЮСИ Станислав Николенко, при этом строит она также объекты агропромышленного комплекса и сельскохозяйственного назначения, промышленные здания и сооружения.

«Третий эшелон»: массовое размножение

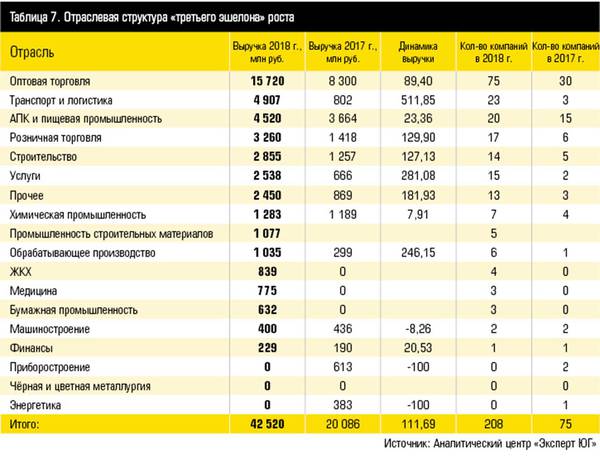

«Третий эшелон» роста — компании с выручкой от 120 до 400 млн и динамикой от 15% на протяжении пяти лет. Количество компаний в этом сегменте выросло больше всего: с 75 до 208, а общая их выручка — с 20 до 42,5 млрд рублей, то есть более чем вдвое. Обращает на себя внимание большая концентрация компаний в сфере оптовой торговли (75 компаний), а также транспорта и логистики (23 компании). Компании этого эшелона также немного ломают привычное положение дел в региональном срезе. Это единственный эшелон, где по количеству компаний Краснодарский край второй год подряд не в лидерах — у него 59 «газелей» против 66 у Ростовской области.

В целом наиболее динамичные компании «третьего эшелона» сконцентрированы не в сфере торговли. Это, например, обрабатывающее производство («ИВА-Групп», Краснодарский край, средний прирост — 193%), АПК и пищевая промышленность («Каббалкрастениеводство», Кабардино-Балкария, 190%), промышленность («Донметаллургпром+», Ростовская область, 181,4%), услуги («Предприятие «Чистый город»», Севастополь, 173,5%).

По итогам 2018 года компании в сфере транспорта и логистики показали одни из самых высоких средних темпов прироста выручки (в среднем 80% в год на все компании). Среди наиболее характерных представителей, например, компания «ЛК Н-Транс» из Ростовской области (средний темп прироста выручки за пять лет — 192,4%). Основной профиль компании — грузоперевозки.

Как и в прошлогоднем рэнкинге, названия многих компаний пока ни о чём не говорят широкому кругу наблюдателей. Остается надеяться, что это ненадолго — ведь рэнкинг свидетельствует о том, что на Юге формируется новое поколение конкурентоспособных компаний.

Методология исследования быстрорастущих компаний Юга

На первом этапе отбора с помощью информационной системы «СПАРК-Интерфакс» была сформирована база компаний, соответствующих следующим критериям: зарегистрированы в ЮФО и СКФО на момент проведения исследования, не находятся в стадии банкротства и реорганизации, осуществляют деятельность на протяжении не менее пяти лет (с 2014 по 2018 годы), имеют темпы прироста выручки от 15% ежегодно на протяжении исследуемого периода, при этом хотя бы один раз на протяжении этого периода компания должна была показать чистую прибыль; выручка по итогам 2017 года была не ниже 120 млн рублей, не являются коммерческими партнёрствами, ГУПами или МУПами. В результате у нас получилось 386 компаний. Их мы разделили на три категории: «классические газели» (темп не менее 30%, выручка от 400 млн рублей) «второй эшелон» (темп не менее 15%, выручка от 400 млн рублей) и «третий эшелон» (темп не менее 15%, выручка от 120 до 400 млн рублей).