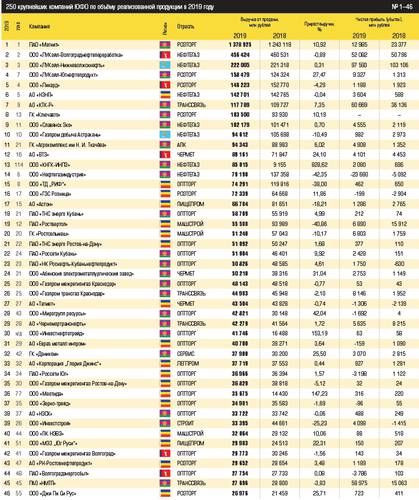

Многолетний опыт наблюдений за состоянием крупного бизнеса в регионах Юга лишь отчасти показывает совпадение динамики роста оборота компаний с кризисными явлениями. Например, после кризиса 2008 года динамика выручки лидеров регионального бизнеса провалилась до отрицательных значений. Здесь всё логично. А вот дальше — уже после бурного роста 2010–2011 годов, когда годовой прирост выручки составлял 25–33% — по итогам 2012 года мы наблюдаем резкое снижение динамики (см. график 1). Несмотря на это, мы отмечали появление в рэнкинге группы предприятий, которые быстро выросли из инвестиционных проектов, реализованных в те годы на волне подготовки к Олимпиаде 2014 года в Сочи. Новое поколение проявило себя в таких отраслях, как нефтегазовая промышленность, чёрная металлургия и строительство. Однако основной прирост доходов топ-250 ЮФО по-прежнему обеспечивала торговля.

Затем динамика выручки неуклонно снижалась вплоть до 2015 года. По его итогам, несмотря на кризис 2014–2015 годов, — резкий рост под 20%. Интересно, что драйвером роста в 2015 году выступала уже не нефтянка, как это было предыдущие годы, а сфера АПК и пищевой промышленности, рост которой отражался на оптовой торговле, сфере транспорта и химической промышленности. Тогда мы говорили, что это первый год, когда оказался заметен системный результат от подъёма аграрной сферы.

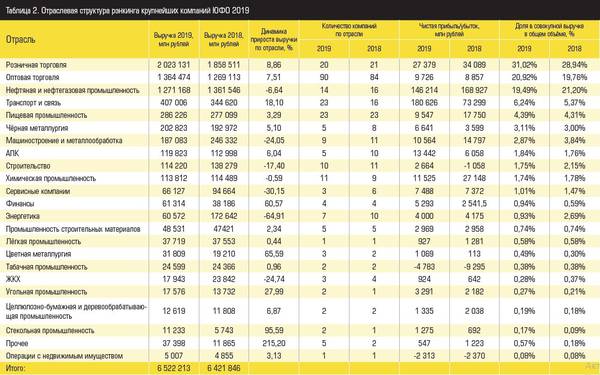

Результат, полученный в 2019 году, во многом обескураживает: рост по итогам 2019 года составил всего 1,5%, а совокупная выручка — 6,5 трлн рублей. А ведь год был далеко не кризисный, хотя и привёл к уходу со сцены довольно крупных игроков рынка (достаточно вспомнить ГК «Евродон»). В любом случае, это самая низкая динамика за последние 10 лет. Как и в рэнкинге крупнейших компаний СКФО, причины кроются как в посткризисных явлениях, связанных с сокращением покупательской способности населения, так и в связи с целым рядом факторов, обусловленных ценами на зерно, ГСМ, а также с реорганизацией ряда крупных игроков.

Провал зернотрейдеров и новая реальность для остальных

Самое существенное сокращение выручки произошло у компаний, зарегистрированных в Ростовской области. В антирэнкинге по динамике представлен широкий спектр компаний торгово-промышленного направления деятельности. Так, например, выручка крупнейшей в Ростовской области компании в сфере агропромышленного комплекса АО «Астон» снизилась по итогам года на 18,2% —до 66,7 млрд рублей. Чистая прибыль при этом упала вдвое — до 1,2 млрд рублей.

Основной вид деятельности «Астона» — производство рафинированных растительных масел и их фракций. Собственником компании является швейцарская Aston Agro-Industrial AG, подконтрольная бизнесмену Вадиму Викулову. ГК «Астон» входит в тройку крупнейших экспортёров зерна и подсолнечного масла. По итогам сезона 2019–2020 годов аналитическое агентство «Совэкон» сообщало, что «Астон» сохранил за собой третью строчку в списке зернотрейдеров, а на вершине топа находится ростовский ТД «Риф». На второй позиции компания «Мирогрупп Ресурсы», входящая в созданный ВТБ «Деметра-Холдинг». ТД «Риф» также показал снижение выручки по итогам 2019 года — аж на 38%, до 74,2 млрд рублей.

В аналитическом центре «Совэкон» оценивают сезон 2019–2020 годов как сложный. Первую его половину экспортёры не получали никакой прибыли и даже несли убытки. Это отразилось на выручке ведущих зернотрейдеров. Самым значимым событием, влияющим на экспортную деятельность в уходящем сезоне, аналитики назвали квоту, введённую правительством РФ. Сотни тысяч тонн остались внутри страны, хотя могли быть проданы на мировом рынке. Это сокращает прибыль отечественных бизнесменов и «нервирует покупателей российского зерна». Вероятно, этот фактор сыграет свою роль уже при составлении следующего рэнкинга.

Другой драматичный сюжет рэнкинга — снижение основных показателей ООО «Нефтегазиндустрия» — минус 42% по выручке и убыток в 5 млрд рублей. Основной профиль деятельности компании — переработка и реализация нефтепродуктов. Главным её активом был Афипский НПЗ в Краснодарском крае, который она купила в 2010-м у структур Олега Дерипаски. Чтобы нарастить производство топлива, до 2020 года предполагалось вложить в модернизацию завода около 30 млрд рублей. Годовой объём переработки нефти компании, по её собственным данным, составляет свыше 6 млн тонн. Весной 2019 года «Нефтегазиндустрия» продала Афипский НПЗ структурам Михаила Гуцериева за 20 млн долларов.

Очевидный провал года — снижение объёмов бизнеса «Роствертола». Компания, которая до недавних пора росла опережающими темпами на госзаказах, по итогам года снизила выручку почти на 41% (до 55,5 млрд рублей). При этом чистая прибыль предприятия хоть и снизилась по итогам года более чем в два раза, но всё же остаётся одной из самых высоких среди компаний крупного бизнеса в ЮФО — 6,8 млрд рублей. Снижение объёмов бизнеса может быть связано как с сокращением заказов на поставку военной техники за рубеж, так и в целом насыщением спроса на боевые вертолёты со стороны Минобороны. Кстати, по итогам I квартала, по данным бухгалтерской отчётности, выручка ПАО «Роствертол» сократилась в 20 раз по сравнению с аналогичным периодом прошлого года, до 1,2 млрд рублей, чистая прибыль — в 319,6 раза, до 6,9 млн рублей. В промежуточном отчёте компании за I квартал среди негативных факторов отмечается отсутствие современных отечественных вертолётных двигателей, срывы сроков реализации программы импортозамещения, дефицит финансов у коммерческих заказчиков вертолётных авиаработ, высокая конкуренция на рынке ремонта вертолётов из-за избытка мощностей зарубежных авиапредприятий.

Среди крупных компаний отметим также сокращение выручки «ЭПМ-НЭЗ» на 25% — до 25,2 млрд рублей. Чистая прибыль предприятия при этом упала на 68% — до 5,7 млрд рублей. Напомним, что по итогам 2018 года компания показала крупнейшую за свою историю прибыль в 18,1 млрд рублей. Как писал ранее «Эксперт ЮГ», 2018 год был самым успешным для компании, так как производство графитированнных электродов в Китае резко сократилось в связи с реализацией государственной экологической программы, а спрос на отечественные электроды значительно вырос. Однако в 2019 году китайские производители вернулись на рынок, в результате чего цены снизились на 20–25%, при этом выросли затраты на основное сырьё для производства электродов — игольчатый кокс. Как сообщала компания, по итогам работы в 2019 году объём производства электродов на «ЭПМ-НЭЗ» составил 90% от результата 2018 года.

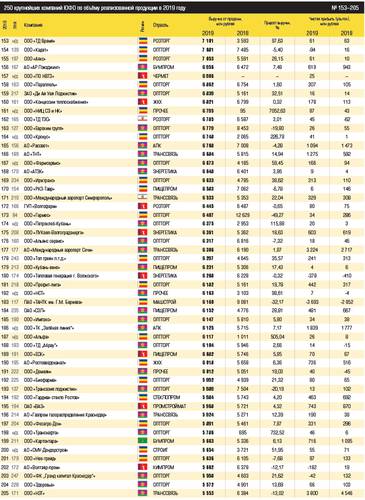

Региональный срез: все в минусе, кроме Кубани

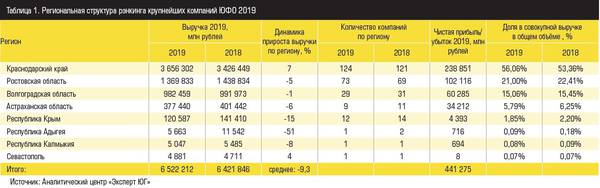

Наблюдать лидерство Краснодарского края в топ-250 ЮФО довольно привычно. Достаточно отметить присутствие на этой территории многолетнего лидера ПАО «Магнит». Но даже если убрать совокупный финансовый результат крупнейшей на сегодня розничной сети России (1,378 трлн), то и без него крупный бизнес Кубани показывает прирост в 5% по выручке — а с ним на 7% (см. таблицу 1).

Крупный бизнес из остальных регионов по большей части провалился (небольшой прирост Севастополя в 4% — на уровне статистической погрешности). В натуральном выражении больше всего заметно проседание Ростовской области — минус 69 млрд к результату 2018 года – минус 5% к 2018 году. На 24 млрд рублей снизилась выручка крупного бизнеса Астраханской области, на 21 млрд — Республики Крым. Если в случае с Астраханью заметно сильное влияние нефтянки (например, сокращение выручки «Газпром добыча Астрахань»), то в Крыму, где отсутствуют активы крупных промышленных и розничных компаний, в целом наблюдается снижение покупательской способности населения, выраженное в сокращении выручки крупнейших розничных компаний — ООО «Кедр», управляющего сетью АЗС, и ООО «Пуд» (одноимённая сеть продуктовых магазинов). Также просела выручка у крупнейшего промышленного игрока полуострова АО «СЗ» (Крымский содовый завод). Как сообщалось ранее, в 2019 году предприятие сократило выпуск кальцинированной соды на 20,8% по сравнению с 2018 годом, так как в мае прошлого года компания провела «масштабный остановочный ремонт». Подобные работы выполнены впервые за 10 лет.

Отметим также и выбытие из рядов топ-250 ООО «Адыгейский комбикормовый завод», деятельность которого прекращена в связи с консолидацией бизнеса ставропольской ГАП «Ресурс». Комбикормовый завод по-прежнему работает, но, как и другие активы «Ресурса» в Адыгее, он вошёл в ООО «Ставропольский бройлер», выручка которого теперь будет складываться из выручки других активов.

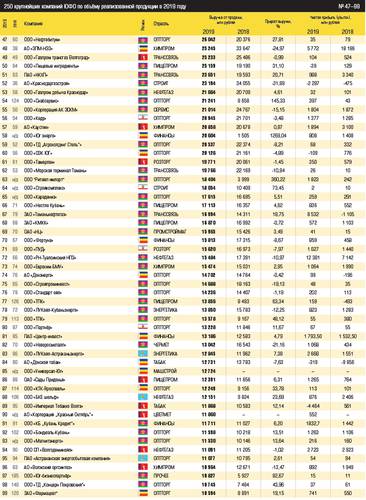

Островки роста в море нестабильности

Среди лидеров роста — компании широкого спектра деятельности: высокие технологии, транспорт, нефтянка, строительство, оптовая торговля и угольная промышленность. Иногда рост выручки объясняется эффектом низкой базы, как, например, в случае с транспортной компанией «Русагротранс юг» или шахтой «Садкинская», запущенной в 2017 году. В отдельных случаях рост объясняется завершением периода реконструкции основного актива — как, например, «КНГК-ИНПЗ» (управляет Ильским НПЗ в Краснодарском крае), рост выручки которого в 9,4 раза (до 85 млрд рублей) объясняется завершением реконструкции ряда объектов по переработке сырой нефти.

Особо отметим появление в нашем рэнкинге компании из области высоких технологий, спрос на которые проявляется в связи с цифровой трансформацией бизнеса, «НИЦ супер-ЭВМ и нейрокомпьютеров» с ростом выручки в 71,5 раза — до 6,8 млрд рублей. Это высокотехнологичное предприятие, расположенное в Таганроге Ростовской области. Как сообщается на его сайте — это ведущий разработчик и производитель «высокопроизводительных вычислительных комплексов с оригинальной архитектурой». Производимые предприятием системы «могут использоваться на удалённых объектах промышленной, транспортной и специальной инфраструктуры, в бортовых системах». Предприятие сообщает, что является ведущим поставщиком реконфигурируемых вычислительных систем в России и «самых сложных печатных плат не только в России, но и в Европе для сверхвысокопроизводительной вычислительной техники». О конкретных потребителях продукции предприятия на сайте предприятия не сообщается. Говорится лишь о том, что это организации; знакомый с работой предприятия источник утверждает, что основные потребители — телекоммуникационные компании и крупные компании с госучастием.

Прибыль оседает в нефтегазовой отрасли

Общий финансовый результат участников рэнкинга, несмотря на небывало низкую динамику роста выручки, второй год подряд обновляет рекорд — 250 крупнейших компаний ЮФО в прошлом году заработали 440 млрд рублей (см. график 2). По графику видно также, что последняя пятилетка у компаний-тяжеловесов небывало прибыльная.

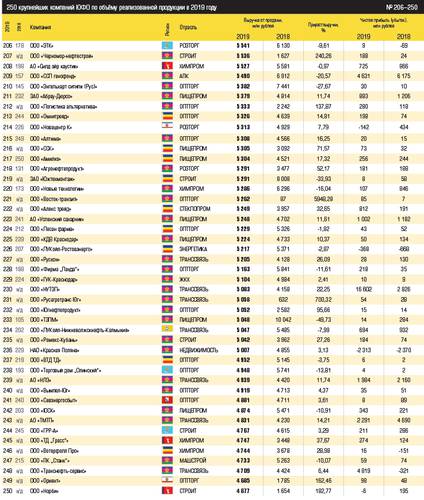

Но влияние приближающегося кризиса просматривается и итоговых финансовых результатах. Убыточными в рэнкинге оказались 86 компаний — то есть каждая третья. При этом ещё у 8–10 компаний результат по прибыли чуть выше нулевых значений. Резко возрос и вес таких компаний в совокупной выручке.

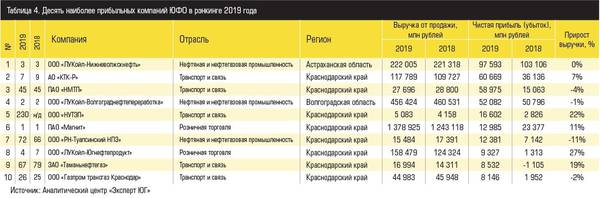

Анализ наиболее прибыльных компаний показывает абсолютное преимущество нефтегазового сектора. На долю всего 14 компаний, представляющих этот сегмент в топ-250, приходится 37% всей чистой прибыли (186,8 млрд рублей). Наибольшую прибыль показало ООО «ЛУКойл-Нижневолжскнефть», занимающееся освоением шельфа Северного Каспия, — 97,6 млрд рублей. По итогам 2019 года компания отчитывалась о запуске третьей очереди месторождения им. В. Филановского, а также о продолжении обустройства месторождения им. В. Грайфера (бывшее Ракушечное) на Каспии. Месторождение им. Филановского — крупнейшее нефтяное месторождение в российском секторе Каспийского моря с начальными извлекаемыми запасами 129 млн тонн нефти и 30 млрд куб. м газа. Благодаря запуску третьей очереди добыча нефти «ЛУКойла» на Каспии по итогам 2019 года выросла на 5,2% и составила 6,4 млн тонн.

Отметим и развитие Каспийского трубопроводного консорциума («КТК-Р») с чистой прибылью 60,6 млрд рублей при выручке 117,7 млрд. Это крупный международный нефтетранспортный проект с участием России, Казахстана, а также ведущих мировых добывающих компаний, созданный для строительства и эксплуатации магистрального трубопровода протяжённостью более 1,5 тысячи км. В систему поступает нефть в основном с месторождений Западного Казахстана, а также сырьё российских производителей. Нефть транспортируется до морского терминала компании в посёлке Южная Озереевка (западнее Новороссийска), где загружается на танкеры для отправки на мировые рынки, где в 2019 году была относительно благоприятная ситуация в сравнении с началом 2020 года, когда цена на «черное золото» рухнула до исторического минимума в 20 долларов за баррель.

В сфере транспорта традиционно крупная прибыль аккумулируется в стивидорных компаниях — «Новороссийский морской торговый порт» (контролируется государственной «Транснефтью», 54 млрд рублей) и НУТЭП (контейнерный терминал «ДелоПортс» Сергея Шишкарёва, 16,6 млрд рублей). Консолидированный грузооборот Группы НМТП за 2019 год вырос на 7,8%, составив 142,5 млн тонн. Основным драйвером прошлого года стало увеличение объёмов перевалки сырой нефти, железорудного сырья, а также сахара-сырца.

Грузооборот терминалов холдинга «ДелоПортс» по итогам 2019 года хоть и снизился в целом на 5% относительно 2018 года (до 8,3 млн тонн), но основное направление, контейнерооборот, выросло на 13% в двадцатифутовом эквиваленте. По итогам года на НУТЭП зафиксирован рекордный уровень перевалки 375 тысяч TEUs.

Самые крупные убытки (по размеру, но не по количеству убыточных компаний) также зафиксированы в нефтегазовой отрасли. Это убыток «НефтеГазИндустрии», продавшей свой основной актив, в 23,6 млрд рублей, а также накопленный убыток самого Афипского НПЗ, которым ранее управляла «НефтеГазИндустрия», в 15,5 млрд рублей.

Отметим убытки «Империал Табакко Волга» (4,4 млрд рублей) и «Донского табака» (319 млн рублей). Если в первом случае убыток по сравнению с 2018 годом вырос в несколько раз, то в случае с «Донским табаком» она сократился с 9 млрд рублей. Возможная причина кроется в доначисленных в 2019 году налогах подразделениям компаний British American Tobacco (BAT), Philip Morris International (PMI), Imperial Tobacco на сумму 60 млрд рублей без учёта пеней и штрафов за 2014–2016 годы. Претензии относились и к «Донскому табаку», который с 2018 года вошёл в группу Japan Tobacco International (JTI). В компании тогда отмечали, что претензии стоит адресовать прежним владельцам бизнеса. Напомним, что ранее этот актив входил в бизнес-империю Ивана Саввиди.

Ожидание стагнации

Исходя из имеющихся данных по отчётности крупнейших компаний за 1 полугодие текущего года, а также общих кризисных проявлений, можно с уверенностью прогнозировать сокращение выручки крупнейших компаний рэнкинга в 2020 году. Глубину падения можно будет оценить уже по итогам III квартала. Учитывая снижение инвестиционной активности, а также идущую реорганизацию наиболее крупных торговых и сельхозкомпаний, можно ожидать существенного провала и в этих отраслях. Впрочем, учитывая долгосрочные программы развития нефтегазовых и нефтехимических проектов на Юге, а также уверенное развитие крупных агропромышленных холдингов, остаётся надеяться, что, как и в прошлые годы, лидеры потянут за собой и другие отрасли.