«Эксперт ЮГ» ежегодно проводит исследование быстрорастущих компаний региона. Изначально это было исследование, направленное на выявление так называемых южных «газелей» — компаний, которые пять лет росли темпами не менее 30%. Но мы решили расширить зону мониторинга и стали отслеживать лидеров роста, как только они перешагивают планку в 120 млн рублей выручки, разделяющую микропредприятия и малый бизнес, показывая при этом рост не менее 15% в год на протяжении пяти лет. В результате формируется база компаний, которые вносят наибольший вклад в рост экономики юга России на данном этапе развития.

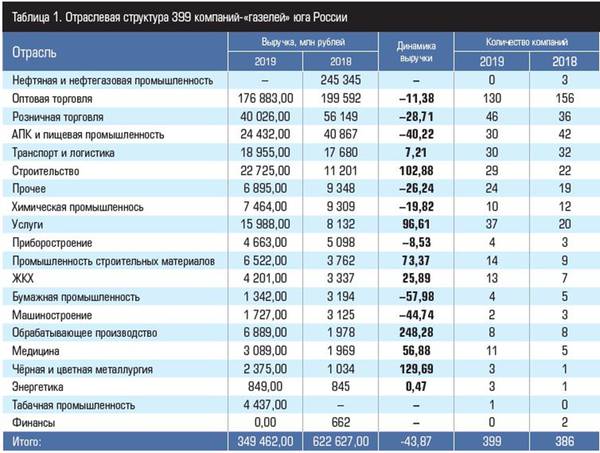

В этом году компаний, удовлетворяющих критериям нашего поиска, оказалось 399 — из них мы публикуем сотню крупнейших по уровню выручки (см. таблицу 6). По сравнению с прошлым годом популяция «газелей» выросла на 13 участников. Однако если в количественном отношении список увеличился, то суммарная выручка участников топ-листа заметно просела — снижение составило 43,8%. Такое проседание можно связать с отсутствием в списке быстрорастущих компаний из нефтегазовой отрасли, которые в прошлом году имели долю в 39,4% от общей выручки «газелей». Отметим также существенное сокращение сектора оптовой торговли и финансов, что, впрочем, не помешало торговле остаться в числе самых заметных отраслей.

Согласно методике исследования, мы делим базу растущих компаний на три группы: классические компании-«газели» (рост не менее 30% на протяжении пяти лет, выручка от 400 млн), «второй эшелон» роста (компании с динамикой от 15% в год и выручкой от 400 млн) и «третий эшелон» (15% роста, выручка от 120 млн) — и проводим наблюдения за каждой в отдельности, чтобы более детально понимать, какой из сегментов региональной экономики генерирует наибольшие темпы роста.

Среди наиболее примечательных открытий нового исследования — заметный численный прирост компаний малого бизнеса, с 208 до 242. Общая их выручка тоже выросла — 49,8 млрд рублей против 42,5 млрд в прошлом году. Кажется, мы дожили до времени, когда малый бизнес оказался главным генератором роста в экономике.

Нефтянка уходит, металлургия берёт разбег

В прошлом исследовании в рэнкинге было сразу три крупных нефтяных компании. Это Новошахтинский завод нефтепродуктов (НЗНП), краснодарская компания «Славянск Эко» и компания «Инмортерминал» (Краснодарский край), которая занимается хранением нефтепродуктов. В нынешнем рэнкинге этих компаний уже нет. К блоку нефтянки могла бы быть добавлена и крымская сеть АЗС, которую развивает компания «Кедр», — новичок прошлогоднего рэнкинга. Однако её динамика выручки снизилась, что оставило её за бортом нынешнего рэнкинга.

Также в процентном соотношении заметно снизилась выручка бумажной промышленности (–57,98%), машиностроения (–44,74%), а также АПК и пищевой промышленности (–40,22%) (см. таблицу 1). С другой стороны, новый топ-лист показал заметный рост выручки компаний из четырёх отраслей — это обрабатывающее производство (248,2%), чёрная и цветная металлургия (129,69%), строительство (102,8%) и услуги (96,61%). При этом почти 50% всей выручки «газелей» сконцентрированы у компаний из сферы оптовой торговли. В прошлом исследовании «чемпионами» являлись нефтяники. На втором месте по выручке оказались предприятия розничной торговли — 11,32% вместо прошлогодних оптовиков, имевших более 32% всей выручки.

Всего в новом рэнкинге 284 новых компаний, остальные 115 присутствовали в рэнкинге по итогам 2018 года на различных позициях. Таким образом, в 2019 состав быстрорастущих компаний обновился на 70%, что примерно соответствует уровню обновления прошлогоднего исследования.

Помимо нефтянки, рэнкинг покинули компании финансового сектора, взамен пришла одна табачная компания (азовская ТК «Пеппелл») и заметно увеличился список компании из сферы услуг — 17 новых участников. Заметно возросло количество компаний из розницы (+10), строительства и ЖКХ (+7). Более представительным стал пункт «Прочее». Сюда по итогам года попали ещё пять компаний, в основном из сферы ИТ.

Однако при этом в исследовании мы недосчитались 26 оптовиков и 12 предприятий АПК и пищёвки. Количественный состав остальных рассматриваемых отраслей видоизменился не так кардинально. Основной костяк нынешнего топ-листа — это оптовые компании, которые хоть и потеряли в числе, но всё равно занимают наибольшую долю в отраслевом срезе рэнкинга. Вторыми по количеству идут компании из розницы (46 участников), на третьем месте сфера услуг — 37 компаний. Порядка 30 мест заняли предприятия АПК, транспорта и строительства.

Авангард роста просел больше всех

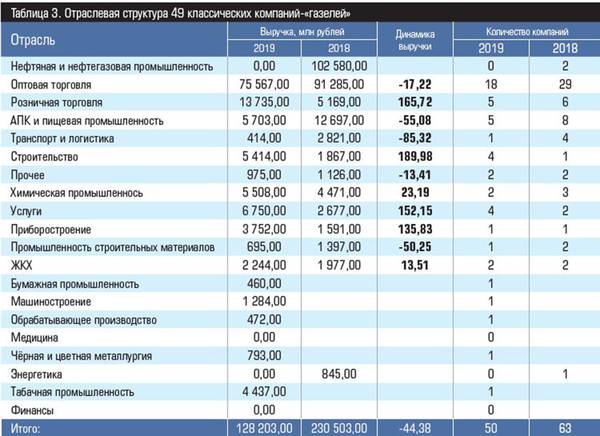

Отличительные признаки классических компаний-«газелей» — объём выручки от 400 млн рублей и прирост от 30% ежегодно на протяжении пяти лет подряд. Это первый эшелон роста — и в этом секторе потери наиболее велики. В 2019 году мы насчитали 49 таких компаний (см. график), по сравнению с прошлым годом их «поголовье» сократилось на 13 — в том числе ушли нефтяные и оптовые компании, которые и делали кассу первого эшелона. Совокупная выручка классических «газелей» снизилась на 44,38%. Теперь основную долю получили компании оптовой торговли (58,94%), ранее почти 45% занимали компании из нефтегазового сектора.

По графику с численностью южных «газелей» видно, что кризисным годом по количеству быстрорастущих компаний стал 2015 год. С тех пор три года подряд мы наблюдали траекторию восстановления. Так, в 2018 году по количеству компаний-«газелей» мы были где-то на уровне 2009 года. Но в 2019 году траектория роста сменилась противоположной. Сокращение популяции быстрорастущих компаний — важный индикатор состояния экономики. В данном случае он сигнализировал о том, что экономика стала входить в кризис задолго до того, как кризис стал очевиден для всех.

Отметим отдельные яркие компании из первого эшелона. На первом месте списка «газелей» — ООО «Снабсервис», принадлежащее основателю Абинского электрометаллургического завода (АЭМЗ) Ивану Демченко. Компания занимается заготовкой металлолома в интересах основного производства на АЭМЗ, в которое инвестировано 4 млрд рублей. Судя по среднему темпу прироста выручки за пять лет, это одна из самых динамичных компаний списка (245,5%). Выручка по итогам 2019 года составила 21,2 млрд рублей.

Вторая по объёму выручки «газель» — ООО «ТД Покровский» — торговая компания одноимённого концерна, владеющего сельхозактивами в Ростовской области и Краснодарском крае. Земельный банк компании, по её же данным, составляет свыше 240 тысяч гектаров — по этому показателю «Концерн Покровский» входит в пятерку крупнейших землевладельцев России. Основная деятельность связана с выращиванием сахарной свёклы и зерновых культур.

В 2018 году по количеству компаний- «газелей» Юг был где-то на уровне 2009 года. Но в 2019 году траектория роста сменилась противоположной

Отметим также вхождение в рэнкинг производственной компании «Бонум», выпускающей полуприцепы-цистерны. Она инвестирует 700 млн рублей в завод по выпуску ёмкостных и сельскохозяйственных прицепов и полуприцепов в Ростовской области, который должны запустить в 2021 году. Компания выпускает более 40 единиц техники в месяц, ежегодный прирост производства составляет не менее 25%, сообщал ранее исполнительный директор «Бонума» Евгений Богданов.

В Волгоградской области лидерство в списке «газелей» и бурный рост сохраняет волжская компания «ТД Грасс», выпускающая бытовую и автохимию. Выручка по итогам 2019 года составила 4,7 млрд рублей.

Розница в первом эшелоне собрала 10,7% против 2,24% в прошлом году. Остальные сферы не занимают и 5% от общей выручки. Региональная аналитика показала почти 27-процентное падение доли Краснодарского края с падением выручки в 64,25%. В прошлом исследовании кубанские компании занимали 76% от всей выручки классических «газелей». Напротив, компании с донской пропиской заняли опустевшие ниши — теперь их доля выросла с 10,6% до 38,6%. Выручка компаний из Ростовской области тоже выросла — почти на 102%. А вот максимальное снижение выручки мы наблюдаем у крымских компаний (–71,78%).

Лидером крымского списка является ООО «Мясокомбинат “Дружба народов”», которое входит в крупнейший на полуострове вертикально интегрированный агропромышленный холдинг. В его составе — несколько ключевых направлений: растениеводство, производство кормов, выращивание и мясопереработка. Компания позиционирует себя как абсолютный лидер региона по производству мяса птицы и один из лидеров рынка колбасных изделий.

Второй эшелон устремился за первым

Второй эшелон роста — компании от 400 млн рублей выручки и динамикой от 15% в течение пяти лет. Этот сектор сократился на шесть компаний. В этом году в топ-лист попали только 109 предприятий. Основной «недобор» выявлен среди участников из Ростовской области (–6), Краснодарского края (–3) и Крыма (–3). Лучший прирост по новичкам — у Ставрополья и Адыгеи (+2). В Адыгее это, например, компании, входящие в один из крупнейших на Юге автохолдингов «Юг-Авто» — «Юг-авто центр» и «ДЦ Юг-авто плюс». В «Юг-авто» сейчас 27 дилерских центров различных марок в Краснодарском крае и Адыгее.

Первые два места традиционно делят Кубань и Дон. Главное событие во втором эшелоне связано с Адыгеей и Астраханской областью — их динамика выручки составила 229,9% и 299,2% соответственно. А вот тройка лидеров понесла финансовые потери. Самая заметная выявлена у компаний с пропиской в Ростовской области (–74,5%) и в Крыму (–52,7%). Общий объём выручки тоже недобрал почти 50% по сравнению с прошлым годом. В отраслевом срезе лучший прирост выручки зафиксирован у компаний, занимающихся обрабатывающим производством, — 468,5%. На 200 с лишним процентов выросло ЖКХ, а промышленность стройматериалов увеличила выручку на 184,3%. Основной отраслью по объёму выручки для второго эшелона стала оптовая торговля, на втором месте — розница, но за год этот сектор сократился вдвое. Нет теперь в этом эшелоне и нефтяной отрасли, которая давала более 40% от всего объёма выручки.

В пятёрке крупнейших компаний второго эшелона три игрока связаны с АПК — «Кортева Агрисаенс», российская «дочка» транснациональной компании, которая занимается продажей семян и средств защиты растений, ТД «Агрокомплекс», входящий в одноимённый кубанский агрохолдинг, и упомянутый выше крымский мясокомбинат «Дружба народов».

На фоне остальных компаний второго эшелона можно выделить «АстМаркет» — сеть магазинов бытовой техники, принадлежащая местному предпринимателю Владимиру Никотину. Сеть раскинулась на 70 городов и посёлков Астраханской, Волгоградской, Ростовской, Воронежской, Саратовской областей, а также в Калмыкии и Ставропольском крае. Компания позиционирует себя одним из крупнейших дилеров бытовой техники на Юге.

Другим интересным новичком является ООО «Аркон-Про» сеть АЗС под брендом «Река» из Волгоградской области с выручкой свыше 2 млрд рублей.

Единственный растущий эшелон

«Третий эшелон» роста — компании с выручкой от 120 до 400 млн и динамикой от 15% на протяжении пяти лет. В прошлогоднем исследовании мы наблюдали взрывной рост этой группы — она пополнилась 133 участниками. В 2019 году рост продолжился, но стал гораздо сдержанней — «поголовье» увеличилось на 34 компании. Теперь здесь обитают 242 «газели». Это единственный эшелон, где популяция «газелей» растёт. Увеличился здесь и общий объём выручки — на 17,2%.

Среди компаний малого бизнеса заметны представители ИТ-сектора, которые можно назвать удачными примерами развития стартапов. Это, например, таганрогский разработчик «Оджетто веб» или краснодарскийе системные интеграторы «АйТи Мониторинг», «Винтео», а также полезный сервис для бизнеса «НДФЛКА ру».

Одно из главных событий этого исследования — Кубань вырвалась в лидеры по количеству компаний. За год представительство региона увеличилось на 14 компаний, а вот прежний лидер, Ростовская область, недосчитался двух компаний. Перемены произошли и с другими регионами. Ставропольский край обошёл по количеству участников Крым и занял третье место. Республику обошла и Волгоградская область, представительство которой увеличилось на семь компаний. Теперь Крым опустился на пятое место.

Как и в верхних эшелонах, ключевой отраслью остаётся оптовая торговля, которая имеет не только самую большую долю от общей выручки (27%), но также и самое большое количество участников — 64. Лучший прирост в этом году показали медицина, промышленность стройматериалов и услуги — они выросли в два раза по объёму выручки. Самый же заметный спад продемонстрировали химическая промышленность (–19,4%), АПК и пищевая промышленность (–17,7%) и оптовая торговля (–14,2%). Последняя отрасль из-за этого почти на 10% сократила свою долю.

Самые быстрые из «газелей» живут на Дону

«Эксперт ЮГ» традиционно составляет топ-10 самых динамичных “газелей”. В нынешнем году этот мини-рэнкинг возглавила донская компания «М-Стандарт-Юг», которая занимается благоустройством ландшафта. У нее средний прирост выручки за пять лет составил почти 457%. В прошлом исследовании первое место получил завод «Первомайский» из Крыма с показателем в 320%. На 420% прирастала выручка в течение пяти лет у ООО «Мельница». Компания из Ростовской области занимается производством пищевой продукции. Третью позицию среди самых динамичных газелей заняла «Южная гардарика» с 291,8% среднего темпа.

В целом лидерство любого региона по количеству быстрорастущих компаний — один из показателей его экономического развития и состояния бизнес-среды. В этом отношении развитие крупных местных игроков из отрасли промпроизводства, машиностроения и чёрной металлургии, безусловно, один из положительных трендов на фоне ухода нефтянки, долгое время игравшей роль локомотива роста.