Траектория восстановления банковского сектора стала главной темой дискуссии на десятой межрегиональной конференции «Будущее банковского бизнеса: перспективы регионов», организованной аналитическим центром «Эксперт» и еженедельником «Эксперт-Урал» в Екатеринбурге.

Худшее позади

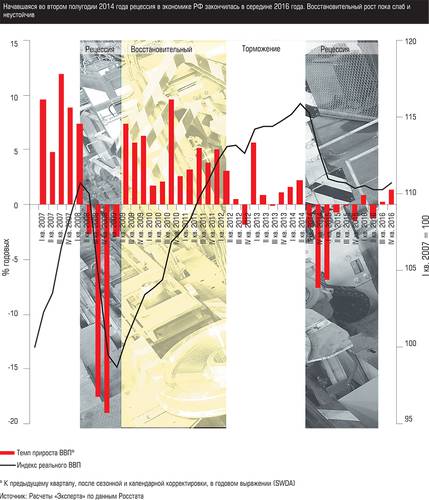

Старший управляющий директор и главный аналитик Сбербанка Михаил Матовников представил анализ основных индикаторов банковской индустрии. Расчеты свидетельствуют: кризисные явления в целом в банковской системе завершаются. Вывод Михаил Матовников подтверждает следующими аргументами:

— Достаточность капитала все еще ниже предкризисного уровня, но уже заметно отошла от критически низкой отметки 2015 года. С 2014 года банки погасили кредитов ЦБ почти на 8 трлн рублей. Таким образом, кризис ликвидности закончился.

В январе 2017 года банковская система перешла к структурному профициту ликвидности, погасив большую часть долга. Это произошло благодаря финансированию дефицита бюджета за счет продажи средств резервного фонда. К середине апреля 2017 года банковская система должна ЦБ по инструментам рефинансирования (большей частью льготным) около 400 млрд рублей и 4,4 млрд долларов. С начала года погашено 7 млрд долларов.

В период рецессии низкое качество кредитного портфеля преподносилось как одна из основных проблем отрасли. Как утверждает сейчас Михаил Матовников, резкое ухудшение качества кредитов наблюдается лишь в нескольких отраслях:

— Прежде всего это авиатранспорт, где просроченная задолженность превышает 25%, но это очень маленький по объему кредитов сектор. Основной вклад в эту статистику внесла компания Трансаэро. Второй проблемный сектор — строительство, где уровень просроченной задолженности — 20%, и он удвоился с начала кризиса. В проблемной зоне находится сельскохозяйственное машиностроение, но здесь качество обслуживания кредитов было низким и до кризиса. Довольно высокий, более 11%, уровень просрочки в секторе торговли, он объясняется не только падением потребительского спроса, но и снижением портфеля кредитов торговым организациям.

Однако пока предпосылок для активного роста кредитования нет. По прогнозам Михаила Матовникова, в этом году кредиты юридическим лицам покажут падение на 3,6% в рублевом выражении, и это не связано с реализацией экономическими агентами инвестиционных планов и общим торможением экономики.

Все дело в том, что задача снижения инфляции Банком России решается путем поддержания высоких реальных процентных ставок. Михаил Матовников считает, что это продолжится как минимум до 2019 года.

— Мы находимся в самом длительном периоде высоких реальных процентных ставок за последние десять лет и получаем понятную реакцию экономики: она сокращает объемы заимствования. Если бы не было такой политики, то при нынешнем уровне инфляции кредитные ставки должны быть в районе 9%, а они де факто около 12%.

Высокий уровень реальных процентных ставок снижает спрос на кредиты в рублях, крупнейшие банковские клиенты уходят на рынок облигационных заимствований.

Центральный банк делает все, чтобы не утратить контроль над процентной политикой. Правда, в секторе потребительского кредитования эта политика не слишком работает: для частного заемщика разница в половину процентного пункта не особенно актуальна. Однако Михаил Матовников не разделяет оптимизма большинства аналитиков, закладывающих на этот год подъем потребительского кредитования на 5 — 6%. По его расчетам, кредиты физическим лицам могут показать рост в 2,4% в рублевом выражении: «Более высокий темп даст ипотека — 6,8% за год, кредитные карты будут расти, но за счет перераспределения клиентской базы, в частности мы сейчас наблюдаем снижение выдач у банка “Русский стандарт” и увеличение у Сбербанка, ВТБ и ряда частных банков. Автокредиты перейдут к росту по мере увеличения продаж автомобилей, но объем выдач будет намного ниже 2013 — 2014 годов».

Ничего драматичного за этими цифрами эксперт не видит:

— Статистика говорит, что когда доля неипотечных кредитов достигает 10% ВВП, происходит банковский кризис. У нас потребительские кредиты постепенно выходят на долгосрочный тренд, равный росту номинального ВВП.

Пожалуй, единственный стабильный параметр банковской системы — пассивы. Благодаря эмиссии средства физических лиц, размещенные на рублевых счетах, постоянно увеличиваются. В этом году, по прогнозам Михаила Матовникова, рост составит 9,6% в рублевом выражении.

Технологическая симфония

Характер восстановления для банков будет совершенно иной, чем во все предыдущие кризисы: вернуться к прежним бизнес-моделям, продолжать зарабатывать на привлечении вкладов и выдаче кредитов не получится. Все время экономического спада в банковском бизнесе шел напряженный поиск новых ориентиров.

Много лет конкурентная среда в российском банковском секторе базировалась на соревновании преимуществ крупных, средних и малых банков. Первая группа привлекала клиента ценой, но отталкивала неповоротливостью, две вторые компенсировали этот недостаток, в итоге места на рынке хватало всем. Под влиянием геополитики, кризиса и действий регулятора правила ценообразования на ресурсы начали меняться, и на первое место вышла себестоимость банковской услуги. Эта задача решается путем проникновения в банковский бизнес новых технологий. Причем нередко темп в технологических гонках диктуют тяжеловесы. Кто бы мог подумать, например, что платежи в «ВКонтакте» первым запустит ВТБ, имеющий репутацию негибкого учреждения.

Тон здесь задает самый большой банк страны.

— Сила Сбербанка не в том, что он большой и государственный, а в том, что за последние восемь лет он научился быстро меняться и создавать тренды. Сбербанк нашел золотую середину, когда масштаб можно использовать на благо качественных изменений, — говорит управляющий Свердловским отделением Сбербанка Михаил Кисель.

Банк постоянно идет на эксперименты, в том числе поддерживая инициативы регионов. Идеи превращаются в продукты и технологии.

— Два года назад мы первыми в России запустили проект по электронному документообороту между предприятиями в рамках процедуры кредитования малого и среднего бизнеса. Сейчас ищем пути интеграции с партнерами — Росреестром, Свердловским областным фондом поддержки предпринимательства, — рассказывает Михаил Кисель. — В конечном итоге мы полностью исключим бумажный документооборот при кредитовании малого бизнеса в рамках региональных программ господдержки.

О трансформации стратегий всерьез думают и средние банки.

— На первый план выходят сервисы. Банки, которые не будут инвестировать в качество сервисов, не имеют будущего. Я убежден, что в ближайшие пять лет банковский мир сильно изменится под влиянием цифровых технологий. И средние банки должны быть на шаг впереди крупных, — объясняет председатель правления СКБ-банка Денис Репников. — Поэтому нужно сейчас выстраивать бизнес-модель с совершенно другими приоритетами — объемы выданных кредитов и привлеченных вкладов уже не являются основными. Борьба за клиента стала очень жесткой; банки конкурируют именно в плоскости современных сервисов. Последние два года мы целенаправленно занимаемся сервисами и технологиями в рамках поиска новой бизнес-модели.

— Райффайзенбанк исторически придерживался консервативной модели, не стремясь стать первым в области технологий, но для дальнейшего развития пришла пора добавить немного динамики, и мы готовы внедрять инновации. Как минимум 10% ИT-бюджета должно уходить на поиск чего-то нового. Мы движемся не только в сторону усовершенствования уже имеющихся онлайн-продуктов, но и в сторону поиска новых идей. На уровне головного офиса разрабатываются направления сотрудничества с финтех-компаниями, в том числе и для тестирования их новых разработок, — формулирует направления трансформации директор регионального центра «Уральский» Райффайзенбанка Виталий Милованов.

Директор дирекции розничного бизнеса «Запсибкомбанка» Иван Бочарников считает, что сейчас необходимо делать акцент на эффективности работы с каждым клиентом:

— Конкурентное преимущество регионального банка — качественная клиентская база, и сейчас наша задача — удержать клиента, предложив ему максимальное количество качественных сервисов. Второй вектор — инвестиции в персонал, это важнейшая составляющая банковского бизнеса. Уровень подготовки специалистов необходимо поднимать постоянно, применять инновационные и эффективные подходы в обучении.

Безусловно, классический банкинг никуда не уйдет, трансформация моделей выльется в формирование более жесткой специализации. Принцип универсальности банковского бизнеса уже не будет основным. Вероятнее всего, среди малых и средних банков начнется поиск ниш. И база для этого есть. Так, небольшой банк из Курганской области — «Кетовский» уже два десятилетия вполне успешно занимается кредитованием малого и среднего бизнеса.

— Мы никогда не пытались выйти в сегмент потребительского кредитования, поскольку считаем его рискованным, — говорит председатель правления «Кетовского» Евгений Кафеев. — Наше преимущество — знание своего клиента. Территория у нас небольшая, мы в отличие от крупных банков имеем возможность тщательно изучить бизнес каждого потенциального заемщика и достоверно оценить риски. Это позволяет нам наращивать кредитный портфель, не снижая его качества. И во время экономического спада, когда крупные банки резко снизили кредитование МСП, к нам пришло очень много действительно хороших заемщиков, в том числе сельхозпроизводители. Аудитория небольших городов все еще нуждается в классическом банке, и мы этот спрос удовлетворяем. Это позволяет нам поддерживать рентабельность капитала на достаточно высоком уровне.

В другом региональном банке — «Нейва» — появились предпосылки для развития транзакционной модели. Банк много лет инвестировал в создание качественных расчетных сервисов для юридических и физических лиц. Не так давно аналитический центр «Эксперт» провел расчеты соотношений комиссий к процентным доходам в банковской системе (см. «Комиссионеры, вперед!», «Э-У» № 4 от 27.01 2017). И лидером по этому показателю среди банков Урала и Западной Сибири оказалась именно «Нейва».

Сломанный компас

Кроме общих факторов на течение кризиса в банковской сфере сильнейшее влияние оказывал регулятор. Игнорируя постоянные призывы снизить активность (и без того тяжело), ЦБ продолжал жесткую расчистку рынка от недобросовестных участников. При всей правильности постановки задачи волна отзывов лицензий для индустрии обернулась потерей доверия. Мы наблюдаем полную дезориентацию потребителя: прежние критерии надежности банков показали несостоятельность, а новые не сформированы.

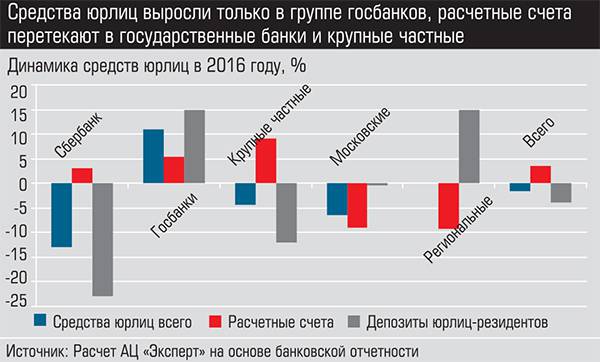

Раньше четким ориентиром была динамика банка, считалось что растущий банк — заведомо хороший. Расчеты АЦ «Эксперт» показали, что крупнейшие банки с отозванной лицензией как раз и демонстрировали самый большой рост активов. Второй критерий, на который смотрели клиенты, — наличие прибыли или убытков, — также показал несостоятельность. Как выяснилось, убытки не главный предвестник банкротства. Среди банков, лишенных лицензии в 2016/17 году, лишь 40% были убыточны по итогам 2015 года, а остальные имели прибыль, вернее, просто ее рисовали.

Сложно опираться и на неформальные критерии. Например, масштаб: считалось, что банк, входящий в топ-50, заведомо надежен, но отзыв лицензии у Пробизнесбанка разбил эту уверенность. С рынка ушли банки, в которых хранились счета оборонных предприятий (Военно-промышленный банк) и высокопоставленных чиновников (Внешпромбанк). И даже всевышний не помог банку «Пересвет». Полная растерянность наступила после банкротства Татфондбанка, председателем совета директоров которого был премьер нефтяной республики.

Все это сломало и характер отношений между самими банками: даже входящие в топ-10 банки друг другу уже не доверяют. В результате практически ушла практика предоставления межбанковских лимитов.

Во время кризиса ЦБ затеял еще одну реформу — переход к системе пропорционального регулирования. Цель новаций — провести водораздел между глобальными банками, которым показано соблюдение норм Базельского соглашения, и локальными игроками. После бурных дискуссий и неоднократного переписывания проекта закона формула деления стала выглядеть следующим образом: банки с капиталом более 1 млрд рублей относятся к категории банков с универсальной лицензией. Они, согласно графику, продолжают внедрение принципов Базеля II и Базеля III. Все остальные получают статус банков с базовой лицензией.

По словам заместителя директора Центра развития банковской системы Ассоциации «Россия» Елены Самохиной, для банков с базовой лицензией будет упрощено регулирование. В частности, для них планируется предусмотреть сокращенный перечень обязательных нормативов (Н1.0, Н1.2, Н3, Н6, Н25), а требования к раскрытию информации об управлении рисками ограничить объемом, предусмотренным МСФО. В то же время у них будут определенные ограничения в наборе выполняемых операций, так, банки с базовой лицензией не смогут открывать корреспондентские счета за границей (кроме как для целей участия в иностранной платежной системе) и работать с высокорисковыми ценными бумагами.

Набор этих ограничений и был предметом дискуссии банковского сообщества и регулятора. Почти по всем пунктам договориться удалось. Спорным пока остается один элемент: размещение ресурсов в ценные бумаги только высшего котировального списка. Банки в этом ограничении не видят смысла. «Списки эмитентов сегодня отличаются не уровнем риска, а лишь качеством корпоративного управления компании», — приводит аргумент заместитель председателя правления банка «Нейва» Игорь Кошмин.

Уральские банки в целом против предлагаемой конструкции пропорционального регулирования не возражают, они опасаются лишь реализации репутационных рисков: придется объяснять клиентам, что базовая лицензия вовсе не значит, что банк — второго сорта.