Холлдинг Уралхимпласт (Нижний Тагил) ввел недавно в строй производство противопригарных покрытий для литейной промышленности. Проект компания реализовала с немецким партнером через совместное предприятие «Уралхимпласт — Хюттенес Альбертус», занимающее 60% рынка СНГ. Мощность производства — 6 тыс. тонн продукции в год, инвестировано 170 млн рублей. Сейчас идет активное продвижение новых продуктов на рынок. С запуском проекта холдинг связывает увеличение объемов прибыли и выручки.

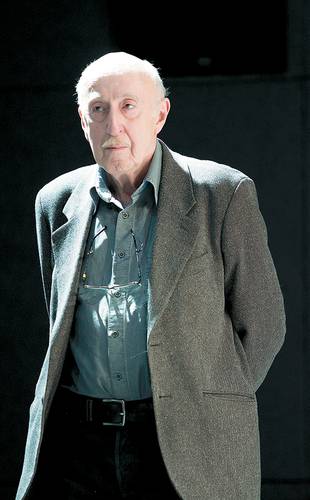

В этом году Уралхимпласт в партнерстве с немецкой компанией приступает к новому большому проекту — строительству цеха синтетических смол по немецкой технологии, на немецком же оборудовании. Разрабатывается проектная документация, запуск производства запланирован на конец 2019 года, рассказывает генеральный директор Александр Коршаков.

Нормально-кризисное состояние

— Александр Геннадьевич, какие основные события на ваших рынках определяют стратегию компании в этом году?

— Уралхимпласт — сильный игрок на рынках B2B синтетических смол России и СНГ: на них приходится 90% нашей активности, ни один другой оператор не реализует здесь столь широкий ассортимент. Это главное конкурентное преимущество компании. Основа нашего мультииндустриального продуктового портфеля — смолы для теплоизоляции (из них получают минвату, стекловату), деревопереработки (ДСП, ДВП, фанеры, OSB), огнеупоров, абразивов, фрикционных изделий, литейного производства, шинной промышленности, нефтегазовой отрасли, водоподготовки. То есть портфель очень дифференцирован. Это позволяет предприятию быть достаточно устойчивым в непростых нестабильных экономических условиях.

Из позитивных трендов в этом году я бы выделил в первую очередь импортозамещение. Мы сильно это ощущаем на своих рынках, на потребителях нашей продукции — огнеупорщиках, шинниках, абразивщиках, литейщиках и нефтяниках. Второй позитивный аспект — усиление российских экспортных позиций на ряде рынков, в том числе фанеры и других продуктов деревообработки.

Негативные тренды и прошлого, и этого года — замедление, а иногда и падение динамики таких базовых отраслей, как строительная и автомобильная, от которых зависят потребители нашей продукции. Так, российский рынок смол для минеральной ваты, по мнению экспертов, по прошлому году сократился на 10%.

— Какой из ваших рынков сбыта наиболее маржинален?

— Прежде всего — связанные с экспортоориентированными отраслями. Например, производство фанеры стабильно показывает последние два года 3% роста, поскольку, по данным из открытых источников, экспорт фанеры из России увеличился на 17 — 18%. Это очень устойчивый сегмент, он не зависит от внутренних российских макроэкономических проблем. Мы фокусируемся на этот рынок и имеем здесь довольно сильные позиции. Другой пример — смолы для теплоизоляции. Прошлый год для нас, несмотря на отрицательную в целом динамику строительной индустрии и существенное замедление темпов роста в последние несколько лет, был в принципе неплох. При сохранении негативного тренда во внутреннем потреблении на строительном рынке вполне позитивна была экспортная ориентированность наших клиентов: они увеличивали поставки минеральной ваты, стекловаты на рынки Казахстана и Узбекистана, в Китай. Дополнительно мы в свою очередь также сосредоточили усилия на поставках смолы в Узбекистан и Казахстан. Плюс уже отмеченные смолы для огнеупорщиков и абразивщиков, развивающих производство, и соответственно рост объемов нашей продукции с прицелом на азиатские рынки.

— С чем связан значительный рост чистой прибыли Уралхимпласта по прошлому году относительно 2015-го?

— Рост составил 40%. Как я уже отметил, дифференцированный портфель дает устойчивость в ситуации экономической нестабильности. Хотя нестабильность — это понятие относительное и субъективное. Я сторонник такой позиции: текущее состояние макроэкономики — это не кризис, который пройдет, это «нормальное», перманентное состояние экономической среды. Сам не жду и другим не советую ожидать существенной динамики, слишком позитивных трендов, уповать на лучшие времена. Это абсолютно неправильная бизнес-парадигма. Задача каждой компании — поиск внутренних и внешних ресурсов для роста. Нашей команде это удается: подъем достигнут за счет эффективного использования внутренних ресурсов, реструктуризации продуктового портфеля и снижения издержек. Сейчас компания работает со своим продуктовым портфелем, занимается его реструктуризацией. Уходим из массовых, низкодоходных, низкорентабельных продуктов, входим в новые рыночные сегменты. Это не массовые продукты, но с существенно большей маржинальной доходностью.

— О чем речь?

— Разрабатываем новые продукты для отраслей, на которые раньше не были столь ориентированы. Это смолы для нефтегазовой промышленности, областей их применения много: ремонт скважин, гидроразрыв пласта. В горнодобывающей промышленности также могут использоваться новые продукты на базе наших технологий. Это совершенно новые для нас рынки и продукты.

— А от каких уходите?

— На рынке смол тесно, конкуренция высокая. В зависимости от сегмента может быть до нескольких десятков операторов. Вместе с нами в ряде сегментов работают компании, которые проповедуют модель вертикальной интеграции — лидерства на издержках. Мы стараемся в таких нишах быть менее энергичными. Меньше активность у нас на рынке карбамидных смол, хотя совсем оттуда не уходим, просто занимаем нишевые позиции, не гонимся за объемами. Уже ушли в прошлом году с рынка поливинилхлоридных пластикатов и товаров ТНП. Это не профильный для нас бизнес. Наш фокус теперь — на синтетические смолы с более высокой добавленной стоимостью.

Техногонка

— Как будут меняться ваши позиции на рынках?

— Так как продуктовый портфель весьма дифференцирован, то отраслей, на которые мы работаем, много. И в каждой у нас разная ситуация. Там, где вы выбрали путь специализации, предоставления эффективных решений, имеем более высокую доходность. Специализация отодвигает цель доминирования на рынке на второй план. Хотя есть рынки, где именно специализация позволяет нам иметь хорошую долю, например, на рынке литейных смол — 60%, огнеупорных и смол для абразивов — больше половины. Здесь наши позиции по СНГ очень сильны.

А вот в массовых продуктах по СНГ стараемся уходить в нишевые сегменты за счет специализации, но доминировать больше на региональных географических рынках. Например, на рынке теплоизоляции наша задача — быть номер один, приоритетным поставщиком на Урале, Сибири, Дальнем Востоке, Казахстане и Узбекистане. Эта стратегия успешно реализуется и в этом году.

— Чем вам интересно такое географическое смещение?

— В этих регионах растет производство минераловатных изделий. Есть новые проекты у наших потребителей. То, что мы находимся в Уральском регионе, дает нам конкурентное преимущество перед более удаленными поставщиками, у нас ниже транспортные издержки. Есть продукты, срок хранения и перевозки которых ограничен одним месяцем. Поэтому исключаем свою активность и, соответственно, риски работы в более отдаленных регионах. Про новые продукты я не говорю, пока не начнем продавать.

— Что движет рынками? Удается ли вам расти быстрее рынка?

— Суммирую отчасти сказанное выше. В каждом из наших многочисленных рынков у нас свои тренды, своя динамика. В литейном производстве объем выпуска в России не растет, там в последние годы спад. Но основным драйвером рынка и соответственно потенциалом роста производства наших продуктов стали технологические изменения в отрасли, переход от технологий, которые не потребляли синтетические смолы, к другим. Отсюда и позитивная динамика потребления нашей продукции. Это один пример.

На других рынках движителем стало импортозамещение продуктов, которые производят наши клиенты, допустим, по синтетическим смолам: азиатские компании, часть европейских вышли с рынка, объем производства у наших клиентов растет. Это огнеупорная, абразивная промышленность. Металлурги предпочитают уже покупать огнеупоры, произведенные в России. Соответственно это формирует повышенный спрос и на нашу продукцию. То же и в абразивной промышленности.

Если скорость развития компании медленнее, чем рынка, это начало конца, нужно развиваться быстрее, и намного. Поэтому один из путей развития нашей специализации — партнерство с глобальными компаниями, которые являются лидерами на своих рынках, в виде совместных предприятий. Например, совместное предприятие с «Хюттенес Альбертус» на рынке литейных смол, где наших 60%.

— Как вам удается угнаться за сменой технологий?

— У Уралхимпласта три канала привлечения новых технологий. Первый — активное прежде партнерство с европейскими компаниями из-за санкций несколько затихло: западные компании затаились и ждут потепления в отношениях. Второй канал — покупка технологий. У нас есть такой опыт. Третий — использование собственных разработок, которые предлагает наш научнотехнический центр, оснащенный высококлассной современной техникой.

Риски рядом

— Есть ли необходимость в компании повышать производительность труда?

— Процесс реорганизации продуктового портфеля предопределяет реорганизацию производства и управления производством. Поэтому внутри компании запущен ряд программ и проектов организационного и реорганизационного аспекта. Они направлены на то, чтобы Уралхимпласт стал более эффективным и менее затратным. Новые технологии в любом случае дают более высокую производительность труда по сравнению со старыми. Это мы уже ощутили на эксплуатации технологий, которые пришли от наших европейских партн еров. Если сравнить производительность труда на нашем предприятии с зарубежным аналогом — нам есть куда стремиться.

— Какие вы видите основные риски для развития бизнеса?

— Финансовые и сырьевые. В любой кризис, к сожалению, стоимость денег может вырасти, так работает банковская система. Второй риск несет монополизация ряда сырьевых рынков. Например, 60 — 70% нашего продуктового портфеля это фенолформальдегидные смолы и один из базовых видов сырья — фенол, который на сегодняшний день после различных слияний и поглощений на рынке находится в руках Роснефти. Как с этими рисками работать? Первое — это долгосрочные контракты, на год как минимум. Второе — импортные альтернативы сырья, потому что нельзя работать в условиях монополии. Третье — формульное ценообразование, например, на европейских котировках, чтобы не было перегибов в ту или иную сторону.

— Недавно Росприроднадзор передал заявление в Свердловский арбитраж с требованием на срок до трех месяцев заморозить деятельность Уралхимпласта. С чем связана активность контролеров и как выглядит экологическая ситуация у предприятия сегодня?

— Ну, во-первых, Росприроднадзор подобных требований в наш адрес не выдвигал. Во-вторых, государство в целом абсолютно правильно поступает, снимая накопившееся в экологии напряжение долгого периода, когда оно очень снисходительно смотрело на какие-то вещи. Это касается Росприроднадзора и может касаться Ростехнадзора, то есть различные надзорные органы заставляют бизнес не только заниматься деньгами, но и быть социально ответственным в экологическом аспекте и аспекте безопасности труда. Это нормальные процессы, не только мы, но и другие компании ощущают на себе такое отношение, я лично это приветствую.

Не буду сейчас вдаваться в детали, это, может быть, тема другого разговора. Скажу лишь, что в компании создано даже отдельное экологическое управление, для нас важно сделать предприятие экологически дружелюбным. Это и задача экономическая. Мы обладаем серьезными инструментами по обезвреживанию различных продуктов, как жидких, так и твердых, и способны коммерчески реализовать себя дополнительно, предоставляя подобные услуги. Считаю эту ситуацию абсолютно рабочей, нормальной.