АЦ «Эксперт» представляет итоги десятой волны исследования динамично растущих средних предприятий Урало-Западносибирского региона. Феномен стремительно развивающихся компаний (так называемых «газелей») наш медиахолдинг начал изучать в далеком 2008-м. Очарованные идеями американца Дэвида Бёрча и невиданным экономическим подъемом середины 2000-х, мы решили обратить пристальное внимание на опыт фирм, выручка которых в 2003 — 2006 годах увеличивалась минимум на 30%. Таковых оказалось чуть больше сотни. Улов небольшой, но зато какой — сплошь инноваторы с горящими глазами. Следующие пять лет мы упорно пытались убедить себя в том, что энергия «газелей», их модернизационный потенциал могут обеспечить структурный сдвиг экономики. С каждым годом делать это было все сложнее. В итоге мы поняли: пока быстрорастущие средние компании — прекрасный пример для подражания, экзотика, но не явление.

Однако наша любовь к успешному среднему бизнесу (под ним мы понимаем фирмы с выручкой 400 млн — 20 млрд рублей) не охладела. Мы по-прежнему полагаем, что именно этот класс компаний определяет настоящее и будущее любой национальной экономики.

Исходя из двух этих посылов, мы снизили минимальную планку по ежегодному приросту доходов компаний до 15%. Другим принципиальным изменением стало добавление в поле рассмотрения торговых и аффилированных с госструктурами фирм. Опыт показывает, что первые нередко превращаются в крепких производственников, вторые — в рыночников.

Главным источником информации о деятельности предприятий для нас была база данных СПАРК. К сожалению, исчерпывающие данные за предыдущий год в ней появляются лишь к концу августа. Потому в своем исследовании мы будем оперировать цифрами за 2011 — 2015 годы.

Красиво плывут…

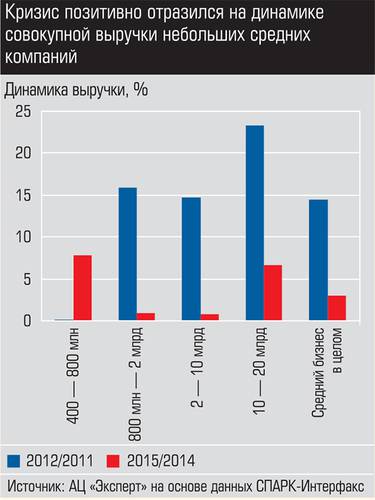

Средних фирм, росших последнюю четырехлетку не менее чем на 15%, мы обнаружили 140 (для понимания, всего в макрорегионе зарегистрировано 2,75 тыс. средних компаний). Их совокупный доход без поправки на инфляцию увеличился в шесть раз и в 2015-м составил 301,2 млрд рублей.

Мы не могли отказать себе в удовольствии и все же пересчитали поголовье истинных «газелей» (плюс 30% четыре года к ряду). Их оказалось 43, выручка таких фирм по итогам 2015-го достигла 93 млрд рублей. Это в 11 раз (!) больше, чем в 2011-м. Весь уральский средний бизнес за тот же период прирос всего на 33% с 3,9 до 5,2 трлн рублей.

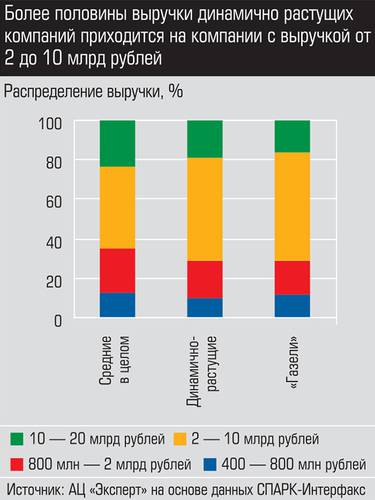

Динамичные компании почти поровну распределились по стратам: выручка 36% из них в 2015 году находилась в диапазоне 400 — 800 млн рублей, 33% — 800 млн — 2 млрд рублей, и 28% — от 2 до 10 миллиардов. Более 10 млрд рублей заработали всего четыре фирмы (что ожидаемо).

Десятая часть исследуемых нами фирм обеспечила 42% совокупной выручки. В 2011 году этот показатель составлял 36,2%. В целом разница не такая уж заметная. И объясняется довольно просто: бизнес растет. Так, пять лет назад мы не нашли ни одного динамичного предприятия с доходом выше 10 млрд рублей.

Если мы вновь сузим рамки до настоящих «газелей», то обнаружим, что 42% из них в 2015-м показали выручку в интервале 400 — 800 млн рублей. Все логично на ранней стадии развития, как правило, растут быстрее.

Среди 140 компаний выборки наиболее мощный рывок по доходам за четыре года сделали компания «Северэкосервис» (занимается сбором и утилизацией отходов, ее выручка увеличилась со 102 тыс. до 677 млн рублей, а также два оптовых продавца — торговый дом «Европа» (рост с 383 тыс. до 1,47 млрд рублей) и «Изида» (787 тыс. — 1,29 млрд рублей). В арьергарде — производитель молока «Новопышминское» (бросок с 189 до 422 млн рублей), металлотрейдер «Русские медные трубы» (551 млн — 1,2 млрд рублей) и машиностроительное предприятие «Лысьванефтемаш» (651 млн — 1,3 млрд рублей).

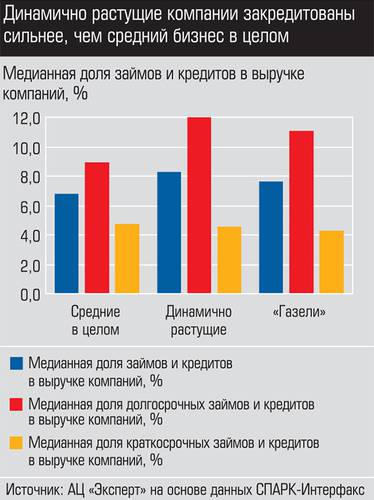

Анализ показывает, что динамично растущие фирмы закредитованы сильнее, чем средний бизнес целом. Медианная доля займов в выручке первых в 2015 году составляла 8,3%, а второго — 6,8%. Любопытно, что 140 исследуемых компаний обходят все остальные только в долгосрочном сегменте. В краткосрочном показатели примерно равны: 4,6% и 4,7% соответственно. Ранее мы фиксировали обратный тренд. Но тогда, повторим, в выборке не было торговцев и аффилированных с государством и холдингами компаний.

Несколько слов об экспорте. В 2016 году продукцию за пределы России вывозила 501 средняя уральская компания. В деньгах это 5,3 млрд долларов. Однако среди динамично растущих компаний экспортеров не обнаружено. Пока все они ориентированы на внутренний спрос (по крайней мере, те, что продают материальные товары; компании, оказывающие услуги, по базе ФТС отследить довольно сложно).

Медианное значение рентабельности по валовой прибыли у динамично растущих компаний по итогам 2015 года составило 4,24%, по чистой — 3,45% (в 2011-м — 1,52% и 1,26% соответственно).

В целом по среднему бизнесу показатели существенно ниже. По валовой прибыли рентабельность четыре года колебалась в районе 2%, по чистой — в диапазоне от 1,4% до 1,9%.

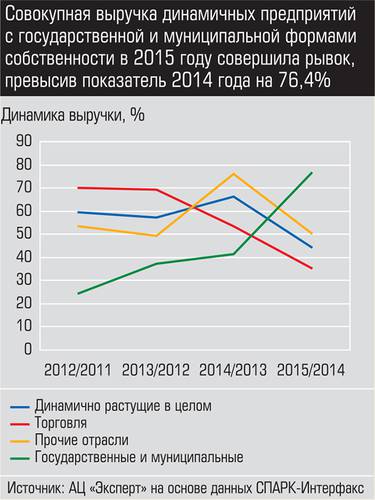

…Группы в полосатых купальниках

Почти 85% динамичных компаний являются частными (на них приходится 77,6% совокупной выручки выборки). Доля государственных и муниципальных фирм — 2,8%, иностранных и совместных предприятий — 12,8%. Среди «газелей» аффилированных с властями организаций нет, а к заграничной и совместной собственности относятся 18,6%. Эти же показатели по всем средним компаниям — 5,1% и 11,2% соответственно. Далеко идущие выводы из этих цифр делать вряд ли стоит. Однако они — бальзам на душу экспертов, которые доказывают, что частный сектор в нашей стране (особенно с иностранным участием) эффективнее государственного.

В отраслевом разрезе пятая часть совокупной выручки динамично растущих компаний (59,5 млрд рублей) приходится на розничную торговлю, еще 16,8% (50,7 млрд рублей) — на оптовую. Всего продажами занимаются 51 из 140 фирм. В пятерку крупнейших отраслей также входят металлургия и металлообработка (12,2%), производство пищевых продуктов и табачных изделий (10,8% совокупной выручки), машиностроение (6,6%).

Прирост совокупной выручки динамично растущих компаний сферы розничной торговли с 2011 по 2015 год составил 486%, оптовой — 510%. Металлургия выросла в 11 раз, машиностроение — в 12.

Среди «газелей» картина следующая: розничная и оптовая торговля — 18,5% и 18,1% соответственно. На третьей позиции — машиностроение (16,5%), представленное лишь компанией «СТМ-Сервис», входящей в холдинг «Синара — Транспортные машины». Далее идут металлургия и металлообработка (10,9%), за ними — строительство (8,2%).

В целом по среднему бизнесу наибольшую долю по выручке имеет оптовая торговля (19,5%). На второй позиции — металлургия и металлообработка (10,1%), на третьей — строительство (8,8%), на четвертой — добыча полезных ископаемых за исключением нефти и газа (7,2%). Замыкает пятерку крупнейших отраслей химическая промышленность (6,7%).

В региональном разрезе лидером по количеству динамичных компаний является Свердловская область. Здесь их обнаружено 37 (26,5% от общего числа). Затем идут Тюменская и Челябинская области — 28 (20%) и 25 (18%) соответственно. В принципе это соотносится с данными по всем зарегистрированным средним фирмам. Например, на Среднем Урале их 653 (23,8%), а на Южном — 399 (14,5%).

С «газелями» картинка иная. 14 из них имеет свердловскую прописку. Это почти треть всего поголовья. Ближайший конкурент — Тюменская область — может похвастаться всего восемью подобными предприятиями.

Самая высокая доля динамичных компаний в общем количестве средних фирм зафиксирована в Курганской области (почти 10%). Самый низкий процент — в Удмуртии (3,7%).