На этой неделе состоится внеочередное собрание акционеров Уфалейникеля, на котором будет рассмотрен вопрос о ликвидации компании. В феврале этого года один из старейших комбинатов металлургического комплекса Урала и второй российский производитель никеля прекратил работу, около 2 тыс. его сотрудников уволены. Проблемы истощения ресурсной базы Серовского месторождения никелевых руд и высокого уровня издержек давно давили на предприятие, покрывать убытки уже несколько лет приходилось за счет кредитных ресурсов. Негативная ценовая конъюнктура на мировом рынке, проявившаяся в начале года, оказалась критичной для компании.

Подножка Индонезии

Цены на никель второй год демонстрируют высокую волатильность. В 2016 году они выросли почти на треть, но уже в начале этого года упали сразу на 9,3%, в феврале — марте пошли вверх, а затем снова возобладал понижательный тренд. В итоге в мае цены снизились на 8,1% к январю 2017 года до 9154 долларов. Аналитик QBF Денис Иконников связывает майское падение с информацией о возможном увеличении экспорта металла из Индонезии и Филиппин, на долю которых приходится около 30% мирового производства никелевой руды.

Крупнейший российский производитель «Норильский никель» отчитался о падении производства. Общий объем выпуска этого металла в первом квартале 2017 года (53 тыс. тонн) сократил на 16% по отношению к аналогичному периоду 2016 года. Однако в данном случае сработали другие факторы: «Снижение носило плановый характер и было связано с завершением реконфигурации перерабатывающих мощностей», — объясняет первый вице-президент — операционный директор компании Сергей Дяченко в отчетных материалах.

В 2016 году компания начала постепенную остановку устаревшего завода, работающего с 1942 года. Программа реконфигурации перерабатывающих мощностей была завершена как раз в первом квартале. В дальнейшем поддержать производственный баланс предполагается за счет модернизации и расширения рафинировочных мощностей на более современных производствах Кольской ГМК и Norilsk Nickel Harjavalta. Параллельно Норникель занимается модернизацией Талнахской обогатительной фабрики. «Мы ожидаем, что по мере того, как Талнахская обогатительная фабрика будет выходить на проектные параметры, а также завершится накопление незавершенного производства в цепочке цветных и драгоценных металлов к третьему кварталу 2017 года, ежеквартальные объемы производства металлов будут восстанавливаться», — говорит Сергей Дяченко.

Медный вызов

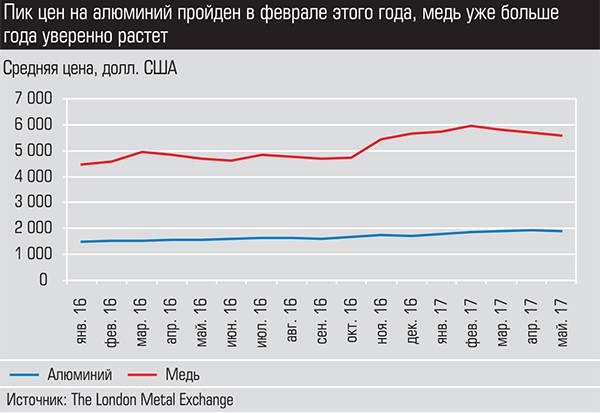

Ситуация на рынке меди также нестабильна. С начала года цена металла снизилась на 2,5% и в мае составила 5591,5 доллара за тонну. Данными о мировом выпуске и потреблении меди мы обладаем только за два первых месяца текущего года. По расчетам The International Copper Study Group, в январе-феврале выпуск меди сократился на 0,6% относительно уровня прошлого года и составил 3,75 млн тонн, вместе с тем потребление сократилось на 3,4% до 3,6 млн тонн. На рынке образовался переизбыток металла.

Именно негативная ценовая динамика мирового рынка меди существенным образом влияет на финансовые показатели крупнейших российских производителей.

Рублевая выручка второго по величине производителя меди — компании «Уралэлектромедь» (УГМК) — за первый квартал этого года выросла на 10,9%, до 6,8 млрд рублей, но при этом почти на четверть увеличилась себестоимость. В итоге чистая прибыль по РСБУ компании снизилась на 80% по сравнению с аналогичным периодом прошлого года.

На непозитивную динамику цен накладываются колебания национальной валюты. За первый квартал рубль вырос к доллару на 6,3%, а к евро — на 5,2%. Укрепление рубля оказало серьезное давление на рублевую выручку экспортеров.

Однако наиболее серьезный вызов для медной подотрасли в долгосрочной перспективе связан с качеством ресурсной базы. Стратегические подходы в этом направлении директор УГМК Андрей Козицын обозначил в интервью агентству Bloomberg:

— УГМК планирует восстановить годовой объем производства меди до 370 — 380 тыс. тонн в течение следующих трех-пяти лет. Содержание меди на тонну руды на месторождениях УГМК снизилось с 1,6% до 1,2%. Это привело к падению производительности на 5% в прошлом году — до 350 тыс. тонн. Рост производств будет обеспечен за счет дополнительного обогащения руды, расширения добычи и переработки хвостохранилищ и шлака. Планируется увеличить капитальные затраты на восстановление объемов до 1 млрд долларов в год.

Крылатый везунчик

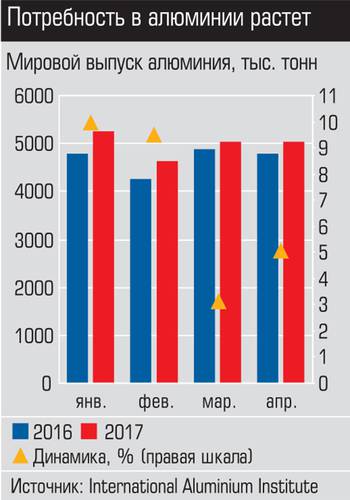

Пожалуй, самая благоприятная погода в первом квартале установилась на мировом рынке алюминия. В январе — мае рыночные цены на металл выросли на 6,8% до 1914 долларов за тонну. Мировой выпуск алюминия по итогам четырех месяцев текущего года составил 19,9 млн тонн (данные International Aluminium Institute), что на 6,8% больше прошлогоднего значения. По прогнозам Thomson Reuters, потребление крылатого металла по итогам 2017 года достигнет 60,7 млн тонн (плюс 3,7% к 2016 году). Этому способствует рост производства основных потребителей алюминия в Европе, Азии, Северной Америке: транспорт, строительство, упаковочная индустрия, электротехническая индустрия, автомобильная промышленность демонстрируют рост деловой активности.

Важно, что хорошие новости для производителей алюминия поступают из Китая. ВВП Китая в первом квартале 2017 года вырос на 6,9% по сравнению с аналогичным периодом 2016 года. Это лучший показатель с третьего квартала 2015 года.

— Мы связываем существенный рост цен на алюминий с начала 2016 года с планами Китая (доля в мировом производстве — более 50%) закрыть часть мощностей для улучшения экологической обстановки в стране, — говорит Денис Иконников.

Благодаря хорошей внешней конъюнктуре единственный российский производитель первичного алюминия — компания «Русал» — продемонстрировала уверенный рост финансовых показателей: по МСФО за первый квартал этого года ее выручка выросла на 13,3% — до 2297 млн долларов, скорректированная EBITDA — на 15,3% по сравнению с предыдущим кварталом до 475 млн долларов.

Отраслевые эксперты считают, что кроме внешней ситуации на этой динамике сказался эффект от реализации стратегии управления операционной эффективностью. По словам Дениса Иконникова, за последние четыре года Русалу удалось снизить себестоимость производства почти на 30%.

В самой компании результатом довольны, однако, судя по всему, поиск путей снижения издержек продолжается. В отчетных документах ее аналитики отмечают существенное давление на себестоимость роста цен на электроэнергию, тарифов на железнодорожные перевозки.

Китайский след

В каждом сегменте цветной металлургии работают свои закономерности, однако в текущей ситуации основной спрос обеспечивает Китай, и прогнозы строятся с учетом событий в экономике этой страны. Так, оценивая перспективы рынка никеля в апрельском докладе, аналитики Промсвязьбанка указывают риски роста производства этого металла в Китае. В связи с этим они пересмотрели ориентир цены на 2017 год с 12,250 до 11 тыс. долларов за тонну.

Китайский след виден и на рынке меди. Китай снижает импорт рафинированной меди, наращивая закупки медной руды для собственного производства. «Текущая цена выше издержек производителей, что увеличивает риски превышения предложения над спросом. Мы сохраняем средний ориентир на 2017 год на уровне 5 — 5,5 тыс. доллров за тонну, не видя предпосылок для изменения ситуации», — отмечается в обзоре Промсвязьбанка. Издержки на производство алюминия в Китае из-за удорожания энергоресурсов растут. Аналитики считают, что затраты на выпуск металла в КНР будут верхней границей ориентира цен на него. Это позволит ценам удержаться на уровне до 2 тыс. долларов за тонну.

По словам главного аналитика Промсвязьбанка Игоря Нуждина, для российских производителей цветных металлов актуальны все те же тенденции, что и для экспортеров: «Укрепление рубля при отсутствии роста цен на производимую продукцию оказывает негативное влияние на маржу. С учетом наших достаточно консервативных прогнозов цен на цветные металлы данный фактор будет актуален в ближайшие два-три года».