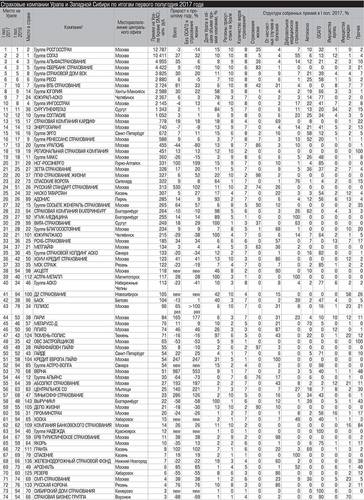

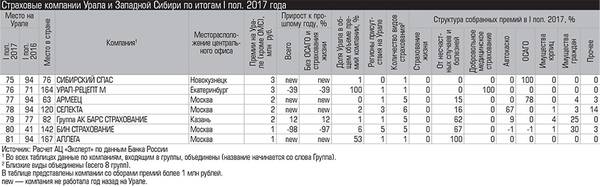

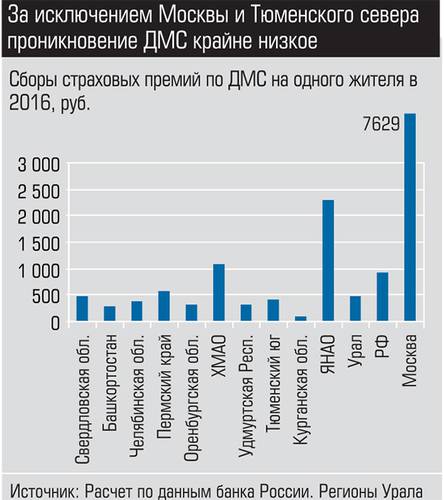

Сбор премий за первое полугодие в целом по стране показал прирост к аналогичному периоду прошлого года на 10%, по Уралу — 14%. Но если исключить из премий страхование жизни и ОСАГО, цифры будут 2% и 10% соответственно. При детальном рассмотрении выясняется, что результат в регионе достигнут благодаря добровольному медицинскому страхованию (ДМС), причем усилиями всего одной компании — СОГАЗ: ее доля в сегменте приближается к 60%, рост премий — 68%. Без нее ДМС приросло всего на 2%, а общий сбор страховых премий на Урале на 3%. С учетом инфляции это можно считать падением.

Начнем с ОСАГО и жизни. Первое исчерпало возможности роста благодаря повышению тарифов (рост 2016 года к 2015-му — 7%.

В 2015-м к 2014-му — 42%, но тогда были повышены и лимиты ответственности). Теперь оно показывает снижение сборов: 9% по стране и 7% по Уралу. При этом автомобилей меньше не становится — страхуются не все. Крупнейший игрок Росгосстрах сократил долю в невыгодном для него сегменте с 32% до 24% за год. Следующие за ним компании доли наращивают, ОСАГО становится для них основным видом (Южурал-Аско, «Югория», РЕСО).

Второй вид — страхование жизни — показал 60% по стране и 77% на Урале. Результат объясняется отзывом банковских лицензий и падением доходности вкладов: состоятельные граждане ищут альтернативу. Особенно впечатляет результат в Тюменской области — 170%. На одного жителя этого региона приходится 900 рублей премий за полугодие при средней по Уралу 600. Сравните: в Москве — 6,6 тысячи.

Теперь вернемся к ДМС. В этом виде работают (то есть имеют лицензию и собирают какой-то объем премий) более 2/3 компаний. При этом 85% премий (по итогам 2016 года; в 2009 году — 61%) приходится на десять крупнейших. Сильно варьируется и убыточность — от 25 до 90%.

ДМС в статистике — одна строка, при этом кроме классического ДМС здесь полный набор: от страхования от клещевого энцефалита и травм до страхования выезжающих за рубеж, иностранных граждан (работающих, студентов — в соответствии с требованием закона) и банковских заемщиков. По всем подвидам убыточность ниже, чем в классическом.

По мнению экспертов, в классическом ДМС на долю кэптивного сегмента приходится 40 — 45%. Типичный пример — СОГАЗ: в целом по стране компания держит 45% рынка (по итогам 2016 года), в регионах нефтегазодобычи и переработки ХМАО и ЯНАО — 80%, в Башкортостане — 60%, в Свердловской области — 31%, в Челябинской — 12%.

Но и среди небольших компаний кэптив преобладает.

— Из 80 региональных компаний, сумма сборов ДМС которых по итогам 2016 года более чем на 50% обеспечена в регионах, 53 компании делают сборы на территории одного региона в доле от 80% и выше. Это обусловлено базированием бизнеса в привязке к местным региональным кэптивным бизнес- или административным группам, — указывает Ираида Корецкая, заместитель директора департамента медицинского страхования компании «Ингосстрах» (пятое место в стране по ДМС, работает в 82 субъектах, на этот сегмент приходится 12% премий группы).

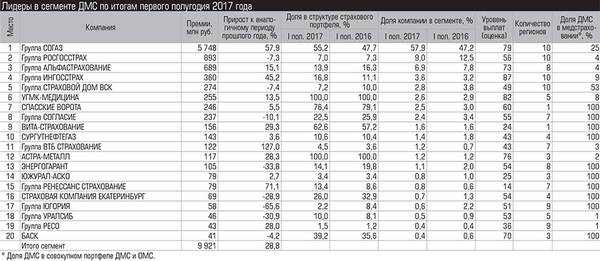

В целом проникновение ДМС довольно низкое. На Урале в прошлом году на одного жителя приходилось чуть менее 500 рублей премий, в ХМАО — более 1 тыс. рублей, в ЯНАО — 2,2 тысячи, в Москве — более 7 тыс. рублей (внушительно, даже если примерить эту цифру еще и на жителей Московской области, многие из которых работают в Москве). На Московский регион приходится 68% сборов. И только столица показывает уверенный рост: с 2009 года объем рынка ДМС здесь утроился. На Урале общий прирост около нуля (подъем в 2010 — 2014 годах сменился падением в 2015 — 2016-м). В целом по регионам страны за пределами столицы за этот же период падение 18%.

— В связи со сложной экономической ситуацией корпоративные клиенты, на которых приходится 90% полисов, сокращают бюджеты на оформление ДМС или ограничивают наполнение полисов, — объясняет Ираида Корецкая. — В этих условиях страховщики стремятся предложить не только бонусы и скидки, но и оптимальные программы для нужд конкретной компании. Например, программы страхования с франшизой (от 10 до 50%), с усеченным покрытием (предусматривающие строго определенный набор услуг, предоставляемых страхователю). Важным направлением повышения рентабельности является разработка специализированных программ ДМС. Так, по итогам первого полугодия мы отмечаем 50-процентное увеличение спроса на программы, рассчитанные на раннюю диагностику и экспресс-обследования.

— Компании, ориентированные на значительный рост портфеля ДМС, в стремлении удержать клиента на несколько лет применяют политику активного демпинга. Даже если в первый год страхования договор будет убыточным, в долгосрочной перспективе у них есть надежда выйти на безубыточность, применяя те или иные методики регулирования уровня выплат, — обращает внимание на другой аспект Зинаида Мякина, руководитель дирекции ДМС СК «МАКС» (12-е место по ДМС, 8% от всех сборов компании, работает в более чем 40 регионах, на Московский приходится 93%; один из крупнейших операторов ОМС). — Крупные компании, которые уже сформировали довольно большой портфель клиентов, могут позволить себе его «чистку» — работу только с прибыльными клиентами, пролонгацию договоров со значительным повышением премии, которая покроет предполагаемые убытки и т.д. Также крупные компании могут получить преференции в лечебных учреждениях, специальные тарифы, скидки и иные особые условия, которые помогут снизить уровень выплат. В целом можно сделать вывод, что для большинства страховых компаний ДМС, как и в прошлые годы, остается низкомаржинальным видом и используется как составная часть комплексного предложения страховых услуг для корпоративных клиентов.

Два слова о перспективах. Практически все эксперты отмечают недостаток качественных медицинских учреждений. Причем под этим они понимают не качество медицинских услуг, а технологичность оказания услуг по полису ДМС, отличающихся большим документооборотом между страховщиком и больницей.

Рынок сейчас растет только за счет медицинской инфляции и ДМС мигрантов. Ресурс — новые технологии страхования, но у многих клиник нет базы для технологического развития, указывает Анна Шаталина, директор филиала Группы «Ренессанс страхование» (седьмое место в стране, работает в 42 регионах; доля ДМС в общем портфеле 15%) в Екатеринбурге:

— Диджитализация в медицинской отрасли пока не достигла того уровня, который позволил бы автоматизировать существенную часть бизнес-процессов. Многие процессы приходится выполнять полностью или частично вручную (записи пациента, согласований, оплаты услуг…), а это дороже и дольше, чем могло бы быть. Мы первыми на российском страховом рынке с 1 апреля этого года предоставляем всем застрахованным по ДМС услуги телемедицины, а с июня первыми на рынке ДМС запустили с Medico геотаргетированный проект — мобильное приложение. 90% рынка приходится на корпоративный сегмент. Развитию частного сегмента мешают не только низкие доходы населения, но отрицательная селекция: страховаться будут прежде люди с плохим здоровьем. При корпоративном сплошном страховании всех работников риски размываются.

Выходом может быть интеграция ОМС и ДМС. В минимальном варианте из расходов на ОМС у страхователя будут вычитаться расходы на ДМС. Сейчас получается, что самые богатые компании, работающие полностью по-белому, платят дважды — за ОМС, которое очевидно не обеспечивает нужного объема сервиса, и за ДМС, входящее в соцпакет работников. Более глубокая реформа предполагает уменьшение базового набора бесплатных услуг по ОМС за счет увеличения ДМС. Но пока такие планы обсуждаются только на уровне «Стратегии развития здравоохранения до 2025 года», разработанной Минздравом и переданной в сентябре на обсуждение в правительство. Реформа здравоохранения (как и пенсионного обеспечения) — вопрос политический, поэтому затянувшийся не на одно десятилетие.