Капитальные проблемы

За 11 месяцев текущего года лишились лицензий 45 кредитных организаций, тогда как за весь 2016-й — 97, за 2015-й — 93, за 2014-й — 86. Этот факт отметил в качестве достижения на конференции АРБ заместитель председателя Банка России Василий Поздышев, отвечающий за регулирование банковской деятельности.

Это, возможно, было бы так, если бы не переход под крыло ЦБ (в специально созданный Фонд консолидации банковского сектора) в третьем квартале двух крупнейших банковских групп «Открытие» и Бин, что по сути спасло их от банкротства. Обе группы (если консолидировать их активы) входили в первую десятку банков. Ранее банкротами становились все же менее крупные банки.

В то же время дан важный сигнал (прежде всего клиентам) — за крупные банки государство несет ответственность. Но только за самые крупные. Так, в июле отозвали лицензию у банка «Югра», и вся тяжесть банкротства легла на плечи АСВ, поскольку корпоративных клиентов у него почти не было.

А в начале года лицензия отозвана у Татфондбанка, где пострадали многие юрлица (есть мнение, что банк не стали спасать по примеру «Пересвета», имеющего аналогичные проблемы из-за недостаточного лоббистского ресурса руководства Татарстана).

Капитал практически не может использоваться как показатель надежности банка. Напомним, у большинства банков, ставших проблемными, буквально накануне он был не просто положителен, а достаточен с точки зрения нормативов ЦБ. А потом оказывалось, что банк утратил не только капитал, но и значительную часть активов.

Реальным отражением капитала является способность банка зарабатывать операционную прибыль (до создания резервов). Банк с положительным капиталом может определенное время нести убытки. А вот убытки регулярные, скорее всего, свидетельствуют о том, что капитал отрицателен. Банки скрывают истинное положение вещей, пытаясь при реальных убытках показывать прибыль, но поскольку отчет о финансовых результатах состоит из многих статей, вывести банк на чистую воду можно (тот же Татфондбанк показывал некие доходы от доверительного управления имуществом).

Доля убыточных банков за год практически не изменилась — 29% (если брать только действующие банки), среди ста крупнейших их стало меньше — 20 вместо 29. Если сравнивать операционную прибыль (до резервов), то в целом по стране убыточен, по-прежнему, каждый пятый банк, а среди первой сотни — 13 против 18 годом ранее. Пятая часть банков имеет суммарный убыток за два года, у 80 банков (14%) эти убытки свыше 1% активов. Среди уральских таковых три.

Между тем отрицательный капитал и убытки — это не приговор (у банкротов оказывается дыра в несколько капиталов), если банк найдет источники финансирования. Так, с Уралтрансбанком регулятор заключил соглашение о финансовом оздоровлении: он не будет отзывать лицензию, но до 2020 года банк должен найти инвестора. А, например, Башкомснаббанк увеличил в этом году капитал за счет средств, безвозмездно переданных акционерами. Соответствующий счет появился в плане счетов только в 2015 году, в настоящее время 85 банков получили такие средства, среди региональных, кроме упомянутого, — Уральский банк реконструкции и развития (УБРиР), «Уральский капитал», Тагилбанк и «Акцент».

Передел пирога

Зарабатывать банкам мешает стагнация активов и кредитных портфелей. С начала года активы системы выросли на 4%, при этом у госбанков — почти на 5%, у частных — на 3,3%. У региональных банков рост 5%, у малых и средних московских — сокращение на 1%.

Корпоративные кредитные портфели растут у государственных и крупных частных банков, у региональных нулевой рост, у московских — падение. Спроса со стороны бизнеса на кредиты пока нет. При этом процентные ставки снижаются, и банки не получают прежних доходов.

В поисках заработка банки вновь обратились к потребительскому кредитованию.

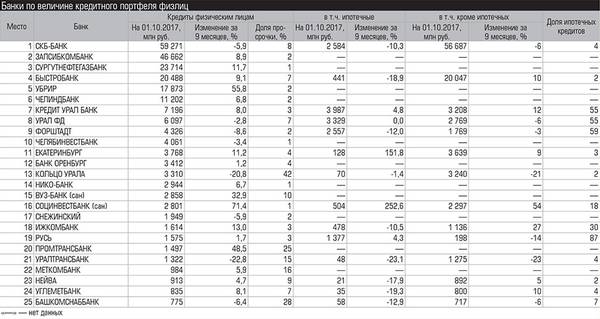

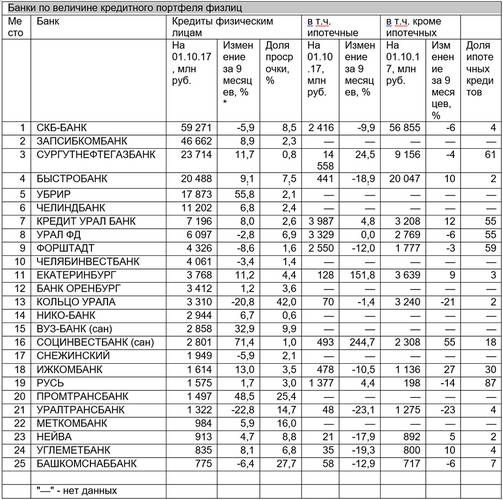

В целом портфель кредитов физлицам увеличился за девять месяцев на 9%, при этом у госбанков на 10%, у частных — на 6,5%. Существенную часть прироста дает ипотека — 9% (у госбанков — 10%, у частных — 6%), прочие потребительские кредиты — 7% (у госбанков — 8%, у частных — 3%). В целом неипотечное кредитование сокращалось с начала 2015 года, и только во втором квартале 2017-го начало показывать положительную динамику. Ипотека подъем не прекращала и в настоящее время по ежемесячному приросту соответствует 2014 году.

Поскольку количество хороших заемщиков не увеличивается, самым надежным остается рефинансирование кредитов других банков. Это снижает как риски (в кредитной истории есть данные, как заемщик обслуживает этот конкретный кредит), так и затраты на андеррайтинг. Так как в выигрыше банки, способные предложить более низкую ставку, основные игроки рынка — госбанки.

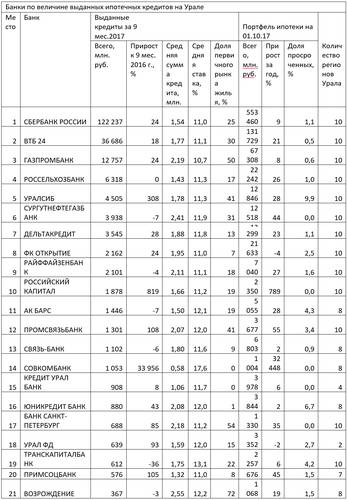

— Наиболее популярным является рефинансирование ипотеки. В Свердловской области доля рефинансируемых ВТБ кредитов по данному направлению достигла 30% в новых выдачах. Доля рефинансирования в кредитах наличными меньше — около 8%. При этом еще в начале года она была лишь 4%, то есть спрос на рефинансирование увеличивается, — отмечает управляющий розничным бизнесом банка ВТБ в УрФО Сергей Кульпин.

В целом по стране ВТБ держит 18% рынка ипотеки, а с начала года лидирует по динамике портфеля (14%). При этом 57% задолженности в сегменте приходится на Сбербанк, всего на госбанки — 87%, еще 12% — на крупнейшие частные банки, менее 3% — на остальные.

— Ипотечный портфель Абсолют Банка (не размещает данных по ипотеке на сайте ЦБ, поэтому не вошел в наши таблицы; его портфель является третьим по величине в регионе после Сбербанка, ВТБ и Газпромбанка. — Ред.) в Екатеринбурге достиг 6,5 млрд рублей. По сравнению с началом года — увеличение на 20%. До конца года планируется рост еще на 10%, — отмечает заместитель управляющего филиалом Абсолют Банка в Екатеринбурге Светлана Ковалева. — Мы занимаемся рефинансированием только ипотечных кредитов. В 2017 году в нашем филиале количество обращений по рефинансированию выросло почти в пять раз по сравнению с аналогичным периодом прошлого года. Чаще всего рефинансируются кредиты, взятые с 2012 по 2014 год, когда уровень ставок соответствовал 13 — 14% годовых. Мы прогнозируем дальнейший рост рынка рефинансирования и увеличение доли в выдаче кредитов до 15%.

В условиях снижения ставок и потребности зарабатывать деньги на кредитах к ипотеке (в том числе рефинансированию) обратились и региональные банки, ранее не работавшие на этом рынке: практически у всех на сайтах появились соответствующие пункты в меню.

— В наш банк часто обращаются также с просьбой рефинансировать ипотечные кредиты со сменой графика — аннуитетные платежи поменять на дифференцированные и тем самым снизить размер переплаты и сделать свободнее процесс досрочного возврата, — добавляет начальник управления розничного кредитования ПАО «Челиндбанк» Виктория Романченко. — Общий процент рефинансирования в общем объеме выдач по нашему банку не превышает 6%.

Впрочем, в рефинансировании ипотеки региональным банкам сложно тягаться с крупными, но они охотно рефинансируют другие кредиты.

— Заемщики, взявшие дорогие кредиты в 2015 — 2016 годах по высоким ставкам (до 25% годовых), стремятся снизить нагрузку на личный бюджет, — поясняет начальник управления кредитных продуктов УБРиР Светлана Давыдова. — Продукт пользуется популярностью: так, у нас за последние три месяца объемы средств, выданных на рефинансирование, в среднем растут на 50% ежемесячно. Рассчитываем, что в следующем году значительно увеличим долю рефинансирования в общем кредитном портфеле.

Выдоха нет

К чему может привести новый бум на рынке потребительских кредитов? Во-первых, к еще большей дифференциации качества портфелей у разных банков. Качественные заемщики и раньше мигрировали в банки с более низкими ставками, а рефинансирование ускорило этот процесс. Во-вторых, к дальнейшей концентрации рынка розничного кредитования, прежде всего ипотеки, у госбанков.

За качество кредитов у банков с высокими ставками есть опасения, так как экономическая ситуация не улучшается, и рост задолженности, скорее, сигнализирует о затыкании дыр в бюджете заемщиков.

Ипотека, автокредиты и нецелевые кредиты (наличными, кредитные карты) — три разных продукта по риску и потребителям. Рост ипотечного кредитования связан не столько с улучшением экономической ситуации, сколько с желанием сохранить деньги в условиях падения ставок. Человек, имеющий достаточный и стабильный доход, приобретает недвижимость с целью сбережения капитала, тем более что цены и ставки достигли минимума. Реальные сроки, за которые гасится кредит, в два с лишним раза ниже обозначенных в договоре: ипотеку с фактическим ежемесячным платежом в 30 тыс. рублей по-прежнему могут позволить себе только самые обеспеченные. За всю историю ипотеки в РФ выдано около 7 млн кредитов, что не равно количеству заемщиков. На текущий момент можно оценить количество семей, имеющих ипотеку, примерно в 5%.

— Такое ощущение, что уральцы «отдышались от кризиса». В этом году они снова стали довольно активно покупать жилье комфорт-класса в престижных жилых комплексах.

У нас максимальный спрос на первичном рынке на квартиры стоимостью около 2,5 млн рублей — потому что доступно, и на квартиры около 4,5 млн рублей — потому что более высокое качество. Если построить график цен, то получается два пика, а между ними — провал интереса, — итожит Светлана Ковалева. — Что касается сокращения платежеспособных клиентов, то его, вероятнее всего, почувствуют те кредитные организации, которые не входят в топ-10 ведущих ипотечных банков страны. Сильные игроки станут сильнее, слабые — слабее. И это закономерно.