Для банковской системы 2017 год по многим позициям оказался переломным: после продолжительного спада началось оживление в потребительском кредитовании, в сегменте МСП, статистика фиксирует небольшой рост активов. Получат ли эти изменения закрепление в качестве долгосрочных и устойчивых трендов? Предварительные итоги ушедшего года и контуры наступившего представители банковского сообщества обсудили в Екатеринбурге за круглым столом, организованным аналитическим центром «Эксперт» и журналом «Эксперт-Урал».

Игра на кредитном поле

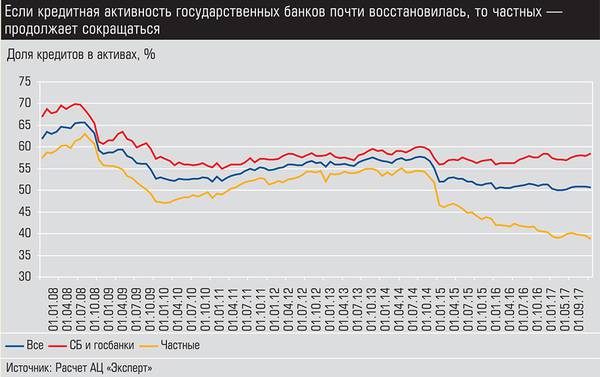

За девять месяцев 2017 года активы банковской системы выросли на 4,3% (здесь и далее переоценка валютной составляющей исключена). По итогам прошлого года этот показатель увеличился всего на 1,5%, в 2015 году — только на 0,2%. Таким образом, два года подряд динамика оставалась на уровне статистической погрешности и существенно ниже уровня инфляции, что означает фактическое сокращение сектора. Статистика 2017 года дает основания для констатации смены тренда. При этом по группам банков динамика по активам различна: госбанки показали плюс 5%, частные — 3,7%, региональные — 5%, малые и средние московские — 3,4%.

Но инвестирование экономики восстанавливается медленно: совокупный корпоративный кредитный портфель банковской системы за девять месяцев вырос всего на 4%. Чуть более активно на рынок кредитования возвращаются банки государственные (плюс 5,2%) и крупные частные (4,2%). Портфели малых и средних региональных увеличились на 0,4%, московских малых — сжались на 1,7%. Самостоятельные банки Урала, по нашим расчетам, показали сокращение корпоративного кредитного портфеля на 0,8%. Финансисты других макрорегионов возвращаются на рынок кредитования увереннее: портфель самостоятельных банков Сибири вырос на 6,6%, Дальнего Востока — на 10,5%, Юга — на 4,8%, Поволжья — на 4%. Статистика фиксирует 20-процентный рост в Крыму, но за этой цифрой стоит не спрос, а эффект низкой базы и невысокий уровень конкуренции.

По словам управляющего филиалом АК БАРС Банк в Екатеринбурге Андрея Кремнева, потребность в оборотных средствах в корпоративном сегменте остается стабильной, а к концу прошлого года появился спрос и на инвестиционные кредиты. Правда, генерирует его очень узкий круг заемщиков:

— На рынке сложилась группа первоклассных заемщиков, которые заработали в свое время репутацию, и банки сейчас конкурируют за право предоставить рефинансирование таким клиентам. Именно этот фактор и обеспечивает рост портфелей, который показывает статистика

Андрей Кремнев выделяет четыре основных составляющих корпоративного кредитования, которые будут формировать банковские стратегии в корпоративном сегменте в 2018 году:

— Первая — ставки и сроки кредита, которые может предложить банк, вторая — наличие у банков дешевых и длинных ресурсов. Третий компонент — линейка кредитных продуктов. И наконец — достаточно внятный критерий принятия решений.

В кредитовании малого бизнеса обозначился разворот. Два года подряд кредиты индивидуальным предпринимателям сокращались двузначными темпами. В этом году произошел прирост портфеля в этой группе банковских клиентов: в целом по банковской системе на 1,7%, у госбанков — на 3,6%, в том числе у Сбербанка 6,3%. У частных банков — по-прежнему сокращение на 2,8%. Малые и средние региональные банки, для которых этот сегмент является основным в текущих условиях, увеличили портфели ИП на 1,4%.

В региональном разрезе картина выглядит следующим образом: банки Юга — плюс 9,2% (в Крыму плюс 36%, в СКФО — минус 17%), Сибири — 5,3%, Поволжья — 2,4%. Сокращение портфелей ИП мы зафиксировали у банков Урала (7%), Северо-Запада (19%), Дальнего Востока (1,9%).

Пульс ипотеки

Несколько большее оживление демонстрирует сегмент банковской розницы. В целом по банковской системе портфель кредитов физлицам увеличился за девять месяцев на 9%, при этом у госбанков — на 10%, у частных — на 6,5%. Существенную часть прироста дает ипотека, показавшая рост в 9% (у госбанков — 10%, частных — 6%). Ипотека по ежемесячному приросту уже вышла на уровень докризисного 2014 года.

Второй сегмент, показавший в 2017 году признаки восстановления, — потребительское кредитование: в целом по системе — плюс 7% (8% у госбанков, 3% — у частных).

Однако рост портфеля в рознице происходит в основном за счет не активизации потребительской активности, а рефинансирования кредитов других банков. Модель позволяет банкам снизить риски (в кредитной истории есть данные о том, как заемщик обслуживает конкретный кредит), а также затраты на андеррайтинг. В такой конкуренции выигрывают те, кто может предложить более низкую ставку, а это, как правило, банки с государственным участием. По данным опросов, до 5 — 10% выдач ипотеки крупными банками приходится на рефинансирование. Подобная конструкция беспокоит банковские объединения.

— Банк, даже имея дешевые ресурсы, не может снизить процентную ставку по ипотеке действующему клиенту, так как в этом случае ему придется создавать дополнительные резервы: это считается сделкой реструктуризации. И банки с госучастем перетягивают клиентов. По факту получается, что из ипотечного бизнеса вымываются частные банки, — формулирует проблему заместитель председателя Уральского банковского союза Евгений Болотин. — Это один из вопросов, который мы будем обсуждать с Центральным банком в этом году. Учитывая снижение инфляции и ключевой ставки, необходимо добиться внесения изменений в нормативные документы, в соответствии с которыми снижение ставки по ссуде не относится к негативным факторам обслуживания кредита.

Кредит борется с бумагой

Получила дальнейшее развитие конкуренция между кредитованием и инвестициями банков в ценные бумаги. За девять месяцев совокупный портфель ценных бумаг в банковских портфелях вырос на 5,4%, при этом максимальный прирост зафиксирован у Сбербанка (21,3%), у средних региональных (21,2%) и средних московских банков (14,2%). Во-первых, это менее рискованный способ размещения ресурсов по сравнению с кредитованием. Во-вторых, на рынке ценных бумаг, особенно облигационном, складывается благоприятная конъюнктура: за девять месяцев прошлого года объем внутреннего рынка корпоративных облигаций за год вырос на 20%, объем первичных размещений корпоративных облигаций — на 44%.

Удаленность как драйвер

2017 год стал годом закрепления еще одной тенденции — увеличения доли комиссионных доходов в структуре банковской выручки. Этому во многом способствует оптимизация расходов банков за счет внедрения новых технологий и переноса операций в удаленные каналы обслуживания.

Управляющий филиалом Банка Авангард в Екатеринбурге Дмитрий Потурайко показывает направления совершенствования технологий на примере своего банка:

— В нашем интернет-банке для юридических лиц реализованы технические решения, максимально упрощающие коммуникации клиента с банком в режиме онлайн. Наш подход заключается в следующем: банк должен максимально быстро решать все задачи клиента, иначе по факту обслуживание превращается в оффлайн. Технологические новации позволяют также повысить качество сервиса. В частности, мы видели потребность в организации помощи клиентам при проведении некоторых операций — например, в оформлении сделок при реализации экспортных и импортных контрактов. В ответ на этот запрос мы сделали инструмент «подсказок» в режиме онлайн: подгрузка документов, отправка таможенной декларации — все это реализовано в электронном формате. Это позволяет нашим клиентам снизить затраты на поддержку такого сложного процесса в предпринимательской деятельности, как валютный контроль, качественно оформлять сделки в соответствии с требованиями всех регулирующих и контролирующих органов.

Вклады тормозят

Срочные вклады населения — основа ресурсной базы банков — начинают сбавлять темп: по итогам девяти месяцев они увеличились на 5,2% (в госбанках — на 6,2%, в частных — на 3,1%). Вклады до востребования выросли на 7,7% (в госбанках — на 7,2%, в частных — на 8,7%, в крупных частных — на 9,8%, у прочих московских — на 2,4%, у региональных сокращение на 2%). Между тем в докризисном 2013 году динамика была на уровне 20%, а в 2015 году на фоне разворота населения в сторону сбережений — 15%. Изменение динамики притока сбережений связано со снижением ставок по депозитам, последовавшим вслед за изменением ключевой ставки. В поисках более высокой доходности часть банковских вкладчиков разворачивается в сторону фондового рынка, а часть клиентов направляет сбережения на потребление.

Некоторые группы банков могут рассчитывать на бюджетные средства, однако у этого источника есть один минус — ярко выраженная сезонность. На начало года их объем в коммерческих банках, как правило, минимален, поэтому статистику этого источника мы рассмотрим уже по итогам 12 месяцев. В целом средства юридических лиц в банках выросли за девять месяцев на 6%, при этом в госбанках — на 8%, в частных — на 2%. Средства бюджета и госкомпаний по всей банковской системе увеличились на 19%, частного бизнеса на 4%.

Диалог с регулятором

В текущем году кроме общих экономических факторов на банковский бизнес окажут влияние регуляторные новации. В первый рабочий день нового года Банк России уже сообщил о грядущих изменениях.

Пожалуй, самое важное — переход к пропорциональному регулированию банковской системы. В течение года банки должны принять решение — либо увеличить капитал до 1 млрд рублей и работать по универсальной лицензии, либо перейти на базовую лицензию (минимальный размер капитала — 300 млн рублей). Переходный период будет завершен к 1 января 2019 года. Банки с базовой лицензией получат регуляторные послабления, для них будет действовать упрощенный порядок отчетности.

Как известно, регулятор выделил системно значимые банки, на них сейчас приходится свыше 60% активов российского банковского сектора. Для этой группы регулятор вводит второй из двух нормативов ликвидности, предусмотренных «Базелем III», — норматив структурной ликвидности (норматив чистого стабильного фондирования, NSFR). Этот показатель рассчитывается как отношение имеющегося в наличии стабильного фондирования к его необходимому объему. Минимальное значение норматива установлено на уровне 100%. Кроме того, для этой группы банков с 1 января повышается минимальный норматив краткосрочной ликвидности (LCR) — с 80% до 90%. Он рассчитывается как отношение высоколиквидных активов банков к чистым оттокам денежных средств в течение 30 дней.

Кроме того, в соответствии с «Базелем III» повышаются надбавки к достаточности банковского капитала. Для всех банков надбавка к нормативам для поддержания достаточности капитала вырастет до 1,875%. Дополнительная надбавка за системную значимость составит 0,65% (она применяется для всех 11 системно значимых российских банков).

Вторая важная новация: Агентство по страхованию вкладов увеличит базовую ставку взносов в фонд страхования вкладов с 0,12% до 0,15% расчетной базы (среднего остатка вкладов за квартал).

И наконец, серьезным испытанием для банков станет реформа системы надзора, в рамках которой практически все полномочия передаются на уровень центрального аппарата. Евгений Болотин видит за этим контуры новых проблем:

— Концентрация полномочий службы анализа рисков в центральном аппарате уже привела к изменению подходов к оценке стоимости активов. Я чувствую, очень скоро во взаимоотношении банков и предпринимателей появится еще одна точка спора — стоимость залогов. Предприниматели и так постоянно предъявляют претензии банкам в части применения больших дисконтов к стоимости недвижимого имущества при расчете обеспечения по кредиту. Сейчас эта проблема может усугубиться, так как служба анализа рисков имеет право самостоятельно (без привлечения независимого оценщика) оценивать стоимость недвижимого имущества, передаваемого в залог. Теперь предприниматели будут жаловаться не только на большие дисконты, но и на низкую оценку стоимости недвижимого имущества, передаваемого в залог, что приведет к новой зоне конфликта банков и предпринимательского сообщества.