Фондовый рынок в России провел 2017 год на позитиве. Чаще других хорошие новости генерировал сегмент облигаций: в целом он вырос почти в два раза, с 14,6 до 26,2 млрд рублей. По данным Московской биржи, объем первичных размещений увеличился втрое, с 5,7 до 15,2 млрд рублей. Правда, основная причина такого успеха — размещение однодневных облигаций ВТБ, без их учета показатель варьирует в районе 40%. Объем вторичных торгов превысил 10 млрд рублей, но максимума 2013 года (12,5 млрд рублей) Московская биржа еще не достигла. Кроме количественных есть примечательные качественные сдвиги.

Частный интерес

Самым заметным для инвестиционной индустрии стал растущий интерес к фондовому рынку частных инвесторов. Катализатором изменений послужила политика Банка России, направленная на снижение инфляции (за год ее уронили с 5,4% в январе до 2,5% в декабре) и последующее за этим снижение ключевой ставки — на 2,25 п.п. (с 10% годовых в январе до 7,75% годовых соответственно).

Вслед за снижением ключевой ставки пошли вниз и ставки по депозитам: к январю наступившего года средняя максимальная ставка топ-10 российских банков по депозитам физических лиц в рублях не превышала 7,25%. (Для сравнения: в конце кризисного декабря 2014 года после резкого повышения ключевой ставки средняя доходность по частным вкладам достигала 15,6% годовых.) В этой ситуации банковские вкладчики стали искать более доходные инструменты размещения свободных денежных ресурсов. Безусловно, снижение ключевой ставки привело к уменьшению доходности некоторых активов, в том числе и облигаций, однако ее уровень оставался выше срочных вкладов: государственные облигации обгоняли депозиты на 1 п.п., корпоративные облигации — на 2 п.п.

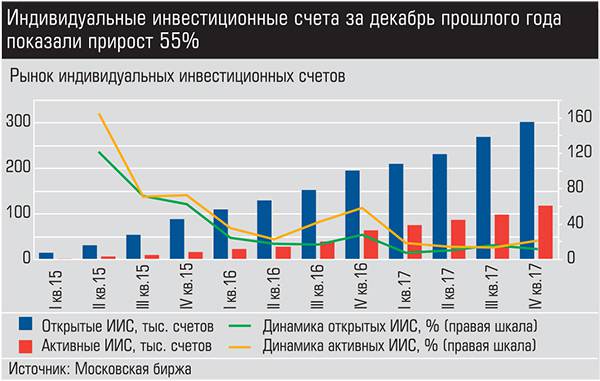

О развороте населения в сторону инструментов фондового рынка говорит статистика индивидуальных инвестиционных счетов (ИИС): на конец декабря 2017 года инвесторы открыли 302 тыс. ИИС, что на 55% больше показателя годичной давности.

На первых этапах развития наиболее привлекательной стороной этого инструмента считались налоговые льготы: механизм налогообложения предусматривает возврат НДФЛ. А в прошлом году начала расти доля инвесторов, рассматривающих его как эффективный элемент управления сбережениями: по данным Московской биржи, средняя доля активных ИИС в месяц составляет 10,5%. За два года внушительно выросло и количество профучастников, имеющих открытые ИИС, с 43 до 112. При этом в качестве объектов инвестиций владельцы ИИС чаще выбирают облигации: на этот актив приходится более 40% размещений.

Клиенты брокерских и инвестиционных компаний оценили эффективность даже самой простой инвестиционной стратегии «открытие ИИС — покупка ОФЗ — получение налогового вычета». В результате по итогам 2017 года 10% оборота вторичных торгов ОФЗ приходилось на физических лиц. Такого российский фондовый рынок еще не знал.

В этом году вступают в силу новые законодательные новации, благодаря которым инвестиционная индустрия имеет шансы закрепить позитивные тенденции: с января ставка купона по корпоративным облигациям в пределах ставки ЦБ РФ + 5% не будет облагаться НДФЛ. То есть налогообложение банковских депозитов и облигаций по сути сравнялось. Эта новация вкупе с продолжением реализации программы ИИС будет основным драйвером привлечения частных инвесторов на рынок облигаций.

Дополнительным стимулом станет и законотворческая работа, направленная на создание системы страхования брокерских счетов: законопроект прошел в Госдуме первое чтение.

Дивидендная история

Несколько скромнее результаты в сегменте акций. Объем рынка остался на уровне 2016 года — чуть более 9 млрд рублей, индекс Московской биржи по итогам года показал отрицательную динамику. Однако предпосылки для трансформации тренда появились и в этом сегменте. После того, как премьер-министр РФ Дмитрий Медведев распорядился направлять не менее 50% чистой прибыли по МСФО на дивиденды, государственные компании начали их выплачивать по акциям. В сезоне 2017 года в виде дивидендов выплачены рекордные 1,5 трлн рублей. В частности Ростелеком направил на дивиденды 122,5% чистой прибыли по МСФО, высокий уровень корпоративной культуры продемонстрировали также РусГидро, Аэрофлот, Алроса. Правда, не обошлось без разочарований: некоторые госкомпании проигнорировали распоряжение правительства, так, Газпром направил на дивиденды только 23% чистой прибыли по МСФО.

При этом дивидендная доходность акций многих эмитентов находится выше 5%.

В корпоративном секторе также появилась группа эмитентов, например МТС, Северсталь, НЛМК, поддерживающих статус дивидендных акций. Это повышает инвестиционную привлекательность этого вида активов для частых инвесторов.