Статистика в очередной раз преподнесла сюрпризы. По данным Росстата, реальные располагаемые доходы россиян (доходы за вычетом обязательных платежей, скорректированные на инфляцию) в январе этого года не изменились к январю 2017-го. Получается, что впервые за время рецессии и восстановительного этапа экономики этот индикатор не ушел «в минус»: за 2016 год падение составило 5,8%, за 2017-й — 1,7%. Но январский результат связан не с улучшением ситуации в экономике, а с особенностями расчетов. Как указывается в материалах ведомства, «в целях сопоставимости данных показатель рассчитан без учета единовременной денежной выплаты пенсионерам в январе 2017 года в размере пять тысяч рублей».

Директор аналитического департамента компании «Локо-инвест» Кирилл Тремасов на своей странице в фейсбуке назвал эти данные откровенной манипуляцией:

— Нейтральная динамика, о которой говорит Росстат, — без учета разовой выплаты пенсионерам в размере 5 тыс. рублей, осуществленной год назад. Но если вы даете эту цифру (0,0% год к году), тогда корректируйте и годовые данные без учета этой разовой выплаты. В тех же данных, которые опубликовал Росстат, оценка прошлого года стоит без учета этих котировок, — снижение на 1,7%. Если и 5 тыс. рублей не считать, то за прошлый год получается снижение примерно на 2,1 — 2,2%. По сути, Росстат опубликовал абсолютно некорректный ряд, вводящий аналитиков в заблуждение.

Кривые расходятся

Индикаторы, характеризующие доходы населения, у экспертов вызывали вопросы весь прошлый год. Аналитики до сих пор ищут гипотезы расхождения между устойчивым подъемом номинальной и реальной заработных плат и отрицательной динамикой реальных располагаемых доходов населения. Первые два показателя в 2017 году выросли на 7,2% и 3,4% соответственно, в то время как общие доходы в реальном выражении упали на 1,7%.

Директор по аналитике банка «Открытие» Дмитрий Харлампиев находит феномену следующие объяснения:

— Данная картина может быть связана с методологическими особенностями расчета, и в том числе не совсем корректным отображением динамики прочих составляющих денежных доходов, например доходов от предпринимательской деятельности (совокупный вес в денежных доходах населения — 8%). Также некоторые вопросы может вызывать так называемая «скрытая заработная плата», которая учитывается в структуре статьи «оплата труда».

Главный аналитик Промсвязьбанка Екатерина Крылова видит другие причины несоответствия:

— Отчасти это вызвано повышением фискальной нагрузки на население и бизнес: в структуре использования доходов населения подросла доля обязательных платежей, взносов и оплаты услуг, да и в рост товарной составляющей внесли вклад повышаемые с прошлого года акцизы. Другой фактор может быть связан с тем, что зарплаты Росстат оценивает лишь по крупным и средним предприятиям, а на них приходится меньше половины в структуре общих доходов населения. Причем рост зарплат обеспечивается не ростом производительности, а в основном спецификой рынка труда (невысоким уровнем безработицы, дефицитом квалифицированных кадров по наиболее актуальным современным специальностям).

Кредит держит индекс

В макрорегионе Большой Урал индикаторы, характеризующие благосостояние населения, показывают разнонаправленную динамику, подтверждая общую разбалансировку.

В ноябре 2017 года уровень среднемесячной начисленной заработной платы в стране составил 38 848 рублей. Среди субъектов Урала и Западной Сибири в январе — ноябре (более свежие данные недоступны) наибольший уровень среднемесячной начисленной заработной платы зафиксирован в ЯНАО — 88678,5 рубля (прирост к 11 месяцам 2016 года 7,4%), наименьший в Курганской области — 24681,3 рубля (плюс 7%). Вместе с тем в ЯНАО отмечается наиболее сильное сокращение реальных располагаемых денежных доходов населения — 15% к уровню января — ноября 2016 года. В целом расходы сократили жители всей территории Большого Урала, исключение составили Оренбургская (плюс 4,4% к уровню января — ноября 2016 года) и Курганская области (плюс 1,9%).

Еще одна гримаса статистики. Несмотря не снижение доходов, розничный товарооборот стабильно проседавший всю рецессию, в прошлом году пошел в рост: в целом по стране по итогам 2017 года в размере 1,2%.

Дмитрий Харлампиев связывает тренд с ростом кредитования: «С середины прошедшего года в годовом выражении кредиты физическим лицам (без учета ипотеки) начали расти, показав совокупную динамику на уровне 11%». Кроме того, по оценке эксперта, снижается доля сбережений в структуре бюджетов домохозяйств: так, в 2016 году средний показатель превышал 10%, а в прошлом году составлял примерно 7,5%, при этом почти пропорционально увеличился вес расходов на товары и услуг — примерно до 76%.

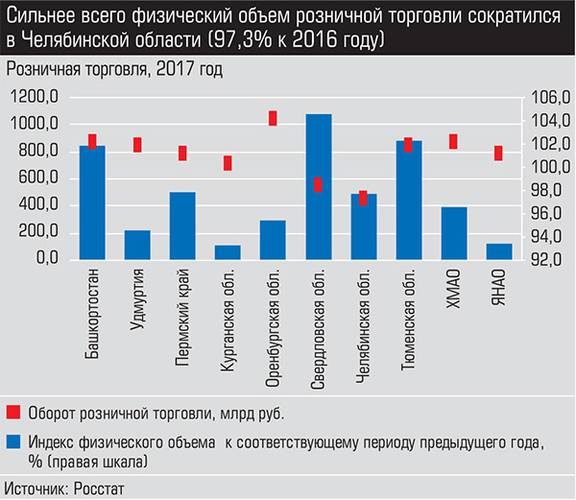

Динамика розничной торговли на территории макрорегиона в целом соответствует общероссийским трендам. По расчетам аналитического центра «Эксперт», совокупный оборот розничной торговли в субъектах Большого Урала составил по итогам 2017 года в текущих ценах без учета инфляции 4412,1 млрд рублей — плюс 4,4% к 2016-му. Показатель не ушел в отрицательную зону ни в одном из субъектов макрорегиона. Оборот розницы на душу населения также в плюсе. Но в физическом выражении картина розничной торговли иная: от уровня 2016-го индекс уменьшился в Свердловской и Челябинской областях до 98,5% и 97,3% соответственно.

Совокупный оборот общественного питания по итогам года составил 229,5 млрд рублей (плюс 2,7% к показателю 2016 года в текущих ценах). В физическом выражении оборот общепита снизился в шести субъектах. Устоять удалось Челябинской (103%), Оренбургской (101,8%), Тюменской (101,2%) областям и Башкирии (100,3%).

Кредитование поддержало и сектор жилищного строительства, не дав ему провалиться еще сильнее: ввод в действие жилых домов в целом по стране сократился на 2,1% по отношению к 2016 году. Фактором поддержки отрасли остается ипотечное кредитование, показавшее прирост по году на 15%. Именно средства дольщиков, включая кредитные, стали для застройщиков основным каналом финансирования.

По мнению аналитика Промсвязьбанка Игоря Нуждина, повышение интереса покупателей к совершению сделок на первичном рынке жилья связано со снижением процентных ставок и популяризацией ипотеки. По его расчетам, по итогам 2017 года заключено 636 тыс. договоров долевого участия, что обеспечило спрос почти на 40 млн кв. метров жилья. При этом доля ипотечных сделок на первичном рынке за год выросла с 28% до 42%.

По региону Урал и Западная Сибирь ввод в действие жилых домов в целом сократился на 2,7% до 11 362 тыс. кв. метров. Положительная динамика сохранилась в ХМАО (8,5% к уровню 2016 года), Челябинской области (6,7%), ЯНАО (2,9%), Пермском крае (2,3%), Удмуртии (1,1%) и Свердловской области (1%). В остальных субъектах падение от 7,4% до 8,8%.

По объемам ввода жилья в регионе лидирующие позиции занимают ХМАО и Башкирия, на эти два субъекта приходится по 21,7% общего объема ввода, а также Свердловская область — 18,7%.

Осенний проммарафон

Промышленная статистика оказалась намного хуже ожиданий. За год выпуск вырос всего на 1% относительно итогов 2016 года. И даже этот небольшой шаг вперед сделал в основном добывающий сектор, показавший 2% за год. У обработки всего на 0,2%.

В первой половине года промышленный сектор было оживился, но, по оценке аналитика компании QBF Дениса Иконникова, в четвертом квартале начал сдавать: объем промпроизводства упал в ноябре на 3,6%, в декабре — на 1,5% год к году. В основном — из-за обрабатывающих производств, особенно металлургического, показавшего в ноябре минус 20,6% год к году. Именно эта рваная динамика вызывает опасения относительно устойчивости восстановительного этапа экономики.

Дмитрий Харлампиев находит этому объяснение:

— Спад сопровождался схожей динамикой таких важных косвенных индикаторов, как энергопотребление и грузоперевозки, что говорит об объективности. Вероятно, более понятной картина станет после публикации всех уточненных оценок, но пока основная версия состоит в замедлении освоения оборонных расходов, что оказало выраженное негативное влияние на ряд отраслей, связанных с ОПК, в том числе «производство прочих транспортных средств и оборудования».

Действительно, индекс «Обеспечение электрической энергией, газом и паром; кондиционирование воздуха» завершил год с символическим ростом до 100,1% относительно уровня 2016-го; показатель «Водоснабжение; водоотведение, организация сбора и утилизации отходов, деятельность по ликвидации загрязнений» сократился до 97,2%.

На территории Большого Урала промышленный выпуск прогрессировал в Ямало-Ненецком АО (109,1% к уровню 2016 года), Челябинской (105,3%) и Свердловской (103,1%) областях, Пермском крае (104,4%). Наихудший показатель в Удмуртии (98,3% от уровня годичной давности).

Добыча закономерно росла в ЯНАО (110,7%), лучший результат показала Челябинская область (108,6%), худший — Свердловская (84,6%).

Обработка хорошо шла в Пермском крае (106,1%), Челябинской (105,7%) и Свердловской (104%) областях, аутсайдер — ХМАО (96,4%).

В «обеспечении электрической энергией, газом и паром; кондиционировании воздуха» в авангарде Пермский край (110,6%) и Курганская область (108,9%), замыкает список Удмуртия (95,4%). По виду деятельности «Водоснабжение; водоотведение, организация сбора и утилизации отходов, ликвидация загрязнений» лидирует Свердловская область (137,7%), следом Пермский край (107,7%), падение — в ХМАО (90,1%).

По расчетам аналитического центра «Эксперт», в целом объем отгрузки в денежном выражении по всем видам деятельности по Урало-Западносибирскому региону составил 14,6 трлн рублей, в том числе по добыче полезных ископаемых — 6,2 трлн рублей, обрабатывающим производствам —– 7,2 трлн рублей, обеспечении электроэнергией, газом, паром — чуть более 1 трлн рублей, водоснабжении и водоотведении, утилизации отходов —

188,1 млрд рублей. В связи с изменением Росстатом в начале прошлого года классификаторов видов деятельности динамику этого индикатора мы показать не можем. Зато показатель позволяет оценить специализацию территорий. Так, 80,9% отгрузки производств добывающих сконцентрировано в Тюменской области (с автономными округами). Отгрузка производств обрабатывающих распределена равномернее: 22,8% приходится на Свердловскую область; 21,2% — на Тюменскую с округами; 18,4% — на Челябинскую; 14,7% — на Башкирию и 13,2% — на Пермский край.

Потерянный локомотив

Руководитель управления анализа валютных рисков Dukascopy Bank SA Евгения Абрамович характеризует ситуацию в промышленном комплексе как близкую к стагнации:

— Причина — слабый спрос и необходимость масштабных инвестиций в модернизацию: нет денег или это не является приоритетом рынка. Мы видим снижение внимания к потенциальной загрузке мощностей и недостаточную защиту российского рынка от импорта, выигрывающего и в цене, и в качестве. Все это на скорое улучшение ситуации надеяться не позволяет.

Екатерина Крылова обращает внимание на ряд отраслей, которые все-таки показали хорошие темпы — пищевая, легкая, химическая и фармацевтика, а также активно восстанавливающий позиции автопром и производство железнодорожной техники. Однако локомотив на восстановительном этапе так и не сформировался. Надежды на АПК, судя по всему, не оправдались.

— Хорошие погодные условия с рекордными урожаем зерна (134,1 млн тонн) и экспортом (42,6 млн тонн), а также благополучная в целом ситуация в большинстве сегментов животноводства позволили АПК достичь неплохих результатов в 2017 году: объем продукции сельского хозяйства вырос на 2,4%, — отмечает руководитель направления анализа отраслей и рынков капитала Промсвязьбанка Евгений Локтюхов. — Однако в целом эта отрасль не смогла стать существенным драйвером экономики из-за слабой ценовой конъюнктуры, вызванной как избытком предложения и сдержанной динамикой спроса на внутреннем рынке, так и низкими мировыми ценами на продовольствие. Вклад сельского хозяйства в ВВП из-за этого снизился с 4,7% в 2016 году до 4,4%, а темпы роста валовой добавленной стоимости составили, по первой оценке Росстата, всего 1,2% год к году. Это меньше, чем у ВВП (1,5%).

Евгения Абрамович видит проблемы АПК в высокой себестоимости продукции, низком уровне развития логистики, что ограничивает экспорт, а также в вялом спросе на внутреннем рынке: «Агропромышленный комплекс начинает агрессивно расти в случае стабильного высокого уровня внутреннего потребления».

Скромна динамика сектора и на территории Большого Урала. За 12 месяцев прошлого года отгружено скота и птицы (на убой в живом весе) — 1971,4 тыс. тонн (плюс 0,1% к итогу 2016-го), молока — 5616,7 тыс. тонн (плюс 0,1%), яиц — 9320,2 млн штук (плюс 5%), картофеля — 4195,3 тыс. тонн (минус 9%), прочих овощей — 1800,4 тыс. тонн (минус 0,2%). Внушительный рост показали только зерновые и зернобобовые — на 22,3% до 15752,4 млн тонн.

Валовое накопление основного капитала стало одним из основных компонентов, обеспечивших подъем ВВП в прошлом году, полагает Екатерина Крылова. По ее расчетам, инвестиции в основной капитал показали прирост 3,5% год к году. Но наиболее активный спрос был предъявлен опять же со стороны добывающей промышленности и транспортного сектора: «Рост инвестиций обеспечен во многом за счет импорта машин и оборудования на фоне укрепления курса рубля. Кроме того, выделим реализацию крупных проектов с госучастием — “Сила Сибири”, “Керченский пролив”».

— Инвестиции в основной капитал компаний со стороны внутренних инвесторов демонстрировали крайне вялую динамику (преимущество российские инвесторы отдавали портфельным инвестициям), внешние — очень несущественную положительную динамику, — говорит Евгения Абрамович. — По нашим данным, почти все прямые инвестиции из-за рубежа достались государственным проектам и компаниям с госучастием.

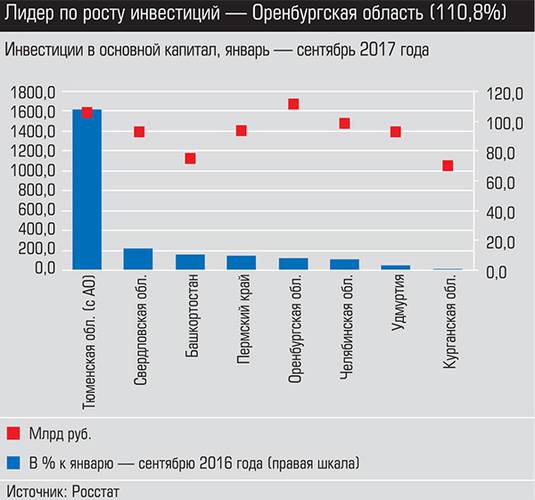

О фрагментарности индикатора свидетельствует и уральская статистика. Суммарные инвестиции в основной капитал в январе — сентябре 2017 года (более полные данные пока недоступны) превысили 2,4 трлн рублей. Положительная динамика фиксируется только в Оренбургской (10,8% к показателю 2016 года в сопоставимых ценах) и Тюменской (5,1%) областях. На последнюю (с округами) и приходится 66,1% всех инвестиций макрорегиона.

Легкое разочарование

Итоговая динамика ВВП в 2017 году, по предварительной оценке Росстата, составила 1,5%. Ее сделали в основном цены на нефть (среднегодовая цена на Urals составила около 53,3 доллара за баррель, тогда как все прогнозы строились на базе 40 долларов), кроме того, российским индикаторам помог рост мировой экономики.

Между тем напомним: Минэкономразвития закладывало на 2017 год не менее 2% роста. Оптимизм ведомства появился после хороших данных второго квартала, но в четвертом случился откат. Аналитические группы изначально были настроены более пессимистично, и сейчас итоговые цифры вызывают вопрос о достоверности прогнозов главного экономического ведомства.

— Фактическая динамика ВВП (предварительная оценка) в большей степени совпала с консенсусом участников рынка, нежели с официальными прогнозами госведомств, — констатирует Дмитрий Харлампиев.

Евгения Абрамович считает динамику, по которой отчиталось Минэкономразвития, устойчивой, но вялой, если принять во внимание такие факторы, как рост цен на нефть и стабилизацию рубля:

— Отличными результатами при улучшении внешней конъюнктуры сырьевых рынков был бы рост в 2,5% с увеличением реально располагаемых доходов россиян на 1 — 1,5%. Мы же имеем падение. Причины этого видятся в не слишком успешной переориентации экономики на внутренний рынок, высокой внутренней инфляции в промпроизводстве и низком росте его объемов в целом.

По ее словам, самое емкое описание экономических изменений в России в 2017 году — легкое разочарование: «С одной стороны, российские власти сумели воспользоваться положительной динамикой цен на сырье и обеспечить стабильность валюты, а также снизить инфляцию. С другой — чрезвычайно консервативная политика управления экономикой не позволяет ей развиваться. Главный негативный фактор — слабый мотив к развитию и умеренная деловая активность. Вторым по важности фактором мы считаем преобладание государства в экономике».

От 2018 года эксперты чудес не ждут. Индексы в значительной степени поддержит потребительский спрос, полагает Денис Иконников:

— Темпы роста оборота розничной торговли в годовом выражении во втором квартале 2017 года вышли на положительную территорию после двух лет негативной динамики. При этом в 2017 году товарные запасы в организациях розничной торговли росли ежемесячно в среднем на 15% год к году при снижении уровня запасов в днях до 36 дней с 37,5 дня годом ранее. Это косвенно может свидетельствовать об увеличении спроса со стороны населения и о росте оптимизма у представителей розничной торговли.

В 2018 году данная тенденция может укрепиться за счет спроса со стороны населения, который может увеличиться на фоне снижения ставок по кредитам благодаря уменьшению ключевой ставки ЦБ РФ: к концу года она может снизиться до 6,5 — 7% годовых. Тем не менее необходимо отметить, что в 2017 году посткризисный рост был слабее, чем в 2000 и 2010 годах. Это может свидетельствовать о стагнации в экономике РФ, для преодоления которой необходимы структурные изменения.

Дмитрий Харлампиев также рассчитывает на ускорение роста ВВП в 2018 году за счет роста внутреннего спроса и, возможно, эффекта условно низкой базы (если первая оценка годовой динамики ВВП за 2017 год более или менее подтвердится).

— Рассчитываем, что рост потребительского спроса (потребление домашних хозяйств в структуре ВВП) покажет темп не ниже 3%. Правда, мы ждем постепенного ускорения инфляции, преимущественно во втором полугодии, хотя итоговый темп, вероятно, останется ниже целевого значения в 4%, что позволит регулятору снизить ключевую ставку к концу года до оценочно 6,5%.

К перспективным отраслям эксперт относит обрабатывающие сектора, по его оценке, вероятно, чуть более выраженный рост возможен в автомобильной промышленности, химическом производстве, машиностроении и, возможно, фармацевтике (производство лекарственных средств).

Евгения Абрамович считает, что в этом году рост ВВП вряд ли превысит 1,7%, а инфляция при сохранении положительного макроэкономического фона может зафиксироваться на уровне 4%. Динамика промпроизводства и доходы населения, по ее прогнозам, скорее всего, покажут стагнацию.

Екатерина Крылова ждет умеренного роста ВВП России на уровне 1,4%:

— Инвестиции в основной капитал, по нашим оценкам, увеличатся на 2,6%, рост реальных зарплат может составить 3%, что повлечет за собой восстановление реальных располагаемых доходов населения, розничная торговля повысит темп до 3% — 4%. Сильного ускорения промышленного производства в 2018 году мы не ожидаем, закладываем увеличение темпов роста в пределах 2% и квалифицируем его как инерционно-восстановительное.

Модель без плана

Исследовательские группы находят немало тормозов для развития российской экономики. По мнению Екатерины Крыловой, сдерживающий эффект в промпроизводстве, помимо институциональных ограничений, окажет сделка ОПЕК+, из-за чего аналитическая группа Промсвязьбанка не ждет роста в добывающей промышленности.

В конце прошлого года Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) представил прогноз на 2019 — 2021 годы. По нему, динамика ВВП на следующие два года будет не выше 1,6%. В обновленном прогнозе начала февраля ЦМАКП говорит о наступлении «стагнации со знаком плюс» в экономике и считает, что в 2018 году экономику будут ограничивать три элемента: внешние факторы, ухудшение в сфере корпоративных финансов и декапитализация банковской системы.

Однако главный тормоз — отсутствие хоть какой-либо модели запуска роста. Судя по данным 2017 года, структура российской экономики принципиально не изменилась, в ней до сих пор преобладает сырьевая составляющая. Это по-прежнему означает зависимость от мировой конъюнктуры. И здесь слишком много рисков. Прежде всего это сроки и перспективы действия соглашения ОПЕК+ и, как следствие, прекращение роста цен на нефть. Кроме того, есть вполне реальные риски замедления темпов мировой экономики, о чем не раз предупреждал МВФ. Обсуждать тенденции цифровой экономики, конечно, можно и даже нужно, но в краткосрочной перспективе требуется набор конкретных решений, опирающихся на базовые условия.

Центр развития НИУ ВШЭ предлагает, например, модель роста, в основе которой — приток прямых иностранных инвестиций. Эксперты центра Валерий Миронов и Алексей Кузнецов в февральском выпуске «Комментариев о государстве и бизнесе» указывают — такой сценарий возможен, но он связан с устранением фактора тотальной неопределенности, который не позволяет трансформировать состояние полной неизвестности в просчитываемые риски:

— Для избавления от чрезмерной неопределенности (помимо продвижения в решении геополитических проблем) необходимы разработка и обнародование новым правительством России (будет формироваться после президентских выборов) понятного сценарного долгосрочного прогноза развития российской экономики. Крупному бизнесу такой ориентир нужен не меньше, чем мелкому.

Не согласиться с экспертами сложно: как известно из шахмат, лучше играть по плохому плану, чем совсем без плана. Это, как правило, ведет к быстрому проигрышу партии.