Уральские компании практически всех отраслей цветной металлургии вошли в 2018 год с хорошим запасом позитива, свидетельствует появившаяся в марте итоговая отчетность-2017 по производственным и финансовым показателям.

Мир на медной стороне

На одном из важнейших для экономики региона медном рынке ситуация складывалась весьма благоприятно. По данным The International Copper Study Group, общемировой выпуск меди в январе — декабре прошлого года составил 23,5 млн тонн, что на 0,6% больше показателя 2016-го (здесь и везде далее сравниваем аналогичные периоды). Потребление меди выросло на 0,7% до 23,7 млн тонн.

Цена стабильно шла вверх на протяжении всего прошлого года по мере того, как баланс рынка смещался из прогнозируемого профицита в небольшой дефицит: перебои поставок из Чили и Индонезии оказались выше ожиданий. В декабре за тонну давали 6801,1 доллара (плюс 20% год к году), в январе этого года — 7080,3 доллара (плюс 23,4%), в феврале — 7001,8 доллара (плюс 17,8%), в марте — 6795,7 доллара (плюс 16,7%). Сказалось все — от макроэкономики и оптимизма инвесторов до спекулятивного спроса.

Производители меди, входящие в холдинги на Урале, показали положительную динамику объемов производства к уровню 2016 года. Так, предприятие металлургического комплекса УГМК «Уралэлектромедь» увеличило выпуск медных катодов на 10,15% (378,4 тыс. тонн), медного купороса — на 49,5% (48,1 тыс. тонн).

Кыштымский медеэлектролитный завод (КМЭЗ, входит в РМК) нарастил производство медных катодов на 5% до рекордных для себя объемов в 128 тыс. тонн.

Во многом это результат реализации долгосрочных стратегий холдингов, направленных на решение вопросов качества сырьевой базы и повышение эффективности производства.

Как подтвердил главный инженер АО «Уралэлектромедь» Алексей Королёв, такие производственные показатели являются результатом стабильной и ритмичной поставки качественного сырья, эффективной организации производственных процессов и модернизации технологических участков в цехах и подразделениях.

Важно, что российские медные компании вышли на заключительную стадию реализации инвестпроектов. Так, Уралэлектромедь планирует завершить в этом году строительство второй очереди цеха электролиза меди по выпуску медных катодов по безосно?вной технологии. С ее запуском мощности возрастут со 160 до 320 тыс. тонн катодов в год. Суммарная мощность с учетом выпуска катодов по осно?вной технологии составит 400 тыс. тонн.

В группе РМК на финальной стадии находятся проект модернизации Карабашмеди (позволит довести объемы производства до 150 тыс. тонн в год) и проект расширения линии электролиза на КМЭЗ.

В этом году повторить рекорды 2017 года, скорее всего, не удастся. В Поднебесной, потребляющей 50% всей мировой меди, рост экономики замедляется. «Электромобильная революция», с которой связывают перспективы рынка многие эксперты, пока не набрала критической силы.

Одна на двоих

Довольно бодро отчитались и производители цинка. Челябинский цинковый завод (ЧЦЗ, входит в группу УГМК) опубликовал финансовые и производственные итоги за 2017 год (по РСБУ), а также прогноз развития бизнеса. По ним, выручка выросла на 26,7% до 29,6 млрд рублей, чистая прибыль — на 35,7% до 5,37 млрд рублей. Объем производства увеличился на 4,7% и составил 183 тонны товарного цинка и сплавов на его основе. Основным фактором, повлиявшим на рост реализации и чистой прибыли, стала благоприятная конъюнктура — средняя цена металла поднялась на 38,2%, в результате объем продаж увеличился на 5,3%. Двумя основными потребителями челябинского цинка являются Магнитогорский металлургический комбинат и «Северсталь».

Компания продолжает реализацию проектов модернизации производства. За последние два года на предприятии введена в эксплуатацию крупногабаритная вельц-печь № 6 (объем инвестиций — 1,5 млрд рублей), произведен монтаж новой печи КС-1 (51 млн рублей), техническое перевооружение электрофильтра № 4 (57 млн рублей).

Наряду с ЧЦЗ производством цинка в России занимается «Электроцинк» (Северная Осетия-Алания), также входящий в УГМК-Холдинг. Эти две компании и формируют статистику отрасли. За 2017 год российское производство цинка увеличилось на 3,8% до 265 тыс. тонн. Рост обеспечен в основном за счет благоприятной конъюнктуры и реализации металла на российском рынке. Видимое потребление цинка в РФ в 2017 году выросло на 4,7% и составило 252 тыс. тонн. Основными потребителями на внутреннем рынке остаются производители оцинкованного проката (67%), а также предприятия, занимающиеся оцинковкой металлоконструкций (17%), два других важных сегмента — предприятия химической промышленности и ОЦМ (8% и 5% соответственно).

По прогнозам экспертов, в среднесрочной перспективе внутреннее потребление цинка будет увеличиваться за счет ввода новых мощностей цинкования холоднокатаного плоского проката и металлоконструкций. В 2017 году уже были запущены такие мощности на ММК, «Северстали» и в «Точинвесте», в планах ближайших двух лет — проекты группы «НЛМК» и того же «Точинвеста».

Учитывая эти факторы, в этом году Челябинский цинковый завод намерен довести объемы производства до 188 тыс. тонн товарного цинка, в 2019-м — до 200 тыс. тонн.

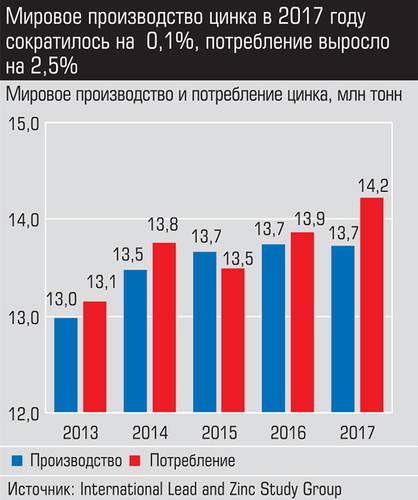

Доля России в общемировом производстве цинка в 2017 году (включая алюминиевые сплавы) составила 2%. Конъюнктура также складывается в пользу производителей: потребление выросло на 2,5% до 14,2 млн тонн, производство чуть сократилось (на 0,1%) до 13,7 млн тонн (данные International Lead and Zinc Study Group). При этом цены в прошлом году достигли десятилетних максимумов, во второй половине 2018 года котировки на Лондонской бирже металлов могут, по прогнозу некоторых аналитиков, превысить 4 тыс. долларов за тонну.

Защитные активы

На рынках драгметаллов свои закономерности. Промышленность генерирует довольно устойчивый спрос на платину. По оценке аналитика QBF Дениса Иконникова, около 40% спроса приходится на производство дизельных автомобилей, где платина используется в качестве катализатора:

— 2017 год характеризовался снижением спроса из Китая и Европы на дизельные автомобили и увеличением спроса на бензиновые, обеспечивающие около 70% потребления палладия. Так, в Германии доля дизельных автомобилей упала с 45,9% в 2016 году до 38,8%, а доля бензиновых подскочила с 52,1% до 57,7%. Во многом из-за этого стоимость платины впервые с 2001 года упала ниже стоимости палладия. Спрос на платину снизился в 2017-м на 7%.

В динамику индикаторов благородных металлов вносит коррективы геополитика.

— Золото и серебро широко используются участниками рынка в качестве защитных активов в ситуации мировой нестабильности, — говорит Денис Иконников. — Нестабильность на Корейском полуострове, на Ближнем Востоке, общая геополитическая неопределенность способствовали росту цен на золото и серебро в течение 2017 года.

Аналитик по товарным рынкам «Открытие Брокер» Оксана Лукичева обращает внимание на тот факт, что золото показывает неплохую доходность в связи с усилившейся инфляцией в развитых экономиках, а также с выросшим спросом на страховые активы. Серебро, по ее мнению, более волатильно, особенно в свете небольшого избытка металла на рынке, но коррелирует с золотом.

Макроэкономическая ситуация своеобразно отражается и в отчетности российских компаний. Так, выручка одного из крупнейших производителей драгметаллов «Полиметалла» по итогам 2017 года увеличилась на 15% до 1815 млн долларов, компания нарастила объемы производства в золотом эквиваленте на 13%. Но из-за курсовых разниц ее прибыль снизилась на 10%.

Рынки драгоценных металлов останутся под сильным влиянием геополитики, риторики и действий регуляторов, а также динамики курсов валют, прогнозирует Оксана Лукичева:

— Поддерживать цены будут геополитическая напряженность, низкие процентные ставки в ряде регионов мира, а также растущий спрос на физический металл и промышленное потребление.

Эффективный расчет

В 2017 году цены на многие цветные металлы достигли рекордов, в частности на никель и медь — трехлетних максимумов, на алюминий — шестилетних, на цинк, как мы уже говорили, десятилетних.

Текущий год, скорее всего, будет для российских производителей хуже предыдущего по финансовым показателям. Корректировки потребует сбытовая политика. Оксана Лукичева полагает, что компании будут вынуждены искать другие рынки сбыта продукции вместо рынков США и ЕС: «Вполне вероятно, что продолжится сокращение предложения металлов и закрытие нерентабельных мощностей».

Очевидно, придется корректировать и производственные стратегии. По словам главного аналитика Промсвязьбанка Игоря Нуждина, сейчас нет смысла гнаться за объемами, спрос в мире растет, но не такими темпами, чтобы серьезно наращивать предложение, инвестируя в расширение производства. В этой связи основная стратегия — это эффективность и удержание маржинальности бизнеса.