Всередине этого года мировой рынок меди заштормило. Во втором квартале цены, уверенно шедшие вверх, провалились до уровня середины 2017 года и достигли 6065 долларов на тонну. Новые риски и вызовы медной подотрасли стали предметом обсуждения на традиционной конференции журнала «Металлоснабжение и сбыт» «Медь, латунь, бронза: тенденции производства и потребления», прошедшей в Екатеринбурге в конце октября.

Торговая война нарушила баланс

Основной причиной волатильности котировок стали новости о разворачивании торговой войны между Китаем и США. Под влиянием этих событий начались спекулятивные распродажи, появились негативные настроения. Кроме того, на конъюнктуру давили резкие колебания курсов американской и китайской валют.

Бурно развивающаяся экономика Китая считается главным потребителем меди в мире: в 2017 году промышленность этой страны обеспечила половину мирового спроса на медь. В основном медь используется для изготовления проводов и кабелей из них. На пике развития экономики главным драйвером спроса на этот вид продукции был строительный сектор, затем подключились предприятия, которые используют медь при изготовлении бытовой техники — кондиционеров и холодильников.

Потребление меди «вне Китая» в 2017 году выглядело следующим образом: на Западную Европу пришлось около 23%, на Восточную и Центральную Европу — 7%, США — 14%, другие страны Северной Америки — 5%, Японию — 9%, другие страны Азии — 37%, остальные регионы — 5%.

В этом году появились предпосылки для изменения географии потребления, считает директор Центра экономического прогнозирования АО «Газпромбанк» Айрат Халиков:

— Среди аналитиков сформировался консенсус о том, что другие страны будут обеспечивать гораздо больший вклад в прирост потребления меди, нежели Китай. Это связано с ростом потребления меди в новых секторах — возобновляемой энергетике и производстве электротранспорта на аккумуляторах. Если раньше проекты в этих отраслях рассматривались в качестве экспериментов, то в прошлом году стало очевидно, что у мировой возобновляемой энергетики и электротранспорта есть будущее: некоторые солнечные ветровые электростанции впервые показали рентабельность и конкурентоспособность по сравнению с угольными электростанциями, в возобновляемой энергетике появились проекты без поддержки государства. До этого солнечные и ветровые электростанции строили лишь благодаря субсидиям государств или различным программам по взиманию платы за выброс углекислого газа с тепловых электростанций. В 2017 году впервые появились данные о рентабельности: в мире уже есть солнечные электростанции с себестоимостью полного жизненного цикла в районе 4 центов за киловатт•час. В ближайшие годы самый большой рост в возобновляемой энергетике ожидается на Ближнем Востоке, в Индии, США и Африке. В этих странах уже вводятся проекты по формированию государственных тендеров с себестоимостью киловатт•часа в 2 — 3 цента. Это может кардинально изменить баланс в энергетике. Ну а для строительства электромобиля требуется в 4 — 5 раз больше меди, чем при производстве автомобиля с двигателем внутреннего сгорания.

Но и Китай в стороне не останется, отмечает Айрат Халиков: «До сих пор отрасль возобновляемой энергетики здесь развивалась благодаря поддержке государства, которое пыталось очистить воздух, отравленный выхлопами угольных электростанций, сейчас сектор будет расти в том числе исходя из экономических предпосылок».

При реализации этого тренда серьезным вызовом станут диспропорции, связанные с сырьевой базой. Ожидается, что в 2019 — 2020 годах рынок столкнется с дефицитом концентрата: «Объемы производства будут ниже, чем спрос на него, и эти объемы будут закрываться за счет использования медного лома, что негативно повлияет на производство меди, удорожит себестоимость, ухудшит качество», — отмечает Айрат Халиков.

Впрочем, многое будет зависеть от динамики мировых цен на медь.

— Текущий уровень цен может замедлить рост инвестиций в горнодобывающие проекты. Уровень цены, с которого компании начинают наращивать вложения в разработку месторождений, должен быть не ниже 7,5 — 8 тыс. долларов. При такой цене с учетом стоимости кредитования компании будут вкладываться в новые шахты, в новые мощности по добыче меди в объеме, достаточном, чтобы удовлетворить спрос, — говорит эксперт Газпромбанка.

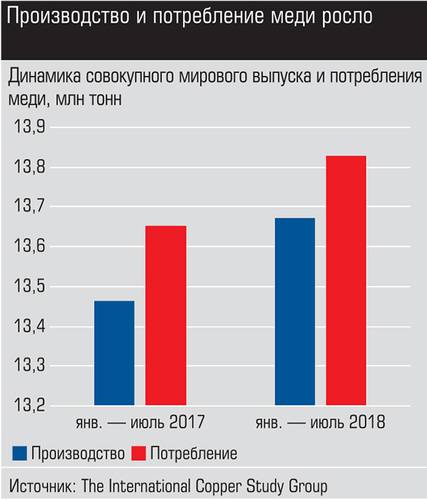

В среднесрочной перспективе большинство аналитиков сходится в том, что рынок будет сбалансированным. Падение цены на медь в середине 2018 года было в значительной степени вызвано настроениями участников рынка, а не реальным ухудшением баланса спроса и предложения.

Внутренняя стагнация

На внутреннем рынке страны, по расчетам директора института «Цветметобработка» Юрия Райкова, на уровне первого передела рафинированной меди на катанку приходится 74% потребления, трубы — 10%, прокат — 12%, заготовку — 4%. Генератором спроса остается строительный сектор — 31% конечного потребления, производство товаров и оборудования берет 24%, электросети — 24%, транспорт — 11%, машиностроение — 10%.

Производство проката меди и медных сплавов последние два года держится на уровне 60 тыс. тонн: 37% выпускает КУМЗ; 36,1% — Кировский завод по обработке цветных металлов; 11,7% — Гайский завод ОЦМ; 11,6% — Ревдинский ОЦМ.

В производстве катодов, по оценке Юрия Райкова, в 2017 году лидирует УГМК — около 420 тыс. тонн, Норильский никель — 378 тыс. тонн, РМК — 184 тыс. тонн.

Кроме общих экономических факторов (низкого уровня восстановления деловой активности) на потребление давят специфичные, в частности усиление конкуренции с алюминием. В прошлом году Русал пролоббировал утверждение нового ГОСТа по алюминиевым проводам. В результате, по словам генерального директора компании «Элкат» Максима Третьякова, сфера применения алюминиевой проводки расширилась в самом материалоемком сегменте кабельно-проводниковой продукции (КПП) — установочных проводах, а это около 40 тыс. тонн годового потребления меди.

Сказывается также снижение спроса на катанку со стороны кабельщиков по причине снижения темпов роста продаж и выпуска КПП. Вклад в негатив вносит и удорожание лома в связи с циклическим сокращением ломообразования до 2025 года, говорит Максим Третьяков.

Стратегии производители проката строят на улучшении качества продукции за счет технического перевооружения и повышения эффективности внутренних бизнес-процессов. Так, по словам директора по маркетингу и продажам УГМК-ОЦМ Татьяны Кучиной, для повышения эффективности продаж в 2018 году в компании реструктурировали дирекцию по продажам и маркетингу: с построения каналов сбыта продукции по региональному признаку перешли на деление по каналам продаж (постоянные клиенты, активные продажи, корпоративные клиенты, металлотрейдеры). Одним из основных каналов сбыта УГМК-ОЦМ является дилерская сеть, и ее развитие позволяет охватить большое количество потребителей из разных отраслей промышленности и территориальной принадлежности с учетом их индивидуальных требований, считает Татьяна Кучина. Дальнейшие планы компания связывает с расширением ассортимента, повышением качества продукции, участием в тендерах, развитием контактов с предприятиями судостроительной отрасли, участием в выставочной деятельности.