Вконце прошлого года ЦБ объявил об ужесточении регулирования розничного кредитования: с 1 апреля 2019 года будут повышены надбавки к коэффициентам риска по потребительским кредитам. Регулятор объясняет этот шаг необходимостью остановить увеличение долговой нагрузки населения и предотвратить появление пузыря на рынке розничного кредитования. Рост банковской кредитной розницы в прошлом году действительно стал, пожалуй, наиболее заметным явлением в российской банковской сфере. Итоги банковского года менеджеры региональных и федеральных банков, работающих на территории Урала и Западной Сибири, подвели в ходе круглого стола в редакции журнала «Эксперт-Урал».

Сбавить темп

Пузырь в российской банковской рознице уже надувался: в 2011 — 2013 годах динамика сегмента доходила до 44%. Но характер роста тогда в корне отличался от нынешнего — он был основан на увеличении доходов населения: этот индикатор показывал 10 — 13%, тогда как в 2018-м — всего 2 — 3%. Регулятора беспокоит отношение долга домохозяйств к доходам — 27,1% на 1 ноября 2018 года. В прошлом году плановые платежи по кредитам, по данным ЦБ, составляли 7,6% от доходов, в этом — 8,4%.

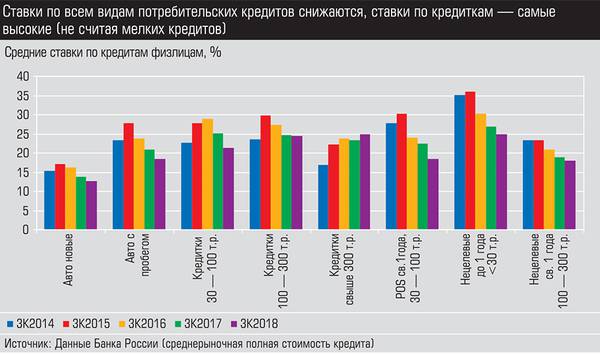

По расчетам АЦ «Эксперт», портфель кредитов физлицам за девять месяцев 2018 года вырос на 16%, в том числе ипотечных — на 18% (здесь и далее переоценка валюты исключена). Динамика тоже впечатляет: по данным НКБИ, рост количества выдач кредитных карт за девять месяцев 2018 года по отношению к аналогичному периоду 2017-го составил 62%, автокредитов — 23%, ипотеки — 47%.

Ипотека и рефинансирование

В основе этой динамики новое для банковской системы явление — массовый запуск программ рефинансирования. Банк России снизил ключевую ставку с 10,5% в 2016 году до 7,25% к марту 2018 года. На этом фоне банки начали агрессивно перетягивать друг у друга клиентов, предлагая рефинансирование ранее взятых кредитов по более низким ставкам. Это и вызвало статистический рост выдач. В наступившем году предпосылок для подъема доходов нет, мало того, на них негативно скажется рост НДС и инфляции. Плюс к тому, регулятор, вероятнее всего, продолжит цикл повышения ключевой ставки, начатый в сентябре прошлого года, а это повлечет пересмотр стоимости продуктовой линейки банков в сторону увеличения. В таких условиях модель рефинансирования уже не даст такого эффекта, как в 2018 году, что и беспокоит регулятора.

Впервые в истории российского рынка тон в рознице задала ипотека. Об этом говорят как общие данные по системе, так и результаты отдельных банков.

— В нашем банке портфель розничных кредитов на 1 ноября 2018 года составил около 2 млрд рублей, 64% пришлось на ипотеку. Динамика выдач по ипотеке — около 20%, — рассказывает директор операционного офиса «На Белинского» Запсибкомбанка Михаил Голендухин.

Существенный приток клиентов дали именно программы рефинансирования. По словам управляющей филиалом банка «Открытие» в Свердловской области Натальи Алемасовой, были периоды, когда рефинансирование составляло больше 40% в структуре выдач филиала. Это обстоятельство обусловило и характер конкуренции в сегменте ипотеки: «Клиент в рамках программы рефинансирования — самый ценный клиент, потому что у него уже есть опыт работы в другом банке, он обслуживал кредит по высокой ставке, а значит, на лучших условиях он точно будет выполнять обязательства».

Второй фактор роста сегмента — активная позиция застройщиков, заинтересованных в продажах жилья по схеме долевого строительства: такой консолидации маркетинговых решений банков и девелоперов рынок, пожалуй, тоже еще не видел. По наблюдениям Михаила Голендухина, появилась масса интересных предложений от застройщиков, на этом фоне клиенты банков, решающие проблему улучшения жилищных условий, отдали предпочтение недвижимости в новых домах.

— Застройщики быстро адаптировались и ушли из сегментов среднего и премиум-класса в эконом, — отмечает директор по маркетингу УБРиР Алексей Мерзляков. — Наши клиенты, видя большое предложение недорогих квартир и одновременно снижение ставок по ипотеке, решили на этом этапе взять кредит.

В результате взрывного роста ипотеки и за счет запуска программ рефинансирования банки смогли максимально использовать эффект кросс-продаж: «При оформлении ипотечного кредита мы открываем дебетовую карту, вклад, подключаем интернет-банк, предоставляя клиенту возможность удаленного управления всеми продуктами», — приводит пример Михаил Голендухин.

Вклад — не клад

Снижение ключевой ставки закономерно вылилось в снижение ставок по депозитам. В результате средства физлиц, всегда бывшие главным ресурсом банков, за девять месяцев показали, по расчетам АЦ «Эксперт», рост всего 2,3%, при этом рублевые средства на счетах увеличились на 4,6%, валютные — уменьшились на 6,4% (главную роль в этом сыграла санкционная риторика в отношении российских госбанков).

Это заставило банкиров, наученных опытом предыдущих кризисов, максимально тщательно подойти к анализу процентного риска.

— Наша стратегия формирования продуктовой линейки по вкладам была направлена на сокращение срока привлечения депозитов, — рассказывает заместитель председателя правления банка «Нейва» Константин Левушкин. — В такие периоды важно быть максимально гибкими. Как только ситуация начала меняться, а это произошло в августе прошлого года, мы начали увеличивать ставки по вкладам.

Конкурентная среда в этом сегменте достаточно жесткая. Весь 2018 год из-за санкций у банков почти не было доступа к внешним кредитным ресурсам, поэтому привлечению средств клиентов они уделяли особое внимание. При этом государственные и квазигосударственные банки, имея возможность привлекать деньги дороже, нередко завышали ставки по вкладам, а региональным банкам приходилось подстраиваться под тренд, и нередко в ущерб марже.

Поскольку к вкладам у населения, привыкшего к двузначным процентам, интерес заметно угас, многие госбанки начали в 2018 году выводить на рынок гибриды, предлагая часть ресурсов размещать в продукты инвестиционного страхования жизни и давая при этом чуть больший процент по вкладу.

Бонус за активность

Традиционно для банковского сектора самым привлекательным клиентом считался состоятельный вкладчик, на него и были направлены основные маркетинговые усилия. На фоне снижения ставок такой клиент начал разворачиваться в сторону фондового рынка. Банки переключились на клиента не столько сберегающего, сколько много тратящего, прежде всего по карте: они получают процент от операций в рамках торгового эквайринга. Таким образом в маркетинговых решениях акцент сместился с премиальных клиентов на активных. Рынок захлестнула волна бонусов, кэшбэков и милей. А поскольку самый активный клиент сейчас водится в сети, сформировался новый вызов — поиск технологий его привлечения. Пока законодательство не позволяет полностью перевести все операции в удаленный доступ, наиболее дешевым инструментом для расширения клиентской базы является сервис доставки карт. Алексей Мерзляков: «Первые банки опробовали этот инструмент на практике, увидели, как он может работать. Остальные будут двигаться по этой траектории, и конкуренция переместится в качество сервиса и самой доставки».

Качество сервиса становится основным параметром конкурентоспособности банка. По словам Константина Левушкина, «можно на сайте расписать уникальное предложение, но если по факту клиент получит услугу чуть меньшего объема, чем в описании, приходит большое разочарование. Поэтому мы в своем банке стараемся, чтобы этот разрыв был минимален, придерживаемся принципа не обещать чрезмерно и быть честными, а если уж пообещали, то точно выполнить».

КМБ пошло в рост

Сегмент кредитования компаний в 2018 году развивался вяло. По нашим расчетам, за девять месяцев прирост составил 5,4%: рублевый портфель увеличился на 8,8%, валютный — сжался на 3%. Но это в среднем по рынку. Портфель госбанков показал плюс 7,7%, частных — только 3%. Группа средних и малых московских, а также региональные банки вышли из отрицательной зоны 2017 года: плюс 4,1% и 2,1% соответственно. Активизировались иностранные «дочки»: прирост кредитного портфеля из околонулевого стал положительным — 6,3%.

Несколько изменилась картина в отраслевом разрезе. Расширение портфеля тяжелых отраслей (добычи полезных ископаемых, обрабатывающей промышленности, энергетики, транспорта и связи), по расчетам АЦ «Эксперт», составило за девять месяцев 2017-го 10%, а 2018-го — только 5%, по легким отраслям (сельскому хозяйству, лесной и пищевой промышленности, торговле, услугам, строительству) — 2% и 7% соответственно.

В этой статистике мы нашли еще один позитив. Три года подряд сокращавшийся портфель кредитов индивидуальным предпринимателям за девять месяцев 2018-го показал рост на 2%, правда, преимущественно за счет Сбера и средних московских банков. Можно сделать вывод о смене тренда: затяжной спад в сегменте кредитования малого бизнеса (КМБ) преодолен.

— По итогам третьего квартала 2018 года банк «Открытие» в целом по Уральскому федеральному округу выдал кредитов предприятиям малого и среднего бизнеса на общую сумму 1,2 млрд рублей, что на 17,7% выше показателей аналогичного периода прошлого года, — подтверждает Наталья Алемасова.

По словам начальника кредитно-кассового офиса «Екатеринбургский» банка «Урал ФД» Ирины Тонких, за десять месяцев 2018-го банк выдал бизнесу кредиты на сумму более 6,178 млрд рублей, что на 57% больше, чем за аналогичный период 2017-го. Ирина Тонких обращает внимание на изменение подходов собственников и менеджеров к выбору параметров кредитного продукта: «Сейчас предприниматели тщательно анализируют внешнюю ситуацию и смотрят больше всего на итоговую стоимость кредита.

В истории КМБ был период, когда клиента в первую очередь интересовала скорость получения денежных ресурсов, а стоимость сделки с банком была не столь важна. Сегодня клиенты стараются точно просчитывать все возможные риски и выгоду».

Клиенты стали более информированы в отношении возможностей государственных программ, отмечает Наталья Алемасова: «Очень многие интересуются условиями программы “Шесть с половиной”. Поскольку в федеральном бюджете на 2019 год заложена бо?льшая сумма на поддержку малого бизнеса, в том числе на субсидирование процентных ставок, теоретически можно ожидать роста спроса на кредитование в этом сегменте».

Существенный вклад в динамику обеспечивают технологии, добавляет заместитель председателя правления, директор департамента малого и среднего бизнеса ВУЗ-банка Олег Попков: «Начавшийся в 2018 году процесс установки онлайн-касс открывает новые возможности для построения технологий оценки заемщика, это позволило более лояльно относиться к отчетности, которую формируют предприниматели». В этом году онлайн-кассы обязаны применять все предприниматели. Флагманские позиции в сегменте МСП закрепил овердрафт. «Мы сделали фокус на дальнейшее развитие овердрафта и разработали предодобренный кредит, в рамках которого решение о расчете клиенту лимита выносится заранее на основе истории проведения транзакций», — рассказывает Олег Попков.

Эволюция комиссии

Несмотря на позитивную динамику кредитования, банкам не удается достичь прежних уровней доходности за счет этого направления. Компенсировать выпадающие доходы они стремятся за счет комиссионных операций, и в уходящем году мы увидели резкий рост интереса к развитию нефинансового сервиса для всех групп клиентов.

— В 2018 году мы делали акцент на развитии нефинансовых сервисов и кардинально переосмыслили подходы к продажам услуг, — делится опытом Олег Попков. — В частности, глубже разработали комплексный сервис. Например, раньше предлагали малому бизнесу ставшую популярной услугу поиска персонала, а сейчас подбираем персонал и параллельно обеспечиваем его проверку со стороны службы безопасности, при необходимости проводим тестирование кандидатов. Дальнейшее развитие получили и наши бизнес-клубы. При формировании обучающих программ мы сделали ставку на повышение финансовой грамотности клиентов, в том числе в сфере использования цифровых технологий.

Наталья Алемасова считает, что основой развития нефинансовых сервисов станут дистанционные технологии:

— Сейчас многие банки предлагают услуги — юридические, ведения бухгалтерского учета, проверки надежности контрагента. Выигрывает тот, у кого услуги проще и доступнее. Если клиент может быстро решить проблему через свой интернет-банк путем нажатия клавиши, он безусловно отдаст предпочтение такому банку.

Поиск решений в этом направлении продолжается, и банки постоянно экспериментируют в выборе партнеров для создания новых услуг. Так, УБРиР в сотрудничестве со страховой компанией запустил медицинский сервис. Алексей Мерзляков:

— Наш банк совместно с компанией «Гелиос» разработал программу «Теледоктор», позволяющую получить медицинские консультации с лучшими врачами в режиме удаленного доступа. С помощью «Теледоктора» страхователь дистанционно может связаться со специалистом в течение трех минут после обращения. Все результаты консультаций сохраняются в личном кабинете клиента. Клиент имеет доступ к неограниченному количеству консультаций терапевтов и педиатров, возможность задавать вопросы врачам ведущих московских клиник в любое время суток и любым удобным способом (через интернет, по видео- или аудиосвязи, при помощи чата или по мобильному телефону).

Кредит за счет активов

Анализ финансовых показателей говорит о слабой динамике банковской системы в целом и наличии в ней серьезных диспропорций. За девять месяцев 2018 года активы выросли лишь на 2%: рублевые показали плюс 5%, валютные — минус 8%. Очевидно замедление темпов роста: за аналогичный период 2017 года рост активов составил 4,3%, в рублях — 7,5%. При этом динамика кредитного портфеля и юрлиц, и физлиц опережает темпы прошлого года. То есть у банков накоплена избыточная ликвидность, и они кредитуют за счет сокращения ликвидных активов.

Анализ сальдо операций с физлицами (прирост вкладов, прирост кредитов, выплаченные проценты по вкладам и кредитам, уплаченные комиссии) показывает: в 2018 году банки отдали населению 920 млн рублей. Это уникальная ситуация — раньше граждане несли в банк свои средства, а теперь наоборот.

Мы рассчитали статистику привлеченных средств юрлиц, в том числе через облигации и векселя, на 1 октября 2018 года по отношению к 1 октября 2017-го (взят этот период, потому что на начало года остатки на корпоративных счетах существенно увеличиваются): объем вырос на 11%, годом ранее — на 7,5%. У госбанков прирост выше, около 14%, у частных — 9,5%.

Отдельно следует обратить внимание на остатки на счетах юрлиц. Сумма увеличилась на 8% (годом ранее — около нуля), но это произошло исключительно за счет валютной составляющей: в рублях рост составил 6%, годом ранее — 7,6%.

В условиях отсутствия существенного роста банки полагаются на сформированную структуру активов и пассивов, которая выливается в доходы и расходы. В целом за год чистая процентная маржа увеличилась на 13%, динамика чуть выше у госбанков и крупных частных, значительно ниже — у региональных. В целом по стране более чем у половины банков маржа упала. Чистый комиссионный доход поднялся за год на 13%, чуть больше на комиссионных операциях зарабатывают Сбербанк и ряд крупных частных банков. Главная проблема банков — невозможность переформировать структуру балансов.

На наш взгляд, есть повод для беспокойства и в отношении качества кредитного портфеля. По формальным признакам оно пока не падает: при высоком росте портфеля кредиты еще не успели проявить себя. Между тем индекс кредитного здоровья, рассчитываемый НБКИ, после двухгодичного улучшения с весны 2018-го ухудшается.