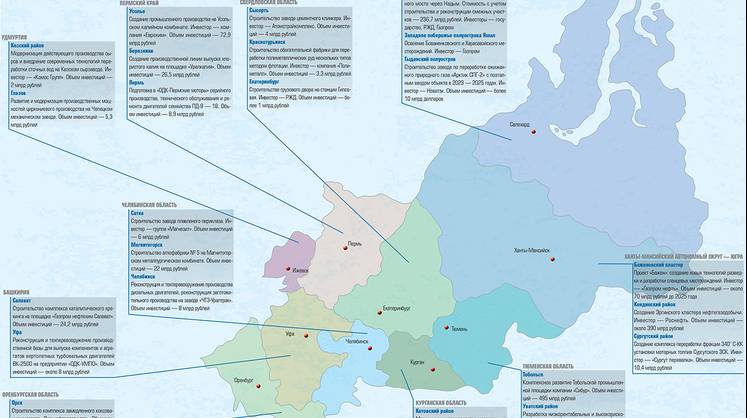

Сложилась новая российская традиция — ежегодно заявлять инвестиционные проекты к двум важнейшим конгрессным мероприятиям: Петербургскому международному экономическому форуму и Российскому инвестиционному форуму в Сочи. Локальные информповоды дает проведение крупных деловых слетов в российских регионах. Для Урала это, например, международная промышленная выставка Иннопром. Однако от заявлений и подписания соглашений о намерениях до реализации инвестпроектов путь неблизкий. До конечной стадии доходят немногие инвесторы.

Оформляйте заявки

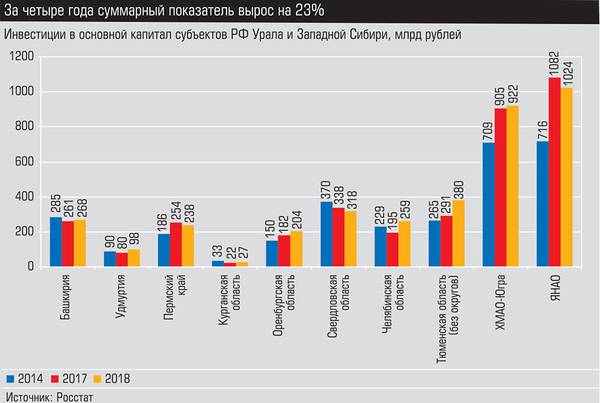

В Урало-Западносибирском макрорегионе движущей силой развития экономики по-прежнему выступают уже работающие здесь предприятия. По данным Росстата, суммарный объем инвестиций в их основной капитал в 2018 году достиг 3,738 трлн рублей, что выше показателя предыдущего года на 2,5%. А с 2014 года инвестиции в основной капитал выросли на 23%. Динамика слабенькая, если учесть, что абсолютные значения выражены в рублях: весь рост съедает инфляция, а промышленное оборудование многих видов предприятиями закупается за границей на доллары и евро.

В современных российских условиях промышленники не в состоянии реализовать ни один мало-мальски значимый проект без государственной поддержки. Она, как правило, выражается в предоставлении налоговых льгот и супердешевой или бесплатной промышленной площадки, компенсации процентной ставки по кредиту, возмещении затрат на лизинг машин и оборудования.

Для получения дешевых кредитов предприятия, планирующие выпускать импортозамещающую продукцию, обращаются в федеральный и региональные фонды поддержки промышленности. Оформление заявки — дело очень хлопотное, тратить на это время и ресурсы решается не каждый. Результат — небольшое количество одобренных заявок. Так, в десяти субъектах РФ Урала и Западной Сибири в настоящее время реализуется всего 28 проектов, финансируемых с участием федерального Фонда развития промышленности, на сумму 23,578 млрд рублей, из которых 7,818 миллиарда составили займы ФРП. По пять таких проектов реализуется в Башкирии, Пермском крае, Свердловской и Челябинской областях, четыре — в Удмуртии, три — в Курганской области, один — в Оренбуржье. При этом нет ни одного проекта, поддержанного ФРП, в Тюменской области, Ханты-Мансийском и Ямало-Ненецком автономных округах. Учитывая процедуру принятия решений в федеральном ФРП, это свидетельство не слабых лоббистских возможностей отдельных глав субъектов федерации и не отсутствия потенциальных инвесторов. Это свидетельство проблем во взаимодействии предприятий с региональными институтами развития, призванными в числе прочего помогать компаниям в оформлении подобных заявок.

Два уральских инвестпроекта, финансируемых с участием ФРП, достаточно крупные. Первый — проект Уральского завода специального арматуростроения в Челябинске стоимостью 5,3 млрд рублей, начатый в 2016 году и направленный на организацию серийного производства шаровых кранов собственной разработки специального и стандартного назначения диаметрами 100 — 1400 мм. Шаровой кран — разновидность трубопроводного крана, один из современных типов запорной арматуры, широко применяющийся в различных отраслях промышленности и инфраструктуре: при транспортировке и переработке нефти и газа, в том числе сжиженного, а также в электроэнергетической отрасли (тепловые и атомные электростанции), ЖКХ, химической промышленности и других. Реализация проекта позволит заместить на рынке импортные аналоги, обладающие сопоставимыми параметрами. За счет льготного займа ФРП в размере 300 млн рублей планируется приобретение специального оборудования, необходимого для проведения опытно-конструкторских работ и отработки технологии, а также основного технологического оборудования, произведенного в РФ и за ее пределами. Предполагается создание 150 рабочих мест.

Второй проект — проводимая с 2016 года Башкирской содовой компанией модернизация колонного оборудования на действующем производстве кальцинированной соды в Стерлитамаке, при этом компания намерена сохранить существующий объем выпуска и долю на российском рынке (45%). Кальцинированная сода используется при изготовлении стекла всех видов: оптико-волоконного, автомобильного, медицинского, электровакуумного, а также хрусталя, стеклоблоков, пеностекла и керамических плиток. Стоимость проекта оценивается в 3,8 млрд рублей, из них 300 миллионов — заем ФРП. В реализации проекта, рассчитанного до 2021 года, применяются передовые технические решения, используемые в производстве кальцинированной соды как в отечественной, так и в мировой практике.

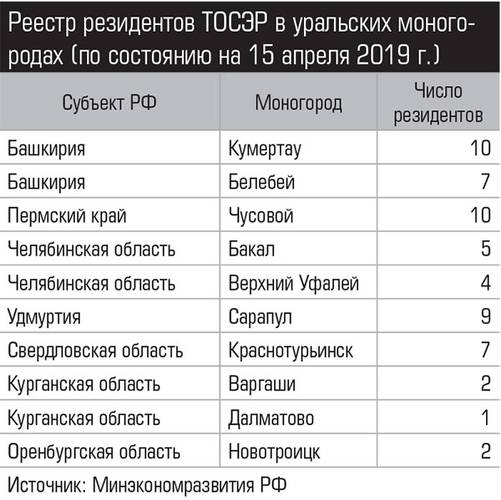

При организации производства «с нуля» инвесторы пытаются стать либо резидентами территорий опережающего социально-экономического развития (ТОСЭР), индустриальных парков, особых экономических зон, либо заключить с региональной администрацией специальный инвестиционный контракт (СПИК). По последним данным Минэкономразвития России, в десяти ТОСЭР, созданных в моногородах Уральского региона, статус резидента имеют 57 компаний. Остальное — «хотелки» чиновников и бизнесменов, голословные заявления, пока не подкрепленные реальными инвестициями.

Наибольший урожай — по десять резидентов — собрали ТОСЭР в Кумертау (Башкирия) и Чусовом (Пермский край). В Сарапуле (Удмуртия) их девять. Девять было и в Краснотурьинске (Свердловская область), но с двумя компаниями соглашение расторгли, что свидетельствует о невысоком качестве отбора резидентов.

Подложили свинью

Многие инвестпроекты так и остаются на бумаге. Основные причины — плохо проработанный бизнес-план, изменение рыночной конъюнктуры, нехватка средств, неполучение льготных займов. Встречается и переманивание инвесторов в соседние регионы.

Фиаско года — банкротство одного из крупнейших предприятий Тюменской области Антипинского НПЗ. Первая технологическая очередь завода введена в эксплуатацию в 2006 году, ключевым событием прошлого года стал запуск производства автомобильного бензина стандарта евро-5, а общий объем инвестиций с момента создания предприятия составил 3 млрд долларов. Дальнейшее развитие завода предусматривало не менее масштабные инвестиции в строительство установки гидрокрекинга вакуумного газойля мощностью 2,7 млн тонн в год. Но невозможность платить по долгам и текущим кредитам привела к тому, что в мае этого года Антипинский НПЗ направил в Арбитражный суд заявление о признании себя банкротом. Предприятие перешло под контроль крупнейшего кредитора — Сбербанка. Антипинский НПЗ — сравнительно новое и современное производство высококачественного бензина с высокой, до 98%, глубиной переработки. Сбербанк может продать активы проблемного заемщика, и нет сомнения, что желающие приобрести этот лакомый кусок, даже обремененный долгами в 5 млрд долларов, найдутся (подробнее см. «Антипинский НПЗ ждет спасителя», «Э-У» № 22 от 27.05.2019). Но возобновление инвестиционных проектов на предприятии теперь следует ожидать в лучшем случае через пару лет.

Еще один провалившийся масштабный инвестпроект — строительство в Увельском районе Челябинской области транспортно-логистического комплекса «Южноуральский». Объем инвестиций на первом этапе оценивался в 120 млн евро. Проект впервые был представлен в июне 2012 года на саммите ШОС и получил одобрение президента РФ Владимира Путина. Комплекс является частью китайской концепции «Экономический пояс Шелкового пути» и подразумевает организацию транспортных коридоров между странами Азии и Европы, а также создание зоны свободной торговли. Крупнейший в стране «сухой порт» включает собственные железнодорожные пути, контейнерную площадку для обработки и хранения грузов площадью 14 га, а также склад класса А площадью 82 тыс. кв. метров. Однако у ТЛК «Южноуральский» возникли проблемы с субсидированием перевозок партнерами из КНР и формированием единых контейнерных поездов с грузами некрупных экспортеров. В результате в 2018 году транспортно-логистический комплекс сменил оператора — 100% акций компании «Лоджик Лэнд» выкупили структуры Государственной транспортной лизинговой компании, акционером которой является Минтранс России. Но четкой концепции развития ТЛК «Южноуральский» не обрел, поэтому проект обречен на провал.

— Я порасспрашивал про этот объект, до конца не понятен его текущий статус, там совсем небольшая загрузка. Такая помпа была, и на федеральном уровне информацию я про него слышал. Сейчас есть к нему большое количество вопросов, — прокомментировал ситуацию врио губернатора Челябинской области Алексей Текслер. — Хотелось бы, чтобы те проекты, которые мы реализовывали, были бы, с точки зрения достижения результата на уровне первоначальной идеи. Построить объект, загрузка у которого не то ниже, не то чуть выше 20%, — непонятно… Тем более такое количество денег было привлечено!

Под большим вопросом сегодня реализация проекта вблизи Серова (Свердловская область), предусматривающего строительство Серовским заводом ферросплавов (предприятие принадлежит собственникам челябинского холдинга «Ариант») свинокомплекса на 250 тыс. голов стоимостью 12 млрд рублей с перспективой создания более 1200 рабочих мест. Проект был анонсирован в 2015 году. Областное министерство по управлению госимуществом предоставило предприятию в аренду без торгов20 земельных участков общей площадью 177 гектаров. Но вскоре инвестор столкнулся с протестами местных жителей, посчитавших объект экологически небезопасным. Прокуратура также указала на отсутствие у инвестора положительного разрешения государственной экологической экспертизы. Стройка была приостановлена. В начале этого года прошла информация о возможном возобновлении проекта, однако количество голов в будущем свинокомплексе будет сокращено в разы — до 40 тысяч.

Делай, как мы

Пользуясь близостью к субъектам принятия государственных решений, компании нефтегазового комплекса стремятся реализовывать инвестпроекты в условиях существенной господдержки. В Урало-Западносибирском регионе это относится в первую очередь к проекту Новатэка по строительству в Ямало-Ненецком автономном округе завода сжижения природного газа «Ямал СПГ» с заявленным общим объемом финансирования в 27 млрд долларов. Так, в рамках привлечения проектного финансирования «Ямал СПГ» были получены средства Фонда национального благосостояния в сумме 150 млрд рублей (возврат этих денег ожидается не ранее 2030 года). Бюджетные ассигнования идут и на морской порт Сабетта, строительство которого началось летом 2016 года. Объем инвестиций из федерального бюджета в 2012 — 2016 годах на эти цели оценивался в 47,2 млрд рублей, позже смета выросла до 69,6 миллиарда. Кроме того, согласно справке РБК, Южно-Тамбейское месторождение, служащее для «Ямал СПГ» ресурсной базой, освобождено от налога на добычу полезных ископаемых (НДПИ) на газ в первые 12 лет добычи при условии, что ее совокупный объем за этот период не превысит 250 млрд кубометров. На тех же условиях предоставлены освобождение от налога на имущество и льготы по налогу на прибыль (13,5% вместо 18%). До конца строительства завода акционеры освобождены от уплаты НДС при покупке оборудования, не имеющего аналогов в России, а по его окончании смогут воспользоваться нулевой пошлиной на экспорт СПГ.

В декабре прошлого года состоялся пуск третьей очереди завода «Ямал СПГ». Принято решение о строительстве дополнительной четвертой линии мощностью до 1 млн тонн СПГ в год, на которой будет использована запатентованная Новатэком технология «Арктический каскад» (предусматривает предварительное охлаждение природного газа с помощью окружающего воздуха или воды арктического бассейна). Четвертую очередь завода планируется сдать в конце 2019 года.

Кроме того, на базе Утреннего месторождения на Гыданском полуострове ЯНАО Новатэк приступил к реализации проекта по строительству еще одного завода по сжижению природного газа — «Арктик СПГ-2» стоимостью более 10 млрд долларов. Зампредседателя правления Новатэка Марк Джетвей рассказал, что структура финансирования проекта «Арктик СПГ-2» будет похожей на «Ямал СПГ». А член комитета по энергетической стратегии Торгово-промышленной палаты России Рустам Танкаев сообщил, что правительство России в период 2019 — 2024 годов на создание инфраструктуры для проекта «Арктик СПГ-2» планирует направить из Фонда развития почти 104 млрд рублей (подробнее о государственных вливаниях в частный бизнес см. «Большая и дорогая загадка Арктики», «Э-У» № 51 от 17.12.2018).

В конце 2017 года значительные льготы получил и другой инвестор — Роснефть: был принят федеральный закон о поправках в Налоговый кодекс, одной из норм которого вводится налоговый вычет по НДПИ для Самотлорского месторождения Роснефти в ХМАО-Югре. Налоговый вычет будет применяться с 1 января 2018 года по 31 декабря 2027 года. В течение этого периода НДПИ для Самотлорского месторождения будет снижен на 35 млрд рублей. Взамен Роснефть пообещала увеличить инвестиции в бурение, нарастить добычу и налоговые поступления в бюджет.А что делать регионам, обделенным месторождениями углеводородов? Сегодня субъекты федерации сильно ограничены в правах по предоставлению потенциальным инвесторам налоговых льгот, эта сфера зарегулирована федеральным законодательством. Инструменты поддержки на региональном уровне не радуют разнообразием: прямой доступ к губернатору (для крупных инвесторов), персональное сопровождение проектов, помощь в привлечении льготного финансирования, при взаимодействии с надзорными органами, в поиске поставщиков материалов и в организации сбыта готовой продукции. Кто наладит систему, оперируя этим нехитрым набором, тот и возглавит Национальный рейтинг состояния инвестиционного климата в субъектах РФ.