Минэкономразвития определило в августе первые три компании, которые получат субсидии после размещения облигаций на Московской бирже: это Новосибирский завод резки металла, удмуртский девелопер «Талан-Финанс» и екатеринбургский «Брайт Финанс» (сеть фитнес-клубов Bright Fit). Компании разместили облигационные выпуски впервые и небольшим объемом. По сути, на них будет протестирована новая модель поддержки малого и среднего бизнеса (МСП): специальным постановлением правительства в рамках нацпроекта «Поддержка МСП и предпринимательской инициативы» предусмотрен механизм компенсации части затрат на выпуск облигационного займа — субсидии до 1,5 млн рублей на листинг облигаций, а также субсидии в размере 70% от выплат по ставке купона по облигациям.

На Московской бирже все чаще появляются новые размещения из регионов. Что стоит за этими историями и как их правильно масштабировать, мы обсудили в ходе круглого стола «Фондовый рынок: тренды и вызовы» в редакции журнала «Эксперт-Урал» в Екатеринбурге.

Методом упрощения

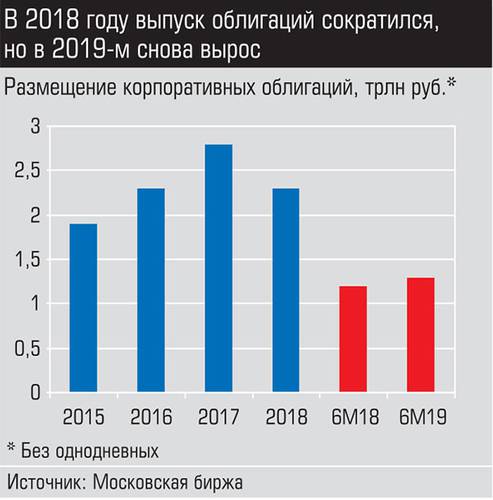

Рынок корпоративных рублевых облигаций после резкого рывка в 2017 году вошел в стабильную фазу роста. Общий объем размещений бондов в первом полугодии 2019 года увеличился на 11% к аналогичному периоду 2018 года и составил 1,3 трлн рублей. Основной вклад в динамику вносят крупные компании нефтегазового, металлургического и банковского секторов: они давно привыкли использовать наряду с банковским кредитом инструменты привлечения капитала с рынка. Однако регулятор и индустрия хотели бы разбавить эту традиционно успешную финансово-металлургическую команду игроками из когорты малого и среднего бизнеса. В 2015 году Банк России начал проводить курс на замещение банковского кредитования инструментами рынка публичного долгового капитала. Идея закрепилась в профессиональных кругах под термином «бондизация».

Большого прогресса пока достичь не удалось, но пропорции начинают меняться. Если в 2009 году в структуре корпоративного долга соотношение банковских кредитов к облигациям было 84% к 16%, то в первом квартале 2019-го — 28% к 72%.

Индустрия попыталась снять основные ограничения для выхода компаний малой капитализации на рынок заимствований. Прежде всего речь о высоком уровне затрат на организацию выпуска. Во-первых, разработана модель, при которой отменяется регистрация проспекта эмиссии на бирже. Такой формой могут воспользоваться компании, привлекающие в течение года не более 1 млрд рублей. В этом случае эмитенту также не нужно публиковать консолидированную финансовую отчетность и ежеквартальные отчеты, достаточно раскрывать информацию в соответствии с требованиями МБ, то есть предоставлять отчет эмитента раз в год. Сейчас суммарные затраты на организацию эмиссии до 500 млн рублей составляют около 300 тыс. рублей. Для выпусков на сумму до 150 млн рублей Московская биржа применяет льготные тарифы.

Отдельный проект биржи — сектор роста — предполагает упрощенные процедуры для компаний с выручкой не более 10 млрд рублей, получивших финансовую поддержку от федеральных институтов развития, а также для промышленных предприятий с экспортной выручкой. В рамках национального проекта Минэкономразвития субсидирует участникам сектора роста часть затрат на обслуживание займа (до 2/3 ключевой ставки).

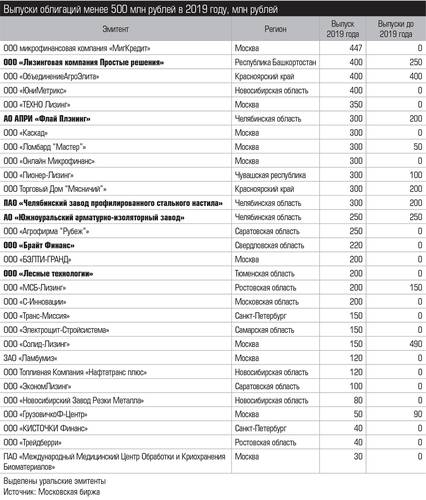

Понятно, что эти программы рассчитаны на долгосрочный эффект и мгновенного влияния на рынок не окажут. В секторе роста сейчас обращается 22 облигации, в том числе 12 эмитентов МСП. Появился в общем списке и средний бизнес. По итогам 2018 года на бирже размещено 33 выпуска объемом эмиссии менее 500 млн рублей на 5,37 млрд рублей, что в пять раз больше в сравнении с 2017 годом.

Вклад вносит и Урало-Западносибирский макрорегион. С этой территории в прошлом году разместили облигационные выпуски несколько новых эмитентов: челябинские девелопер АПРИ «Флай Плэнинг», строительная компания «Легион», завод профилированного стального настила; башкирская компания «Простые решения лизинг» и екатеринбургский лизингодатель «АС Финанс». В этом году на рынок облигационного заимствования, кроме Bright Fit, вышел, например, Южно-Уральский арматурно-изоляторный завод, второе размещение провел челябинский завод профнастила (см. таблицу).

Бумаги на вырост

По мнению директора компании Gx2invest Ираклия Кирии, механизм субсидирования затрат на организацию выпуска привлекателен для бизнеса, многие предприятия этим интересуются. Но пока не накопилась критическая масса таких проектов, чтобы широкие круги предпринимателей обратили на них внимание. Gx2invest организовала несколько открытых и закрытых размещений облигаций для региональных предприятий.

— Мы провели эмиссию для производителя консервной продукции, строительной и торговой компании, готовится проект для горнодобывающей компании и банка. Это все небольшие займы. Собственники стараются брать столько, сколько могут обслуживать, и рассматривают эти проекты как пробный камень, — рассказывает Ираклий Кирия.

По его мнению, инструментом можно пользоваться компаниям, имеющим стабильный бизнес, хороший рынок сбыта:

— Привлечение средств через долговое финансирование оправдано в том случае, когда, например, компании необходимо произвести капитальные затраты для повышения эффективности. А таких на рынке немного. Возможен вариант, когда есть четко просчитанный проект с внятным экономическим эффектом, к примеру, собственник понимает, что конкретная производственная линия позволит уменьшить издержки и повысить маржу.

По словам руководителя направления персонального обслуживания филиала ИК «Фридом Финанс» в Екатеринбурге Алексея Лопарева, его компания за последние два года организовала более десятка размещений, среди которых предприятия из агропромышленного, биотехнологического, лизингового, строительного и других секторов. Общий объем привлеченных средств превышает 1,5 млрд рублей. «Основным вызовом для потенциальных эмитентов стало то, что бизнесу необходимо сменить подход к ведению отчетности, сделать ее более прозрачной и выходить на публичный рынок, расширяя возможности для привлечения нового капитала через инструменты фондового рынка», — делает вывод эксперт.

Риски вывода информации в публичное пространство и угроза рейдерства в последнее время снизились, но все же остаются значимым барьером для развития рынка облигаций. Хотя этот вопрос уже за пределами возможностей индустрии: это проблема предпринимательского климата и качества бизнес-среды.

Медленно, но верно

В целом способом привлечения капитала через облигационные заимствования пользуются компании, у которых, как правило, не хватает залоговой базы для привлечения дешевого и длинного банковского кредитования. В отраслевом разрезе в списке Московской биржи — предприятия транспорта и пищевой промышленности, производители строительных материалов и застройщики, ломбарды и лизинговые компании. А самый большой объем заимствований, 1 млрд 300 млн рублей, привлекла в прошлом году группа малых и средний компаний ИТ-сектора.

Между тем индустрия уже сейчас видит риски, которые могут возникнуть в случае слишком агрессивной реализации стратегии «бондизации». В истории российского облигационного рынка были периоды, когда на волне ажиотажа неподготовленные эмитенты выходили на рынок. В случае совпадения периода обслуживания долга с экономическим спадом результатом становилась серия дефолтов. В нынешней ситуации слишком сильный разгон вдвойне опасен. Облигации в целом стали весьма популярным инструментом у населения, а бумаги небольших компаний — особенно: они могут дать более высокую доходность. Судя по статистике, доля физических лиц в облигациях малых эмитентов выше, чем в целом по рынку облигаций, по итогам 2018 года физлица приобрели почти 50% выпусков облигаций малых эмитентов. Это, по мнению операционного директора казначейства УБРиР Владимира Зотова, закономерно: банки не будут рассматривать эти инструменты, потому что в портфеле профессионального инвестора должны быть прежде всего бумаги из списка РЕПО Центрального контрагента (НКЦ) — их можно гарантированно рефинансировать. Поэтому облигации малых предприятий стоит рассматривать как инструмент для формирования индивидуального инвестиционного счета (ИИС).

Анализировать этот аспект важно еще и потому, что частью стратегии «бондизации» является комплекс решений по стимулированию притока на фондовый рынок частных инвесторов. Для этого и был разработан ИИС. Владельцы таких счетов — в основной массе банковские вкладчики, которые пришли на рынок за более высокой доходностью. И дефолт эмитентов малой капитализации тут крайне нежелателен.

Московская биржа угрозу видит: здесь уже разработали комплекс мероприятий для снижения рисков непрофессиональных инвесторов. 12 августа вступили в действие более жесткие правила листинга. Владимир Зотов считает ужесточение верным шагом: «Биржа выступает экспертом, она застраховывает инвестора от покупки бумаг ООО “Рога и копыта”, зарегистрированного вчера».

Очевидно, индустрия учтет прошлые ошибки слишком агрессивного наращивания присутствия неопытных эмитентов на долговом рынке. То, что популяризировать этот инструмент нужно, сомнений нет: компании любых размеров должны уметь управлять разными источниками привлечения капитала. Но путь формирования положительных историй, снятия ограничений и барьеров, отработки инструментов господдержки на практике будет безопаснее и эффективнее кампанейщины.