Прошлый год не привнес в банковскую сферу радикальных перемен, но все же отметим значимые тенденции.

Generation «П»

Регулятор отозвал всего 28 лицензий, и это минимум с предкризисного 2013 года (всего за время кризиса банкротами стали 450 банков, 47% от их числа на середину 2013 года). Произошло 11 слияний (юридически оформлены более ранние приобретения, всего с 2013 года зарегистрировано 70 слияний). Четыре банка сдали лицензию добровольно (с 2013 года — 21). Из отозванных самый крупный занимал 132-е место по величие активов, еще два входили во вторую сотню. Это тоже своеобразный рекорд — ранее банкротились более крупные банки.

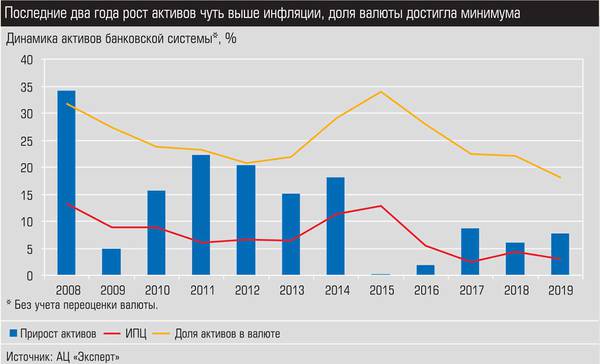

Низкая инфляция стимулирует банки переводить операции в рубли, в настоящее время доля валюты в банковских активах достигла минимума — 18%. Несколько лет кредитование населения значительно опережало корпоративное, результат — самая высокая доля задолженности граждан: более трети в общем кредитном портфеле.

Продолжается сокращение офисной сети банков: в прошлом году она сжалась на 940 единиц, и это минимум с 2014 года (в последние годы число точек уменьшалось на 2 — 3 тысячи за год). Закончил оптимизацию сети Сбербанк: за последнее полугодие она не изменилась, а с 2013 года сократилась на 4,6 тыс. офисов.

Доля убыточных банков достигла минимума с 2015 года — 16%, среди первой сотни — всего 7%. Впрочем, нормальной такая доля считаться не может: в 2011 — 2012 годах она составляла 5%.

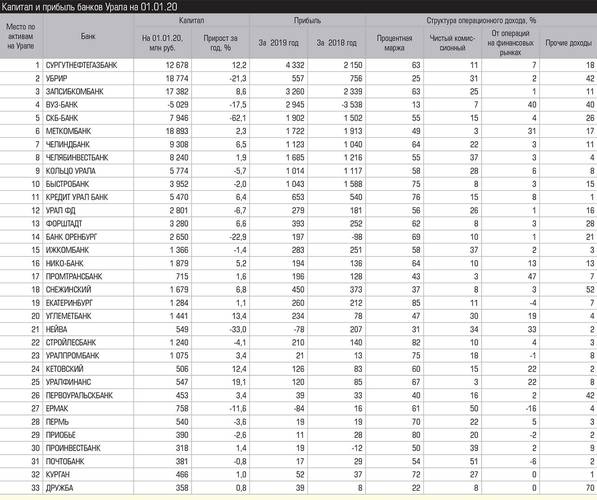

Среди уральских банков убыток показали всего два: у «Нейвы» формальный убыток связан с требованием ЦБ произвести отрицательную переоценку банковского офиса, а «Ермак» создал резервы под ссуды (подробнее см. «Адаптация», «Э-У» № 49 от 09.12.19).

Числа

Банковские активы за год увеличились почти на 8% (здесь и далее влияние переоценки валюты исключено), такая же динамика сохранялась предыдущие два года. Рублевые активы выросли на 11%, валютные сократились на 4%, и это также тенденция последних нескольких лет.

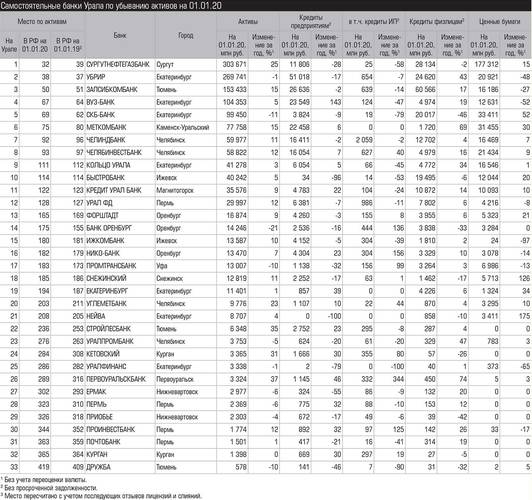

Главный индикатор для банковской системы — корпоративный кредитный портфель — вырос всего на 3,3% (рублевый — плюс 6%, валютный — минус 5%). Это худший показатель за последние три года. Впрочем, надо учитывать, что на банковский госсектор (это по меньшей мере 34 банка, включая санируемые и банки госкорпораций) приходится свыше 80% корпоративного портфеля, портфели средних и малых банков выросли на 5%. Более высокими темпами росли портфели кредитов ИП — 11%, причем за счет малых, средних банков и Сбера.

В отраслевом разрезе существенно больший рост показывают «легкие» сектора экономики (торговля, услуги, сельское хозяйство, пищепром, строительство) — 7%. У «тяжелых» (добыча и промпроизводство, энергетика, транспорт) — 0,5%. Тенденция обозначилась год назад. Можно констатировать, что государство перестало инвестировать в экономику, а частный бизнес потихоньку начал предъявлять спрос на новые кредиты.

Сократился прирост кредитов населению, как ипотечных, так и потребительских, впрочем, темпы по-прежнему двузначные (19%) и значительно выше, чем у корпоративных кредитов.

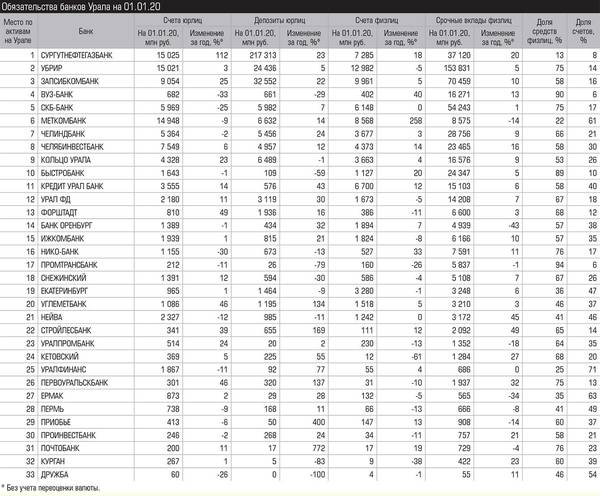

В 2019-м зафиксирован наименьший за три года прирост средств корпоративных клиентов в банках (всего 5%, то есть чуть выше инфляции), банки нарастили привлечение средств граждан (11%), при этом срочные депозиты увеличились лишь на 7%, а 22% показали остатки на счетах. Карты перетягивают на себя денежный оборот.

Вложения в ценные бумаги показали всего плюс 3,5%. Это самая низкая динамика с 2015 года, впрочем, преимущественно за счет госбанков. У частных, как крупных, так и средних и малых, инвестиции в ценные бумаги по-прежнему успешно конкурируют с корпоративными кредитами. В рейтинге уральских банков вложения в ценные бумаги превышают корпоративные кредитные портфели.

Чапаев и пустота

Финансовое состояние и конкурентные преимущества банка больше отражают показатели доходов и расходов, нежели активов и пассивов. Главная задача — стабильная генерация прибыли.

Курс Банка России на снижение инфляции и процентных ставок принес плоды: процентная маржа (разница между процентными доходами и расходами) в целом по системе не выросла (ранее был рост), а у госбанков и санируемых вовсе сократилась. Зато на 18% увеличился чистый комиссионый доход в целом по системе, правда, все «сливки» достаются государственным и крупным частным банкам.

У малых и средних региональных сокращение на 5% (среди уральских — у 25 из 33).

Мы не стали включать этот показатель в таблицу. Вместо этого включили структуру операционного дохода — она показывает, насколько банк диверсифицирует источники дохода. Последний пункт (прочие доходы) желательно, чтобы был минимален, в него попадают нерегулярные поступления, а также доходы неизвестного происхождения, которые, возможно, должны сальдироваться с расходами (издержки несовершенства отчетности по РСБУ).

У 40% банков сократился капитал — это следствие не столько убытков, сколько возросших требований регулятора (как утверждают банки, не всегда обоснованных) — доначислить резервы, произвести переоценку.

Можно констатировать, что в банковской системе сформировались три большие группы банков: универсальные — крупные организации, работающие на всех рынках; розничные — также крупные, работающие в сфере высокодоходного потребительского кредитования; корпоративные — малые и средние банки, работающие преимущественно с юрлицами (от населения привлекающие лишь срочные вклады).

Обязательным атрибутом универсального банка являются развитые информационные технологии, которые требуют высоких затрат. Корпоративные банки выигрывают за счет индивидуального подхода к клиенту, в том числе в кредитовании и комплаенсе, который основан зачастую на личных связях, чего не могут позволить себе крупные банки.

В этой системе координат судьба региональных лидеров (тяготеющих к универсальности, но вряд ли способных на большой дистанции конкурировать с крупными универсальными организациями) под вопросом. Скорее всего, они будут куплены крупными игроками. Что уже и происходит, преимущественно за счет поглощения со стороны госбанков.