Относительно хорошая готовность банков к работе в новых условиях базируется на трех факторах. Первый — в результате многочисленных кризисов, чистки и требований регулятора риск-менеджмент достиг невиданных ранее высот. Второй — пандемия дала дополнительный импульс многолетнему тренду на онлайн-обслуживание ради сокращения издержек и борьбы за клиента. Третий — поддержка со стороны государства как банков (ослабление регуляторной нагрузки), так и реального сектора. Финансовая помощь шла через банки (правда, через государственные и крупнейшие частные, но деньги просочились и на нижние этажи), нефинансовая — заключалась в разрешении реструктуризировать ссудную задолженность. Посмотрим, как это отразилось на финансовых показателях.

Госбанки опять в плюсе

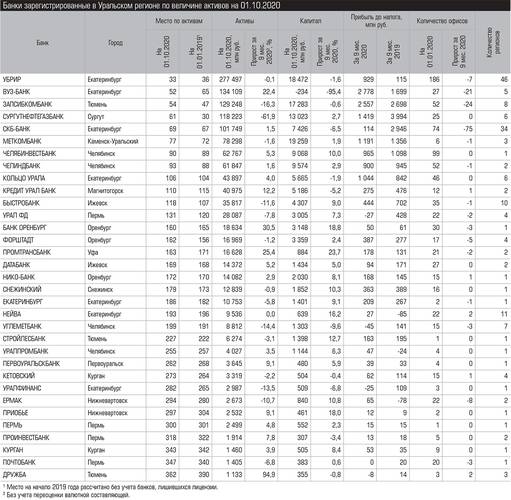

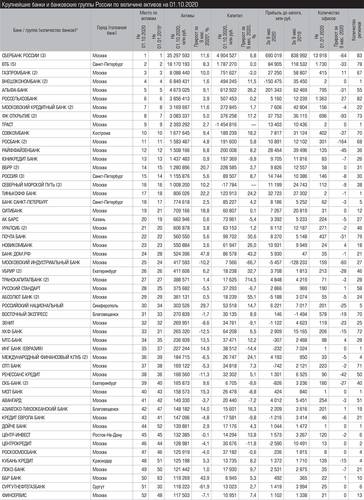

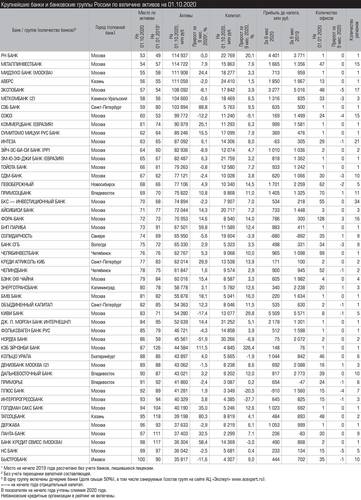

Активы банковской системы за девять месяцев выросли на 8,5% (здесь и далее переоценка валюты, а она была положительной, исключена). За весь прошлый год рост составил 7,7%, годом ранее — 6%. При этом у госбанков — плюс 10%, у частных — лишь 5%.

Заработанная банками прибыль сократилась по сравнению с девятью месяцами 2019 года на 17% (не берем в учет санируемые банки, величина их убытков сильно искажает общую картину). Число убыточных банков возросло с 18% до 26%, а в первой сотне — с 6% до 14%. Совокупный капитал увеличился на 6%, но у 38% он сократился. Впрочем, за весь прошлый год он увеличился на 8%, а сокращение было у 39%. Банковский кризис с 2013 года носил перманентный характер.

Кредитный портфель как основной источник доходов для банков показал увеличение по всем направлениям. Ссуды юрлицам — плюс 6,3% (за весь прошлый год лишь 3,3%, причем прежде всего за счет госбанков). Рост у госбанков и в этом году в два раза больше, чем у частных, — 6,9% против 3,4%. Примечательно, что банки с иностранным капиталом в целом сократили кредитование. Небольшой плюс у Райффайзенбанка и Ситибанка образован за счет валютной составляющей. В целом же рублевые кредиты увеличились на 9%, валютные (если пересчитать в доллары) — сократились на 1%.

Поддержка малого бизнеса (по программам стимулирования и на выплату заработной платы) нашла отражение в кредитах ИП — рост портфелей составил 15% (в том числе у госбанков на 19%, частных — всего на 4%).

В отраслевом разрезе (Центробанк опубликовал данные за восемь месяцев) — увеличение портфелей по всем отраслям кроме торговли и добычи полезных ископаемых.

После провалов в апреле — мае кредитование физлиц возобновило рост, прежде всего за счет ипотеки: 14% (за аналогичный период прошлого года — 13%), но потребительское кредитование ожидаемо снизило активность — всего плюс 6% против 16% годом ранее.

Особенно заметна конкуренция банков в сегменте кредитных карт: новых клиентов не появляется, идет передел старых. При общем росте задолженности на 3% чуть выше показатели у лидеров рынка — Сбера и Тинькова. Иностранные дочки повсеместно сократили этот сегмент, видимо, сочтя его рискованным. На этом фоне почти 60% рост портфеля у Совкомбанка позволил ему занять шестое место по этому виду кредитования. Чтобы добиться таких результатов, нужен не только агрессивный маркетинг, но и высокий аппетит к риску: уже сейчас уровень просроченной задолженности у банка значительно выше, чем у коллег.

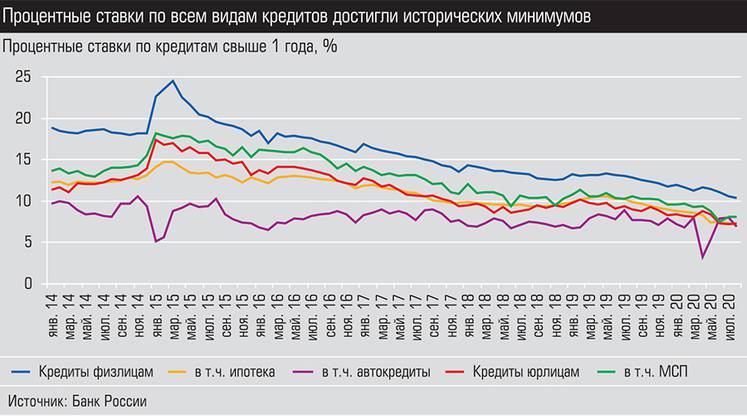

Ставки по всем видам кредитов благодаря господдержке и низкому спросу достигли исторических минимумов.

Уровень плохих долгов в целом пока поднялся незначительно, на доли процента. Но у отдельных банков с высоким аппетитом к риску рост значительно выше (см. таблицы на нашем сайте).

Денег нет, но…

Рост клиентских средств недотягивает до уровня инфляции, что означает их фактическое сокращение. Средства физлиц увеличились лишь на 2,3% (у госбанков — плюс 3,5%, у частных — минус 3,5%). При этом сократились срочные депозиты (из-за низких ставок) и на 30% поднялись остатки на счетах физлиц (у госбанков — на 36%, у частных — на 19%). Сегмент дебетового пластика наиболее привлекателен, высокие результаты здесь достигаются за счет следующих факторов: близости к государству (выплата пособий, большие зарплатные проекты), технологичности, начисления процентов на остаток, кешбэков.

В этом году полноценно заработала система быстрых платежей — она сделала рынок более конкурентным. Пока же, по нашему опросу, 80% клиентов банков имеют карточку Сбербанка, системой быстрых платежей пользовались 64%, а 20% о ней не знают.

Попутно отметим, что у 88% ответивших более одной карты, у 62% — более двух. 38% имеют карту Мир (скорее всего, они вынужденно ее завели для получения государственных пособий).

Средства юрлиц выросли на 3,6%. Здесь преимущество у частных банков: 6,4% против 2,7% у государственных. Малодоходные депозиты сократились на 7%, остатки на счетах увеличились на 23%, причем как в рублях, так и валюте. В целом структура привлеченных средств меняется в пользу банков — они дешевеют, кроме того, растет база для комиссионных доходов.

Если завтра война

Банки относятся к организациям, которые обязаны непрерывно работать согласно еще первому указу президента от 25 марта.

В силу технологической продвинутости кредитные организации быстро и безболезненно перешли на новый режим работы: большая часть сотрудников была отправлена на удаленку (до 70% в головных офисах), для остальных приняты меры безопасности, организована посменная работа, тестирование.

Потребовались затраты на покупку программного обеспечения и оборудования (компьютеры для сотрудников, усиление серверов банков). Банкиры согласны с тем, что еще пять лет назад это было бы неосуществимо. В последнее время сильно развились мобильные устройства и сети. Сейчас главные проблемы — организационные: обучение персонала, организация командной работы. Рабочий день на удаленке увеличивается — сотрудники неизбежно отвлекаются на домашние дела, детей, больше времени тратится на коммуникации. Интервью с работниками выявляют и другие проблемы — постоянное ношение масок и перчаток раздражает, удаленная работа (время активности в банковских программах) контролируется, где-то работодатель вынуждает делать тесты за свой счет, удлиняется рабочий день.

Как плюс — банки оптимизировали офисную сеть: за девять месяцев она сократилась на 1054 единицы (за весь прошлый год на 938, хотя годом ранее и банков было больше). В лидерах сокращения — розничные банки Росбанк и его дочка Русфинансбанк (минус 164 точки), ФК Открытие (93), Московский индустриальный (60). Из уральских банков — УБРиР и дочерний ВУЗ-банк (28), СКБ-банк и дочерний Газэнергобанк (27), Запсибкомбанк (24).

В 2020 году банковская система уменьшилась еще на 32 организации. Но в отличие от прошлых лет в результате отзыва лицензий не стало 12 банков (в 2019-м за весь год — 28), по причине слияний — 13 (в 2019-м — 11), семь добровольно ушли с рынка (в 2019-м — четыре).

Готовность разных банков к удаленной работе неодинакова. У ряда крупных банков и до пандемии был опыт активной коммуникации между сотрудниками в разных офисах и разных регионах (к тому же в регионах можно меньше платить), так что этот фактор можно считать одним из конкурентных преимуществ.