Итоги года для банковской системы в целом — более чем хорошие. Реальный (с учетом инфляции) прирост активов максимален с 2013 года, уровень плохих долгов вполне приемлем, доля убыточных банков существенно меньше, чем в 2015 — 2018 годах. Однако тенденция на огосударствление банковского сектора сохраняется, а банки с иностранным капиталом и региональные игроки уходят с рынка.

С минимальными потерями

За весь 2020 год регулятор отозвал всего 17 лицензий — это минимальный показатель с 2012 года. Из них два банка — из конца второй сотни по активам, остальные меньше. Девять банков закончили 2019 год с убытками, то есть проблемы были налицо. Еще восемь — сдали лицензию добровольно (это максимум за все время), в том числе половина — убыточные.

11 банков не стало в результате слияний. Ровно такая же цифра была и год, и два назад. Влияния на рынок такие процессы не оказывают, как правило, большинство присоединенных банков были ранее под процедурой санации.

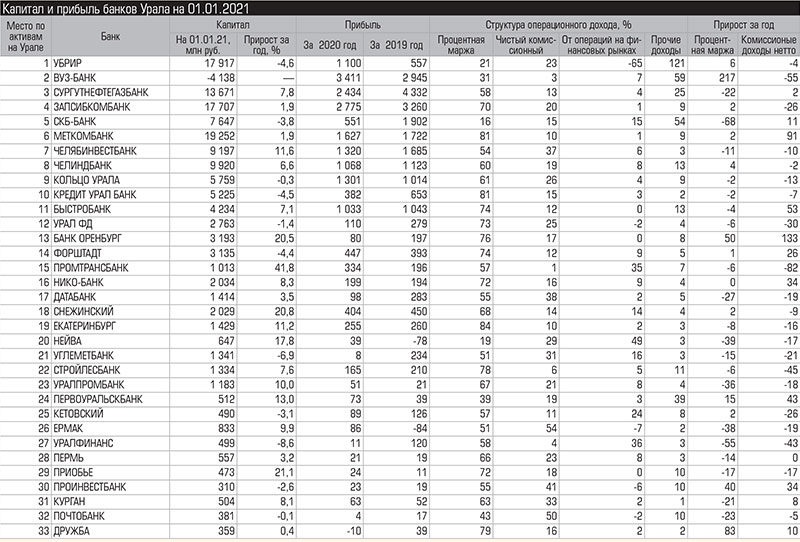

80 кредитных организаций (почти 20%) закончили год с убытком. Из них 11 — иностранные «дочки»: ранее убыточность в этой группе была меньшая. Среди первой сотни убыточны 11. Это лучшие показатели по убыточности с 2015 года (по топ-100 — с 2014-го) за исключением 2019 года.

Среди 33 банков, зарегистрированных на территории Уральского региона, убытки показал лишь один.

Живительные деньги

В старом анекдоте сын спрашивает отца-банкира, чем он занимается на работе. Папа достает из холодильника кусок сала, держит его в руках и кладет обратно.

«А смысл?» — недоумевает сын.

«А пальчики-то жирные».

Государство, запустив механизм поддержки реального сектора экономики, одновременно поддержало и банки, через которые идут эти деньги. Прежде всего речь о программах стимулирования МСП, кредитах системообразующим организациям, льготной ипотеке и льготном автокредитовании. Банкиры отмечают, что львиная доля выдаваемых в прошлом году кредитов шла именно по этим программам.

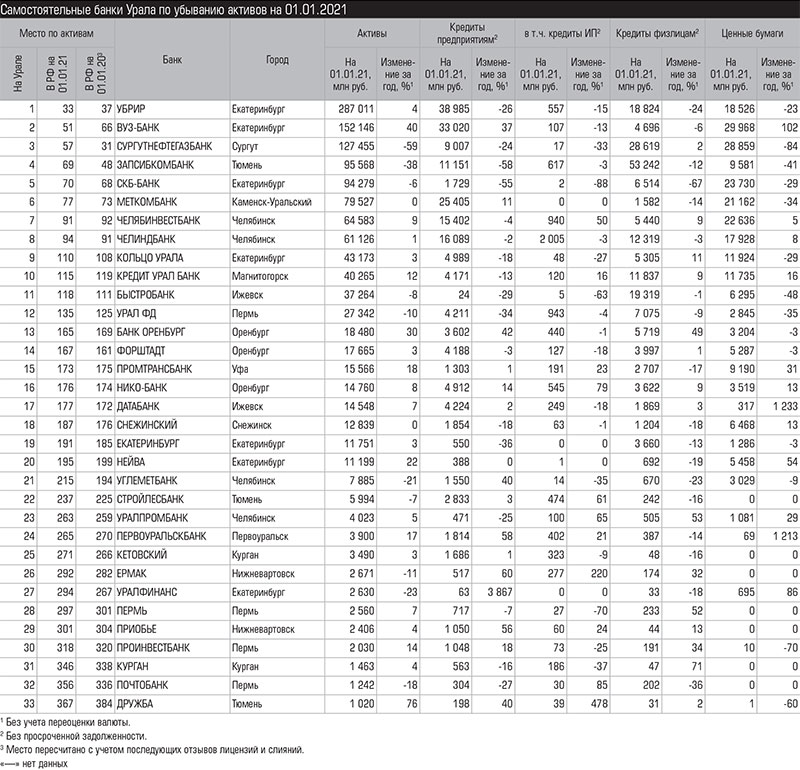

Цифры банковской статистики показывают эффект. Прирост корпоративного кредитного портфеля превысил 9% (переоценка валютной составляющей исключена), и это максимум с 2014 года. Портфель кредитов индивидуальным предпринимателям вырос на 22%, чего не было с 2013 года (четыре года подряд падение), величина задолженности индивидуальных предпринимателей — на уровне лета 2015 года.

Задолженность по ипотеке выросла на 22%. Не рекорд, но в абсолютных цифрах это 1,6 трлн рублей — столько же, сколько суммарно за три года, с 2015 по 2017-й.

По данным НБКИ, количество автокредитов в прошлом году было на 6% меньше, чем в позапрошлом, но это почти 900 тысяч. С учетом общей ситуации в экономике — не так плохо. В целом продажи новых авто в прошлом году упали лишь на 8% (для сравнения в 2009-м — на 50%, в 2015-м — на 44%).

В целом портфель потребительских кредитов вырос на 8%, а задолженность по кредиткам — всего на 2%.

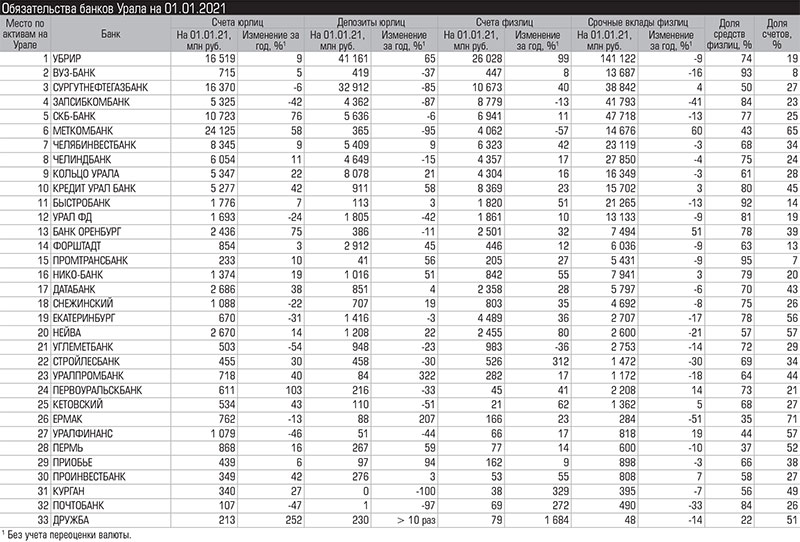

Львиная доля прироста кредитов пришлась на государственные и крупнейшие частные банки. Корпоративный портфель малых и средних региональных банков вырос всего на 2%, у московских он и вовсе сократился на 4%. Аналогичная ситуация и с кредитованием физлиц: у региональных банков прирост всего 1%. Но появление новых денег в экономике вызвало эффект мультипликатора, и деньги на счетах и депозитах выросли у банков всех групп. Средства юридических лиц увеличились на 10% (у региональных — на 15%), в том числе на счетах — на 27%, депозитах — на 1,5%. Ставки по депозитам сократились, но многие банки платят проценты на минимальный остаток, в результате срочные депозиты в условиях неопределенности уступают текущим счетам.

Аналогичная ситуация с частными вкладами: срочные сократились на 11%, карточные счета выросли на 60% (в основном за счет госбанков, через которые шли выплаты пособий), в сумме прирост составил 8%.

Клиенты в поисках доходности обратились к фондовому рынку — объем средств на брокерских счетах вырос в 2,5 раза.

У банка Тинькофф — в шесть раз, он по абсолютным значениям занял четвертое место после ВТБ, Сбербанка и Альфа-банка.

Банковский портфель ценных бумаг вырос на 30% (это максимальный показатель с 2010 года), правда, исключительно за счет государственных банков, у частных в сумме прироста нет.

Доля государства в банковском секторе, и без того огромная — три четверти — еще увеличилась (по активам на полпроцента, по счетам физлиц — на 4%). На этом фоне произошло сокращение доли иностранного капитала в российской банковской системе — два банка решили полностью прекратить деятельность в РФ («Морган Стэнли» и «Банк ПСА Финанс Рус»), у остальных рост активов составил лишь 4%, корпоративный кредитный портфель сократился на 10%, кредиты физлицам на 4%.

Банковский сектор, таким образом, все более укрупняется и зависит от государства, видового разнообразия все меньше.