Правительству придется в этом году увеличить объем заимствований. По свежим оценкам Минфина, бюджет получит на четыре триллиона рублей доходов меньше, чем было запланировано. Дело не только в падении цен на нефть, но и в последствиях мер борьбы с коронавирусом. По сообщению Федеральной налоговой службы, только в апреле было собрано на 775 млрд рублей (31,4%) меньше, чем в этот же период прошлого года.

При этом сокращение госрасходов не планируется. Наоборот, будут реализованы некоторые программы поддержки экономики (включая налоговые каникулы), пусть и не такие масштабные, как, например, в США. В итоге дефицит бюджета составит около четырех процентов ВВП; примерно половина будет покрыта за счет средств ФНБ, а оставшаяся часть — путем привлечения дополнительного госдолга.

Четыре триллиона впрок

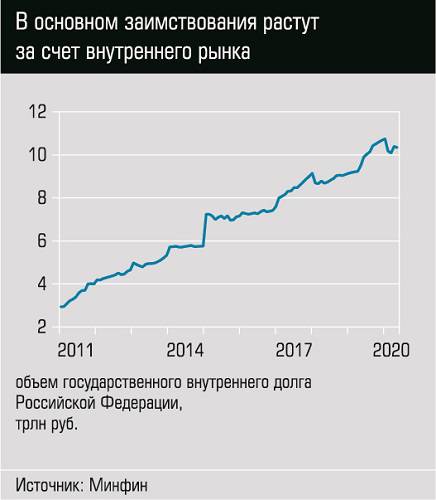

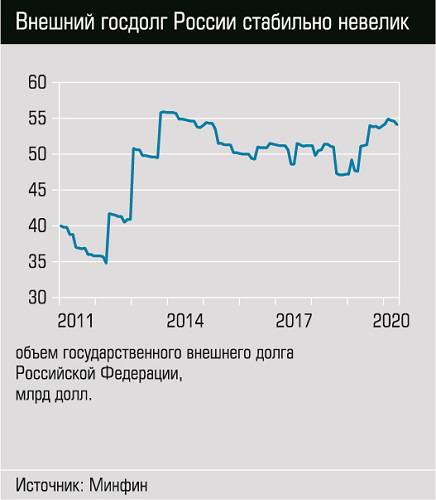

«На начало 2020 года госдолг РФ, с учетом госгарантий, составил 12,4 процента ВВП, из которых 3,1 процента приходится на внешний долг и 9,3% — на внутренний. Чистые заимствования в 2020 году должны составить примерно 1,6 триллиона рублей, а дополнительную потребность в заимствованиях правительство сейчас оценивает на уровне двух триллионов рублей, поэтому госдолг должен возрасти примерно на 3,6 триллиона рублей, или на 3,3 процента ВВП, то есть до 15,7 процента ВВП», — рассказывает руководитель направления «Финансовые рынки» Экономической экспертной группы (ЭЭГ) Игорь Беляков. С учетом ослабления рубля, небольшого сокращения номинального ВВП (его реальный спад может быть больше дефлятора), возможных отклонений в случае наращивания антикризисных госгарантий, а также возможного отказа Минфина от размещения еврооблигаций в этом году, эксперт ЭЭГ ожидает, что госдолг к концу 2020 года не превзойдет 17% ВВП.

Понятно, что точных оценок пока быть не может: например, неясно, не понадобятся ли дополнительные деньги на помощь регионам. «На увеличение объема заимствований может повлиять необходимость дополнительной поддержки субъектов федерации, которые не смогут справиться с проблемами самостоятельно, — поясняет проректор РАНХиГС, директор Института финансов и устойчивого развития Андрей Марголин. — С другой стороны, возможен перенос части запланированных расходов федерального бюджета, например в части реализации национальных проектов, на более поздний срок. А это, в свою очередь, несколько снизит потребность в заимствованиях». С учетом этих соображений можно ожидать что объем государственного долга увеличится на 3,5–4 трлн рублей, но и четыре триллиона совершенно некритическая сумма с точки зрения общего размера долговой нагрузки, говорит экономист.

Еще один момент: возможно, Минфин поспешит занять «впрок» сейчас, пока ставки относительно невысоки. «Сейчас на мировых рынках наблюдается избыток ликвидности. Когда ФРС США закончит наращивание собственного баланса, мировые капиталы начнут частично перетекать в сторону развивающихся рынков. С точки зрения глобальных фондов, соотношение доходностей и рисков, которое предлагает Россия, вполне приемлемо для долгосрочных инвесторов. Возможно, правительство сочтет, что сейчас удачный момент для того, чтобы больше опираться на заимствования по низким ставкам», — говорит главный экономист Альфа-банка Наталия Орлова.

Банки все купят

Разумеется, вместе с ростом государственного долга вырастут и расходы на его обслуживание. По оценке Игоря Белякова, при приросте чистых заимствований на 3,6 трлн рублей и при ставке 6–7% годовых рост расходов на обслуживание составит порядка 220–250 млрд рублей в год (то есть примерно на четверть — сейчас Россия тратит на обслуживание долга 900 млрд рублей).

Никаких проблем с привлечением госдолга у правительства не возникнет — спрос на надежные ценные бумаги во время кризиса есть всегда. Основными покупателями выступят крупнейшие российские банки. Они и в обычное время являются основными покупателями ОФЗ, формируя около половины совокупного спроса на рублевый госдолг. Андрей Марголин в связи с этим напоминает, что задача государства заключается не в том, чтобы банки рассматривали альтернативу — вкладываться в государственные ценные бумаги или кредитовать реальную экономику, а в том, чтобы они были заинтересованы делать и то и другое. Другой вопрос, что в текущей ситуации, когда кредитование очевидно просядет, ОФЗ станут отличным выходом для банков в плане размещения средств.

Вторая по значимости группа покупателей госдолга — нерезиденты, их в наших выпусках стабильно около трети. «В отсутствие новых потрясений не видно причин, по которым нерезиденты стали бы избегать вложений в ОФЗ, в мире мало (а в последнее время стало еще меньше) альтернатив с инвестиционным рейтингом и привлекательной доходностью», — заключает Игорь Беляков.

Не бойтесь пирамиды

Напоследок рассмотрим такой интересный фактор рынка ОФЗ, как «пирамида репо», которая частенько наблюдается во время кризисов, — ее признаки отмечались в марте 2020 года. Напомним, суть в том, что банки закладывают в ЦБ ОФЗ, на заемные деньги снова покупают ОФЗ, которые опять закладывают и т. д. Как и всякая пирамида, пирамида репо рушится быстро и болезненно. Однако Игорь Беляков считает, что поводов беспокоиться нет: в марте банки воспользовались конъюнктурой, чтобы сыграть на разнице в доходности ОФЗ и ставок по репо, но в апреле и мае конъюнктура другая. «Сейчас доходность ОФЗ близка к ставкам по операциям репо, поэтому стимулов к спекуляциям поубавилось, — рассказывает он. — В принципе, если то, что называют “пирамидой репо”, реализуется, это может грозить финансовой устойчивости спекулирующего на этом агента. Но объем размещаемых ОФЗ сейчас в разы меньше, чем балансы крупных банков, поэтому по большей части можно опасаться непродуктивной эмиссии со стороны ЦБ».

Да и сами пирамиды репо уходят в прошлое, полагает Наталия Орлова: «Сейчас, когда в развитых странах речь фактически идет о прямой эмиссии, когда центробанки этих государств напрямую покупают корпоративные облигации, обсуждение сценария финансовой пирамиды репо из ОФЗ не совсем актуально. Более активное привлечение банков для оказания поддержки рынку ОФЗ с последующим использованием этих инструментов в репо Центрального банка находится в рамках текущей мировой практики».