Мировая экономика пытается восстановиться после сильнейшего шока, вызванного эпидемией коронавируса, однако последствия будут иметь долгосрочный характер, и в первую очередь, для банковского сектора.

Еще три месяца назад, когда кризис находился в острой фазе, коммерческие банки США сообщили о резком росте потерь по кредитам, при этом крупнейшие из них ждали четырехкратного роста.

И хотя общая картина была примерно ясна, этих данных было явно недостаточно, чтобы составить полноценный прогноз. Сейчас, спустя некоторое время, становится ясно, что даже прагматичные оценки отдельных экспертов могут оказаться оптимистичными.

Агентство Standard & Poor’s выпустило аналитический обзор, в котором утверждает, что пандемия и ответные действия властей на нее буду иметь долгосрочный негативный эффект для качества банковских активов. Приводятся конкретные цифры, и они впечатляют своими масштабами.

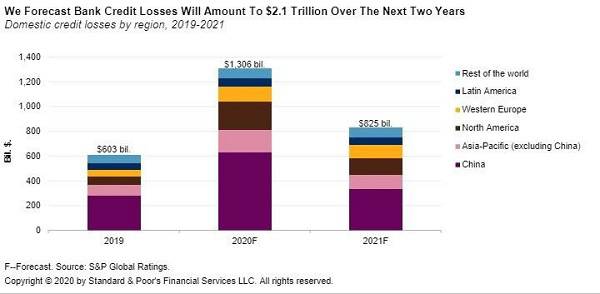

Так, по прогнозам S&P, кредитные потери банков в 88 странах в 2020 году составят около 1,3 триллиона долларов, что более чем вдвое превышает показатель 2019 года, когда эта цифра составила 0,6 триллиона долларов.

Как видно на диаграмме, эксперты Standard & Poor’s тем не менее достаточно позитивно смотрят в будущее, и уже в 2021 году ожидают резкого сокращения потерь кредитных организаций до 825 миллиардов долларов. Однако, даже в случае реализации такого сценария, эти цифры будут в полтора раза выше, чем в 2019 году.

«Действительно, мы ожидаем, что 2019 год ознаменовал конец периода безболезненных кредитных потерь для банков во всем мире», - написал один из авторов обзора Осман Саттар.

S&P ожидает, что в глобальном масштабе нормативы стоимости банковских кредитов в 2020 году составят около 160 базисных пунктов, что более чем вдвое превысит уровень 2019 года в 78 б.п.

Для сравнения, после глобального финансового кризиса 2008-2009 гг. это соотношение составляло от 100 б.п. до 120 б.п., то есть банкам потребуется гораздо больше резервов.

«Да, банкам действительно предстоит крайне непростой период. Я бы еще отметил, что в Штатах, например, действующие правила бухгалтерского учета требуют более своевременного признания кредитных потерь, чем это было, во время финансового кризиса 2008 года. С другой стороны, если посмотреть более внимательно, структура глобального кредитования в большей степени ориентирована на страны с развивающейся экономикой, в том числе и Китай. И эти регионы и так традиционно имеют более низкое качество банковских активов, и кризис в меньшей степени оказал влияние на изменение качества кредитов в этих регионах», - поделился своим мнением старший партнер FP Wealth Solutions Игорь Стремоухов.

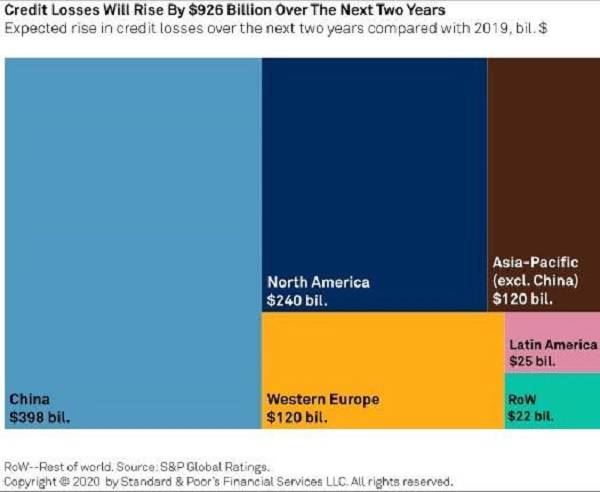

Действительно, если посмотреть на географию, становится ясно, что прогноз Standard & Poor’s по банковским потерям очень сильно меняется в зависимости от региона.

Агентство прогнозирует, что из общего прироста кредитных потерь в этом и следующем году на Азиатско-Тихоокеанский регион в целом придется 518 миллиардов долларов, при этом только на кредитные организации Китая - 398 миллиардов долларов. В значительной степени эти цифры отражают огромные размеры банковской системы Китая в глобальном контексте.

Стоит сказать, что по объему кредитования банковская система КНР примерно такого же размера, как банковские системы США, Японии и Германии вместе взятые.

«Важно также отметить, что кредитование в Китае играет более значительную роль в процессе передачи денег в экономику. В тех же Штатах есть развитый финансовый рынок, и экономические агенты часто привлекают средства путем размещения долговых бумаг или обращаются к небанковским финансовым учреждениям, которых также достаточно много», - отмечает Стремоухов.

Так или иначе, в глобальном контексте проблемы банковского сектора очевидны и не вызывают вопросов. S&P в своем обзоре отмечает, что потери по кредитам и затраты на формирование резервов поглотят около 75% доходов. Все это в сочетании с замедлением экономики оставляет все меньше пространства для остановки процесса снижения банковских доходов.

Если же пандемия COVID-19 окажется хуже, чем ожидалось, или будет длиться дольше, чем предполагают текущие экономические прогнозы, то сочетание более высоких кредитных потерь и более низких доходов неизбежно нанесет серьезный удар по банкам во всем мире.