Один из ведущих мировых операторов по морской транспортировке углеводородов, со специализацией на работе в сложных ледовых условиях, российская госкомпания «Совкомфлот» намерен провести IPO на Московской бирже. Об этом компания объявила на минувшей неделе. IPO «Совкомфлота» рынок ждал почти десять лет, и казалось, что оно так и не состоится. Проспект эмиссии был опубликован в 2018 году — но и тогда до размещения дело не дошло. Неудивительно, что эту новость называют отличным сигналом и знаковым событием для российского рынка акций. Для частных инвесторов это возможность войти в капитал госкомпании и получить право на дивиденды — как правило, это 50% от чистой прибыли по МСФО, и за 2020 год их сумма может составить 225 млн долларов. Предложение, на наш взгляд, очень горячее.

«Совкомфлот» владеет одним из крупнейших в мире (по числу судов и дедвейту) флотов челночных танкеров ледового класса, газовозов СПГ и ледокольных судов снабжения — сейчас это 146 судов, и еще 24 судна строятся по заказу компании и будут поставлены в 2020-2025 гг. Челночные танкеры «Совкомфлота» вывозят нефть с шельфовых месторождений, ледокольные суда снабжают морские платформы и буровые установки, предлагают допуслуги по разработке шельфовых месторождений — например, управление плавучими наливными хранилищами и логистическое сопровождение. Его ключевые партнеры — «Новатэк», «Газпром», «Лукойл», Сахалин Энерджи, Shell, Total, Новатэк, Exxon, Сибур и т.д., весь цвет российского нефтегаза, а офисы находятся в Москве, Новороссийске, Мурманске, на Дальнем Востоке, в Европе, включая Кипр, Сингапуре и Дубае.

В целом бизнес нефтеналивных танкеров цикличен — и на него влияют не только цена нефти и мазута, но и потребление нефти в мире, а также предложение свободных танкеров. S&P ожидают, что в обозримом будущем ставки фрахтования танкеров вырастут — так как поставки новых танкеров на мировом рынке сократятся, а часть их продолжит использоваться под хранение нефти. Чтобы уйти от цикличности, «Совкомфлот» собирается наращивать долю выручки от эксплуатации судов в рамках долгосрочных индустриальных контрактов (в первую очередь это СП с «Новатэком», в том числе новый проект «Арктик СПГ-2» и проект 2новый порт» «Газпром нефти» ) — это означает не только предсказуемость будущих денежных потоков, но и хорошую рентабельность и доходность на вложенный капитал. Дополнительный импульс бизнесу «Совкомфлота» может придать активное развитие Севморпути.

В ходе размещения «Совкомфлот» надеется привлечь 500 млн долларов, которые пойдут на инвестиции в новые индустриальные проекты, декарбонизацию и дальнейшее уменьшение долговой нагрузки.

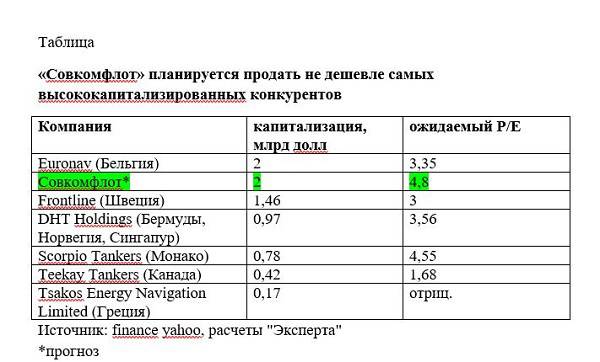

Если за 500 млн долларов будет продано, как ожидается, 25%-1 акция компании (остальное останется в собственности РФ), то вся компания будет оценена в 2 млрд долларов — или примерно 150 млрд рублей. Это примерно одна годовая выручка или 4,5-4,8 годовых прибылей. Одна акция при этом будет стоить 1,8 доллара — или 133 рубля. Судя по мультипликаторам компаний-конкурентов «Совкомфлота», это недешево — вполне на уровне самых капитализированных его конкурентов (см таблицу). Определенная премия оправдана уникальностью «Совкомфлота» как владельца ледоколов и других специфических судов — обслуживать российский шельф может фактически только он.

Выручка «Совкомфлота» почти целиком долларовая — так что некоторым аналогом для инвестора может служить «Сургетнефтегаз»: акции «Совкомфлота», как и «Сургутнефтегаза» можно считать своеобразной ставкой на девальвацию. Однако расходы «Совкомфлота» тоже преимущественно долларовые — это мазут, портовые сборы и т.д. Долларовый у компании и долг (3,5 млрд долларов).

Долгосрочные риски бизнеса «Совкомфлота» — снижение потребления углеводородов в мире, изменения на танкерном рынке, которые сложно предсказать, экологические катастрофы — разливы нефти, топлива или химических веществ, что может вызвать расходы, значительно превышающие стоимость перевозимого груза и самих судов. Наконец, есть такой специфический риск, как нападение пиратов на морские суда. В 2010 году танкер «Совкомфлота» «Московский университет», был захвачен пиратами недалеко от побережья Сомали с 23 членами экипажа и примерно 86 000 тоннами сырой нефти (правда, на следующий день судно было освобождено российскими военно-морскими силами).