Ассоциация производителей сельскохозяйственной техники «Росагромаш» намерена расшириться за счет включения в свои ряды машиностроительных предприятий, занимающихся производством пищевого оборудования, дорожно-строительных машин, а также комплектующих и компонентов.

Сегодня в «Росагромаш» входит более 120 предприятий, на долю которых приходится 85% изготавливаемой в России сельхозтехники. После включения в ассоциацию производителей дорожной, пищевой и спецтехники количество участников вырастет втрое. В связи с этим президент «Росагромаша» Константин Бабкин анонсировал смену названия ассоциации на «Росспецмаш».

Бюджет в помощь

«Росагромаш» — одно из немногих отраслевых объединений, сумевших добиться от правительства существенной адресной поддержки. Так что желание других предприятий машиностроения присоединиться к сильному игроку на лоббистском поле вполне понятно. В самом же «Росагромаше» самый сильный лоббист — его президент и по совместительству совладелец крупнейшего в России производителя сельскохозяйственной техники компании «Ростсельмаш» Константин Бабкин. Он и два его партнера — Дмитрий Удрас и Юрий Рязанов — через холдинг «Новое содружество» контролируют два десятка предприятий, расположенных в Ростовской области, в Москве, в Казахстане, на Украине, в Канаде, США. На долю «Ростсельмаша» приходится более 65% российского рынка сельскохозяйственного машиностроения. В том числе по этой причине предприятие становилось «застрельщиком» введения протекционистских мер для всей отрасли.

В кризис 2008 года на площадке предприятия скопилось более полутора тысяч единиц нереализованной техники. Сам завод был на грани остановки, работая три дня в неделю, а около полутора тысяч рабочих попали под сокращение. В декабре на завод приехал председатель правительства Владимир Путин и провел там совещание о ситуации в сельхозмашиностроении. В скором времени Россия повысила с 5 до 15% ввозную пошлину для иностранных комбайнов, по сути, сделав ее запретительной, на 25 млрд рублей была докапитализирована компания «Росагролизинг», которая выкупила у «Ростсельмаша» более 1200 нереализованных комбайнов. Правда, со скидкой в 10%. Впрочем, потом у «Росагролизинга» были сложности с их продажей из-за низкого спроса со стороны аграриев.

Недавно об этой истории Владимиру Путину, докладывая о ситуации в сельхозмашиностроении, напомнил министр промышленности и торговли Денис Мантуров. На что президент заметил, что тогда об этих мерах говорили как о «не очень рыночных». Министр с ним согласился.

Сельхозтехнику заправили госденьгами

Снова на грани остановки «Ростсельмаш» оказался в июне 2012 года, в преддверии присоединения России к ВТО. Вновь случилось затоваривание — на производственной площадке скопилось около двух тысяч комбайнов. Крестьяне не спешили покупать отечественную технику, они ждали, когда на рынке появится хоть и бывшая в употреблении, но более дешевая иностранная. По правилам ВТО Россия должна была отменить принятое под давлением российских сельхозмашиностроителей повышение ввозных пошлин на импортные комбайны. Должно было быть прекращено и субсидирование процентной ставки по кредитам на покупку сельхозтехники.

Нужны были новые меры поддержки, которые компенсировали бы производителям отмену старых и при этом не противоречили правилам ВТО.

22 августа 2012 года Россия присоединилась к ВТО, а в декабре правительство приняло постановление № 1432, согласно которому аграрии могли получить скидку в 15% стоимости техники от производителя. Потери последнего государство ежемесячно компенсировало ему субсидией, выдаваемой после того, как компания предоставит отчет о количестве проданной техники, договор купли-продажи и ряд других документов. С середины 2015 года размер скидки был увеличен до 25%, а для тех, кто работает на территории Крыма, Сибири и Дальнего Востока, — до 30%.

Несмотря на то что постановление было подписано в конце 2012 года, воспользоваться скидками покупатели смогли только во второй половине 2013-го, после того как в него по настоятельным просьбам машиностроителей были внесены изменения. В частности, была разрешена реализация техники через дилерские сети, а не только напрямую сельхозпроизводителям.

Разрыв между окончанием действия старых преференций и началом работы новых привел к резкому падению продаж. Так, по данным «Росагромаша» в первом квартале 2013 года по сравнению с первым кварталом 2011-го тракторов было продано в 2,2 раза меньше, сеялок — в 1,8 раза, комбайнов — в 2,7 раза.

Вопросом об очередном раунде снижения продаж российской сельхозтехники озаботился Владимир Путин, который в сентябре того же года на совещании о ситуации в сельском хозяйстве предложил оценить, насколько эффективно работают принятые меры поддержки.

Трактор нашел, где лучше

В октябре 2013 года присутствовавший и выступавший на этом совещании Константин Бабкин опубликовал текст, где сравнил условия производства тракторов на принадлежащем «Новому содружеству» заводу в Канаде и в России. По его словам, аргументировать, почему владельцы не хотят переносить производство из Канады в Россию, его попросил Владимир Путин. Проведенный анализ показал, что перенос производства экономически нецелесообразен, так как ведет или к убыткам, или к росту цен на продукцию.

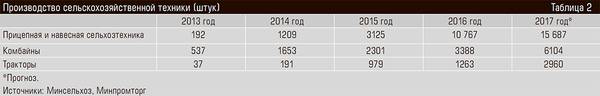

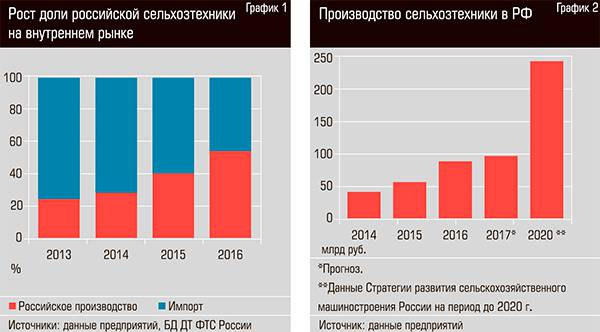

Но с 2014 года, после полноценного запуска программы субсидирования, в отрасли произошел кратный рост производства по некоторым позициям. За три года — с 2014-го по 2016-й — производство полноприводных тракторов выросло в 3,4 раза, сеялок — в 2,9 раза. Российские производители существенно потеснили на рынке иностранных, в том числе белорусских. Доля отечественных компаний на рынке выросла с 24% в 2013 году до 54% в 2016-м. Более того, производство трактора Versatile-2375, который ранее собирался в Канаде, в середине прошлого года перенесено в Ростов-на-Дону.

60-процентная локализация позволила продавать трактор по той же программе субсидирования скидок. (Впрочем, выгодность производства в России была связана и с существенной девальвацией рубля.)

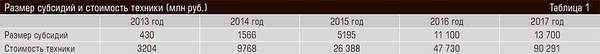

Если в первый год действия программы субсидий производителям, заключившим соглашение с Минсельхозом, было выплачено 430 млн рублей, то в дальнейшем размер компенсаций вырос в несколько раз (см. таблицу 1) и в прошлом году превысил 11 млрд рублей. В первый год в программе участвовали 23 производителя, сейчас их более 65. Тем не менее значительная часть субсидий достается лидеру отрасли «Ростсельмашу» — в 2016 году он получил почти 6,5 млрд из перечисленных всем участниками программы 11,1 млрд рублей. Но это все-таки меньшая доля, чем в 2014 году, когда из 1,5 млрд субсидий он получил 1,2. Учитывая, что по итогам 2015 года выручка «Ростсельмаша» была на уровне 38 млрд рублей, получается, что он получает примерно 17% выручки, которая, грубо говоря, не облагается НДС. И это, конечно, огромная помощь. Всем бы так.

Место под солнцем еще есть

Обеспеченность техникой российских аграриев крайне низкая: если в США на 1000 га приходится 26 тракторов и 18 комбайнов, то в России на тех же площадях работают только четыре трактора и три комбайна. Да и те, что работают, в большинстве своем старые: доля тракторов старше десяти — лет более 60%, комбайнов — почти половина.

Так что места для роста на внутреннем рынке предостаточно.

Стратегия развития сельскохозяйственного машиностроения в России предполагает рост производства техники до 245 млрд рублей к 2020 году, это более чем в два с половиной раза превышает сегодняшний уровень. Однако возможно ли это без сохранения программы субсидирования? По мнению директора ассоциации «Росагромаш» Аллы Елизаровой, «сохранение финансирования программы на уровне 15 миллиардов рублей в год принесет значительный синергетический эффект». При этом, по словам Дениса Мантурова, в этом году размер субсидий составит 13,7 млрд рублей, однако на следующие два года сумма пока не определена.

За несколько лет действия программы субсидирования, а также поддержки НИОКР была создана техника, конкурентоспособная на внешних рынках. По данным «Росагромаша», с 2014 года объем экспорта вырос почти на 70% — с 4 до 6,8 млрд рублей в 2016 году. Основной иностранный рынок сбыта — Казахстан (60%). Остальное идет в Молдавия, Узбекистан, Таджикистан, Киргизию, Чехию, Венгрию, Францию, Польшу, Германию, Канаду, США. В планах освоение новых рынков — Китая, Индии и Аргентины.

Производители, объединяйтесь!

Видя такой эффект от программы, Минпромторг намерен распространить ее на производителей пищевого оборудования (сегодня импорт здесь составляет 87%) и собирается в этом году направить на поддержку сектора 1 млрд рублей. По словам Дениса Мантурова, ожидается рост как минимум на 25%.

Производители пищевого оборудования — в числе тех, кто приглашен в расширяющуюся ассоциацию наряду с компаниями строительно-дорожного машиностроения.

Как уже было сказано, их доля на российском рынке — около 13%. Производители строительно-дорожной техники имеют чуть больше — порядка 29%. Объем производства по итогам 2016 года в первом случае составил 11 млрд рублей, во втором — 56,8 млрд рублей.

Опыт «Росагромаша» как лоббиста показал, что при получении благоприятных условий отвоевать значительную часть рынка и нарастить производство можно буквально за два-три года. Первый шаг навстречу этим производителям, как уже было сказано выше, правительство сделало. В планах лоббистов — добиться принятия документа, аналогичного постановлению № 1432 документа, а также других послаблений вроде финансирования НИОКР, поддержки экспортной деятельности, предоставления льготных кредитов для финансирования инвестиционных проектов. Учитывая уже имеющийся опыт, есть большая вероятность, что у них получится.

Вместе с тем в орбиту господдержки втягивается все больше участников, что, с одной стороны, свидетельствует, что экономика продолжает управляться в ручном режиме, а с другой — дает надежду, что когда денег на всех начнет не хватать, то от точечных, эксклюзивных мер поддержки предприятий и отраслей правительство перейдет к системным мерам, способным дать толчок для роста всей экономики.