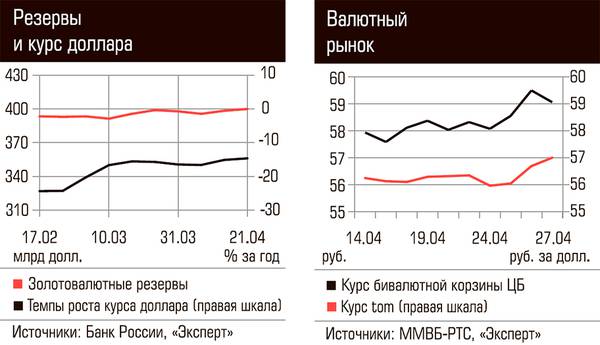

После заметного укрепления в начале недели ближе к выходным курс рубля резко снизился. Так, в понедельник 24 апреля курс доллара по инструменту tomorrow упал на 61 копейку, до 55,85 рубля. Стоимость бивалютной корзины за тот же период снизилась на 25 копеек, до 58,06. В рамках стратегии carry trade инвесторы по-прежнему охотно вкладывались в высокодоходные российские активы, что позитивно отражалась на стоимости рубля. Трейдеры же, которые играли на ослабление отечественной валюты, были вынуждены закрывать короткие позиции, чтобы ограничить убытки из-за ее подорожания. В пользу рубля сыграло и то, что компании-экспортеры продавали валюту, аккумулируя рублевую ликвидность для проведения налоговых платежей.

Впрочем, уже во вторник стали поступать новости, которые существенно ослабили позиции биржевых «быков» по рублю. На встрече с представителями деловых кругов Ярославской области президент России Владимир Путин заявил, что финансовые власти сейчас заняты поиском механизма, который предотвратил бы «чрезмерное» укрепление национальной валюты. На этом фоне во вторник–среду доллар и корзина подорожали на 1,31 и 1,43 рубля соответственно, до 57,16 и 59,59 рубля. В четверг после резкого роста накануне последовала ожидаемая техническая коррекция, а доллар и корзина подешевели на 19 и 28 копеек соответственно.

В сравнительной табели о рангах рубль по-прежнему неплохо смотрится на фоне зарубежных конкурентов из развивающихся стран: с начала года он укрепился по отношению к доллару на 7%, тогда как темпы роста большинства других валют этих стран не превысили 3,5%. Например, таиландский бат, сингапурский доллар, малайзийский ринггит, южноафриканский ранд, бразильский реал и индонезийская рупия подорожали на 3,5, 3,4, 3,1, 2,8, 2,2 и 1,2% соответственно. В положении явного лидера остается мексиканский песо: его стоимость увеличилась на 8,2%.

Для полноты картины добавим несколько «сырьевых» валют. Австралийский доллар и норвежская крона с начала года укрепились по отношению к американской валюте на 3,6 и 0,9% соответственно, а канадский доллар и вовсе подешевел на 1,4%.

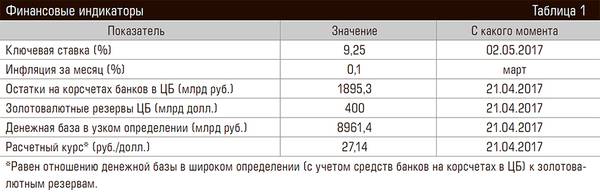

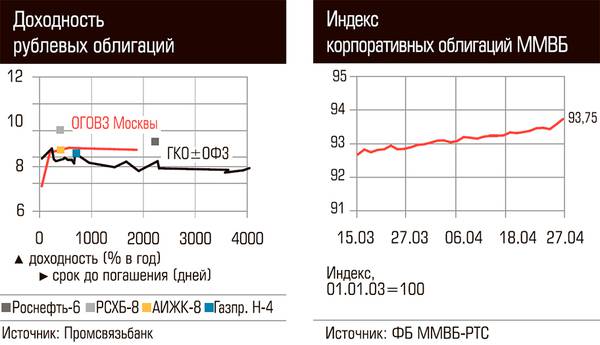

Несмотря на снижение курса рубля, котировки рублевых облигаций по итогам обозреваемого периода еще немного подросли. Резко возросшие ожидания снижения ключевой ставки Банком России (впоследствии ставшие реальностью: в минувшую пятницу ставку урезали на 0,5%, до 9,25% годовых) стали хорошим стимулом для покупки госбумаг.

Так, в понедельник доходности среднесрочных и долгосрочных ОФЗ опустилась еще на 3–13 базисных пунктов (б. п.). Во вторник доходности госбумаг незначительно скорректировались вниз (минус 1–4 б. п.).

В среду на долговой рынок вернулись покупатели. В фокусе внимания инвесторов оказались аукционы Минфина. Спрос на размещаемые пятилетние ОФЗ 26220 превысил объем предложения в 1,9 раза (46,7 млрд рублей против 25 млрд). В итоге Минфин реализовал бумаг на 25 млрд рублей, а доходность, соответствующая цене отсечения, составила 7,85% годовых. Отметим, что для успешного размещения выпуска Минфину не пришлось идти на уступки инвесторам: бумаги ушли без премии к вторичному рынку.

Размещение долгосрочных бумаг (16-летних ОФЗ 26221 в объеме 20 млрд рублей) также прошло с заметным превышением спроса и без премии к вторичному рынку. Общий объем заявок на покупку бондов превысил объем предложения в 2,7 раза (54,4 млрд рублей против 20 млрд). В итоге Минфин удовлетворил лишь самые «дорогие» заявки, зафиксировав цену отсечения на уровне 97,783% номинала (доходность — 8,1% годовых), а размещенный объем бумаг составил 20 млрд рублей.

На вторичном рынке в среду–четверг наблюдалась консолидация котировок госбумаг.

Суверенные отечественные еврооблигации преимущественно дорожали. Так, с понедельника по четверг стоимость выпуска «Россия-30» выросла с 120,56 до 120,68% номинала, а доходность упала на 4 б. п., до 2,32% годовых.

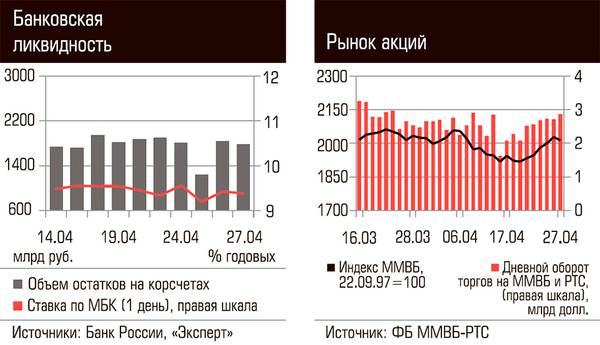

На фоне восходящей динамики на западных фондовых площадках пошел в рост и российский рынок акций. С понедельника по четверг индекс ММВБ подрос на 3,4%, до 2012 пунктов. За тот же период долларовый индекс РТС потяжелел почти на 2,1%, до 1107 пунктов.

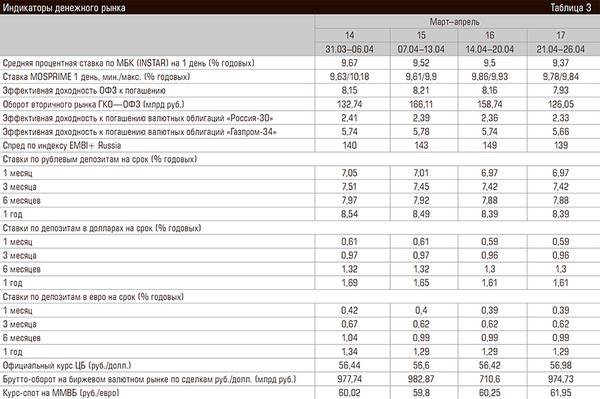

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели.

В качестве объемных индикаторов рынка ГКО—ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 6 млн до 30 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долларов/евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.