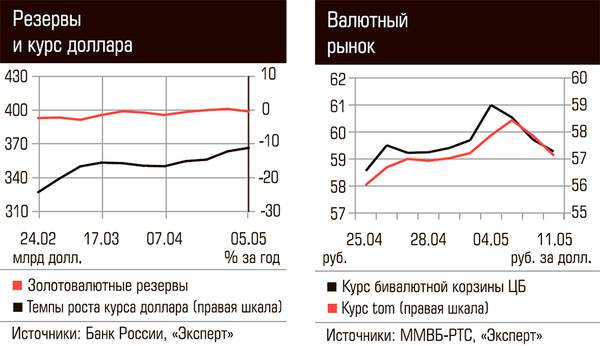

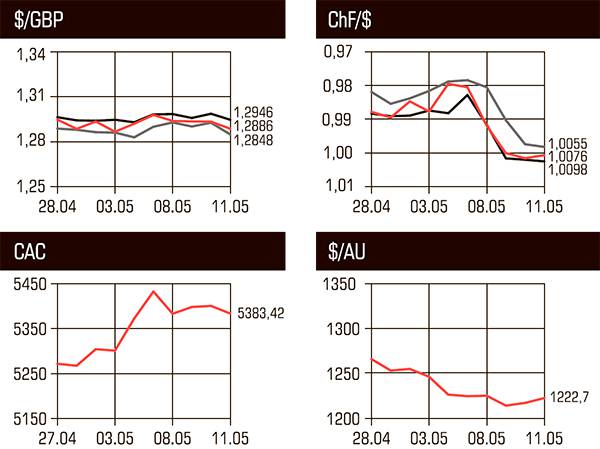

В начале мая активность «медведей» по рублю заметно возросла, но этого оказалось недостаточно, чтобы окончательно и бесповоротно сломить сопротивление «быков». Затухавший было спрос на рублевые активы вновь пошел в рост на фоне дорожающей нефти: с понедельника по четверг (8–11 мая) цены на нефть сорта Brent выросли на 3,4%, до 50,77 доллара за баррель. За тот же период на фоне дешевеющего евро курс доллара (по инструменту tomorrow) упал на 88 копеек, до 57,05 рубля. В ходе торговой сессии в минувшую пятницу в моменте курс доллара опускался до 56,92 рубля (минимум со 2 мая).

В сравнительной табели о рангах рубль по-прежнему неплохо смотрится на фоне конкурентов из развивающихся стран: с начала года он укрепился по отношению к доллару на 6,9%, а темпы роста большинства других валют этих стран в процентном соотношении не превысили 3,5%. Например, бразильский реал, малайзийский ринггит, таиландский бат, сингапурский доллар, южноафриканский ранд и индонезийская рупия подорожали на 3,5, 3,1 3,1, 2,7, 2,7 и 0,9% соответственно. В положении явного лидера остается мексиканский песо: его стоимость увеличилась на 9,1%.

Для полноты картины добавим несколько «сырьевых» валют. Австралийский доллар и норвежская крона с начала года укрепились по отношению к американской валюте на 2,4 и 0,5% соответственно, а канадский доллар и вовсе подешевел на 1,9%.

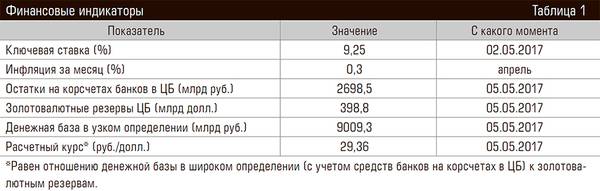

Из важных для валютного рынка новостей отметим, что в ближайший месяц (10 мая — 6 июня) ежедневный (исключая выходные) объем покупок Минфином иностранной валюты на внутреннем валютном рынке составит 0,4 млрд рублей против 3,5 млрд месяцем ранее (с 7 апреля по 5 мая). Напомним, что Минфин запустил маховик валютных интервенций в феврале. С 7 февраля по 6 марта ежедневно производились покупки валюты на 6,3 млрд рублей, с 7 марта по 6 апреля — на 3,2 млрд. Объем операций по покупке иностранной валюты зависит от суммы нефтегазовых доходов федерального бюджета. Пока фактическая цена на нефть марки Urals превышает 40 долларов за баррель, Минфин России проводит операции по покупке иностранной валюты в объеме дополнительных нефтегазовых доходов.

Из плохих для рубля новостей отметим, что к валютным интервенциям против отечественной валюты (помимо Минфина) может подключиться Банк России. На прошлой неделе глава регулятора Эльвира Набиуллина заявила, что не исключает возобновления покупок иностранной валюты для пополнения золотовалютных резервов после достижения целевого уровня по инфляции 4%.

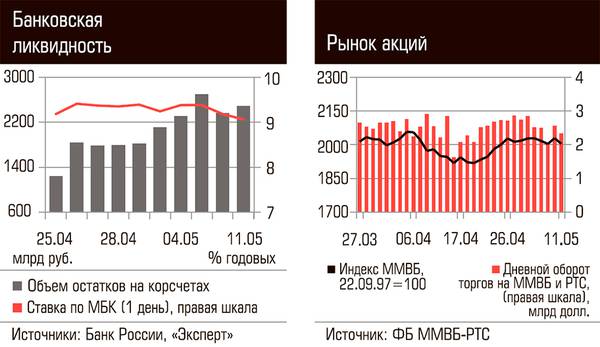

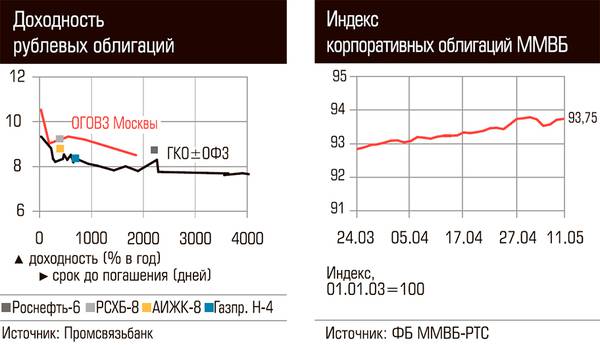

Котировки рублевых облигаций чутко реагировали на конъюнктуру нефтяного рынка, а также на данные по инфляции. В среду–четверг на фоне положительной коррекции цен на нефть доходности госбумаг просели 5–20 базисных пунктов. Помимо этого поддержку госбумагам оказали неплохие данные по инфляции. Потребительские цены в апреле выросли всего на 0,3% вместо ожидавшихся 0,4%. В итоге инфляция в годовом выражении по итогам апреля снизилась до 4,1% с 4,3% в марте и 4,6% в феврале, что повышает шансы на снижение ключевой ставки Банка России в июне.

Суверенные отечественные еврооблигации преимущественно дорожали. С понедельника по четверг стоимость выпуска «Россия-42» выросла с 110,14% до 111,15% от номинала, а доходность упала на 6 базисных пунктов (б. п.), до 4,85% годовых. Наиболее ликвидные бумаги корпоративного сектора преимущественно потеряли в доходности в пределах 10 б. п.

На фоне дорожающей нефти пошел в рост и российский рынок акций. С понедельника по четверг индекс ММВБ подрос на обморочные 0,01%, до 2002,54 пункта. За тот же период долларовый индекс РТС потяжелел почти на 2%, до 1106 пунктов.

Из корпоративных историй отметим набирающий обороты скандал вокруг иска «Роснефти» к АФК «Система» на 106,6 млрд рублей. На этом фоне днем в минувшую пятницу стоимость обыкновенных акций «Системы» опускалась ниже 13 рублей за акцию, до минимального уровня с января 2015 года. Напомним, что 11 мая Арбитражный суд Москвы отклонил иск «Роснефти», ссылаясь на то, что компания должна подавать иск по месту регистрации «Башнефти», то есть в Республике Башкортостан. Чуть позже пресс-секретарь «Роснефти» Михаил Леонтьев заявил, что госкорпорация подавала одновременно два иска — и в Москве, и в Уфе.

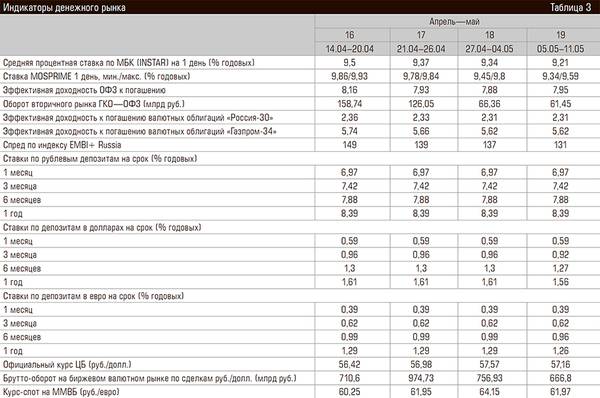

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели.

В качестве объемных индикаторов рынка ГКО–ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 6 млн до 30 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долл./евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.