Российский страховой рынок продолжает расти, даже несмотря на неблагоприятную внешнюю конъюнктуру. При этом индустрия растет быстрее экономики страны. Официальный прогноз ЦБ РФ на 2017 год, опубликованный в докладе о денежно-кредитной политике, предполагает рост ВВП всего на 1–1,5%. А совокупные сборы страховщиков в первом квартале уже прибавили 5,2% и достигли 316,3 млрд рублей. Ожидается, что рынок не сбавит темпов роста.

Радикально изменилась структура рынка: личные виды страхования растут быстрее, продажи через банки обогнали агентские впервые за всю историю, растут онлайн-продажи, а по прибыльности нишевые страховщики показывают лучшие результаты, чем универсальные страховые компании.

Лидеры и аутсайдеры

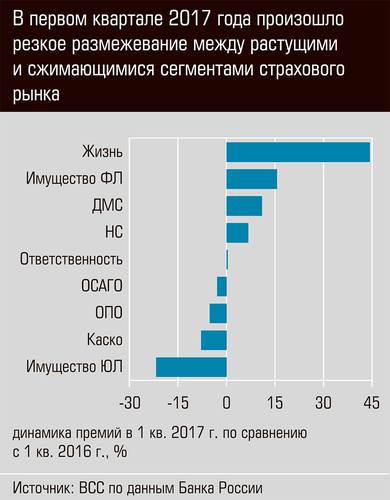

Сегмент страхования жизни продолжает расти внушительными темпами, внося основной вклад в общий растущий тренд: +44,4% по итогам первого квартала 2017 года, согласно подсчетам Всероссийского союза страховщиков (ВСС) на основе данных Банка России. Среди растущих сегментов следует отметить другие личные виды страхования — ДМС, страхование от несчастных случаев, а также страхование имущества физлиц, которые приросли соответственно на 10,9, 6,7 и 15,6%.

Страхование жизни является лидером и по доле сборов (18,9%). Доля моторного страхования (ОСАГО и автокаско) продолжает снижаться: 36,7% по итогам 2016 года и 26,9% по итогам первого квартала 2017-го.

По прогнозам ВСС, далее страхование жизни будет демонстрировать замедление темпов прироста до 10–15% ежегодно. Первая волна спроса среднего класса почти удовлетворена, долгосрочные программы поддерживают объемы рынка, но клиентская база уже в значительной степени «освоена». Драйверами роста рынка станут другие личные виды страхования (ДМС, страхование от несчастных случаев и болезней, страхование путешествующих), а также имущество физлиц). Темпы прироста этих сегментов будут составлять от 10 до 20% в год.

Объем рынка ОСАГО сократился в первом квартале 2017 года еще на 3%, сборы по автокаско тоже снизились, но на фоне роста автопродаж этот тренд может развернуться. В автокаско некоторые негативные тренды преломились еще в 2016-м. Если в первом квартале 2015 года это был один из наиболее убыточных сегментов — коэффициент выплат составлял 87,5%, то в первом квартале 2016-го коэффициент снизился до 64,9%, а по итогам прошлого года стабилизировался на уровне 57%. В первом квартале 2017 года коэффициент выплат составил 57,3%.

Основной фактор, вызвавший снижение убыточности, — отказ крупных игроков рынка от демпинга, распространение продуктов с франшизой и снижение уровня комиссионного вознаграждения. Из квартала в квартал автокаско показывало все более низкую убыточность. В 2016 году страховщики получили положительный результат по этому виду страхования. В связи с падением авторынка и доходов граждан, в 2015–2016 годах снижался и объем этого сегмента — страховщики собирали все меньше сборов. Теперь же авторынок начал расти. По данным Ассоциации европейского бизнеса, за пять месяцев 2017 года объем российского авторынка увеличился на 5,1%, при этом в мае было продано на 14,7% больше машин, чем за аналогичный период 2015 года. По итогам 2017-го российский авторынок может вырасти на 10–20% и составит 1,45–1,60 млн автомобилей (оценки «Автостата»).

В сегменте ОСАГО проблемы усугубляются, продолжает нарастать убыточность: уровень выплат по итогам 2016 года составил 73%, а в первом квартале 2017 года превысил 108%.

Среди явных аутсайдеров рынка, кроме ОСАГО, пока сегмент корпоративного страхования, напрямую коррелирующий с развитием промышленности. Экономика постепенно стабилизируется, потенциально этот сегмент в третьем-четвертом квартале 2017 года может выйти на нулевой или небольшой положительный прирост.

Каналы продаж: банки вышли в лидеры

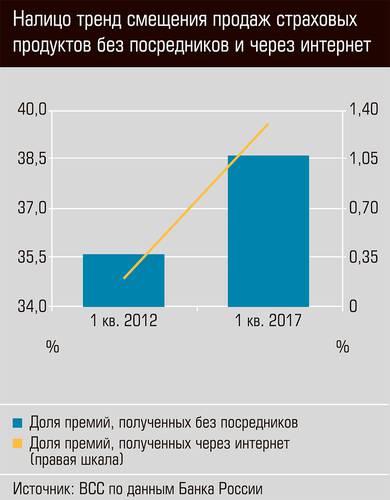

В первом квартале 2017 года также заметно изменилась по сравнению с прошлым годом структура сборов по видам продаж — прямых и посреднических. В 2016 году доля продаж через посредников составила 70,3%, а в первом квартале 2017-го — всего 60,2%. Фактор, возможно, влияющий на эту тенденцию, — рост онлайн-продаж. Уровень комиссионного вознаграждения остался на уровне прошлого года — 20,6%.

Структура сборов по каналам продаж продолжает тяготеть в сторону банкострахования. Банковский канал по итогам первого квартала превысил агентские продажи — 37,9% сборов пришлось на кредитные организации и 37,8% — на долю агентов. По прогнозу ВСС, по итогам года доля банкострахования может достичь 45% (против 35,2% в 2016-м).

Усиливается значимость онлайн-продаж: в первом квартале через интернет было продано 1,3% полисов (в объемах сборов) против 0,5% по итогам 2016 года. По е-ОСАГО результаты еще более впечатляющие — 6,3% страховых сборов пришлось на е-ОСАГО.

Новые вызовы

Концентрация на рынке продолжает усиливаться: число компаний сокращается, на долю топ-10 страховщиков приходится 70% рынка (на конец 2016 года этот показатель составлял 65%). С одной стороны, число компаний уменьшается за счет ухода с рынка финансово неустойчивых игроков. С другой стороны, сказывается эффект от усиления регулирования отрасли.

Развитию рынка будут способствовать повышение конкуренции и развитие средних и малых, региональных и нишевых страховых компаний. Улучшение конкурентной среды скажется положительно как на конечных потребителях (расширение линейки продуктов для различных клиентских сегментов, региональных рынков, повышение доступности услуг, улучшение ценовых условий, развитие сопутствующих сервисов и повышение качества обслуживания), так и на игроках рынка — в плане повышения эффективности деятельности, развития бизнеса, в том числе в регионах.

Компании, которые специализируются на определенных сегментах, например на корпоративных видах страхования, морском страховании, агростраховании, авиация и ряде других, при условии правильного построения бизнес-модели и оценки рисков демонстрируют более высокую маржинальность, чем универсальные компании, в том числе в топ-10.

Причин этому несколько. Во-первых, универсальные компании работают в том числе с ОСАГО — сегментом, который из года в год вносит свой вклад в убыточность. Нишевым страховщикам нет необходимости работать с массовыми видами страхования, развивать под них широкую филиальную сеть, нести значительные расходы на открытие офисов и нести убытки. Во-вторых, специализированные компании имеют определенные преимущества и в экспертизе в своих сегментах, и в работе с перестраховщиками (тоже часто специализирующимися на узких сегментах) — в части тарифов, например. Это позволяет специализированным компаниям показывать более высокую эффективность бизнеса с точки зрения оптимизации расходов, процессов, а также удерживать более выгодную цену для конечного потребителя.

Специализация бизнеса отлично работает, как показывает международная практика, и в рамках крупнейших корпораций. Например, американская Continental Corporation, созданная в США еще в 1853 году, специализируется на перестраховании и страховании грузов. Швейцарская Winterthur, японская Tof Fire & Marine Reinsurance и мексиканская Alianza страхуют авиационные риски. Американская компания Marsh — один из лидеров в области страхования киберрисков. По нашим оценкам, страховой бизнес в России тоже пойдет по пути четкой фокусировки на определенных нишевых видах страхования, особенно это касается средних страховщиков с накопленной экспертизой в определенных сегментах.