Владельцы нефтяных компаний «Русснефть» и «Нафтиса», сетей электроники «М. Видео» и «Эльдорадо» и целого сонма пятизвездочных отелей, представители семьи Гуцериевых и Микаил Шишханов, не смогли найти денег на докапитализацию Бинбанка и передали его на санацию Фонду консолидации банковского сектора. Произошло это потому, что Банк России предписал Бинбанку (активы 1,1 трлн рублей, 12-е место среди российских банков по этому показателю) досоздать резервы — и в результате капитал банка сократился на 30%.

Почти сразу стала известна и сумма, которой не нашлось у бывших владельцев Бинбанка: ЦБ предварительно оценил необходимость доформирования резервов группы Бинбанка в 250–350 млрд рублей.

Судя по этому, санация Бинбанка пойдет по тому же пути, что и санация «Открытия», «сдавшегося» ЦБ месяц назад: собственники теряют свои доли, но банк продолжает работу, то есть вкладчики-физлица и бизнес, а также контрагенты и кредиторы не почувствуют никаких изменений. Зампредседателя ЦБ Василий Поздышев подчеркнул, что акционеры Бинбанка «оказывают содействие» в оформлении промышленных активов на баланс банка: таково условие ЦБ — чтобы все свободные активы, которые не обременены и не заложены, вернулись в банк. При этом основные активы, связанные с бизнесом Бинбанка, сейчас заведены на баланс банка «Рост», который Бинбанк взялся санировать в конце 2014 года.

Для мечты нужны крылья

История Бинбанка началась в 1993 году — тогда это был АКБ БИН. Через два года он приступил к торговле ГКО, благополучно пережил крах этого рынка и продолжил развиваться. В 2005 году Бинбанк уже входит в топ-50 российских банков, а потом и в топ-30. Все идет хорошо до тех пор, пока владельцы Бинбанка не решают присоединиться к санкционному пиру и в 2014 году не взять на санацию банки группы «Рост». На это Бинбанк получил от ЦБ 35 млрд рублей. Целью санации называлось «расширение розничного бизнеса, регионального присутствия и клиентской базы Бинбанка», но в то же время «Рост» стал мостом между Бинбанком и активами его владельцев, позволяющим вливать в них деньги. Об этом свидетельствуют как заявления ЦБ о том, что около 75% активов банка «Рост» — это кредитование в разной форме активов, которые связаны с собственниками Бинбанка, так и отчетность самого Бинбанка. За первое полугодие 2017 года чистый процентный доход кредитной организации вырос с 3,63 млрд рублей за аналогичный период 2016 года до 11 млрд рублей, однако большая часть этого дохода связана с кредитованием Рост-банка в рамках его оздоровления. При этом аналитики указывают, что сам Рост-банк так и не оздоровился — во всяком случае, генерировать капитал он до сих пор практически не в состоянии.

В том же 2014 году акционеры Бинбанка Микаил Шишханов и Михаил Гуцериев приобрели 84,38% акций МДМ-банка, а в 2015 году довели долю до 100%. Объединение Бинбанка и МДМ-банка завершилось в 2016 году под брендом Бинбанка. У МДМ к тому времени накопились проблемы, тянувшиеся еще с 2008 года: активы банка не росли, норматив достаточности капитала опустился до критической отметки, рейтинговые агентства понижали его рейтинги. Тогда о причинах покупки МДМ-банка владельцы Бинбанка прямо не говорили, но косвенно через «источники, близкие к руководству» дали понять, что рассчитывают выгодно купить активы и увеличить капитал. Но оказалось, что расчет не оправдался: активы МДМ даже по выгодной цене принесли больше проблем, чем выгод.

В конце августа 2017 года, на фоне санации банка «Открытие», Микаил Шишханов дал развернутое интервью banki.ru, где пожаловался, что беря «Рост» на санацию и покупая МДМ, не смог предвидеть падающий рынок: «К сожалению, когда санируешь на падающем рынке, оценка проблемы на входе в разы может отличаться от реального положения дел. Условно там было сто рублей, а оказывается — двести. Потому что рынок падает… Покупка МДМ-банка тоже была осуществлена на падающем рынке, там тоже оказалось больше проблем, чем мы ожидали. Все-таки в 2014–2015 годах, когда была санация “Роста” и покупка МДМ, не было ощущения такого масштабного падения на банковском рынке и вообще в экономике. Это понимание уже в 2016 году пришло».

Акционеры Бинбанка действительно вошли в «Рост» и в МДМ в самый неподходящий момент: в декабре 2014 года ЦБ резко поднял ставку, были введены санкции против России, произошло резкое обрушение курса рубля. В итоге за 2015 год активы российских банков выросли всего на 4,5% против 35% в 2014 году и 16% — в 2013-м, просрочка выросла в полтора раза. Понятно, что в таких условиях даже приличные активы стремительно начали терять в качестве. Кстати, в сходной ситуации оказался, видимо, и банк «Открытие», тогда же взявший на санацию «Траст». Скорее всего, это и стало основными причинами проблем с капиталом Бинбанка, которые вскрылись уже сегодня.

В какой-то момент собственники поняли, что игра становится невыгодной, и стали искать пути отступления. В том же интервью Шишханов заявил, что Бинбанк ведет диалог с ЦБ по поводу финансового оздоровления. Теперь Василий Поздышев раскрыл подробности этого диалога: «До сентября собственники предлагали разные планы финансового оздоровления, их было несколько. Они признавались, что банки нуждаются в докапитализации. Но все эти планы имели в своей основе одно и то же предложение: дать им самим же, собственникам, льготный кредит на срок до десяти лет».

Пенсии за линией

Как только стало известно о санации Бинбанка, общественность вспомнила о связанных с банком пенсионных фондах. Сегодня они объединены в НПФ «Сафмар», и в совокупности это около 200 млрд рублей пенсионных денег. В «Сафмаре» слиты Европейский пенсионный фонд, «Регионфонд» и «Образование и наука»; кроме того, Агентство по страхованию вкладов передало в «Сафмар» обязательства еще двух пенсионных фондов с отозванной лицензией.

Бинбанк и Рост-банк также владеют в совокупности более чем 14-процентным пакетом «Европлана», который был выведен на биржу в конце 2015 года. Котировки «Европлана» (теперь «Сафмар финансовые инвестиции», куда входят 100% НПФ «Сафмар» и 49% страховой компании ВСК) все время своего существования на бирже вели себя совершенно нерыночным образом, не реагируя ни на какие движения рынка: они только росли. Вплоть до 14 сентября этого года, когда акции резко полетели вниз, так что Мосбирже даже пришлось ограничить возможность шортить акции. Сложно оценить, насколько справедлива капитализация «Сафмар финансовые инвестиции» — 79 млрд рублей, но поскольку это один из активов Бинбанка, ЦБ все же придется подумать над этим вопросом.

Из СМИ известно, что пенсионные фонды группы «Сафмар» покупали облигации «Регион-инвеста» (привлеченные этой компанией деньги пошли на погашение долгов компании «Русснефть»), облигации «Стройжилинвеста» (обеспечены акциями лизинговой компании «Европлан» из той же групп «Сафмар») и облигации самого «Европлана», а также на ипотечные сертификаты участия, обеспеченные недвижимостью Гуцериевых.

ЦБ подчеркивает, что НПФ группы «Сафмар» и страховая компания ВСК не попадут в периметр санации Бинбанка, так как не нуждаются в финансовом оздоровлении. В этом отличие от ситуации с «Открытием», где пенсионные фонды как стопроцентные «дочки» банка попали под контроль ЦБ. Но сходство в стратегиях менеджмента «Открытия» и Бинбанка бросается в глаза: и там и там средства пенсионных фондов использовались для поддержки проектов акционеров.

Заберите ваш банк

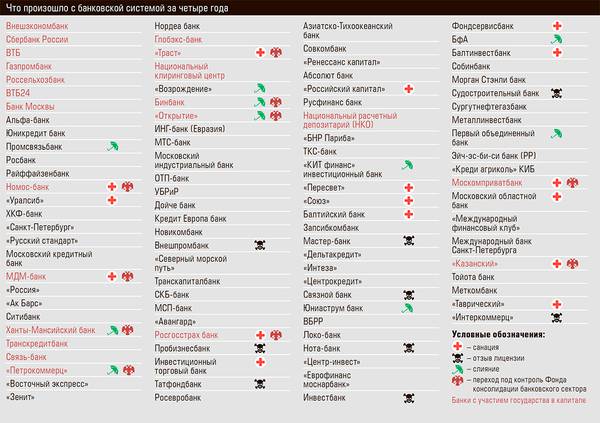

Сентябрь принес, помимо прочего, новость о том, что банк «Возрождение» присоединяется к Промсвязьбанку (в результате образуется банк с активами 1,45 трлн рублей), а также слухи о том, что Нордеа банк может сменить владельцев (подтверждения пока нет). В целом же, если посмотреть на то, что случилось с нашим банковским рынком за последние четыре года (почти ровно четыре года назад на пост председателя ЦБ заступила Эльвира Набиуллина), то мы увидим поистине поле боя: санации, отзывы, слияния и огосударствление банковского сектора. Из ста крупнейших банков на середину 2013 года к сегодняшнему моменту 36 либо лишились лицензии, либо ушли на санацию, либо были присоединены к другому банку. С 2008 года на санацию было потрачено 1,1 трлн рублей. Большая часть этой суммы пришлась на последние четыре года. При этом санация часто не решает проблем, а может и потянуть за собой санатора — пример тому и «Траст», плохо повлиявший на состояние «Открытия», и Рост-банк, санацию которого Бинбанк так и не закончил, и другие, менее известные примеры. Теперь ЦБ решил прекратить раздавать банки на санацию и стать санатором сам.

При этом банки год за годом жалуются на возрастающее давление ЦБ в плане количества документов, которые надо предоставлять, и тем не менее каждый раз в банковских балансах внезапно обнаруживаются дыры в сотни миллиардов рублей. Из чего можно сделать вывод, что отчетность, которую банки сдают в ЦБ, совершенно нерелевантна.

Ответить на закономерно возникающие вопросы о банковском надзоре сразу после санации «Открытия» постаралась в своей статье для газеты «Ведомости» Эльвира Набиуллина. «Модель, к которой мы стремимся, мы называем консультативным надзором — это режим, при котором мы на ранней стадии видим проблемы и помогаем собственникам банка выработать план их решения. Но банки должны быть транспарентными для регулятора, — пояснила глава ЦБ. — Чтобы разработанные нами инструменты содержательного анализа ситуации в банках и раннего выявления проблем работали в полную силу, ЦБ будет добиваться права мотивированного суждения. Часто надзор понимал, что в банке проблемы, но, не имея права на профессиональное суждение, тратил время на сбор формальных доказательств, а собственники банков иногда в это время выводили активы». Вместе с тем руководитель регулятора констатировала, что качество капитала банков оставляет желать лучшего, а большая доля банковского кредитования идет под сделки слияния и поглощения, что создает риски для банков и не создает дополнительный валовой продукт и новые рабочие места.

Исходя из этого получается, что сейчас мы присутствуем при крушении сложившейся на нашем банковском рынке модели, по сути инвестиционного банкинга, когда банковские ресурсы используются не для кредитования, а в первую очередь для покупки других активов. Интересно, что и «Открытие», и Бинбанк имели довольно низкую рентабельность собственного капитала, поэтому логично сделать вывод: предполагалось, что маржа останется в кредитуемых проектах, а не в банковском бизнесе. «Предполагалось», потому что маржи, по-видимому, не было, иначе банки не дошли бы до санации. ЦБ вполне естественно желал бы перехода к традиционному банкингу — когда банки занимаются своим прямым делом, то есть кредитуют экономику. Но банковский сектор упирается, а собственники банков, которые все силы бросали на финансирование своих проектов, бросают бизнес и уходят, оставляя накопленные проблемы ЦБ. Остальные же либо делают ставку на розницу, либо, в лучшем случае, вкладывают деньги в корпоративные облигации.

«Банк не может выдать кредит, так как ЦБ устанавливает очень жесткие требования, — рассуждает источник “Эксперта” на банковском рынке. — Возникают две проблемы. Во-первых, деньги для заемщика получаются очень дорогими, а во-вторых, банку все равно приходится делать большой резерв под этот кредит. Это просто невыгодно».

Директор по финансовым исследованиям Института энергетики и финансов Михаил Ершов более оптимистичен: «Нельзя говорить, что у всех банков плохие финансовые результаты и нет перспектив. Несмотря на стагнацию корпоративного кредитования и другие трудности, у банков есть возможности зарабатывать на финансовых инструментах, операциях с валютой, драгметаллами, расширять ипотечное кредитование (при соответствующей господдержке) и развивать другие виды розничного кредитования и т. д. Хотя сохраняются многие проблемы в банковской сфере (падение конкуренции, увеличение структурного профицита ликвидности и т. д.), прибыль ряда банков растет, что способствует улучшению финансового результата банковской системы в целом». Отличные показатели у Сбербанка и ВТБ, Альфа-банка, «дочек» иностранных банков, игроков, ориентирующихся преимущественно на розницу, вроде МКБ или Тинькофф-банка.

Однако что касается заемщиков-юрлиц, то тут частным банкам приходится существовать в условиях «отрицательного отбора». «Бизнес уходит в госбанки, так как неизвестно, когда и у кого отзовут лицензию. Соответственно, частным банкам, у которых есть деньги, просто некому давать кредиты», — говорит директор банковского института ВШЭ Василий Солодков.

По подсчетам Михаила Ершова, доля госбанков в активах банковского сектора растет и уже приближается к 70% — и учитывая последние события, тенденция продолжится. «Сейчас ЦБ вступил в капитал двух частных банков, что ему, кстати, запрещено по закону. А после санации кому он их продаст? Кому эти банки будут нужны, кроме других госбанков? Поэтому можно сколько угодно говорить от лица ЦБ, что они не стремятся к расширению госсектора, но по факту происходит ровно обратное. Если линейно экстраполировать ситуацию которая есть, то у нас госсектор станет абсолютно доминирующим, с незначительными вкраплениями оставшихся частных банков».

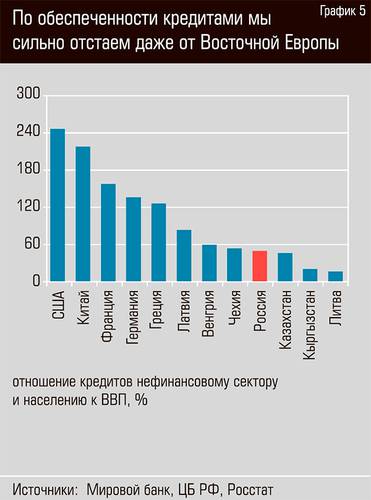

«Важно, что сокращение количества банков (и соответствующее снижение количества банковских офисов по всей стране) ухудшает и без того низкий уровень их проникновения в экономику РФ, — добавляет Михаил Ершов. — При этом не только затрудняется доступность банковских услуг для населения и бизнеса, но и не создаются условия для более равномерного их распределения по регионам. Сохраняется отставание от ведущих стран по уровню обеспеченности банковскими услугами. Все это сужает возможности для экономического роста».

Возможно, почти 2,5 трлн рублей на корсчетах делают ЦБ особо благодушным — иначе никак нельзя объяснить ситуацию, почему владельцы банков, доведя эти банки до дыр в капитале в сотни миллиардов рублей, спокойно «сдают» их Фонду консолидации банковского сектора и уходят восвояси, а ЦБ в лучшем случае просит вернуть выплаченные топ-менеджменту бонусы. Фактически банкиры, отдавшие свои банки на санацию, залезают в карман бюджета — и закономерно задать вопрос, почему они не несут за это финансовой ответственности. Аргумент, что они лишаются долей в банках, нельзя считать адекватным — ведь банк с дырой в капитале требовал бы серьезных денежных вливаний, так что на самом деле акционеры «Открытия» и Бинбанка переложили свои проблемы на РФ и всех граждан. С другой стороны, очевидно, что банки стали заложниками экономической ситуации, которой в немалой степени поспособствовала политика самого ЦБ, с его жесткой ориентацией на низкую инфляцию любой ценой: низкие темпы роста, низкий спрос, высокие ставки, проблемы компаний с обслуживанием долгов и просрочка — в условиях отсутствия отличных реальных активов банковской системе действительно сложно функционировать с прибылью, и лишь вопросом времени было, когда проблемы проявят себя.

Василий Поздышев заявил на минувшей неделе, что ЦБ готов избавить от банков не только владельцев «плохих» организаций, но и «уставших собственников» банков, которые работают нормально и в докапитализации не нуждаются, но собственник не хочет заниматься этим бизнесом. «Если… рынок не готов купить такой банк в силу известных обстоятельств, тогда ФКБС будет готов рассмотреть возможность временной покупки такого банка», — добавил представитель ЦБ. Возможно, ЦБ приступит к созданию банковского конгломерата, который будет неким образом разобран на плохие и хорошие активы, а потом выставлен на продажу — целиком или по частям — другим банкам, иностранным инвесторам, РФПИ и т. д.

В подготовке статьи принимал участие Алексей Долженков