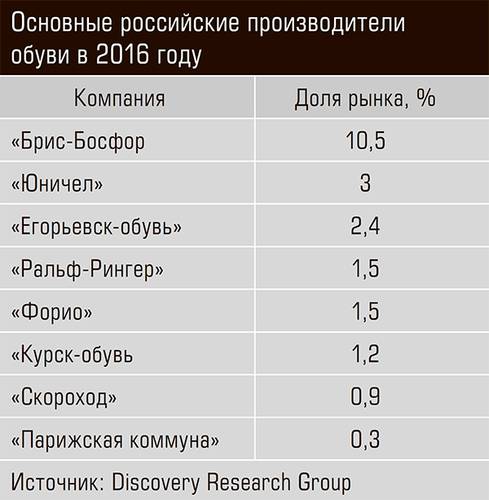

За последнее время было заявлено несколько новых проектов создания обувных производств с нуля. Zenden, один из крупнейших ритейлеров, начал строительство фабрики в Крыму. Как рассказал директор компании по коммуникациям Александр Милых, это производство рассчитано на миллион пар мужской кожаной обуви с возможностью расширения, заявленный объем инвестиций — один миллиард рублей, уже инвестировано 300 млн, начались первые поставки в торговлю. В дальнейшем вся обувь будет продаваться в собственной розничной сети. Еще один проект создания обувного производства с нуля в Тульской области, в свободной экономической зоне, может реализовать другой обувной ритейлер — Kari (сама компания не подтверждала это публично, но участники рынка знают о ее планах). О строительстве новой фабрики недавно объявляла компания «Брис-Босфор», лидер российского рынка с долей 10,5% в 2016 году (по данным Discovery Research Group), выпускающий обувь из полимеров.

Обувных производств с нуля очень давно в стране не создавалось, говорит гендиректор Российского союза кожевенников и обувщиков (РСКО) Александра Андрунакиевич.

По словам Александра Милых, для Zenden организация собственного производства — это снижающая риски диверсификация, а также возможность выпускать российский товар, который становится все более востребованным. Но если бы у компании не было крупной розничной сети, прибыль которой позволяет инвестировать в производство, строить фабрику вряд ли стали бы.

У крупных ритейлеров сейчас многие козыри в руках — прежде всего гарантированный сбыт. Рынок свободной оптовой дистрибуции умирает, говорит Андрей Бережной, гендиректор «Ральф Рингер»: на его место приходят розничные сети, с которыми производителям очень трудно договориться о цене. Поэтому продавать становится все сложнее, и рост производства у компаний в какой-то мере сопряжен с темпами развития их собственной розницы или интернет-продаж.

Лучше Китая?

После девальвации в 2014 году условия производства обуви в России изменились, и оно стало более конкурентоспособным по цене с китайским. По мнению Владимира Денисенко, гендиректора компании «Юничел» (выпускает три миллиона пар обуви в год, это 10% российского рынка), производить в России постепенно становится выгоднее, чем в Китае, ведь оплата труда там стала выше российской. Если прибавить к этому расходы на транспортировку и растаможивание груза, то цены на аналогичную китайскую и российскую продукцию из кожи одинаковы.

И все же, как бы ни менялась конъюнктура, в южных странах «косты» производителя всегда будут ниже, считает Андрей Бережной («Ральф Рингер» заказывает часть обувной заготовки в Индии). Хотя, по его словам, за последние десять лет рынок индийской заготовки стал дороже и по стоимости производства уже почти не отличается от российского: «Но у них есть мощности свободные, а у нас нет, поэтому мы там. У индусов стоит очередь из желающих работать. А у нас людей нужно искать, обучать, убеждать». До кризиса, скажем в 2012 году, зарплата квалифицированной швеи во Владимире была около тысячи долларов на руки, а в Португалии — 400–450 евро. После девальвации эта тысяча превратилась в 500 долларов, а сейчас приближается к 800.

Пока выгоднее производить обувь в Китае, считают в Zenden. Но отмечают, что в России условия для производителей меняются в лучшую сторону: появляются новые кожевенные предприятия, регионы создают специальные экономические зоны с льготными условиями для инвесторов.

Российский обувной рынок по-прежнему импортозависим. По данным «Юничел», на пять человек выпускается одна пара кожаной обуви в год, а до перестройки производили одну на каждого. В Европе на каждого делают одну-две пары. «В моем детстве все жили бедненько и простенько, но у всех были кожаные сандалии, и синтетики никакой не водилось, — вспоминает Владимир Денисенко. — А сейчас у нас производят семь миллионов пар детской кожаной обуви и примерно столько же завозят, взрослой — 20 миллионов делают и 30 миллионов завозят». Он давно продвигает идею принять на уровне правительства программу увеличения выпуска кожаной обуви хотя бы до уровня одной пары на человека. Но для этого производство нужно увеличить в несколько раз. «Хотя можно ведь поэтапно решать эту задачу, — говорит Денисенко. — А если будет какое-то обострение ситуации, что, в лаптях будем воевать или в синтетике? Одно время пытались и силовые структуры обувать в импортные ботинки, но сейчас, слава богу, государство приняло меры и наши фабрики шьют для них обувь». В принципе, возможности для увеличения производства в стране есть: по данным РСКО, часть наших обувных предприятий недозагружены.

Андрей Бережной считает, что государство просто опасается сейчас ставить большие цели по развитию обувной промышленности: если сказать, что 50% обуви должно быть российской, есть опасность не справиться: «У нас лишь десять процентов от тех мощностей, которые имелись в Советском Союзе. Да, эти мощности гораздо лучше организованы, мы лучше знаем рынок, можем в случае необходимости нарастить объемы быстро. Но нам нужны гарантии, что если завтра мы влезем в долги, наберем кредитов, построим фабрики, то это будет не напрасно».

Импорту сегодня путь открыт: у нас очень низкие ввозные пошлины: после вступления в ВТО их снизили с 20 до 3–5%. А вот европейские страны ввели защитные пошлины против обуви из Юго-Восточной Азии в 18%.

Доля российских производителей на рынке в последние годы существенно не меняется, хотя производство постепенно увеличивается начиная с 2016 года. В первом полугодии 2017-го наиболее заметным — 15% — стал рост в сегменте кожаной обуви.

Российским производителям помогло то, что за последние два года импорт существенно упал, утверждает Александра Андрунакиевич. В 2014 году было завезено почти 350 млн пар, а в прошлом году — 206 млн. Это связано как с девальвацией, так и со снижением спроса в 2015–2016 годах. «Но даже когда было сильное снижение спроса, производство росло на три процента в год», — говорит она. По словам Андрея Бережного, девальвация сильно помогла — рентабельность стала повыше. Но ее эффект уже исчерпывается.

Качество обуви российских производителей в последние годы повышается, что позволяет им конкурировать в ряде сегментов (например, спецобувь, резиновая обувь) с китайскими и прочими производителями, преобладающими на рынке, отмечает Александр Козлов, ведущий аналитик IndexBox Russia: «Эта тенденция также поддерживается государством: Фонд развития промышленности в течение последних двух лет профинансировал порядка семи проектов обувной и кожевенной промышленности более чем на миллиард рублей».

Рабочую обувь, обувь из полимерных материалов, классическую мужскую и обувь в стиле casual можно выгодно производить в России, считают в «Обуви России» — потому что для нее в стране есть бóльшая часть комплектующих.

С женской модельной обувью сложнее, как и вообще с высококачественной кожаной — в том числе из-за трудностей с сырьем. Хотя кожи в стране хватает. «140 миллионов нас, население не богатое и ест в основном свинину и курицу (это дешевле), быков и коров мы выращиваем достаточно для индустриальной переработки шкур, - говорит Андрей Бережной. - Но у кожевенников есть свои проблемы – например то, что не хватает сырья, потому что итальянцы хотят покупать у нас не готовую кожу, а полуфабрикат, включая сырые кожи, чтобы меньше платить. Но полуфабрикат кожевенники всегда могут продать на экспорт. Это ощутимо им помогает. Мы, например, почти не экспортируем готовую обувь».

Но качество российской кожи не всегда идеально, отмечает Владимир Денисенко: «У нас кожа побита оводом. На совещании у Путина поднимался этот вопрос, и было дано поручение Минсельхозу провести обработку против овода, что давно успешно практикуется в Европе». В стране трудно найти кожу, подходящую для изготовления качественной женской обуви, продолжает он: лаковую, замшевую, велюровую. «Юничелу» приходится закупать за рубежом 30–40% готовой кожи. Другая проблема кожевенников в том, что до половины сырья поставляется из личных хозяйств, а там нет качественного организованного забоя, при котором правильно снимается кожа. Чтобы организовать бойни в необходимом количестве, нужна целая госпрограмма.

Некомплект

О полной комплектации обуви внутри страны приходится только мечтать. Очень много приходится импортировать, что отражается на себестоимости. В «Обуви России» называют основным ограничением для развития отрасли отсутствие сырьевой базы — не хватает кожевенных заводов, производителей меха, гранул для подошв, фурнитуры. Развитие базовых производств требует больших инвестиций, отмечают в компании, а сроки их окупаемости — от пяти до семи лет.

«У нас нет обувной индустрии, — говорит Андрей Бережной. — Индустрия — это когда ты можешь все ключевые компоненты произвести внутри страны. В России, например, вообще не производится каучук, вся химия импортируется, пластики, термоэластополимеры, все клеи, укрепляющие ленты везем из Италии. Все хайтековское мы покупаем. А вот наши кожевенники смогут обойтись без турецкой или итальянской химии, чтобы обрабатывать шкуры? Не думаю».

Отсутствует и привычная для Европы цепочка разделения труда между предприятиями обувной отрасли. Владимир Денисенко называет «Юничел» «вынужденным кластером». Ему пришлось сделать колодочный цех, начать производить стельки (кстати, из итальянского картона), чтобы выиграть в себестоимости и не возить комплектующие издалека, самому изготавливать 30% подошвы. Фурнитуру компания закупает в Польше, Турции, Италии. Но и возможностей для развития таких производств пока в стране нет — спрос со стороны обувщиков будет недостаточно высоким, ведь мы выпускаем слишком мало кожаной обуви.

Все на борьбу с контрафактом!

В августе этого года в Рязани прошло совещание по вопросам развития легкой промышленности под председательством президента, итогом которого стало поручение президента правительству — проработать целесообразность введения утилизационного сбора на обувном рынке.

Такая инициатива возникала в отраслевом сообществе еще три года назад, говорит Александра Андрунакиевич: «Как вариант, увеличить входной билет для дешевого импорта, который вытесняет все остальное. В этот раз предложение ввести сбор прозвучало как крик души, потому что объем такого импорта не снижается. Если бы на рынке были равные условия конкуренции, отечественная обувь заняла бы свою нишу в 50 процентов».

Однако не все в отрасли разделяют эту идею. Обувные компании считают, что себестоимость обуви и отпускная цена из-за сбора вырастут, а она и так не очень конкурентоспособна с дешевым импортом. «С точки зрения администрирования будет введен, скорее всего, новый вид отчетности. На сегодняшний день разница между официальным завозом и полной контрабандой составляет от 30 до 20 процентов в себестоимости обуви. И в случае введения этого сбора разрыв только увеличится», — говорят в компании Zenden.

Главное, что этим сбором никак не будет затронут большой пласт контрафакта преимущественно импортного происхождения, который, по оценкам, занимает не менее 30% рынка, и нелегальные поставки обуви. Владимир Денисенко приводит данные, что емкость российского рынка — 500 млн пар в год, официальный импорт составляет 200 млн пар, и 150 млн пар — контрабанда, в основном неконтролируемые поставки из Китая через Казахстан и Киргизию. По его словам, в половине случаев китайцы вместо кожи используют спилок с полиуретановым покрытием или подобную синтетику, обманывая покупателей. В сегменте искусственной кожи (а это 70% поставок из Китая) конкурировать с ними еще сложнее: китайцы используют регенерированный ПВХ и применяют дешевые ядовитые синтетики и клей, что делает их обувь значительно дешевле российской.

Как считают в РСКО, более или менее эффективным было бы обложение утилизационным сбором только импортеров, которые везут дешевую обувь по два-три доллара за пару — пусть платят еще хотя бы один доллар сверху. Если ввозить обувь из Азии станет чуть дороже, возможно, она приблизится по цене к российской. Однако такой вариант вряд ли возможен.

В сегменте более дорогой кожаной обуви свои проблемы. По оценкам участников рынка, более 60% ее оборота проходит «мимо кассы», из-за чего государство недополучает в бюджет 360 млрд рублей ежегодно. Сейчас прорабатывается возможность ввести систему маркировки обуви (как на рынке шуб, алкоголя и лекарств), причем, возможно, первой чипами оснастят кожаную обувь. В Минпромторге сообщили, что система маркировки уже создается, и примечательно, что инициатива исходит от самого бизнес-сообщества — в отличие от утилизационного сбора эту меру поддерживают почти все. Добровольный эксперимент должен начаться в 2018 году. Маркировка, скорее всего, будет осуществляться на территории производителя и позволит в электронном режиме прослеживать цепочку движения товара от производителя к покупателю, исключая возможность уклониться от уплаты налогов и пошлин. Что касается стоимости чипирования, то, как считают на рынке, она будет укладываться в 8–10 рублей за пару. Вопросов тем не менее остается немало. Прежде всего: так ли принципиально важно будет наличие чипа для покупателя? И справится ли налоговая с отслеживанием этой маркировки, если маркироваться будет каждый ботинок? Все-таки рынок шуб, который обычно приводят как пример удачного эксперимента с чипами, в штуках гораздо меньше.

Чтобы развиваться, кому-то нужно «обеление» рынка, кому-то гарантии. «Ральф Рингер» в последние годы старался расти примерно на 10% в год — но только по готовой обуви. Компания не готова вкладывать в производство заготовки — самую трудоемкую часть процесса изготовления обуви. Чтобы увеличивать заготовку, нужно ставить конвейеры, а на существующих фабриках места нет. «Мы не понимаем будущего: что будет с курсом рубля, с государственной политикой. У нас есть сейчас производственные мощности, которые сбалансированы на полтора миллиона пар. Может быть, мы увеличим их до двух миллионов пар, делая точечные инвестиции. Но не более того», — поясняет Андрей Бережной.

Кому-то нужны гарантии, кому-то «обеление» рынка. Радует то, что у нашей обувной отрасли большой потенциал и бороться есть за что. Ведь рано или поздно потребление начнет расти. Сегодня россияне покупают примерно две пары в год на человека, то есть донашивают обувь фактически до дыр, прежде чем купить новую пару. Если учесть ярко выраженную российскую сезонность, потребление может вырасти до трех-четырех пар в год, то есть рынок увеличится вдвое.