ЦБ начал закупать золото на товарном рынке Мосбиржи и планирует вскоре выйти на срочный рынок. «Банк России с 1 ноября 2017 года начал выставление заявок на покупку на спотовом (spot market, поставочный рынок. — “Эксперт”) рынке драгоценных металлов Московской биржи», — заявил первый зампред ЦБ Сергей Швецов. «Мы традиционно закупали золото на ОТС-рынке (over the counter, внебиржевой рынок. — “Эксперт”), но принято решение начать пользоваться инфраструктурой Московской биржи для пополнения золотовалютных резервов»,— заявил Швецов, говоря о намерениях ЦБ. Со временем регулятор планирует перейти на поставочные фьючерсы. «Они имеют больший потенциал развития, так как это “два в одном” — инструмент хеджирования и инструмент реализации или приобретения в зависимости от стороны», — добавил зампред ЦБ.

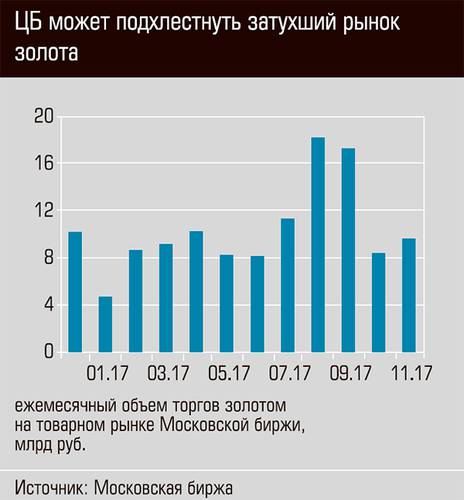

Влияние ЦБ на поставочном рынке драгметаллов уже заметно: в частности, в ноябре среднедневной объем торгов золотом на Московской бирже вырос на 35%, если сравнивать с октябрем (правда, на ежемесячных объемах это пока не отразилось, см. график).

Купить золото на Мосбирже сейчас можно двумя способами. Первый — спот-рынок, поставка металла на металлические счета обычно происходит через день-два. Один лот — 10 граммов золота или 100 граммов серебра. Второй способ — приобрести на срочном рынке Мосбиржи расчетные (беспоставочные) фьючерсные контракты, лоты — один килограмм золота и 50 килограммов серебра. Теперь к ним добавятся и поставочные контракты.

Добыл и выплавил? На биржу!

«Московская биржа ведет работу по подготовке к запуску на срочном рынке поставочного фьючерса на золото. Дорабатываются параметры нового инструмента и технология поставки. Проводятся консультации с участниками рынка», — говорит Игорь Марич, управляющий директор по денежному и срочному рынкам Московской биржи. Запуск запланирован на следующий год.

Здесь стоит вспомнить, что Банк России последние пять лет является мировым лидером среди центробанков по закупке золота. За год он приобретает около 200 тонн металла, по 10–30 килограммов в месяц. Для хранилища Банка России слитки приобретаются только у кредитных организаций, которые, в свою очередь, покупают драгметаллы у недропользователей и иных производителей, то есть все эти объемы проходят мимо биржи. Однако биржевой рынок более цивилизованный, так что стремление регулятора перевести на него закупки понятно.

Ко всему прочему, на биржевой рынок золота планируется допустить производителей и недропользователей. Все это Мосбиржа и ЦБ делают, как объяснил Сергей Швецов, для того, чтобы раскачать биржевой рынок золота, а также увеличить число потенциальных контрагентов Банка России по операциям с золотом через биржевые торги. Если ЦБ переведет хотя бы половину своих закупок физического золота на биржевой спот-рынок и поставочные фьючерсы, то оборот на этих рынках Мосбиржи может вырасти вдвое или даже больше — по грубым подсчетам, на 10–25 млрд рублей в месяц.

Как отмечает Игорь Марич, расширение пула участников рынка планируется провести в два этапа и в сжатые сроки: «На первом этапе, ориентировочно к середине 2018 года, будут допущены к торгам недропользователи и аффинажные организации, то есть те, кто очищает и плавит золото, — через брокеров. Но при этом они получат возможность прямого взаимодействия с Национальным клиринговым центром по операциям со слитками в биржевом хранилище. На втором этапе планируется предоставление прямого доступа производителей драгметаллов к биржевым торгам».

Помочь рынку драгметаллов должен и запуск единого пула обеспечения на всех рынках биржи. Единый пул обеспечения означает, что у участников рынка будет единый счет, активы с которого можно будет использовать на разных рынках — фондовом, валютном, срочном, а в 2018 году участникам будет предоставлена возможность кросс-маржирования внутри рынков и между рынками. Это означает, что они будут держать на бирже меньше обеспечения и смогут торговать активнее.

Аналитикам и участникам торгов идея расширения состава участников «золотого» сектора нравится. «Появление новых игроков, в данном случае таких, как производители золота и ЦБ, обычно положительно воспринимается участниками рынка. Новые игроки — это большая прозрачность и ликвидность, но рынок золота весьма специфичен, поэтому каких-то изменений в ценообразовании ожидать не стоит», — говорит Андрей Лобазов, старший аналитик по металлургическому сектору ИК «Атон». Впрочем, ложка дегтя есть и тут. Как отмечает Андрей Лобазов, заметного роста числа и активности частных игроков на рынке золота пока ждать не стоит. Дело в том, что как только речь заходит о физическом золоте, физлица сталкиваются с дополнительными расходами.

Непонятный налог

Если физлица попытаются торговать поставочным фьючерсом на золото и выйдут на поставку с последующим получением слитков на руки, они столкнутся с крайне неприятным фактом: у нас в стране действует НДС на физическое золото. Поэтому, покупая слиток в надежде найти «тихую гавань», придется уплатить 18% НДС. Это очень много, и такой налог съедает всю инвестиционную привлекательность золота как актива. Министр финансов Антон Силуанов в июле этого года обещал подумать над отменой НДС на инвестиционное золото, но вскоре его заместитель Илья Трунин, курирующий в том числе налоговую политику, упомянул, что такая инициатива ведомство не совсем устраивает и лучше изменить схему взимания налога. В конце ноября стало известно, что Минфин законопроект об отмене НДС на инвестиционное золото не поддержал, и теперь депутаты попытаются подготовить новый законопроект самостоятельно. Их надежды основаны на том, что в Минфине есть разные точки зрения на инвестиционное золото. Чего стоит одно лишь недавнее заявление замглавы Минфина РФ Алексея Моисеева, что золото не является предметом первой необходимости.

Облагать налогом средство сбережения (спекулировать слитками практически невозможно) — идея странная, поэтому остается надеяться, что НДС с инвестиционного золота в скором времени платить не придется. Напомним, что НДС на слитки драгоценных металлов возник в 2003 году, ранее они этим налогом не облагались. Налог возник после того, как золото стало товаром. По оценкам Союза золотопромышленников, если убрать налог, то за десять лет объем рынка физического золота для частных инвесторов с сегодняшних четырех тонн в год может вырасти до 50 тонн. Учитывая, например, что за весь 2016 год ЦБ купил 201 тонну золота, цифра выглядит очень оптимистично.

Пока же ситуация не изменилась, Денис Горев, главный управляющий активами General Invest, рекомендует использовать ETF — бумаги биржевых инвестиционных фондов. «Частному инвестору эффективнее воспользоваться ETF, в основе которых лежит физическое золото, — этот способ гораздо более экономичен, нежели покупка физического золота непосредственно», — объясняет г-н Горев. ETF, в отличие от фьючерса, можно держать сколь угодно долго, при этом они не облагаются НДС и абсолютно ликвидны, чего не скажешь о слитках.