Ситуация вокруг санации Промсвязьбанка продолжает развиваться, и новым героем эпопеи становится подконтрольный бывшим владельцам ПСБ Дмитрию и Алексею Ананьевым банк «Возрождение». Прошла информация, что 19 января Банк России потребовал от братьев ускорить продажу «Возрождения» и завершить ее уже к середине февраля; указывалось также, что продажа не должна быть формальный, а аффилированные с братьями топ-менеджеры должны быть заменены.

Хороший банк

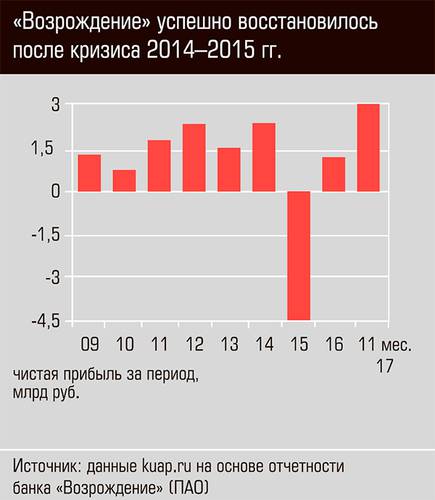

«Возрождение» занимает 36-е место в России по активам, которые по результатам девяти месяцев 2017 года составляли 238,4 млрд рублей, а чистая прибыль за 11 месяцев 2017 году — 3 млрд рублей. Основа бизнеса — корпоративное кредитование. По состоянию на 30 сентября, согласно отчетности «Возрождения», кредиты физическим лицам составляли 35%, остальное же приходилось на корпоративных заемщиков. Совокупная доля кредитов, выданных двадцати крупнейшим заемщикам, составляет четверть кредитного портфеля.

Банк «Возрождение» был основан в 1991 году на базе Московского областного управления Агропромбанка СССР. Как рассказывает главный директор по финансовым исследованиям Института энергетики и финансов Михаил Ершов, «Возрождение» — это российский банк «первой волны», он берет свое начало еще в позднем СССР. Многие из банков, которые были созданы в тот же период: Токобанк, Инкомбанк, «Менатеп», «Онэксим», — уже прекратили свое существование. А «Возрождение» продолжает работать, что говорит о правильно выбранной стратегии.

Dura lex, sed lex

Требования Банка России о продаже акций «Возрождения» в размере более 10% капитала банка вполне законны. Дело в том, что согласно Закону о банках и банковской деятельности и Закону о Центральном банке России, лица с неудовлетворительной деловой репутацией не могут быть учредителями банков и покупать пакеты акций (доли), превышающие 10%, а в случае наличия у них таких пакетов не могут использовать «лишние» акции для голосования. Понятие неудовлетворительной деловой репутации в законе включает в себя занятие руководящих должностей в банке, в котором была введена временная администрация, что и случилось с ПСБ Ананьевых. Чисто формально можно придраться к тому, что в законе прописаны ограничения на покупку, а не на владение акциями. Однако в российской судебной практике обычно применяется принцип доминирования сущности над формой документов, так что ограничения на покупку можно приравнять к ограничениям на владение.

По идее, братьям Ананьевым должны были дать 90 дней на продажу «Возрождения». Эксперт направления анализа денежно-кредитной политики и банковского сектора ЦМАКП Ренат Ахметов напоминает, что процедура продажи должна быть осуществлена в очень короткие сроки (до 18 марта, то есть до истечения 90 дней со дня передачи ключевого актива текущих владельцев банка братьев Ананьевых, Промсвязьбанка, в Фонд консолидации банковского сектора). А жесткое требование регулятора продать еще быстрее обусловлено результатами их деятельности перед введением в ПСБ временной администрации.

По заявлениям пресс-службы, Банк России не комментирует действующие банки. Однако исходя из известной информации можно сделать некоторые предположения насчет того, зачем потребовалась такая спешка. Так, по мнению Михаила Ершова, продажа банка может быть важна, например, для докапитализации Промсвязьбанка. С другой стороны, продажа в столь сжатые сроки, которые установил регулятор, ставит продавца в невыгодное положение, так как затрудняет осуществление сделки по объективной рыночной цене.

К тому же размеры «Возрождения» и Промсвязьбанка несколько отличаются не в пользу первого, и перспективы закрытия дыры за счет продажи весьма туманны. «Двенадцатого января был достигнут локальный минимум 469 рублей за акцию “Возрождения”. Затем, 19 января, цена подпрыгнула до 572,5 рубля. В этот день появилась информация, что Банк России сжал сроки продажи “Возрождения” всего до одного месяца. Такой энтузиазм может быть связан с обязательной офертой, — размышляет начальник аналитического управления банка БКФ Максим Осадчий. — Рыночная капитализация банка на 16:00 по московскому времени 24 января составляла всего 13 миллиардов рублей при цене 549 рублей за акцию. Двадцать второго января появилась информация, что капитал первого уровня Промсвязьбанка составил минус 134 миллиарда рублей. Понятно, что деньгами, вырученными от продажи “Возрождения”, дыру в балансе Промсвязьбанка не закрыть».

Продать некому

Поиск покупателей на «Возрождение» тоже может составить серьезную проблему. Особенно если учитывать, что новая инициатива ФАС, которую недавно поддержал ЦБ, ограничит возможность государственных банков покупать другие банки. «Пока это предложение не имеет статуса официального документа; кроме того, оно предполагает некоторые исключения, связанные, в частности, с угрозами возникновения рисков финансовой стабильности либо прекращения оказания “банковских услуг на нуждающихся для этого территориях” в случае продолжения банком своей деятельности в прежних условиях. В данном случае регулятор вполне может одобрить возможную сделку», — отмечает Ренат Ахметов.

«Продажа усложняется еще и тем, что у многих российских банков нет достаточного объема свободных средств для покупки банка такого масштаба. Мы знаем “Глобэкс” и Связь Банк, которые не могут быть проданы уже довольно давно. А еще причина в том, что многие банки не хотят брать на себя дополнительное бремя по расчистке баланса покупаемого банка. Поскольку много ликвидности сейчас накопилось в основном у госбанков, то они выглядят и более реальными покупателями», — говорит Михаил Ершов.

Ренат Ахметов, комментируя возможность приобретения «Возрождения» ВТБ, отмечает, что председатель правления ВТБ Андрей Костин заявил о начале работы в этом направлении в кулуарах Всемирного экономического форума в Давосе. «По нашему мнению, группа ВТБ сейчас единственный крупный игрок на банковском рынке, который потенциально способен приобрести “Возрождения” при отказе от сделки прочих банков (Альфа-банка, Совкомбанка, “Уралсиба”), — говорит г-н Ахметов. — Учитывая сложность комплексного проведения процедуры due diligence в условиях сжатых сроков, а также заинтересованность ВТБ как потенциального покупателя в отсутствии существенных финансовых проблем у “Возрождения”, мы полагаем, что сумма сделки в случае ее осуществления может составить 0,5–0,7 от текущей величины капитала банка (порядка 15–20 миллиардов рублей)».

«Деньги у ВТБ есть, — говорит старший аналитик “Атона” по банковскому сектору Михаил Ганелин. — Финансовое положение банка довольно быстро улучшается: чистая прибыль в 2017 году составила больше 100 миллиардов рублей, что превышает показатель 2016 года (44 миллиарда) более чем в два раза. По прогнозу на 2018 год, чистая прибыль ВТБ ожидается больше 150 миллиардов рублей. Более того. уже где-то в течение года ВТБ говорит, что им интересна покупка других банков, не очень крупных. В СМИ была информация об интересе к некоторым региональным банкам, но пока сделки не завершены».

Однако аналитик ГК «Финам» Алексей Коренев пока не готов разделить энтузиазм относительно возможности ВТБ купить «Возрождение». «Не секрет, что интерес к приобретению банка проявляли и другие кредитные учреждения, в числе которых назывались Альфа-банк, Совкомбанк, “Уралсиб” и прочие. Правда, стоит отметить, что Петр Авен (Альфа-банк. — “Эксперт”) ранее заявлял, что приобретать “Возрождение” не планирует. Впрочем, и сам ВТБ еще недавно делал аналогичные заявления. Теоретически все возможности для покупки банка у ВТБ есть. Даже с учетом того, что недавно он прокредитовал китайский CEFC China Energy на покупку 14,16 процента акций (“Роснефти” — “Эксперт”) на пять миллиардов евро. Мы полагаем, что, если решение о покупке “Возрождения” будет принято, ВТБ изыщет ресурсы для его приобретения, даже если придется на каком-то этапе привлекать заемные средства», — заключает Алексей Коренев.

Говоря о сложностях при покупке «Возрождения», ведущий аналитик по банковским рейтингам «Эксперт РА» Екатерина Щурихина добавляет, что текущую структуру собственности банка также нельзя назвать прозрачной — около 20% акций принадлежит резидентам льготной налоговой юрисдикции с ограниченными требованиями к раскрытию информации. С учетом того, что ключевые собственники ограничены в реализации прав только десятью процентами акций, такая структура владения может затруднить принятие корпоративных решений. Кроме того, г-жа Щурихина не исключает возможности покупки «Возрождения» для последующей перепродажи: «Частные структуры вряд ли готовы приобрести банк без тщательной оценки качества активов, которую затруднительно провести в такие короткие сроки. Возможно, банк приобретет госструктура или госбанк с целью последующей перепродажи частным инвесторам в среднесрочной перспективе, если качество актива окажется приемлемым для рыночной продажи. С учетом того, что сделку необходимо провести в короткие сроки, дисконт при покупке акций может быть значительным — более сорока процентов».

И в заключение еще одна делать санации ПСБ, не связанная с «Возрождением». Речь идет об иске со стороны ПСБ (читай: ЦБ) к пенсионным фондам. Детали иска не раскрываются, но предположительно речь идет об обжаловании сделок по продаже пенсионными фондами акций ПСБ с последующей покупкой облигаций банка. Как отмечает Максим Осадчий, «продажа крупных портфелей акций Промсвязьбанка пенсионными фондами за день до введения временной администрации выглядит очень подозрительно. Не исключено, что участникам может быть инкриминирована инсайдерская торговля». По другой версии, схема операций купли-продажи акций заключалась в следующем: УК, в распоряжении которой находились средства пенсионных фондов, за день до введения в ПСБ временной администрации (14 декабря) разместила в банке недельный депозит, средства с которого были мгновенно переведены на счет «Промсвязькапитала», который, в свою очередь, оплатил ими приобретенные у УК акции банка. «Собственник банка (“Промсвязькапитал”) фактически на безвозмездной основе вернул себе проданные ранее акции, а требования по депозиту (то есть по сумме сделки) затем были предъявлены уже не ему, а временной администрации. Поскольку эта схема имеет явные признаки сомнительной (мошеннической) операции, регулятор как новый собственник ПСБ обратился в суд», — поясняет Ренат Ахметов. (Подробнее о судьбе Промсвязьбанка читайте на стр. 40.)