Многие считают, что главным событием 2017 года в банковской сфере стал резкий рост концентрации на рынке, прежде всего рост доли государственных банков, а также появление по сути новой категории госбанков — тех, что санируются ЦБ через Фонд консолидации банковского сектора (ФКБС). В результате по многим показателям доля госбанков превысила 70%. Это новая реальность, причины и последствия которой еще только предстоит оценить.

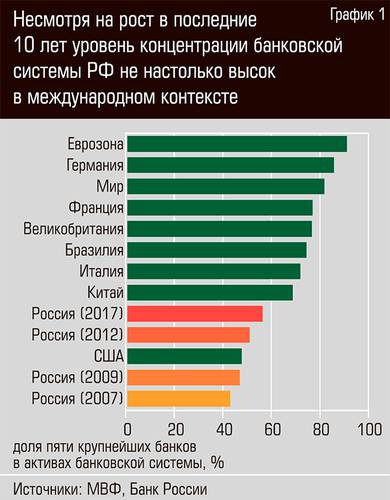

Вопреки расхожему мнению, уровень концентрации в российской банковской системе не очень высок по сравнению с другими странами. Во многих странах подавляющая часть активов приходится на пять-десять крупнейших банков; по данным МВФ, в среднем по миру доля пяти крупнейших банков в активах банковской системы составляет 81%, в среднем по странам ЕС — 91%. Как правило, в более крупных странах концентрация меньше, но и в самых больших странах ЕС этот показатель колеблется от 70 до 85% (см. график 1). В России он составляет всего 56%.

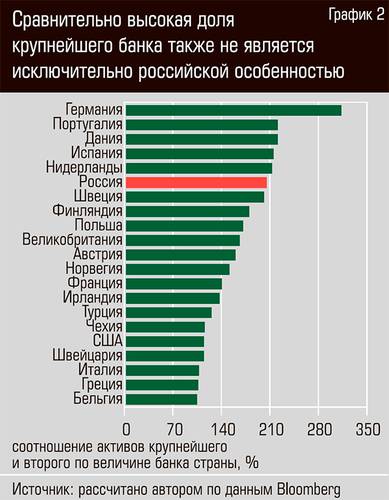

Некоторой особенностью является сравнительно высокая доля крупнейшего банка: активы Сбербанка вдвое больше, чем у идущего за ним ВТБ. Но, например, крупнейший банк Германии превышает второй банк по размеру активов в 3,1 раза, в Дании, Испании, Нидерландах, Португалии, Швеции эта разница составляет два раза и более. Более полутора раз — в Австрии, Великобритании, Норвегии, Польше, Финляндии (см. график 2).

В целом с точки зрения монополизации крупнейшими банками российская банковская система совершенно не исключительна, более того, в динамике она все больше приближается к типичной по структуре: доля крупнейших банков растет, а разрыв между крупнейшим банком и прочими банками сокращается.

В большей степени отечественную банковскую систему, конечно, отличает доля государственного капитала в банковской системе. На графике 3 представлена динамика долей разных групп банков на кредитном рынке России. Как видим, рост долей в значительной степени произошел за счет падения доли небольших частных банков: их доля в кредитовании снизилась с 20,4% на конец 2012 года до 8,5% к концу 2017-го. Большей частью это произошло за счет отзыва лицензий и исключения активов банков-банкротов из статистики банковской системы.

Заметно также падение доли крупнейших частных банков. Но эта статистика несколько обманчива: рост доли квазигосбанков произошел в основном за счет «Открытия», Бинбанка и Промсвязьбанка. Такой же расчет на 1 июля 2017 года показал бы резкое укрепление позиций крупнейших частных банков. Однако санации «Открытия», Бинбанка и Промсвязьбанка перевели их в категорию квазигосбанков.

Тем не менее важно учитывать, что в период кризиса 2014–2017 годов активно росли не только госбанки, но и крупные частные банки, просто для некоторых из последних этот рост закончился печально.

В значительной степени росту многих частных банков способствовали санации 2013–2015 годов, когда Банк России выделял значительные кредиты санаторам из числа частных банков на восстановление деятельности проблемных банков.

Но санации не были единственным способом роста, многие частные банки активно росли за счет привлечения вкладов населения (благодаря гарантиям АСВ), а также за счет перетока клиентов из банков с отозванной лицензией. Кстати, и многие из этих банков с отозванной лицензией накануне отзыва демонстрировали увеличение баланса.

Crony banking

Роль частных банков, ушедших с рынка, в банковской системе не была однозначно позитивной.

Важнейшая причина высокой «смертности» частных банков состоит в том, что они активно использовались частными акционерами для достижения целей, не связанных с банковской деятельностью, прежде всего для связанного кредитования. Для собственников наличие банка дает шанс создать свою собственную ФПГ как за счет активов, которые банк получает в виде залога по дефолтным кредитам, так и за счет финансирования своих проектов в разных отраслях.

Банкиры как кредиторы анализируют бизнес своих заемщиков, и им часто кажется, что они сами могут не хуже. Видя, как заемщик платит по кредиту 12%, а сам получает на этой операции 40%, банкиры часто не могут устоять от соблазна сделать что-то подобное и получить себе весь доход.

Конечно, банкиры не могут сделать новый НПЗ или «Яндекс», но им кажется, что некоторые бизнесы совсем не трудные. Самый простой пример — недвижимость. Купил бизнес-центр или даже выкупил подъезд квартир на этапе строительства у известного застройщика, профинансировал все это кредитами банка — и получай себе доход. Именно в силу относительной простоты бизнеса в недвижимости подавляющая часть случаев связанного кредитования приходится на эту отрасль, но, конечно, есть и исключения, когда банки финансируют создание целых промышленных холдингов или торговых сетей.

Зато в случае возникновения у банка проблем у собственников возникает соблазн не только не поддерживать его, но еще и не вернуть своему банку кредиты (благо их всегда лучше оформлять на другие компании, в том числе для того, чтобы ЦБ не задавал лишних вопросов). Именно этим определяется колоссальный объем потерь в банках с отозванной в 2014–2017 годах лицензией: их активы лишь немногим превысили 1 трлн рублей, а обязательства составили более 2,7 трлн рублей (см. график 4), то есть почти весь кредитный портфель оказался дефолтным, а потери кредиторов превысят 1,7 трлн рублей.

То, что большинство кредитов оказались невозвратными, ярко свидетельствует о степени полезности этих банков для экономики. Даже если оставить в стороне ущерб, причиненный кредиторам и АСВ, просто как кредиторы экономики эти банки в большей степени финансировали узкую группу своих собственников и менеджеров. Подобные факты выяснялись даже о крупных банках, не имевших репутации чисто карманных (например, о Татфондбанке или «Пересвете»).

АСВ по результатам работы с банками банкротами подало в суд на руководителей и собственников 128 банков (данные по состоянию на сентябрь прошлого года) иски с требованиями компенсации ущерба в рамках гражданско-правовой ответственности за доведение кредитной организации до банкротства, в отношении собственников и акционеров 199 банков на разных стадиях находятся дела о привлечении к уголовной ответственности.

Другими словами, основная причина проблем частных банков кроется в самих частных банках, а не в сложных условиях работы.

Ключевая уязвимость — за кадром

На этом фоне характерна судьба банков высокомаржинального потребительского кредитования. Эту нишу банки стали активно осваивать в межкризисный период после 2009 года. К 2013-му они заняли приличную долю рынка в кредитовании граждан и в привлечении вкладов. Высокая доходность кредитов позволяла привлекать дорогие вклады, финансируя быстрый рост, при этом многие банки в этом сегменте рынка демонстрировали еще и очень высокую рентабельность. Их активность оказала сильное влияние на прочих участников рынка. Для частных банков за счет конкуренции в условиях гарантий АСВ увеличилась стоимость привлечения вкладов (если вкладчику не важен риск банка, стоимость вкладов растет до предложения самых рискованных игроков либо банк теряет долю рынка), что послужило еще одним фактором кризиса.

Как ни парадоксально, главной причиной высокой стоимости пассивов в частных банках оказалась деятельность одного из сегментов частного банкинга и гарантии АСВ. Именно системные риски, которые начали создавать банки высокомаржинального потребительского кредитования, заставили Банк России впервые в российской практике применить меры макропруденциального регулирования. Шаг, незаслуженно мало оцененный банковским сообществом.

Регулятор начал остужать рынок, ограничивая операции рискованных банков и возможности задирать ставки по вкладам, стал вводить повышенные платежи в АСВ банков с агрессивной политикой, что позволило избежать худших убытков для АСВ.

Впрочем, реальный эффект этих мер все же был ограниченным, а ключевые риски, как оказалось, лежали совсем в другой сфере. Из банков потребительского кредитования пока обанкротился только Связной банк, а из корпоративных банков обанкротилось более 300. Главная причина высокой выживаемости розничных банков проста: в этом бизнесе нет места связанному кредитованию. Если же розничный банк все же ввязывается в кредитование проектов акционеров, как «Русский стандарт», с большой вероятностью именно эти кредиты станут главным фактором проблем.

Зазеркалье

В мировой практике к государственным банкам принято относиться с подозрением. Обычно их подозревают в том, что они будут выполнять указы правительства о кредитовании важных заемщиков или отраслей, принимая на себя неоправданные риски (это феномен так называемого директивного кредитования), не будут иметь возможности применять по отношению к проблемным заемщикам мер по взысканию долга, а сами могут отличаться некомпетентным менеджментом, так как на ключевые позиции в них будут назначаться политические креатуры. От частных банков ждут, напротив, эффективности, максимизации прибыли, работы на рыночных принципах.

Россия в этом отношении совершенное Зазеркалье. Здесь частным банкам их акционеры часто указывают, какие компании кредитовать, причем нередко на нерыночных принципах. Если у компаний-заемщиков возникают проблемы, банки могут годами скрывать их в своей отчетности от регулятора, чтобы не получить предписание о создании резервов, а навыки, которые требуются для такой деятельности, вряд ли свидетельствуют о высоком профессионализме менеджмента. В то же время, что касается госбанков (за исключением ВЭБа), то контролирующий акционер не вмешивается в их кредитную политику.

Высокие риски работы с банками заложили основу для длинного тренда перевода средств государства из банковской системы. Еще кризис 1995 года стал толчком для начала перевода бюджетов на казначейское исполнение. Сначала в казначейство перевели средства федерального бюджета, потом региональных бюджетов, потом все более широкого спектра ФГУПов, МУПов. А любые средства, размещаемые в банковской системе, стали достоянием все более узкого круга банков. Знаковые потери средств в тех или иных частных банках неизбежно служили поводом для дальнейшего ужесточения критериев отбора банков. В Федеральном казначействе уже обслуживаются счета минимум на 1,5 трлн рублей, начинаются разговоры о создании специального банка для обслуживания всех бюджетных средств и даже о переводе в казначейство всех счетов частных компаний по обслуживанию госконтрактов. Санкции дали ход созданию специального банка для обслуживания предприятий ОПК.

Это тренды в равной степени неблагоприятны для частных и государственных банков. Фактически средства, связанные с бюджетом, из кредитных ресурсов постепенно превращаются только в инструмент поддержания ликвидности. Административное направление средств в специализированные банки явно ухудшает условия их обслуживания из-за снижения конкуренции.

Ситуация с убытками бюджета по рекапитализации крупнейших банков (списание субординированных кредитов «Открытию», Бинбанку и Промсвязьбанку) также ставит под вопрос критерии отнесения банков к надежным. ЦБ компенсирует бюджету потери, но тиражирование этого опыта крайне нежелательно.

Тотальный надзор

В этом контексте, конечно, высказывается много претензий к качеству надзора. В текущей ситуации надзор вынужден в большей степени реагировать на проблемы банков. При этом ресурсы для одновременной ликвидации сотен банков, введения временных администраций и работы с уже выявленными проблемными банками не безграничны.

В 2017 году Банк России только начал создание новой системы банковского надзора, анонсированной еще в 2016 году. Это тот случай, когда нашему регулятору придется не просто внедрять лучший мировой опыт, а намного превзойти его. А все потому, что с подобными вызовами регуляторы в других странах почти не сталкиваются.

Важная часть новаций ЦБ состоит в том, что банки будут передавать регулятору почти всю первичную информацию на ежедневной основе. Тогда ЦБ сможет фактически сам собирать баланс банка и анализировать каждого заемщика на базе первичной информации.

В том же направлении работает и недавно заявленный проект централизованного учета операций физлиц. Такие меры помогут избежать повторения самых одиозных злоупотреблений банков: неучтенных вкладов, уничтоженных баз данных и кредитных досье.

Это уже, пожалуй, не пруденциальный надзор в форме установления правил игры и нормативов, а тотальный надзор с претензией на анализ отдельных операций и борьбу с мошенническими схемами банкиров.

Для любого функционирования системы необходим некоторый базовый уровень доверия между участниками. Если продавец не уверен, что, взяв товар в руки, покупатель не убежит с ним, а покупатель не опасается отдавать деньги продавцу, потому что тот может сказать, что никаких денег не было, торговля вряд ли будет возможна. В банковской системе России такой уровень доверия в настоящий момент утрачен.

Промсвязьбанк представляет собой яркий пример. Сначала собственники ведут конструктивные переговоры, а потом регулятор узнаёт, что банк выдал доверенность гражданину другого государства, который навыдавал за два дня кредитов на 100 млрд рублей. В такой ситуации никакое сотрудничество невозможно.

Кейс банка «Пересвет» не менее показателен: это один из немногих случаев, когда акционеры не имели отношения к разворовыванию банка. Сыграла роль слабость корпоративного управления: РПЦ и ТПП слишком доверились председателю правления банка.

Поэтому ЦБ просто вынужден идти намного дальше, чем любой из иностранных регуляторов. Конечно, остается вопрос, сможет ли Банк России справиться с таким валом информации? Сможет ли он ее эффективно обрабатывать или окажется погребен под ней, подобно Финмониторингу? К тому же очевидно, что недобросовестные банки будут генерировать массу «спама», чтобы затруднить выявление сомнительных сделок.

Но в принципе вполне понятно, как ЦБ должен обращаться с этими данными, как их структурировать и какие внешние источники использовать для их оценки. Другое дело, что фактически ЦБ должен начать дублировать все внутренние функции коммерческих банков. Речь идет об оценке качества кредитного риска всех корпоративных заемщиков в стране на базе их отчетности, сдаваемой в Росстат и, как эмитентов ценных бумаг, — в ЦБ (то есть ЦБ должен составить систему внутренних кредитных рейтингов, аналогичную создаваемой банками в рамках продвинутых подходов «Базеля II»); об оценке стоимости всех залогов от объектов недвижимости по данным Росреестра до разных категорий движимого имущества; о создании базы всех операций вкладчиков для проверки качества реестров, сдаваемых в АСВ; об оценке рыночных рисков по данным бирж; об использовании данных депозитариев, рейтинговых агентств, аудиторов, иностранных баз данных о нерезидентах (типа D&B) и иных инфраструктурных организаций.

Это сверхамбициозный, но вполне реализуемый замысел.

Такая экспансия регуляторной активности, конечно, у многих вызывает опасения, особенно в контексте других заявлений ЦБ, например о намерении дать клиентам доступ к управлению счетами через кабинет клиента на сайте ЦБ с использованием созданного в России аналога SWIFT или о создании системы переводов для физических лиц. Тут уже речь идет о начале прямой конкуренции и даже просто о вытеснении Банком России коммерческих банков в части сугубо рыночных продуктов и услуг.

Но результаты этих новаций в регулировании мы увидим еще только в будущем, пока же основная работа ЦБ состоит в тушении пожаров, которые давно тлели, а многие так и вовсе по сути являются следствиями кризиса 2008 года.

Хроника объявленной смерти

2017-й во многом оказался годом сброшенных масок. Когда проблемы докатились до крупнейших и общеизвестных банков, которыми управляли известные бизнесмены и менеджеры, проблемы, известные до этого только профессионалам рынка, стали достоянием общественности.

В прошлом году почти половина отзывов лицензий пришлась на банки, которые можно отнести к «пылесосам», которые активно привлекают вклады граждан и почти не привлекают средства юрлиц: средняя доля вкладов в обязательствах этих банков — 90%, их доля в обязательствах банков с отозванной в 2017 году лицензией — 58%, в том числе во вкладах — 88% (см. график 5 и таблицу).

Вторую крупную группу составили три банка из Татарстана — жертвы локального кризиса доверия. За счет большего доверия клиентов-юрлиц к местным банкам доля вкладов в пассивах у них была невелика (в среднем 11%), но потери оказались близки к среднему — 60% обязательств.

В этом смысле больше всего повезло клиентам банков, которые были обвинены в отмывании денежных средств: в этой группе банков активы в среднем вдвое превышают обязательства.

Группа «универсальные банки» характеризуется средней долей вкладов в обязательствах (56%), но и низкой возвратностью активов (всего 16% от обязательств).

Тренд длиной в два десятилетия

Нельзя сказать, что случившееся — какая-то особенность 2017 года.

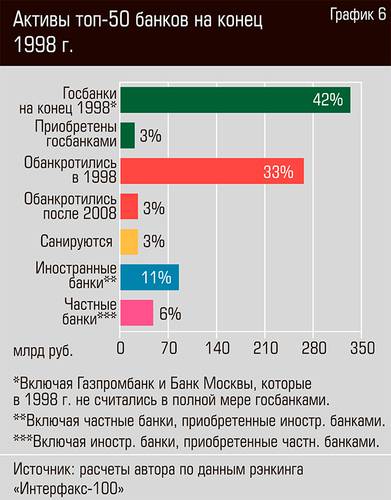

Самой низкой доля государственных банков в России была к моменту кризиса 1998 года — менее трети активов банковской системы. К концу 1998 года Сбербанк и ВТБ уже занимали первое и второе места по активам. Правда, тогда Сбербанк в 4,5 раза превосходил ВТБ по активам (теперь, напомним, в два раза), а следовавшие за ВТБ «СБС-Агро» и Инкомбанк уступали ВТБ по размеру всего 20%. Из 20 крупнейших банков четыре были государственными (включая Банк Москвы и Газпромбанк, которые тогда не особо считались таковыми), четыре — иностранными, а остальные 12 — частными, правда, из них до конца 2017 года дожили всего два: Альфа-банк и Росбанк (стал иностранным после продажи группе Societe Generale).

После этого были кризисы 2004, 2008 и 2014 годов, каждый из которых приводил к вымиранию частных банков, крупных и не очень. Госбанки тоже иногда оказывались в трудном положении, но получали помощь от государства. Случаи поддержки банка частными акционерами не столь часты, причем в ряде случаев акционеры, которые в принципе имели возможность поддержать банк, этого не делали. Яркий пример — как раз банкротства 1998 года, когда собственники крупнейших банков вместо поддержки своих банков предпочли создать новые (так называемые бридж-банки), куда перевели свой бизнес, а кредиторов оставили с убытками. Так на месте «СБС-Агро» появился 1ОВК (потом объединился с Росбанком), на месте Онэксимбанка — Росбанк (после слияния с 1ОВК был продан иностранным акционерам), «Менатепа» — «Менатеп Санкт—Петербург» (впоследствии — «Траст»).

Почти 40% активов 50 крупнейших банков на конец 1998 года приходится на активы банков, которые с тех пор обанкротились или были санированы (см. график 6). Впрочем, после каждого кризиса исправно подрастало новое поколение крупнейших частных банков. После 1998 года на первые роли вышли бридж-банки, после кризиса 2008 года резко активизировались банки потребкредитования, кризис 2014-го дал возможности для роста участникам многочисленных санаций. Правда, каждая новая реинкарнация частных банков постепенно становилась все менее значимой, так как восстанавливать доверие клиентов становится все сложнее.

Поэтому неудивительно, что доля частных банков в банковской системе оказалась низкой: частные банки добивались такого результата многие годы.

Стоит сразу сказать, что процесс консолидации не завершен. Многие крупные банковские группы имеют в своем составе крупные санируемые банки. Практически все санации не удастся завершить, как это изначально планировалось.

Большая часть санаций была начата исходя из следующей логики: у банка есть дыра в капитале на 100 млрд рублей, у частного «инвестора» таких денег нет, тогда Банк России предоставляет санируемому банку (а иногда и самому санатору) кредит на 100 млрд рублей под 0,51% годовых на десять лет через АСВ. Предполагалось, что инвестор вложит эти деньги в доходные активы со средней за предыдущие годы доходностью 10%, за десять лет заработает еще 100 млрд рублей, которые станут капиталом и закроют дыру, а санируемый банк сможет вернуть изначальные 100 единиц кредита обратно ЦБ. Однако активная политика снижения инфляции делает маловероятным достижение доходности на уровне 10% на горизонте до 2025 года, и это означает, что у санируемых банков уже образовался ожидаемый дефицит капитала, даже если инвесторы не допустили никаких злоупотреблений в процессе санации.

Например, для санации, начатой в середине 2015 года, первые три года приходятся на период достаточно высоких кредитных ставок (см. график 7), но к концу 2017 года средняя ставка выдачи кредитов юридическим лицам опустилась ниже 10%. В случае устойчивого успеха политики снижения инфляции уже с 2018 года средняя ставка окажется ниже 10% и будет далее опускаться по мере нормализации процентной политики Банка России.

В итоге средняя доходность за десять лет составит 8,8% за счет отчислений в резервы на потери по кредитам в размере примерно 1% в год (в хорошем случае), итоговая доходность окажется ниже 8%, а после операционных расходов и того ниже. С учетом объема предоставленных кредитов на санации в целом по системе в размере триллиона рублей итоговый дефицит капитала в рамках старой схемы санации можно оценить в 200–300 млрд рублей.

Это означает, что все банки — участники санаций будут вынуждены вступить в новые переговоры с ЦБ о финансовых условиях санаций. По сообщениям СМИ, в ЦБ уже обращался Транскапиталбанк, санирующий Инвестторгбанк. Такие переговоры всегда удобнее вести, если у «инвестора» в процессе санации не накопилось собственных грехов. Вряд ли Банк России будет готов продлевать эти кредиты еще лет на пять или предоставлять дополнительное финансирование. Поэтому велика вероятность, что часть санируемых банков также перейдет под управление ФКБС, а некоторые — вместе с «инвесторами».

Второе направление консолидации — продолжение стратегии неорганического роста крупных банков. В частности, СМИ сообщали об интересе ВТБ к Запсибкомбанку, акционеры Промсвязьбанка получили предписание продать свою долю в банке «Возрождение» — это был бы хороший актив в портфеле банковской группы.

Ну и, конечно, впереди будут новые отзывы лицензий. Темп отзыва сокращается, но растет дефолтность крупных банков: так, в прошлом году на фоне общего снижения доли дефолтов с 13,9 до 9,5%, в верхнем эшелоне банковской системы (топ-20 по активам) дефолтность скакнула с нуля до 15% (см. график 8). Это вопрос не только уже известных проблем, выразившихся, например, в снижении кредитных рейтингов или даже в дефолтах по публичному долгу, но и дальнейшего ухудшения ситуации вследствие низкой маржинальности бизнеса, падающей доходности кредитования и растущей конкуренции за средства клиентов.

Конкуренция нарастает

Последствия изменившейся структуры рынка для конкуренции на нем, как ни парадоксально, будут весьма позитивными с точки зрения клиентов, но не факт, что с точки зрения стабильности финансовой системы.

Сформировавшая структура рынка носит олигополистический характер. Во многих случаях это структура, соответствующая даже намного более жесткой конкуренции, чем так называемая совершенная. Очень многое зависит от стимулов для основных игроков, если структура рынка не устоялась, многие игроки имеют серьезные стимулы менять правила игры, сложившиеся на рынке. Например, олигополистическая конкуренция МТС и «Билайна» в начале 2000-х сделала Россию страной, где стоимость мобильной связи одна из самых низких в мире. Предпосылки для подобного развития событий складываются сегодня и на банковском рынке.

Первым фактором станет усиление борьбы за ресурсы. «Открытие» и Бинбанк должны Банку России по инструментам экстренной поддержки ликвидности более триллиона рублей, предоставленных по достаточно высокой ставке (9,5% с 18 декабря 2017 года), что делает рентабельным привлечение средств клиентов по ставкам выше 8%. Фактически у этих двух банков, которые начинают себя позиционировать как госбанки, ведут процентную политику на рынке вкладов, более характерную для частных банков. Для сегмента госбанков это означает появление новых конкурентов в той же нише с очень высокими ставками, а для частных банков — появление конкурента с такими же ставками, но с более низким уровнем риска. Если банки, санируемые ФКБС, действительно привлекут триллион рублей, то кто-то эти средства потеряет, что для других госбанков не столь принципиально, а вот для частных банков может привести к критической потере ликвидности.

Наличие страховки от АСВ, оплачиваемой преимущественно более крупными банками, позволяет многим частным банкам наращивать объем привлеченных вкладов, особенно хорошо это удается в межкризисные периоды. Но если нет конкуренции по уровню риска, вся конкуренция скатывается преимущественно к ценовой войне. Когда клиенты не могут различать банки по уровню риска, да и не заинтересованы в этом, рынок постепенно начинает ориентироваться на уровень ставок самых рискованных банков, заставляя переплачивать и более надежных участников, тем самым ухудшая их финансовое положение. Расширение страхования вкладов на средства МСБ, с одной стороны, увеличивает издержки банков, а с другой — формирует предпосылки для обострения конкуренции и в этом сегменте рынка.

То же в целом верно и для операций с юрлицами, но здесь на рынке появляется еще один игрок — ВЭБ, который может получить право привлекать депозиты юрлиц не только от клиентов, которых он кредитует (как это было до сих пор), но и от широкого круга участников рынка. Лимит, который может быть установлен для ВЭБа согласно обсуждаемому проекту закона, очень велик и составляет порядка 5% всего рынка депозитов юрлиц. Тот же эффект будет иметь и расширение допуска корпоративных клиентов для размещения депозитов на рынке репо на Московской бирже.

В итоге стоимость ресурсов в банковской системе в результате последних изменений может только вырасти, что хорошо для клиентов, но плохо для заемщиков и прибыльности самих банков.

На кредитном рынке ситуация еще более интересная. Банк России увеличил капитал «Открытия», причем увеличение произошло в денежной форме, а не в форме конвертации части ранее полученных кредитов на поддержку ликвидности. Решение тоже логичное, так как дает возможность банку начать формировать новые качественные работающие активы. Когда банку надо разместить почти полтриллиона ликвидности в кредиты, естественно, возникает риск демпинга на кредитном рынке и повышенная конкуренция за качественных заемщиков и в низкорискованных продуктах.

Первым примером стала ипотека. Именно в условиях усиления конкуренции в 2017 году произошло резкое снижение ставок по ипотеке: в середине 2016-го средняя ставка составляла почти 13%, а к октябрю 2017-го она опустилась — впервые в российской истории! — ниже 10%, то есть снижение составило три процентных пункта, опередив движение ключевой ставки.

Под влиянием конкуренции возник рынок рефинансирования ранее выданных кредитов по более низким ставкам. Конкуренция без всякого вмешательства регулятора заставила банки предлагать снижение ставок по ипотечным кредитам своим заемщикам из опасений, что эти кредиты будут рефинансированы конкурентами.

Формально продукты рефинансирования кредитов были и раньше. Правда, первыми были предложения консолидации дорогих потребительских кредитов, но важным фактором развития рынка они так и не стали, а появившиеся весной 2017 года продукты рефинансирования ипотеки быстро сказались на рыночной ситуации.

А ведь в 2018 году на рынке должен появиться «Дом.ру» — ипотечный и строительный банк АИЖК. У АИЖК столь амбициозная стратегия ипотеки, что она даже заслужила замечания ЦБ.

Впрочем, в потребительских кредитах тоже наметилось резкое снижение ставок для хороших заемщиков. На рынке много предложений по ставкам, которые раньше были возможны только для обеспеченных ипотечных или автокредитов.

Столь же яркая картина конкуренции в кредитовании премиальных заемщиков — юридических лиц. Ставки по таким кредитам вплотную приблизились к ключевой ставке, а облигации выпускаются крупнейшими заемщиками и покупаются банками с еще более низкой доходностью. Заемщики активно выбирают между предложениями разных банков и возможностями привлечения с облигационного рынка.

Нельзя не заметить, что в 2017 году банки стали активнее обслуживать компании МСБ (важная оговорка: за периметром кредитования, риски которого в данном сегменте остаются высокими), растет число привлекательных предложений не только по открытию и ведению счетов, но и по регистрации бизнеса. К сожалению, усиление государственного регулирования для бизнеса обернулось и ростом блокировок счетов в прошлом году.

Таким образом, можно ожидать увеличения конкуренции за хороших заемщиков, обострения ценовой войны на рынке ипотеки и роста стоимости пассивов. Это создает предпосылки для более быстрого снижения маржинальности банковского бизнеса.

Вообще, любая политика снижения инфляции ведет к резкому уменьшению числа действующих банков. Например, введение «валютного коридора» в начале 1995 года и последовавшее за ним снижение инфляции и процентных ставок стало значимым фактором межбанковского кризиса в августе 1995-го. К концу 1994 года действующих банков было более 2500. За 1995–1997 годы (то есть еще до кризиса 1998 года) было отозвано более 1000 банковских лицензий, причем пик пришелся на 1997 год, когда было отозвано даже больше лицензий, чем в кризисном 1998-м году.

Но структура конкуренции играет главную роль в определении динамики развития событий.

Важным фактором высокого значения процентной маржи является низкая эффективность расходов подавляющего числа банков. Небольшие размеры бизнеса ведут к высокому уровню операционных расходов банка по отношению к активам. Пока небольшие банки занимают значимую долю рынка, маржа остается высокой, а более крупные участники получают преимущества за счет большей экономии на масштабе.

Но как только основная конкуренция перемещается в сегмент крупнейших банков, возникает риск, что средняя маржа перестанет окупать издержки неэффективных банков.

В таких обстоятельствах форма собственности ключевых участников рынка (в частности, государственное участие в капитале) не влияет на характер конкуренции, более того, она усиливает стимулы к ценовой конкуренции под влиянием банков второго эшелона, стремящихся занять лидирующие позиции.

Все это создает предпосылки для сохранения высокого уровня дефолтности в банковской системе, несмотря на вроде бы завершение экономического кризиса. Клиенты при этом выиграют за счет лучших условий обслуживания в банках, но банкам 2018 и последующие годы обещают ужесточение конкуренции и вызовы по адаптации к новым условиям работы.