Десятого марта 2017 года совладелец «Русала» Олег Дерипаска написал короткий пост на своей странице в инстаграме по поводу избрания Дональда Трампа президентом США: «Сегодня очень много спекуляций на тему будущих отношений России и Трампа. Могу сказать одно: ситуация уникальная. Америку впервые возглавил бизнесмен со своей логикой, сильной командой и планом действий. Думаю, потребуется не меньше года, прежде чем мы сможем говорить о реальной перезагрузке отношений с Россией или ее отсутствии».

Олег Дерипаска не стал бы богатым человеком, если не мог бы делать сбывающиеся прогнозы. Прошел год, и всем стало окончательно ясно, что никакой перезагрузки не получилось. А лично для Дерипаски Трамп выдал два четких сигнала о том, что отношения России и США ушли на уровень «ниже плинтуса». Сначала в марте была введена пошлина на импорт алюминия в штаты в размере 10%, а затем «Русал», как и ряд других компаний Олега Дерипаски, попал в самый жесткий санкционный список США — Specially Designated Nationals List Управления по контролю за иностранными активами (OFAC) минфина США. Активы персон и компаний из списка на территории США подлежат заморозке, а гражданам США запрещаются любые взаимоотношения с фигурантами SDN-листа. Более того, американские санкции автоматически распространяются на все компании, в которых физическим и юридическим лицам из санкционного списка принадлежит хотя бы 50%.

Не надо забывать и новацию, внесенную всеобъемлющим санкционным законом СAATSA, подписанным Трампом в августе прошлого года. Мы имеем в виду так называемые вторичные санкции. Теперь законодательство США прямо говорит бизнесу из любых стран: дальнейшее сотрудничество с российскими SDN-персонами и компаниями нежелательно и может повлечь за собой санкции в виде блокировки активов в американской юрисдикции или запрета на корреспондентские счета в США (для банков) и для неамериканских нарушителей.

В санкционный список минфина США из всех фигурантов «кремлевского доклада» 6 апреля добавлены 24 человека. К бизнесменам и топ-менеджерам можно отнести 11 из них, остальные — чиновники высокого ранга. Как заявил представитель Белого дома, «Соединенные Штаты принимают эти меры в ответ на совокупность злонамеренной деятельности российского правительства по всему миру, которая продолжается и становится все более дерзкой».

Помимо собственно физических лиц в санкционный список попало и 14 компаний. Из них большинство — восемь — аффилированы с Олегом Дерипаской.

Сход лавины

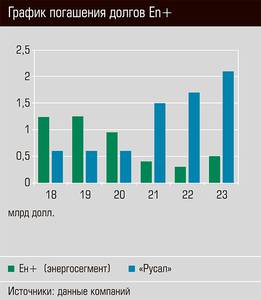

Согласно разъяснению американского минфина, американские инвесторы должны до 7 мая текущего года избавиться от акций и других ценных бумаг компаний, подконтрольных Олегу Дерипаске: En+, «Русал», ГАЗ, – а уже к 5 июня завершить или расторгнуть сделки, заключенные с ними и другими компаниями из списка. Более того, деньги за уже поставленную этими компаниями продукцию должны перечисляться не им, а на специальный счет в США. То, что на остаток по счету будут начисляться проценты, вряд ли послужит для них утешением.

Столь жесткие меры в отношении публичных компаний, имеющих листинг на ведущих мировых биржах, разместивших публичные долги среди множества инвесторов и торгующих своей продукцией по всему миру, беспрецедентны, и потому последствия этого сейчас даже трудно оценить. И поскольку практики разрешения таких ситуаций не существует, Олегу Дерипаске придется самостоятельно нащупывать выход из лабиринта.

С того момента как вышла новость о введении новых санкций, проблемы у Дерипаски и его компаний стали множиться лавинообразно. Сначала отреагировали инвесторы и спекулянты: уже 6 апреля, в пятницу, на Лондонской фондовой бирже депозитарные расписки En+ подешевели более чем на 20%. Реакция последовала и от компаний, составляющих инфраструктуру фондового рынка. Депозитарий банка Citi в тот же день объявил о приостановке операций с GDR En+. Чуть позже Управление по финансовому регулированию и надзору Великобритании (FCA) уведомило участников рынка, что временно приостанавливает листинг ценных бумаг En+.

Примечательно, что операции были остановлены практически сразу, как только появилось решение минфина США. Позже, к середине следующей недели, проанализировав ситуацию, депозитарий Citi возобновил операции с бумагами En+, заявив, что будет проводить их вплоть до 7 мая. Такое поведение депозитария продемонстрировало, что любая компания, попавшая под подобные санкции, в любой момент может быть отлучена от глобальной финансовой инфраструктуры.

С 10 апреля о прекращении сделок с бумагами компаний, подпавших под санкции, объявил один из крупнейших мировых клиринговых центров Clearstream. Правда, расчеты по бумагам «Русала» и En+ будут проводиться по 6 мая. Второй крупный клиринговый центр — Euroclear, обслуживающий евробонды «Русала», — объявил, что проведет оценку ситуации.

На Гонконгской бирже в первый торговый день после объявления о санкциях акции «Русала» рухнули на 50%. Объем торгов при этом был на порядок больше обычного. Гонконгская биржа — основная площадка, где торгуются акции компании. Официальный представитель биржи Лоррейн Чан отказалась комментировать ситуацию вокруг акций «Русала». «Мы не комментируем вопросы, связанные с отдельными компаниями», — заявила она. Однако, несмотря на санкции, на момент написания этой статьи акции продолжали котироваться на площадке. В то же время ряд инвестиционных банков, например Standard Chartered и американский Citibank, ввели запрет на покупку акций «Русала», в том числе в Гонконге.

На Московской бирже в начале сессии падение акций «Русала» превысило 45%, бумаги En+ провалились почти на 23%.

Обвал капитализации «Русала» был отчасти спровоцирован самой компанией — 9 апреля на сайте Гонконгской биржи она, как добросовестный эмитент, предупредила инвесторов о возможности технического дефолта по некоторым своим кредитным обязательствам. Причина на поверхности: поскольку из-за санкций расчеты в долларах для «Русала» теперь недоступны, не имеет смысла даже имеющиеся средства отправлять кредиторам — они просто не дойдут до адресата.

Давление на акции «Русала» оказывает и решение индексного провайдера FTSE исключить его акции из расчета индекса FTSE Russel. Исключение акций «Русала» из этого индекса чревато распродажей бумаг крупными инвесторами, в частности одним из крупнейших в мире конгломератом фондов Vanguard Group, который при совершении сделок ориентируется на индексы FTSE. В середине прошлой недели также появились слухи, что другой популярный индексный провайдер, MSCI, может исключить бумаги подсанкционных компаний из своих индексов. Однако пока он не стал менять их расчетную базу. По оценкам, массовый сброс бумаг индексными фондами может привести к оттоку из российских ценных бумаг порядка трех миллиардов долларов.

Но вернемся к Олегу Дерипаске и его компаниям. Акции акциями, но они лишь производная от основного продукта промышленных компаний. В случае с «Русалом» это, как известно, алюминий. Более 80% произведенной продукции компания продает на внешних рынках. Один из каналов реализации алюминия — товарные биржи.

Шестого апреля Лондонская биржа металлов заявила, что пока не будет ограничивать торги алюминием, произведенным российской компанией. Ключевым словом в этом заявлении, как оказалось, было «пока», поскольку уже через несколько дней биржа объявила о введении с 17 апреля ограничений на торговлю алюминием «Русала». После этой даты через биржу можно будет продать только тот русаловский алюминий, который поступил на склад или был произведен до 6 апреля — даты, когда против компании были введены санкции. Но даже и в этом случае собственником металла не должен быть сам «Русал», а выгоду от сделки по продаже алюминия не должны получить компании из санкционного списка.

Вслед за LME и Нью-Йоркская товарная биржа Comex прекратила торги алюминием, произведенным заводами, входящими в «Русал». Директор группы корпоративных рейтингов АКРА Максим Худалов считает, что «Русал» продавал через Лондонскую биржу от 10 до 20% произведенного алюминия. Какая доля продавалась через Comex, неизвестно. Однако из комментария «Русала» по поводу введения США импортной пошлины на алюминий можно сделать вывод, что компания не поставляет в эту страну первичный алюминий. Потребителям из США поставляется продукция с добавленной стоимостью (ПДС). Это алюминиевые сплавы, слитки, прокат, алюминий высокой чистоты. На эти изделия по итогам прошлого года, по данным компании, пришлось 47,3% общего объема реализации. И продавались они, как говорят на рынке, по прямым контрактам с потребителями. Так что демарш Comex, возможно, не столь болезненный.

Исход

Как говорят, сильнее всего может ранить тот, кто ближе всего. Швейцарская компания Glencore, владелец 8,75% акций «Русала», трейдер, который обеспечивает до четверти выручки алюминиевого холдинга, продавая его продукцию по всему миру, отказалась от планируемой конвертации своего пакета в «Русале» в акции En+. И заявила о намерении пересмотреть контракты с «Русалом». А глава трейдера Айван Глазенберг покинул совет директоров «Русала».

Glencore — старейший партнер компании. Этот швейцарский трейдер, у истоков создания которого стоял знаменитый Марк Рич, не чурался нарушать правила, если это сулило хорошую прибыль. Он торговал иранской нефтью в период, когда на эту страну были наложены санкции, и продавал зерно Советскому Союзу, несмотря на то что эти операции тоже были под запретом из-за войны в Афганистане. То, что и ему пришлось прогнуться, свидетельствует, что Олег Дерипаска оказался действительно в крайне непростой ситуации. Помимо Айвана Глазенберга совет директоров алюминиевой компании покинули директор по стратегическим проектам группы компаний «Ренова» Максим Гольдман, исполнительный директор «Онэксима» Даниэль Вольф и старший советник Morgan Stanley Филип Лэйдер.

В поиске выхода

«У нас все непросто. Работы много, в сложившейся ситуации компания рассматривает в зависимости от развития событий различные варианты действий в интересах бизнеса, акционеров и инвесторов, а также партнеров, с которыми компания находится в постоянном контакте. Менеджмент работает над минимизацией возможных рисков. Сложно, но мы прорвемся» — такое сообщение 9 апреля появилось на странице «Русала» в Facebook. Но вскоре исчезло.

«Русал» предпочитает не раскрывать свои планы преодоления кризиса. Пока в публичное пространство утекла только его просьба к клиентам не расплачиваться с ним долларами, а перевести расчеты в евро.

Однако, чтобы получить на свой счет пусть даже и евро, «Русалу» нужно решить проблему продажи своей продукции.

На долю «Русала» приходится около 6% мирового производства алюминия, 3,7 млн тонн в физических объемах. Комментируя финансовые результаты 2017 года, компания отметила, что дефицит этого металла на мировом рынке в прошлом году составил 1 млн тонн. В текущем году, по прогнозу «Русала», спрос вырастет еще на 5%, до 67,3 млн тонн, а дефицит увеличится до 2 млн тонн. И компания ожидает, что вплоть до 2021 года нехватка алюминия на рынке будет в этих же пределах — до 2 млн тонн. Во многом ситуация на мировом рынке алюминия будет зависеть от Китая. Этот крупнейший мировой производитель алюминия (более 33 млн тонн в 2017 году, примерю половина мирового производства) имеет значительное количество устаревших, неэффективных и неэкологичных мощностей, которые могут быть закрыты. В 2017 году в Китае было сокращено более 10 млн тонн мощностей. Этот процесс продолжится и в текущем году. Вместе с тем производство алюминия в Китае в ближайшие годы будет расти на 5%. Парадокс? Нет. Дело в том, что Китай выводит неэффективные производственные мощности, но при этом продолжает строить новые. Впрочем, прирост может быть «съеден» самим Китаем, поскольку рост спроса на металл внутри страны превышает мировой. В целом в мире в 2017 году спрос на алюминий вырос на 6%, при этом вне Китая только на 3,7%, а в самом Китае — на 7,8%.

«Русал» прогнозирует рост потребления алюминия в мире, связанный с общемировым ростом промышленного производства и экономики в целом. Другое дело, сумеет ли он получить свою долю этого пирога.

Отлучение от американского рынка вряд ли пройдет даром для «Русала». В 2017 году США импортировали 7 млн тонн алюминия, из них львиная доля — 35,7% — была ввезена из Канады, по 8,5% поставили Россия и ОАЭ, 7% — Китай. И несмотря на то, что США вряд ли смогут быстро нарастить собственные мощности по производству алюминия и заместить весь импорт, а заодно и растущий спрос своим металлом, тем не менее почти 600 тыс. тонн продукции, ранее уходившей на рынок США, «Русалу» нужно будет куда-то пристроить.

Проблемы могут возникнуть и в самой России. Например, известно, что около 200 тыс. тонн алюминия в год поставляется на Самарский металлургический завод, который контролируется американской компанией Alcoa. Из-за санкций заводу придется переориентироваться на металл от других поставщиков. Отчасти эта потеря для «Русала» может быть компенсирована ростом потребления алюминия на российском рынке на 100–150 тыс. тонн.

Многое будет зависеть и от того, как поведет себя Glencore, которая, как уже было сказано, продает порядка 25% произведенного «Русалом» алюминия. В общей выручке трейдера эти продажи составляют около одного процента, и потому Glencore может избежать наказания со стороны минфина США. В свое время именно Олег Дерипаска «продавил» назначение Glencore главным трейдером «Русала» вопреки воле некоторых акционеров, в частности Виктора Вексельберга.

В конце прошлой недели агентство Bloomberg со ссылкой на анонимные источники распространило информацию, что Glencore объявила форс-мажор по контрактам на 50 тыс. тонн российского алюминия. Иными словами, из-за неких обстоятельств Glencore не может выполнить контрактные обязательства, но не несет за это ответственности. 50 тыс. тонн, учитывая, что Glencore продает в год более миллиона тонн алюминия, произведенного «Русалом», — это капля в море. Но из капель состоит цунами, смывающее все на своем пути.

Так что проблема сбыта остается. Пока «Русал» не представил никаких планов ее решения. Однако один плюс уже есть — санкции против «Русала» привели к росту цен на алюминий. Такая реакция рынка обусловлена тем, что игроки ожидают увеличения дефицита металла.

Вместе с тем «Русал» реализует два крупных проекта строительства новых мощностей — Тайшетский алюминиевый завод (750 тыс. тонн алюминия) и Богучанский алюминиевый завод (первая очередь — 296 тыс. тонн). С решением о строительстве второй очереди этого завода «Русал» тянул до нынешнего кризиса. В новых условиях этот проект будет отложен до лучших времен. Скорее всего, такая же судьба ждет и проект строительства Тайшетского завода. Собственно говоря, строительство этого объекта началось еще весной 2008 года, но вскоре было остановлено. Активная деятельность на строительной площадке началась только весной прошлого года, а ясная перспектива его достройки появилась как раз перед объявлением санкций — 5 апреля стало известно, что в проект входит компания «Русгидро». Сейчас в «Русгидро» заявляют, что намерены проанализировать ситуацию и оценить последствия включения «Русала» в санкционный список США.

На оружейном фронте без перемен

Для одного из фигурантов американского санкционного списка жизнь под всевозможными карами заокеанских «партнеров» можно назвать уже делом привычным. Речь идет о «Рособоронэкспорте». Компания впервые попала под американские санкции в 2006 году, когда в России еще надеялись успешно влиться в «международное сообщество». Тогда поводом стал контракт на модернизацию 30 фронтовых бомбардировщиков Су-24 для ВВС Ирана. Сейчас через компанию проходит львиная доля всех экспортных поставок российских вооружений.

По словам генерального директора «Ростеха» Сергея Чемезова, в целом за 17 лет своего существования компания поставила на экспорт вооружений на сумму 140 млрд долларов. На первый взгляд не очень большие деньги, если сравнивать их с той же нефтянкой. Однако в силу пристрастия людей к истреблению себе подобных это рынок с гарантированным спросом — а в последние годы еще и уверенно растущий. По оценкам Стокгольмского института исследования проблем мира (SIPRI), мировые продажи продукции военного назначения по итогам последних пяти лет прибавили более 9%. И Россия на этом рынке смотрится весьма внушительно: на нашу страну приходится примерно 25% мирового рынка вооружений. Больше только у США, которые и выступают главным нашим конкурентом не только в вопросах геополитики, но и на мировом оружейном рынке. Собственно, в «Ростехе» уже заявили, что очередные санкции против «Рособоронэкспорта» не что иное, как «в чистом виде недобросовестная конкуренция».

«Сегодня портфель заказов “Рособоронэкспорта” составляет около 45 миллиардов долларов, что свидетельствует о высокой конкурентоспособности российской оборонной продукции в глобальном формате», — заявил генеральный директор «Рособоронэкспорта» Александр Михеев. По его словам, существенную долю портфеля занимают контракты на закупку высокотехнологичных российских систем, в первую очередь авиации и средств ПВО.

Насколько очередные санкции помешают работе компании?

У российского оружия есть ряд очевидных преимуществ, которые не могут быть перекрыты никакими санкциями. Во-первых, высокое качество и технический уровень поставляемых Россией вооружений. Во-вторых, отсутствие жестких требований политического или идеологического характера, которые, например, американцы предъявляют своим потенциальным клиентам. Российское оружие поставляется обычно без политического обременения, а контрактные обязательства выполняются в полном объеме. Потенциальные клиенты это ценят. Например, когда Венесуэла отвернулась от американского оружия, одной из причин стало то, что американцы отказались предоставлять запчасти и проводить плановый осмотр венесуэльской техники.

Безусловно, определенные сложности у «Рособоронэкспорта» в связи с существованием санкционного режима возникают. «Оказывается определенное влияние на схемы расчетов, несколько некомфортно, когда идет согласование платежей, таможенных процедур. Просто приходится прилагать больше усилий, но ни один контракт нами не сорван», — говорит Александр Михеев.

Россия часто продает оружие в кредит. Например, недавно были начаты поставки оружия в Армению в кредит, предоставленный Россией. Ранее Россия продавала оружие в кредит Ираку, Шри-Ланке, Вьетнаму и Индонезии. Следовательно, контракты сопровождаются работой финансово-кредитной структуры. Но обычно это не простые коммерческие банки «со стороны».

«Рособоронэкспорт» в силу специфики своей деятельности имеет и специфические источники кредитных ресурсов. Например, в июне прошлого года компания получила кредитную линию на пять лет в размере 3,5 млрд рублей у Новикомбанка. Обслуживанием внешнеторговых сделок «Рособоронэкспорта» занимается Российская финансовая корпорация (РФК-банк), сравнительно небольшая финансовая структура с размером активов 14,4 млрд рублей. К слову, РФК тоже является фигурантом последнего расширения санкционного списка США. И не случайно: с 2013 года указом президента России пакет единственного акционера банка перешел к «Ростеху», с 2014 года его собственником стал «Рособоронэкспорт». То есть это карманный банк «Рособоронэкспорта», обслуживающий его операции.

Теоретически определенные проблемы у «Рособоронэкспорта» могут возникнуть из-за правовых коллизий на рынках сбыта. Например, один из крупнейших покупателей российских вооружений — Индия. Только за 2011–2015 годы индийцы купили у России оружия на 13,4 млрд долларов. Однако по законам Индии иностранный поставщик вооружения должен получить гарантию в банке страны, чтобы иметь возможность участвовать в процессе покупки. Впрочем, эксперты не сомневаются, что эти препятствия будут обойдены, как обходились и раньше, когда российские поставщики уже находились под санкциями США.

Пока что никто из крупнейших заказчиков российского оружия не отказался от намерений сотрудничества с «Рособоронэкспортом». В частности, в Индии, несмотря на давление со стороны США, объявили, что не пойдут на компромиссы в вопросе собственной обороны. А президент Турции Реджеп Эрдоган заявил, что очередные американские санкции только укрепили его решимость приобрести у России зенитно-ракетные комплексы С-400.

«Прилетело» «Ренове»

Неожиданный дебютант в американском санкционном списке — группа «Ренова» Виктора Вексельберга. Компания имеет широкий охват присутствия в самых разных отраслях. В России группа контролирует энергокомпанию «Т Плюс», «Аэропорт-холдинг» (аэропорты, в том числе в Ростове и Самаре), строительную группу «Кортрос», пищевую компанию «Байкал-холдинг», телекоммуникационный холдинг «Акадо» и др.

Из зарубежных активов можно отметить американский инвестиционный фонд Columbus Nova с активами два миллиарда долларов, швейцарскую машиностроительную компанию Sulzer (до недавних пор — 62,8%), а также доли в крупнейшем в мире производителе инструментальной стали и сортового проката из нержавеющей стали Schmolz + Bickenbach (40,5%) и швейцарском производителей полупроводников Oerlikon (44,4%). В этом году «Ренова» планировала продолжить свое победоносное шествие и увеличить объем инвестиций почти вдвое — до 100 млрд рублей. Но пришли американские санкции.

Попадание Вексельберга под санкции вызвало удивление и у западных аналитиков. Даже такой любитель призывать громы и молнии на русские головы, как матерый русофоб Андерс Ослунд из Atlantic Council, откровенно недоумевает: «Я не ожидал увидеть имя Виктора Вексельберга в этом списке. Я подозреваю, что причиной является либо алюминий, либо то, что он партнер Дерипаски».

В отличие от структур Олега Дерипаски, российские компании «Реновы» не имеют таких проблем с долгами, поэтому для них санкции будут не столь болезненны. Хотя, безусловно, они превратятся в токсичные активы, что теперь закрывает для них возможность привлекать финансирование зарубежных кредитных организаций или выходить на западные биржи.

Но и сказать, что Вексельберг отделался легким испугом, никак нельзя. Помимо потерь на «Русале» «Ренове» придется распрощаться со своим американским фондом. Кроме того, в минус можно записать ситуацию с Sulzer. Компания специализируется на выпуске оборудования для нефтяной и нефтехимической промышленности. Специфика отрасли в том, что здесь доминируют долларовые расчеты. И долларовые счета Sulzer были частично заморожены банками США. Чтобы вывести компанию из-под угрозы санкций «Ренова» снизила свою долю до 48,8%, передав 14% самой Sulzer. Такой пакет стоит свыше 560 млн доллаов. Но денег за эту сделку «Ренова» не получит — во всяком случае до тех пор, пока группа пребывает под санкциями. Поскольку специфика последнего американского санкционного списка в том, что обоснования введения санкций там носят откровенно анекдотичный характер, сделавший бы честь басне про волка и ягненка, фактически можно считать, что Вексельберг просто подарил полмиллиарда швейцарцам.

Семейный подряд

Но то были гиганты индустрии. От бдительного американского ока не ускользнули и такие компании, появление которых в санкционном списке подчас вызывает лишь недоумение.

Наименее безумный фигурант — «Газпром бурение». Как следует из названия, компания появилась в недрах «Газпрома» посредством выделения в 1997 году его буровых подразделений в отдельный бизнес. До 2011 года компания была дочерней структурой газового гиганта. Но затем была продана структурам Аркадия Ротенберга за 4,05 млрд рублей. Многие аналитики считали эту цену сильно заниженной (выручка компании превышает 64 млрд рублей). В любом случае после продажи компания продолжила плодотворное сотрудничество с «Газпромом», сохранив даже старое название.

А вот дальше начинается цирк. Дело в том, что де-факто «Газпром бурение» можно считать находящимся под санкциями еще с 2014 года — когда совершенно официально под санкции попал горячо «любимый» американцами Аркадий Ротенберг. Уже в июле 2014-го стало известно, что от сотрудничества с «Газпром бурением» отказалась одна из крупнейших западных нефтесервисных компаний — Halliburton. От российского представительства компании в «Газпром бурение» пришло официальное письмо, в котором говорилось, что все коммерческие отношения с компанией из-за санкций США в отношении акционера компании Аркадия Ротенберга приостановлены.

В том же 2014 году американская National Oilwell Varco, которой принадлежит около 60% мировых продаж бурового оборудования, объявила о приостановке сотрудничества с «Газпром бурением»,

Таким образом, «Газпром бурение» потеряла доступ к западным технологиям. А больше ей от «уважаемых партнеров», в сущности, ничего и не было нужно: финансовое состояние компании более чем хорошее, бизнес прибыльный, о реальной конкуренции с мировыми нефтесервисными гигантами на внешних рынках в обозримом будущем не было смысла говорить даже теоретически — во всяком случае, до освоения их технологий.

В 2014 году Аркадий Ротенберг продал этот бизнес своему сыну Игорю, который теперь контролирует 78,7% компании. Но расположения западных партнеров это все равно не вернуло, так что очередные санкции стали скорее формальностью.

Правда, если в случае с «Газпром бурением» есть хотя бы формальность — принадлежность компании к энергетическому сектору и деятельность американцев в рамках режима так называемых секторальных санкций, то включению в санкционный список компании NPV Engineering, контролирующей ряд спиртовых и ликеро-водочных бизнесов в России, трудно подобрать какое-то вразумительное объяснение.

ГАЗ или не ГАЗ

Другие фигуранты — «Русские машины» и подконтрольная им группа ГАЗ.

Группа ГАЗ на российском рынке занимает 75% продаж автобусов, 50% рынка легких коммерческих автомобилей и 33% полноприводных тяжелых грузовиков. Компания имеет сложную историю взаимоотношений с банками. Ее долг остается на высоком уровне, расходы на его обслуживание только по итогам 2016 года составили 8,4 млрд рублей, часть была компенсирована в виде государственной субсидии. Впрочем, основными кредиторами группы традиционно выступали российские же банки. И понятно, что в силу высокой социальной и стратегической значимости компании, разорить ее никто не позволит. А вот возможности для развития экспорта американские санкции могут сократить. В среднем в последние годы доля экспортных поставок в выручке группы колебалась в пределах 20%. В прошлом году в компании объявили о планах нарастить эту долю до 50% уже к 2020 году. Насколько это будет реально в новых условиях — не совсем ясно.

Весьма забавно, что отдельного упоминания в американском санкционном списке удостоилась компания, специализирующаяся почти исключительно на гражданском автомобилестроении. В то время как, скажем, Арзамасский машиностроительный завод, занимающийся производством бронемашин вроде БТР-82, БТР-90 и ГАЗ-2330 «Тигр», сюда не попал — даже несмотря на подконтрольность (на 81,3%) Олегу Дерипаске. То ли американцы плохо ориентируются в реальной структуре и специализации активов Дерипаски, то ли речь идет, как и в случае с «Рособоронэкспортом», всего лишь о недобросовестной конкуренции.

Кафе «У Ашота»

Самые же нелепые фигуранты американского санкционного списка — «Ладога Менеджмент» Кирилла Шамалова и «Кубань» Олега Дерипаски.

«Ладога Менеджмент» занимается управлением активами, которые принадлежат Шамалову. Как сообщал сам владелец, компания ищет объекты для инвестирования в IT-индустрии, на рынке инжиниринговых услуг, в сфере переработки полимеров и производства импортозамещающей продукции, которая не конкурирует с деятельностью «Сибура».

Активы «Ладоги Менеджмент» не слишком значительные. После продажи Шамаловым большей части своего пакета акций «Сибура» Леониду Михельсону это 3,9% в химической компании (стоимость пакета может составить порядка 0,5 млрд долларов), а также 5% Русской цементной компании. Последняя владеет 50,5% «Ангарскцемента» — завода производственной мощностью 1,3 млн тонн в год, в то время как общий объем выпуска цемента в России по итогам 2017 года составил 54,7 млн тонн.

Прямо скажем, Госдеп США нашел себе противника по силам.

Ну а абсолютный чемпион в американском санкционном рейтинге — агрохолдинг «Кубань».

«Кубань» представляет собой аграрное подразделение группы «Базовый элемент». Холдинг создан в 2002 году. Официально — в рамках стратегии группы по диверсификации бизнеса. Неофициально можно обратить внимание, что активность «Кубани» сосредоточена преимущественно в Усть-Лабинском и соседних районах Краснодарского края — то есть на малой родине самого Олега Дерипаски.

Холдинг «Кубань» объединяет более 20 предприятий, 112 тыс. га сельхозугодий, два элеватора, сахарный завод в Усть-Лабинске. Выручка компании по итогам 2017 года составила чуть менее 7 млрд рублей. В масштабах района это, конечно, значимая величина. На уровне всей России — мизер, «колхоз-переросток». Например, выработка сахара на заводе холдинга составила чуть более 100 тыс. тонн — при общероссийском производстве 6,6 млн тонн. Холдинг собрал 213 тыс. тонн пшеницы, из которых отправил на экспорт (преимущественно в Африку) — 82 тыс. тонн. Для сравнения: всего Россия за прошлый год экспортировала 27,1 млн тонн пшеницы.

Пожалуй, после «Кубани» закономерным следующим шагом Госдепа США должно стать внесение в санкционный список какого-нибудь усть-лабинского кафе «У Ашота». Вдруг там тоже Дерипаска замышлял что-то недоброе против американской демократии?

Антиутопия «Эксперта»

В связи с новым раундом американских санкций против российских персон и компаний естественным образом напрашивается сценарный прогноз дальнейшего развития событий.

Наиболее интересный, хотя, хочется надеяться, все же не самым вероятный — сценарий наихудшего (из невоенных) развития событий. Мы назвали его сценарием «шоковой деглобализации». Ниже мы опишем его в формате шахматных ходов. Часть ходов подсказали нам опрошенные эксперты — хотя большинство из них брезгливо поморщилось, заявив, что «не считают себя футурологами».

Декабрь 2017-го — январь 2018 года

Белые. Паника в первом эшелоне российской бизнес-элиты: ожидание выхода так называемого кремлевского доклада в соответствии с Законом США о санкциях от 2.08.2017. Прощупывание почвы, лоббистские усилия — если не повлиять, то заранее узнать о своем присутствии в будущем списке.

Черные. В конце января «кремлевский доклад» представлен Конгрессу США.

Февраль–март 2018 года

Белые. Российские наблюдатели упражняются в остроумии: список олигархов составлен американцами топорно (список «Форбс» плюс кремлевский телефонный справочник) и не подразумевает никаких немедленных санкций в отношении его фигурантов.

Черные. США с громким скандалом окончательно «зачищают» банковскую систему Латвии, лишая ее возможности проводить недостаточно прозрачные долларовые расчеты. Латвийские банки традиционно использовались бизнесом из России и стран СНГ для «серых» финансовых операций — в частности, Латвия входила в цепочку неформальных расчетов за продукцию, поставленную российскими предприятиями в Иран. Теперь прибалтийская «финансовая форточка» в части долларовых расчетов наглухо закрыта.

Белые. В начале марта президент Владимир Путин в послании Федеральному собранию достаточно подробно описывает несколько созданных в РФ систем вооружений, способных преодолевать любые действующие и обозримые перспективные системы защиты США.

Черные. В Великобритании совершена грубая провокация против России: без расследования и предъявления каких-либо улик премьер-министр публично обвиняет Россию в применении боевого отравляющего вещества в отношении отца и дочери Скрипалей на территории Великобритании.

Белые. На волне патриотического подъема и возмущения неслыханным хамством Запада Владимир Путин одерживает безоговорочную победу на выборах президента РФ.

Апрель–май 2018 года

Черные. Новый виток санкций, описанный выше. Международный оборот акций компаний блокируется, находящиеся в обращении облигации на грани технического дефолта. Возникает необходимость срочного изменения логистики международных поставок и валюты расчетов за продукцию.

Белые. Правительство РФ оперативно заявляет о готовности финансовой и прочей поддержки предприятий, попавших под санкции. Срочные внешние облигационные и кредитные обязательства подсанкционных компаний резервируются в специальном фонде внутри страны до выработки механизма расчетов с кредиторами (прямые платежи от санкционных компаний токсичны для получателей). Государство также вносит определенную часть средств в этот фонд (сумма и механизм господдержки держится в абсолютном секрете).

Еще один государственный фонд формируется для поддержки санкционных компаний на период их адаптации к санкционному режиму. Средства из этого фонда предоставляются санкционным компаниям на возвратной основе под залог их акций (залоговые аукционы наоборот, эту идею высказал управляющий директор Национального рейтинового агентства Павел Самиев).

Черные. Члены палаты представителей США от обеих партий вносят законопроект Акта солидарности с Великобританией против нарушений России. Он предусматривает (отсроченный на полгода) полный запрет на любые финансовые операции, связанные с новым государственным долгом России. Кроме того, под ограничения могут попасть сделки с ценными бумагами, выпущенными Центробанком, Фондом национального благосостояния и Федеральным казначейством. Санкции также могут коснуться семи крупнейших госбанков.

Белые. Разворачивается «облигационная дуэль»: взаимный сброс старого госдолга — гособлигаций РФ и США. Однако ущерб несимметричен — нерезиденты держат 55 млрд долларов, или более трети русского госдолга в ОФЗ и суверенных еврооблигациях, а наш портфель treasuries размером около 100 млрд долларов составляет менее 1% американского рыночного госдолга. Вырученные средства депонируются на спецсчетах Минфина и Казначейства в Центральном банке. Согласно методологии МВФ, они перестают считаться официальными международными резервами. Тем не менее очень скоро эта «заначка» понадобится. Шокового падения рубля вследствие сброса нерезидентами ОФЗ и еврооблигаций удается избежать — подешевевшие бумаги скупают госбанки и ЦБ.

Июнь–август 2018 года

Черные. Под надуманными предлогами американские санкции распространяются на крупнейших поставщиков сталелитейной продукции из РФ на американский рынок — группу Evraz и НЛМК.

Белые. Россия подает иск в ВТО о признании санкционных действий США в отношении «Русала» и российских сталелитейных компаний к дискриминационным процедурам, нарушающим нормы ВТО.

Черные. Третейский суд ВТО отклоняет иск России.

США и Великобритания объявляют бойкот Чемпионата мира по футболу в России. Бойкот оказался частичным, чемпионат состоялся, но при полупустых трибунах и при сокращенной, перекроенной сетке игр из-за неприехавших команд.

Белые. В ответ на решение ВТО Россия заявляет о выходе страны из этой организации. Одновременно РФ принимает предложение Китая о переходе на юани в двусторонних расчетах за экспортные поставки российских нефти и газа в КНР. Заключается новое своповое соглашение между центральными банками РФ и КНР с лимитом в 1 трлн юаней (150 млрд долларов при ожидаемом товарообороте России с Китаем в 2018 году в 100 млрд долларов). К концу 2018 года доля юаневых платежей за русский экспорт в Китай увеличивается с 15 до 70%.

Банк России принимает решение изменить принципы формирования валютной структуры международных резервов. Если ранее приоритетом была доходность в рамках высшего рейтингового класса активов (руководствуясь этим принципом, ЦБ РФ увеличил долю своих резервных активов, номинированных в долларах США, с июля 2016-го по сентябрь 2017 года с 40,1 до 46.5%), то теперь приходится принимать во внимание риски заморозки долларовых активов. Доля юаневых активов в международных резервах РФ увеличивается с 1% (на конец сентября 2017 года) до 10% к концу 2018-го.

Сентябрь–декабрь 2018 года

Черные. США объявляют, что их спецслужбам стало известно, что крупнейшие российские госбанки, Сбербанк и ВТБ, будучи крупнейшими кредиторами подсанкционных компаний, с помощью посреднических схем помогали рефинансировать внешние долговые обязательства «Русала», EN+, «дочек» «Реновы» и «Рособоронэкспорта». Сбербанк и ВТБ попадают в SDN-список минфина США. Платеж по сделке от продажи бывшей турецкой «дочки» Сбера, банка Deniz, блокируется американским банком-корреспондентом.

Белые. Правительство и Центрмальальный банк принимают «дорожную карту» ограничения зависимости от доллара США и американской финансовой системы. Ставятся следующие задачи:

— ограничить операции Visa и Mastrecard в России. Предлагается ввести трехпроцентный налог на операции по этим картам, одновременно форсируется переход на платежную систему «Мир».

— ограничить внутрироссийские операции SWIFT. Предлагаются меры по стимулированию перехода на расчетную систему, разработанную ЦБ.

— максимально дедолларизировать внешнюю торговлю. Постепенно вводятся ограничения на расчеты в долларах с контрагентами в еврозоне, СНГ, Китае и так далее — вплоть до полного запрета через год-два. Торговля нефтью и газом с Европой переводится на евро, с Китаем — на юани.

— дедолларизировать российскую банковскую систему — налог на долларовые депозиты, стимулировать перевод депозитов в евро и рубли

Одновременно под давлением правительства и Федерального собрания Банк России соглашается временно приостановить проведение политики «таргетирования инфляции» и вернуться к политике управляемого курса рубля и валютным интервенциям вне бюджетного правила.

Черные. Под влиянием резкого обострения международной обстановки цены на нефть взлетают до 90 долларов за баррель. США решают кардинально нарастить свою долю в глобальных энергопоставках за счет сланцевых ресурсов нефти и газа, добыча которых при таких ценах становится сверхрентабельной. С целью нанесения удара по российским конкурентам в SDN-список под надуманными предлогами включаются «Роснефть», «Газпром», «Газпром нефть», Леонид Михельсон и подконтрольные ему «Сибур» и «НоваТЭК».

Белые. Снижение экспорта российских энергоресурсов на Запад, включая снижение объемов поставок российского трубопроводного газа в Европу. Ощутимое снижение поступлений валютной выручки в страну, усиление понижательного давления на курс рубля. Правительство направляет в Госдуму пакет поправок в закон «О валютном регулировании и валютном контроле», ограничивающих внешнюю и внутреннюю конвертируемость рубля. Вводится лимит покупок наличной валюты физлицами за рубли. Портфельные инвестиции нерезидентов в любые финансовые активы российских эмитентов теперь могут осуществляться только через спецсчета в российских уполномоченных банках. Режим спецсчетов регулирует ЦБ.

Сокращение российского энергетического экспорта снижает напряженность производственных и инвестиционных программ в добывающем секторе экономики РФ и потребность в импортном оборудовании. Однако возникает угроза консервации ряда низкорентабельных месторождений и высвобождения занятых.

Правительство поручает Минэкономразвития, Минпромторгу совместно с ЦСР ускорить разработку программы структурного маневра, имеющей целью создание рабочих мест за пределами сырьевого сектора.

***

Какова должна быть наша стратегия противостояния санкционному давлению, чтобы не уподобиться герою анекдота «Назло маме (в данном случае — Дяде Сэму) отморожу уши»? Приглашаем читателей к обсуждению и дальнейшему конструированию лучших продолжений для белых.