В 2017 году каждый житель России, включая младенцев, заплатил 20,8 тыс. рублей НДС. Немаленькая сумма, если учесть, что среднедушевой годовой доход в стране в прошлом году, по данным Росстата, составлял 375 тыс. рублей. Однако Минфин России непреклонен: со следующего года он планирует повысить НДС на два процентных пункта, с 18 до 20%, что должно принести бюджету дополнительно 600 млрд рублей в 2019-м, а всего — два триллиона за три года.

В Институте народнохозяйственного прогнозирования (ИНП) РАН подтверждают: цифра вполне реальная — но при соблюдении некоторых условий. «В текущих экономических условиях (стабильность цен на нефть, курса доллара, динамика ВВП не ниже двух процентов в год) прирост доходов консолидированного бюджета (без учета внебюджетных фондов) в 2019 году за счет повышения ставки НДС составит 800 миллиардов рублей, — приводит результаты расчетов замдиректора ИНП Александр Широв. — В том числе на прирост непосредственно поступлений НДС будет приходиться 590 миллиардов (ускорение динамики поступлений до плюс 18 процентов год к году против плюс шести без повышения ставки). Прирост по прочим налогам (в размере 200 миллиардов рублей) будет обеспечен только в том случае, если все дополнительные доходы бюджета направят на финансирование расходов».

К идее повысить НДС в ИПН относятся скорее положительно: по мнению Александра Широва, речь идет о формировании увеличенного конечного спроса через рост государственных инвестиций, а риски повышения НДС для экономического роста несущественны при стабильных внешнеэкономических условиях. Но обязательное условие — все дополнительные доходы от повышения ставки НДС должны идти на финансирование расходов бюджета в том же финансовом году. В противном случае это будет прямой вычет из экономической динамики, предупреждает замдиректора ИНП РАН.

Тем не менее недополученные доходы бюджета в случае повышения НДС вполне реальный сценарий. Это может произойти из-за ухода бизнеса в тень или на упрощенку, из-за стагнации в отраслях, которые сильнее всего пострадают от введения НДС. Собираемый его объем в реальном выражении и так растет быстрее экономики. На днях стало известно, что МЭР понизил прогноз роста ВВП с 2,1 до 1,9% в этом году и с 2,2 до 1,4% — в 2019-м, в том числе из-за повышения НДС. Вместо того чтобы уменьшить НДС, который, по сути, является налогом на развитие (чего стоит хотя бы тот факт, что амортизация и расходы на обновление фондов не вычитаются из базы для НДС), Минфин еще больше закручивает налоговые гайки. Хотя, по расчетам ИНП РАН, годовой прирост доходов бюджета от повышения ставки НДС с 18 до 20% оказывается ниже объема дополнительных нефтегазовых доходов за два месяца (в условиях первой половины 2018 года).

Не скрыться

Легко догадаться, почему из всех налогов для повышения Минфин выбрал именно НДС: за последние десять лет тот превратился в налог, который практически невозможно оптимизировать.

Региональный малый и средний бизнес платит налоги исходя из парадигмы «сколько можем». Сложилось это исторически, еще с девяностых-двухтысячных, отчасти оправдано высокими издержками бизнеса на логистику, администрирование, отсутствием в регионах инфраструктуры, низкой покупательной способностью населения. Не секрет, что компания, работающая в белую, будет проигрывать конкуренцию работающей в серую — ввиду более низких издержек у второй. Кроме того, обеление бизнеса часто несет риски доначисления налогов, поэтому бизнес всегда старается не вызывать подозрений у налоговиков.

Основные налоги, которые перечисляет в бюджеты любое несырьевое предприятие, — НДС, налог на прибыль, а также зарплатные налоги и отчисления.

Для минимизации зарплатных налогов компании до сих пор практикуют зарплаты в конвертах (чем отчасти объясняется низкий уровень официальных зарплат).

Для минимизации налога на прибыль и НДС искусственно раздуваются издержки. В отношении последнего самая простая схема — передать часть выручки фирме-однодневке, закупив у нее какую-либо услугу или товар (конечно же, закупив по документам, а не по факту). Фирма-однодневка возвращает выведенные средства в виде наличных за процент.

Однако за последние три года ФНС России взялась за борьбу с оптимизацией НДС со всей серьезностью. Фактически в налоговом контроле была совершена революция — введены системы АСК НДС-2, идет реформа контрольно-кассовой техники, внедряется маркировка. Происходит следующее: ФНС видит сразу все движение товара или услуги по цепочке юрлиц и сразу замечает в ней «пробелы» и подозрительные места. Если раньше для предприятия кошмаром была так называемая сквозная проверка (когда налоговики проверяли само юрлицо и еще трех-четырех его контрагентов на предмет реальности сделок и товарооборота между ними), то теперь весь белый бизнес живет в системе такого сквозного контроля постоянно. Неудивительно, что собираемость НДС достигла 97%.

«Система АСК НДС-2 сделала прозрачными все манипуляции с так называемой НДС-оптимизацией, — говорит Ирина Парулева, эксперт по налогам АКГ “Градиент Альфа”. — Война с фирмами-однодневками оказалась довольно успешной. По данным ФНС, число таких компаний снизилось с 2016 года с 1,6 миллиона примерно до 310 тысяч, то есть в пять раз». При этом, по оценкам юристов, себестоимость псевдооптимизаций становится настолько высокой (ставки за обнал уже доходят до 20–22%), что возникает вопрос, стоит ли овчинка выделки. «Как было раньше: фирма А (реальная) обратилась в фирму Б (с признаками фиктивности, так сказать), прогнала через нее 118 тысяч рублей, — приводит пример Ирина Парулева, — приняла себе к зачету НДС в размере 18 тысяч рублей. И получила условно (пусть будет за 20 процентов) 94,4 тысячи рублей наличных. Итого расходов на обнал у фирмы А — 23,6 тысячи рублей (118 × 20) и плюс НДС уменьшен на 18 тысяч рублей. То есть условно чистых расходов — 23,6 – 18 = 5,6 тысячи рублей. Теперь: прогнали ту же сумму. Получили наличными те же 94,4 тысячи рублей. Попытались было принять к зачету те же 18 тысяч рублей НДС. Затем налоговая отследила, что фирма Б имеет признаки фиктивности, а выгодоприобретателем в этой махинации явно является фирма А, и доначислила фирме А незаконно принятый к вычету НДС в размере 18 тысяч рублей. Итого расходов чистых 23,6 тысячи рублей плюс подмоченная в глазах налоговой репутация. Плюс вероятность штрафов и доначисления еще и по налогу на прибыль в какой-то недалекой перспективе — ведь, по логике, если эта сделка признана незаконной, то и из расходов по налогу на прибыль ее тоже нужно убрать, а значит, в ближайшей перспективе будет доначислено еще и 20 процентов налога на прибыль с этой суммы».

«Конечно же, мы не поддерживаем эту инициативу, но, поскольку понимаем, что это с высокой степенью вероятности будет принято, мы обратили внимание законотворцев на то, что повышение должно приниматься с компенсационными мерами, которые были обещаны ранее, — говорит президент “Опоры России” Александр Калинин. — Это, в частности, отмена налога на движимое имущество (она поможет тем, кто вкладывает в модернизацию). Затем ускоренный возврат НДС; снижение налога на имущество от кадастровой стоимости; смягчение валютного регулирования (в десять раз поднять суммы сделок, по которым валютное регулирование не применяется) — с нашей точки зрения, было бы разумно, если бы повышение НДС частично этими мерами компенсировалось».

Действительно, объявив о повышении НДС, правительство вроде бы пообещало снижение порога по ускоренному способу возмещения НДС с семи до двух миллиардов рублей и сокращение сроков камеральных проверок.

Кто потеряет

Конечный плательщик НДС — население. Значит, прикинуть, какие отрасли отдадут в казну больше всего денег вследствие повышения НДС, мы можем на основе структуры потребления наших граждан. Согласно Росстату, примерно 36% своих расходов они тратят на продовольственные товары (включая еду вне дома), 38% — на непродовольственные (из них почти 11% — на одежду и обувь) и еще около 25% приходится на оплату услуг, в первую очередь ЖКХ (9,5%), транспорт и связь. В таком случае из 600 млрд рублей дополнительных сборов по НДС примерно 216 млрд принесет продажа продовольствия, 66 млрд — одежды и обуви, 222 млрд — остальных непродовольственных товаров, включая бензин и лекарства, 57 млрд — ЖКХ.

Однако тут есть нюансы, связанные со льготными ставками. Так, НДС по десятипроцентной ставке облагаются продукты питания за исключением деликатесов (куда, кстати, попадают все фрукты и многие полуфабрикаты), товары для детей, книги, учебники и лекарства.

По расчетам ИНП РАН, на население будет приходиться основная дополнительная налоговая нагрузка, но не вся — до 460 млрд рублей. Предприятия заплатят дополнительно 130 млрд. «Общий незначительный прирост налоговой нагрузки (менее 0,2 процента валовой добавленной стоимости) значительно не скажется на финансовом состоянии предприятий», — уверен Александр Широв.

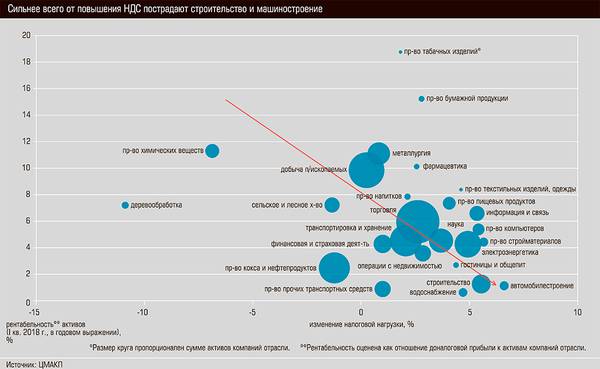

Но если в среднем уязвимость промышленности к повышению НДС представляется невысокой, то структурные эффекты выглядят менее симпатично. «Структурный эффект от повышения НДС очень плохой, — говорит руководитель направления анализа и прогнозирования развития отраслей реального сектора ИНП РАН Владимир Сальников. — На уровне секторов достаточно четко прослеживается закономерность: чем хуже обстоят дела с генерацией доходов в отрасли, тем сильнее для нее увеличивается налоговая нагрузка. Причем достаточно часто это как раз те отрасли, что больше всего пострадали в последние несколько кризисных лет и только-только восстанавливаются. В наибольшей степени у нас растет нагрузка на строительный сектор и машиностроение, а последнее, заметим, один из самых высокотехнологичных сегментов промышленности, на рост которого как раз и возлагаются надежды (не говоря уже об эффекте замедления роста ключевой ставки вследствие разгона потребительской инфляции). И это при наличии дополнительных нефтегазовых доходов. Повышение НДС — одно из наихудших с точки зрения стимулирования экономического роста решений. Серьезно улучшить структурный эффект могло бы обсуждавшееся ранее одновременное снижение ставок страховых взносов — но почему-то оно не запланировано».

Сам по себе НДС, а тем более его повышение консервирует сложившуюся структуру российской экономики. За экспорт НДС возвращают, от чего более всего выигрывают крупные экспортеры. А вот предприятия, производящие высокую добавленную стоимость для внутреннего рынка, попадают под удар. А они и так всегда под ударом. «Повышение НДС будет выгодно экспортерам, у них будет больше возврата, а вот строительство, торговля, машиностроение пострадают, — перечисляет Александр Калинин. — Да и нагрузка на малый бизнес увеличится».

Текстильная и обувная промышленность

Одна из самых проблемных отраслей, крайне чувствительная к любому повышению налогов, — легкая промышленность. «В текстильной промышленности рентабельность в районе трех процентов, то есть минимальная, — горячится председатель совета директоров ГК “Промтекстиль” Константин Мизгунов. — Крупные текстильные предприятия, напрямую работающие на ВПК, может, и переживут. А мы работаем в секторе, на котором это отразится самым катастрофическим образом. Не знаю, как считали подъем промышленности в министерствах, а мы работаем, например, с заводами, выпускающими транспортерные ленты, абразивные материалы (они, в свою очередь, работают на горную промышленность, ВПК, тяжмаш, деревообрабатывающий сектор), и видим, что общий объем производства неуклонно снижается. Мы сейчас находимся в программе Фонда развития промышленности по импортозамещению. При этом, чтобы попадать в эту программу, и так с трудом выполняем требования ФРП, а с увеличением НДС банально становится невыгодно работать. Поэтому новая инициатива по его повышению воспринимается резко негативно».

Строительство и производство стройматериалов

Стройматериалы поставляют на экспорт в небольшом объеме, так что возврат НДС им не светит. Квартиры от НДС освобождены, но застройщики платят его в составе закупаемых ими стройматериалов и оплаты услуг подрядчиков. Казалось бы, можно переложить такие затраты на конечного потребителя, но цены на недвижимость все еще снижаются.

Обрабатывающая промышленность и машиностроение

Машиностроение, особенно с длительным, несколько лет, производственным циклом — например, производство турбин, реакторов — окажется в сложном положении. Кроме того, пострадать могут и другие промышленные предприятия, которые платят НДС авансом: у них начнет вымываться оборотный капитал. Похожая ситуация произойдет в энергетике, особенно в сбытовом секторе: сбыты работают в рамках установленного тарифа, пересматриваемого раз в год. Таким образом, лишние 2% НДС им придется платить из собственных средств как минимум полгода — пока летом 2019-го не произойдет очередной пересмотр тарифов. Уже это, по оценкам источника «Эксперта» в отрасли, приведет к убыткам в размере 6 млрд рублей по всем сбытовым компаниям. Для латания дыр сбыты будут брать банковские кредиты (средняя ставка — 12%), но в силу особенностей тарифообразования включить их в свою базу смогут лишь в 2020 году. Это лишит сбытовую отрасль еще 4 млрд рублей. Аналогичные проблемы могут возникнуть у водоснабжения и других секторов ЖКХ — по некоторым оценкам, отрасль ЖКХ в целом может лишиться до 40 млрд рублей на росте ставки НДС. Кстати, в законе вообще не предусмотрено увеличение тарифов из-за повышения ставки НДС.

Льготники

Ставка НДС на продукты питания составляет 10%, однако с 2019 года платить НДС начнут сельхозпроизводители, что неминуемо скажется на конечной цене их продукции.

Готовятся к проблемам и остальные отрасли. «Повышение НДС в целом повлияет на рост цен на отечественном рынке товаров и услуг, — говорит финансовый директор ООО “Нортекс” Ирина Останкова (компания работает на рынках химического сырья, строительных материалов и потребительских товаров. — “Эксперт”). — Первый квартал, как правило, сложное время для всех компаний, занимающихся продажами. В это время идет снижение спроса, связанное как с уменьшением активности потребителей, так и с сезонностью многих товаров. В случае повышения ставки НДС до 20 процентов мы, дистрибуторы химического сырья, будем вынуждены распродавать с 20 процентами НДС те товарные остатки, которые закупили с 18 процентами. А учитывая, что рынок химического сырья очень конкурентный и низкомаржинальный, мы эти два процента первое время будем принимать на себя, чтобы сохранить уровень продаж, и, соответственно, получим убыток в первом квартале. Мгновенно рынок к новым ценам не адаптируется, позже мы будем вынуждены поднять отпускные цены на сырье. В результате, естественно, вырастет и цена конечного продукта. Понятно, что государство изыскивает средства для финансирования статей расхода, но в итоге все издержки вновь лягут на конечного потребителя».

Наконец, есть вероятность, что льготный НДС в 10% будет повышен — еще весной премьер-министр Дмитрий Медведев поручил просчитать последствия отмены льготы по НДС для каждой категории товаров. В этом случае мы можем увидеть десятипроцентный рост цен на хлеб, яйца, молоко, лекарства и т. д.

Опрошенные «Экспертом» предприятия считают, что в преддверии повышения НДС цены начнут расти уже в этом году, заранее. Считается, что при инфляции в 2,5% это не страшно, но будущее покажет насколько. По мнению ЦБ, повышение НДС увеличит инфляцию на один процентный пункт, но все уверены, что ставки по кредитам больше снижаться не будут.

Скорее всего, бизнес уже в который раз за эти годы постарается максимально оптимизироваться: небольшие компании попробуют вернуться на упрощенку, еще больше предприятий будет стараться снизить всеми силами зарплатный фонд, чтобы сэкономить хотя бы на страховых взносах.