«Адским проектом» уже окрестили в СМИ законопроект, под названием «Укрепление организации Североатлантического договора, борьба с международной киберпреступностью, дополнительные санкции в отношении Российской Федерации», внесенный в августе в Конгресс США. Краткое название «Акт защиты американской безопасности от кремлевской агрессии 2018» (DASKAA) точнее отражает суть документа.

Отправной точкой для конгрессменов служат обвинения России в применении химического оружия. «С 2012 года международная норма, запрещающая применение химического оружия, была серьезно подорвана, — говорится в документе. — В период с 2012 года по дату принятия этого закона было применено химическое оружие по крайней мере четырьмя участниками: Сирия, Северная Корея, Российская Федерация и Исламское Государство Ирака и Леванта в Ираке и Сирии. Четвертого марта 2018 года правительство Российской Федерации сознательно использовало смертельный химический агент “Новичок” в попытке убить бывшего российского офицера военной разведки Сергея Скрипаля и его дочь Юлию в Солсбери, Великобритания». Кроме того, правительство РФ, по мнению авторов законопроекта, якобы «проявило нежелание или неспособность заставить президента Сирии Башара Асада, союзника Российской Федерации, прекратить применение химического оружия против гражданского населения в Сирии».

Исходя из этого конгрессмены и предлагают новый пакет санкций, который выглядит куда более серьезным, чем все, что мы уже пережили.

Снова Россия

Первый пакет санкций Госдепартамента вступит в силу 22 августа. Он касается поставок в Россию продукции двойного назначения, прежде всего электроники, и в целом мало кого пугает — подобные контакты давно и плотно прикрыты. А если через 90 дней Москва не предоставит «надежные заверения, что в будущем не станет применять химическое или биологическое оружие», а также не согласится на инспекции ООН, то Госдеп угрожает понизить уровень дипломатических отношений, полностью прекратить товарооборот и отозвать разрешение «Аэрофлоту» осуществлять рейсы в США.

Проект конгрессменов выглядит заметно более жестким и может нанести сильный удар по российской экономике и геополитическому позиционированию (чего стоит хотя бы предложение признать Россию спонсором терроризма). «Акт о защите американской безопасности от агрессии Кремля 2018» консолидирует действующие в отношении России санкции и предлагает новые меры, в частности подразумевает запрет на операции российских госбанков в США, а также ограничение возможности покупки ОФЗ. Среди прочих мер — новые санкции в отношении предпринимателей и чиновников, «близких» к Путину, госкомпаний, банков, энергетических проектов стоимостью свыше 250 млн долларов, нефтяных проектов и инфраструктуры. По своей структуре и наполнению документ в большей степени носит внутриполитический, институциональный характер, поскольку еще больше ограничивает субъектность Дональда Трампа. Так, в первой главе описан механизм, который запрещает финансирование любых шагов, направленных против попыток любого американского политика вывести США из НАТО без согласия двух третей Сената. Предлагается также передать всю ответственность за реализацию санкций против России в единый координационный офис, то есть создать еще одну бюрократическую прокладку, которая будет воевать с Трампом и его внешнеполитическими амбициями.

Законопроект должен быть утвержден Конгрессом, а затем в течение десяти дней подписан президентом. Безусловно, стоит ждать серьезных баталий вокруг документа, в ходе которых некоторые его положения могут смягчиться, а сроки исполнения увеличиться. Трамп будет убеждать и вовсе остановить обсуждение закона, который свяжет его по рукам и ногам в отношениях с Владимиром Путиным. Несмотря на то что законопроект внесен республиканцем Линдси Грэмом и его коллегами-«ястребами» от Демократической партии, далеко не факт, что другие республиканцы поддержат санкционный пакет накануне выборов 6 ноября. Возможно, дискуссии затянутся на пару месяцев, пока избиратели не разрубят внутриполитический клинч. А вот дальше возможны варианты.

На данный момент в обеих палатах Конгресса доминируют республиканцы. Не все из них лояльны Трампу, но тем не менее плывут в одной лодке и вынуждены искать компромиссы. По традиции во время промежуточных выборов партия президента несет потери. Шестого ноября на кону все 435 мест в палате представителей и 33 места из 100 в Сенате США. Либеральные СМИ трубят о серьезном перевесе демократов, но кто им верит после фиаско Хиллари?

Трамп планирует не только сохранить республиканское большинство в Конгрессе, но и обновить состав за счет своих сторонников. А потому не готов делать реверансы в сторону Москвы — и, судя по сдержанной реакции российских властей на санкции Госдепа, в Кремле этот расклад понимают. Демократы, в свою очередь, спешат затянуть удавку на хозяине Белого дома, пока им помогают республиканские неоконы. С другой стороны, если трамповская коалиция проиграет довыборы в Конгресс, санкционная спираль пойдет по нарастающей, а самому президенту будет вновь угрожать импичмент.

Дотянуться до каждого

Описываемые в «Акте о Кремлевской агрессии» санкции и запретительные меры можно разделить на четыре части. Первая часть — все, что связано с вмешательством в выборы США, вторая — индивидуальные санкции против отдельных физлиц и компаний, третья — санкции против российского энергетического сектора и четвертая — против российского финансового госсектора.

Все они могут трактоваться максимально широко — в зависимости от желания США «призвать к ответу» то или иное лицо. Вот, например, как определяются индивидуальные санкции: в течение 180 дней после вступления в силу закона вводятся санкции в отношении политических деятелей, олигархов и других лиц, а также «полугосударственных организаций», которые «прямо или косвенно содействуют незаконной и коррупционной деятельности от имени президента Российской Федерации Владимира Путина и лиц, действующих от имени таких политических деятелей, олигархов и лиц». К этой же группе лиц можно причислить членов семей указанных лиц, которые «получают значительные выгоды от такой незаконной и коррумпированной деятельности» и лица, включая финансовые учреждения, совершающие существенные сделки с указанными выше юридическими или физическими лицами. То есть попасть под такой перечень может в принципе любая компания или человек.

Что касается энергетического сектора, то попасть под американские санкции может лицо, которое после вступления в силу акта «сознательно… продает, арендует или предоставляет Российской Федерации товары, услуги, технологии, финансирование или поддержку на 1 млн долларов однократно или на 5 млн долларов в течение года», причем эти товары, услуги и финансирование «могут внести непосредственный и значительный вклад» в способность разрабатывать или добывать ресурсы сырой нефти в РФ.

Теоретически такие санкции на практике могут означать, например, запрет на контракты американских нефтесервисных и буровых компаний с российскими нефтяниками, а также распродажу акций российских нефтяных компаний — сейчас бумаги крупнейших наших эмитентов включены в индексы MSCI Emerging Markets EMEA, MSCI Emerging Markets Eastern Europe, FTSE Russia IOB, Bloomberg World Oil & Gas и другие, на основе которых работают соответствующие фонды.

Однако пока о возможных последствиях для российского энергетического сектора финансовый рынок еще не задумался, зато в полной мере отыграл возможность санкций против наших финансов.

Забыть о долларах

Финансовый сектор, согласно планам Конгресса, должен пострадать серьезно: в планах запрет на операции с нашим госдолгом и облигациями ЦБ, а также на любые операции с основными госбанками — Сбербанком, ВТБ, Россельхозбанком, ВЭБом и квазигосударственным Газпромбанком. Заодно запрещаются валютные свопы с нашим ЦБ и вообще операции с любыми инструментами ЦБ и Федерального казначейства РФ со сроком действия или погашения более 14 дней.

«Внесенный в Конгресс “адский законопроект” запрещает транзакции резидентов США с российским суверенным долгом, выпущенным через 180 дней после вступления закона или позднее. С учетом того, что доля нерезидентов, например, в ОФЗ составляет около 30 процентов, это неприятно, но не трагично, — рассуждает начальник аналитического управления банка БКФ Максим Осадчий. — Гораздо неприятнее выглядит запрет сделок с имуществом перечисленных в списке восьми банков. На самом деле их шесть, так как ВЭБ упоминается почему-то дважды, а Банка Москвы уже не существует. Такая небрежность в подготовке столь важного документа удивляет. Кстати, замораживание российских активов в рамках данных санкций не предусмотрено, так что массированную распродажу Банком России американских treasuries можно считать напрасными хлопотами».

Запрет транзакций упомянутых шести российских банков с американскими резидентами означает, что средства этих банков на корсчетах американских банков будут заморожены, а транзакции этих банков с безналичными долларами станут невозможными или очень затруднительными, особенно с учетом их масштабов, поясняет Максим Осадчий.

В частных разговорах банкиры и финансисты высказывают по поводу возможного запрета на операции с долларами для Сбербанка и других госбанков диаметрально противоположные мнения — от «это невозможно, никто в США не хочет получить пару ракет» до «это конец Сбербанка и ВТБ». Если же без эмоций оценить вероятные риски «адского законопроекта» для нашей финансовой системы, то получится следующее.

Во-первых, Сбербанк, а также остальные банки получат распродажи своих еврооблигаций и акций — а, например, у Сбербанка более 45% уставного капитала принадлежит нерезидентам. Кстати, тут, как и в случае с ОФЗ, не столь важно, сколько держат именно американские инвесторы, — если «адский закон» будет принят, распродавать бумаги «токсичных» банков будет большинство иностранцев.

Во-вторых, в нашей банковской системе и в стране возникнет огромный дефицит долларов. «В совокупности в банках из “адского списка” сосредоточено около 50 процентов валютных вкладов населения — около 44 миллиардов долларов, — напоминает Максим Осадчий. — Если “адский закон” вступит в силу, то вернуть их будет невозможно — на всей территории РФ нет такого количества наличных долларов. Сейчас российские банки привозят наличные доллары самолетами из США, но в случае принятия этого закона для этих банков такой возможности уже не будет. Какие есть варианты? Обратиться к банкам-корреспондентам? Но эти посредники рискуют сами попасть под санкции. Разумеется, можно воспользоваться опытом Аргентины — принудительно конвертировать валютные вклады во вклады в национальной валюте по принудительному курсу и/или заморозить валютные вклады до лучших времен. В нашей истории был случай замораживания вкладов 22 июня 1941 года. Правда, в рублях, валюта тогда была под запретом».

«Общая идея очевидна: когда закрыт прямой корсчет, нужны банки-посредники, но дальше что-либо конкретное добавить сложно, — рассуждает анонимный источник на банковском рынке. — Долларовые кредиты может теоретически выкупить специально созданная структура. Долларовые депозиты теоретически можно перевести в другие банки, перевести в евро, конвертировать в рубли или пролонгировать на несколько лет (“авось рассосется”). Наличность в больших количествах можно закупить в ближайшие месяцы».

Конечно, физлица и юрлица для сделок в долларах смогут пользоваться банками, еще не попавшими в список.

«С учетом того, что наши госбанки очень большие и обслуживают большую часть внешнеторгового оборота, это будет существенное усложнение работы; если же проводить расчеты через частные банки, которые не находятся под санкциями, то стоит учесть, что частные банки могут не располагать достаточными лимитами и капиталом, — говорит Денис Соловьев, генеральный директор ООО “Шелковый Путь”. — Для российских компаний, которые не смогут найти альтернативного способа расчетов с контрагентами по валютным сделкам, остается бартер или уход в расчеты с другими платежными инструментами и валютами, то есть схемы. Это может привести к тому, что каждая операция будет происходить существенно дольше и будет стоить дороже, что увеличит себестоимость и, соответственно, цены для конечных потребителей». Впрочем, многое будет зависеть от того, какими окажутся формулировки итогового документа о санкциях, будет ли этот санкционный пакет поддержан Европой и каким будет правоприменение, добавляет эксперт. Может быть, санкции даже приведут к некому снижению доли госбанков (хотя вероятность этого довольно низкая). Однако что если американцы не остановятся на банках из этого списка?

«Какой-нибудь банк типа АКБ “Россия” или санируемый Промсвязьбанк может существовать в таком режиме, если будет работать с отдельными, в основном такими же санкционными клиентами, — рассуждает руководитель проектов АЦ “Эксперт” Сергей Селянин. — Можно вести расчеты с контрагентами в третьих странах в долларах, не затрагивая американские счета, взаимные корсчета никто не отменял, наверняка есть банки в третьих странах (даже и в Швейцарии, которая может не обращать внимания на американские санкции), которые являются расчетными по долларам для таких вот бедолаг, можно поставлять товары в условный Иран или Индию, торговать с Китаем в долларах, не затрагивая счета в США. Но нормальный рыночный клиент, конечно, не сможет пользоваться всеми финансовыми сервисами, как раньше. Уже не говоря о том, что расчеты с контрагентами в США будут невозможны».

Без паники

Однако есть шанс, что угроза, заложенная в «адском законопроекте», ускорит отказ от доллара — например, на днях «Алроса» опробовала механизм расчетов с зарубежными клиентами из Китая и Индии в российской валюте.

Банковским сопровождением занимался ВТБ. По словам члена правления, директора ЕСО «Алроса» Евгения Агуреева, организация оплаты через зарубежные филиалы российских банков позволяет заметно ускорить и упростить процесс проведения расчетов, поскольку отпадает необходимость использования корреспондентских счетов в других банках.

Одновременно «Мегафон» заявил, что отработал вариант расчетов с поставщиками в корзине альтернативных валют, включая гонконгский доллар, евро и китайский юань, и готов перейти на такие расчеты в случае введения санкций, чтобы обеспечить непрерывность бизнеса.

То есть при желании обеих сторон расчеты в валютах, альтернативных доллару, и минуя долларовые корсчета вполне реальны, и неудивительно, если российские компании, в первую очередь сырьевые, начнут все активнее предлагать клиентам такие схемы — а те, глядя на поведение США, начнут чаще на это соглашаться.

Младший директор по банковским рейтингам «Эксперт РА» Иван Уклеин также считает, что паниковать рано: российские госбанки еще с середины 2014 года были вынуждены прорабатывать «план Б» на случай самых негативных санкционных сценариев, поэтому нельзя сказать, что новый виток застанет крупнейшие российские банки врасплох. «Кроме того, пока непонятны точные параметры ограничений и возможные исключения, ведь американский бизнес при определенном раскладе может понести заметные убытки (не катастрофические, но все же соответствующие потере заметного рынка), — говорит Иван Уклеин. — Если представить самый жесткий сценарий из гипотетически возможных, то фактически все российские граждане, государственный и корпоративный сектор окажутся полностью отрезаны от безналичных долларовых расчетов, однако по очень крупным сделкам все равно сохранится техническая возможность обойти санкции через ряд азиатских и ближневосточных банков. Экономическая целесообразность для самих США таких жестких ограничений будет под вопросом».

«Правовые и законные механизмы для обхода санкций существовали всегда, — соглашае5тся Вадим Ткаченко, управляющий партнер консалтинговой компании vvCube. — Банковский сектор никогда не был исключением из этого правила. Минимизация рисков прежде всего связана с уводами активов, которые находятся за границей у того или иного банка, и такая возможность предоставляется через траст или сделки репо со сторонними банками или инвестиционными домами. Другой риск связан с переводом валюты и операциям на мировом рынке, в том числе торговом и биржевом. Здесь также есть свои банки-посредники, которые помогают осуществлять подобные операции. Единственная проблема, которая с этим связана, — удорожание банковских операций плюс проблема раскрытия информации, так как крупный банк должен обосновать издержки, которые он выставляет клиенту, особенно при работе на внешних рынках, и никому не интересно показывать новые нюансы работы банка. В целом ничего не изменится, вопрос только в том, сколько будет стоить тот или иной банковский продукт. Поэтому продуктивность санкций с обеих сторон не имеет под собой никакой логической и этической почвы».

Безусловно, до иранского варианта даже «адскому законопроекту» далеко. «Почему США в отношении России не прибегли к санкциям по иранскому образцу (полномасштабный арест активов и торговое эмбарго)? Вряд ли была надежда на то, что Россия под давлением относительно слабых санкций откажется от своей политики и от своих территориальных приобретений, — говорит Максим Осадчий. — Вероятно, из-за того, что мощные антироссийские санкции могли бы ударить рикошетом по ЕС. Поэтому США не удалось бы консолидировать государства ЕС в политике санкций против России в случае мощных и всеобъемлющих санкций. Стратегия медленного удушения позволяет США эффективно выдавливать Россию из экономик ЕС, в первую очередь с газового рынка».

Придерживают «зелень»

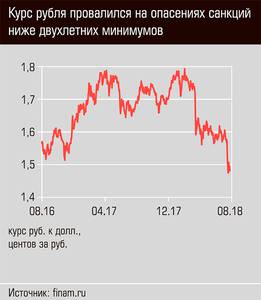

На новостях об «адском законе» за неделю доходность российских гособлигаций взлетела до 8,5%. JPMorgan официально сообщил, что распродает российские ОФЗ, так как вероятность санкций против госдолга РФ составляет 50%.

Рубль упал почти на 8% к доллару, вернувшись к уровням 2016 года. Самое интересное, что, по мнению большинства аналитиков, дальнейшего падения нашей валюты ждать не стоит — потенциальные риски уже в цене. «Потенциальный курс рубля мы оцениваем в 60–65 рублей за доллар. — сказал “Эксперту” заместитель начальника Центра экономического прогнозирования Газпромбанка Максим Петроневич. — В то же время внешнеэкономический фон остается слабо предсказуемым, и волатильность рубля в ближайшие полгода-года останется высокой».

«Наш прогноз стоимости доллара к концу года находится в районе 68 рублей за доллар, — говорит Денис Порывай, аналитик рынка облигаций Райффайзенбанка. — Санкции здесь стали, скорее, катализатором. Факты, которые будут оказывать давление на курс доллара, — погашение в сентябре и декабре внешнего долга и выплата дивидендов». Сами по себе объемы погашения не так велики — российским нефинансовым организациям нужно будет вернуть во втором полугодии 2018 года 34,3 млрд долларов, это почти столько же, сколько годом ранее. Но в этом году валютная ликвидность у банков иссякла, ее нет. Соответственно они не смогут компенсировать вывоз капитала корпоративным сектором, в отличие от предыдущих лет. На это накладывается еще и повышение ставок ФРС, которое стимулирует отток иностранного капитала из развивающихся стран. «Если будут введены санкции на новый госдолг (это становится все более вероятным), в момент введения курс может скакнуть выше 70 рублей за доллар. Но на более длительном промежутке времени влияние санкций на госдолг будет в районе плюс полтора рубля за доллар», — резюмирует Денис Порывай.

Максимальный обвал прогнозирует датский Danske bank — до 75 рублей за доллар.

Интересно, что долларов не хватает не всем подряд, а отдельным игрокам — пока госбанки не входят в их число, но, если «адский закон» вступит в действие, картина резко поменяется. «На начало второго полугодия объем валютных высоколиквидных активов российских банков составлял (в пересчете на доллары по курсу ЦБ на 1 июля 2018 года) порядка 41,3 миллиарда долларов, то есть полностью покрывал весь объем фактических внешних выплат нефинансовых организаций до конца года, — уточняет Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК “Велес Капитал”. — Тем не менее, несмотря на имеющийся запас валютной ликвидности в целом по системе, отдельные участники рынка могут предъявлять повышенный спрос на валюту в периоды проведения крупных платежей, что может подталкивать курс доллара и евро вверх. Так, на протяжении последнего времени у отдельных банков уже можно было видеть по депозитам в долларах достаточно высокие ставки, составляющие порядка 50 процентов от рублевых ставок по соответствующим вкладам».

Можно предположить, что подготовка к санкциям и «план Б» у госбанков включают в себя и пункт «придерживать валюту насколько возможно», а это значит, что валютный рынок может преподносить этой осенью сюрпризы и без всяких санкций.

Пережить девальвацию

В финансовой сфере возможная девальвация свыше 70 рублей за доллар воспринимается, скорее, с радостным ожиданием. «Российская экономика достаточно гибко адаптируется к изменению валютного курса, — говорит Максим Петроневич. — Коррекция курса в предыдущие периоды неизменно приводила к оживлению импортозамещения и к росту экономики. Что касается бюджета, то в условиях сохранения высоких цен на нефть риск снижения доходов бюджета минимален. Наоборот, ослабление рубля позволяет финансировать расходы бюджета, в меньшей мере опираясь на внутренние заимствования и в большей степени — на нефтегазовые доходы».

«В 1998 году у нас произошло падение рубля, за которым последовал скачок конкурентоспособности российской промышленности, — соглашается макроаналитик Райффайзенбанка Станислав Мурашев. — В экономике есть встроенные стабилизаторы, которые компенсируют негативный эффект от ослабления нацвалюты. Так что назвать ослабление рубля чисто негативным эффектом сложно. Просто в случае фиксированного курса большая нагрузка приходится на экспортеров, а при плавающем — на компании-импортеры и население. Да и государство сильного падения не допустит, так как есть ряд мощных экономических рычагов».

Следует упомянуть еще один риск сильной девальвации, который только начинает проявляться, — борьба за перераспределение сверхдоходов от этой девальвации. На текущей неделе пройдет встреча помощника президента Андрея Белоусова с бизнесом — чтобы обсудить налог на дополнительные доходы металлургов и производителей минеральных удобрений. Пока эксперты скептически относятся к этой идее. Так, аналитики Sberbank CIB отмечают, что можно обложить налогами золото, железную руду и уголь, если в налоговой формуле будет учитываться коэффициент содержания полезного компонента в руде (то есть будет высчитываться разница между денежными расходами различных производителей), однако разработать такой механизм — весьма непростая задача, а кроме того, металлургический, горнодобывающий и химический секторы характеризуются большим разнообразием и разработать единую формулу не получится. Однако если госбанки действительно окажутся под санкционным ударом, можно ждать любых мер, с помощью которых девальвационная рента будет перераспределена в том числе и в их пользу.