В первом полугодии 2018-го экспорт России составил 213 млрд долларов, увеличившись на 27% (здесь и далее — к аналогичному периоду предыдущего года, если не указано иное). Непрерывный рост идет уже почти два года, более продолжительным за последние десять лет был только период восстановления 2010— 2011-го.

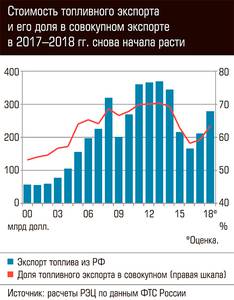

Главная причина роста общего экспорта — повышение мировых цен на нефть. Эта связь будет проявляться еще много лет по объективным причинам: выступая крупнейшим мировым экспортером топлива, невозможно сильно менять объемы поставок или не зависеть от ценовых колебаний. Почти 70% прироста российского экспорта в первом полугодии обеспечило именно топливо, поставки которого в физическом выражении возросли только на 2,2%.

Но рост экспорта происходит не только в топливном сегменте, но и во всех остальные отраслях, причем металлургия и АПК по темпам даже немного опережают ТЭК. Двузначными темпами увеличивается экспорт в ЛПК, химии и машиностроении. Наименьший прирост в секторе потребительских товаров, но и там он составляет около 10%. И это несмотря на то, что со второго квартала негативное бухгалтерское воздействие на экспорт оказывает ослабление рубля, уменьшающее долларовый эквивалент торговли с СНГ, значительный сегмент которой обслуживается российскими рублями.

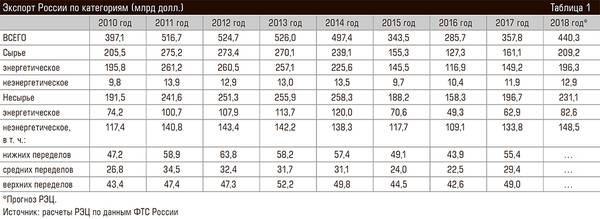

Несырьевой неэнергетический экспорт (ННЭ) в первом полугодии показал динамику лишь чуть хуже, чем общий: он увеличился на 23%, до 70 млрд долларов. Факторы роста — расширение физических объемов поставок в большинстве отраслей, прежде всего в АПК, гражданском машиностроении, химии и металлургии, значительное подорожание черных и цветных металлов, целлюлозно-бумажных товаров.

Годовой результат по ННЭ, по оценке РЭЦ, должен стать рекордным — около 150 млрд долларов против 134 млрд в прошлом году и 143 млрд в прежнем максимуме 2012 года. При величине общего экспорта, по оценке РЭЦ, порядка 440 млрд долларов доля ННЭ составит примерно одну треть. Это существенно меньше, чем в предыдущие два года (37–38%), но снижение было ожидаемо, а нынешний показатель значительно превосходит уровень начала 2010-х годов (27%).

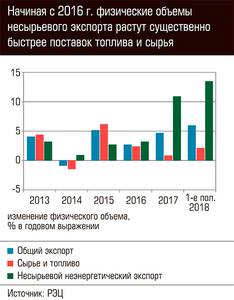

Для лучшего понимания того, как развивается российский экспорт, более показательны данные по его динамике в физическом выражении. Здесь все последние годы наблюдается уверенный рост. Общий экспорт после заминки в 2014 году (+0,5% по методике ФТС, −0,9% по методике РЭЦ) увеличивается на 3–7% в год. В первом полугодии 2018-го, по нашим оценкам, рост составил 6%. Еще более впечатляющие показатели у ННЭ: если в 2013–2016 годах, по расчетам РЭЦ, темпы его прироста составляли 1–3%, то в 2017-м они подскочили до 11%, а в первом полугодии 2018-го достигли 13,5%! При этом рост показывают почти все отрасли, за последние четыре года выраженная отрицательная динамика была только у драгметаллов в 2015-м и непищевой сельхозпродукции в 2015-м и 2017-м.

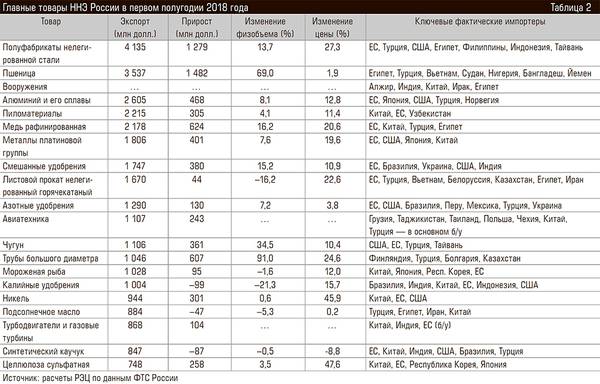

Товарная структура

Товарная структура экспорта России, как и любого другого крупного экспортера, довольно инерционна, революционных изменений в ней не происходит. Доля главной статьи — топлива — с ростом мировых цен на нефть ожидаемо повышается, но не так быстро, как если бы не происходило постепенной диверсификации экспорта. В первом полугодии 2018 года она составила 64% против 62,6% год назад, но это значительно ниже показателей начала десятилетия, когда она превышала 70%.

Структура ННЭ России достаточно диверсифицирована. Ключевые товарные группы ННЭ — черные металлы, цветные металлы, вооружения, химические вещества и материалы, зерно и продукты перемола, удобрения, продукция деревообработки, драгоценные металлы и камни, энергетическое, силовое и электрическое оборудование — на эти девять групп с годовым экспортом более пяти миллиардов долларов приходится две трети. Еще 12 групп имеют объемы от двух до четырех миллиардов долларов в год и дают около четверти ННЭ: рыба и морепродукты, масложировая продукция, готовые химические продукты, пластмассы, универсальное оборудование, готовое продовольствие, бумага и картон, автотехника, гражданская авиатехника, приборы, разные промышленные товары, металлоизделия.

Ситуация в отраслях

Экспорт несырьевой металлопродукции с конца 2016 года показывает стабильную положительную динамику. Помесячные темпы прироста уже полтора года очень высокие — в основном от 20 до 50%. Текущий экспорт превышает уровень 2013 года, причем результат второго квартала стал лучшим за шесть лет. В физическом выражении экспорт металлопродукции, по расчетам РЭЦ, в первом полугодии вырос на 11% — отличный показатель для отрасли, где достигнуты высокие позиции на мировом рынке. Локомотивами роста выступили стальные трубы (рост на 62%), чугун (+34%), медь (+16%), прямовосстановленное железо (+59%) и алюминий (+8%), тогда как отрицательной динамикой выделяются медный (−14%) и алюминиевый (−12%) прокат, рельсы (−29%), цинк (−19%).

Неоднозначная ситуация сложилась в стальном сегменте: из-за ограничений в ЕС и на некоторых других рынках Россия сильно уменьшила поставки рядового листа и рулонов (−16%), компенсировав это расширением по менее ценным полуфабрикатам (+12%) и более качественному плакированному (+60%) и легированному (+23%) листу — с учетом роста по сортовому прокату (+11%) общие поставки стали возросли на 5%.

Экспорт продукции машиностроения продолжает набирать обороты. В прошлом году он лишь чуть-чуть уступил пику 2013 года (33 млрд долларов против 33,3), в нынешнем должен превзойти его. Первое полугодие ознаменовалось высокими темпами роста — 15%, однако итоговый показатель вряд ли будет выше 6%: год назад почти все ставшие рекордными поставки по линии ВПК были совершены во втором полугодии, сейчас они идут более равномерно.

В физическом выражении экспорт продукции машиностроения тоже вырос на 15%. Из важных «штучных» видов продукции большим ростом выделяются телевизоры (+24%), электродвигатели (+46%), грузовые вагоны (+93%), холодильники (+22%), автомобильные кузова (в 2,1 раза), зерноуборочные комбайны (+56%). Впервые за несколько лет осуществлены крупные поставки вагонов метро, резко вырос экспорт бензиновых двигателей, автомобильных шасси, горной техники, термического оборудования. В целом же из 210 четырехзначных позиций ТН ВЭД продукции машиностроения рост отмечен по 139 с совокупной долей в базисном году 75%.

Поставки автомобилей остаются на уровне прошлого года в количественном выражении и значительно меньше по стоимости. Отсутствие количественного роста связано главным образом с крупной контрактной сборкой, имевшей место год назад (12 тыс. машин за полугодие) — без этой «разовой акции» наблюдается хороший рост за счет рынка СНГ. На снижение стоимостных показателей повлияло прежде всего прекращение реэкспорта дорогих автомобилей и уменьшение поставок спецавтотранспорта по линии ВПК.

Экспорт несырьевых химических товаров перешел к росту весной 2017 года. Это связано с относительной стабилизацией, а позднее и с повышением цен на удобрения на фоне стабильного удорожания большинства нефтехимической продукции (кроме каучука) и существенного роста поставок в количественном выражении. Месячные темпы колеблются в основном от 10 до 30%, во втором полугодии они будут тяготеть к нижней границе интервала. Величина экспорта пока вышла только на уровень первой половины 2015 года, главная причина этого — низкие цены на удобрения.

В физическом выражении поставки химической продукции выросли на 9,2% — это лучший результат за последние шесть лет. Основными драйверами выступили смешанные удобрения (+15%), аммиак (+46%), радиоактивные материалы, мономеры (+22%), азотные удобрения (+7%), а также полуфабрикаты и изделия из пластмасс, косметические и туалетные средства, метанол, моющие средства. Существенный отрицательный вклад внесли калийные удобрения (−21%) и полиэтилен (−22%).

Экспорт продовольствия сохраняет положительную динамику с начала 2016 года (хотя в отдельные месяцы бывает снижение из-за конъюнктурных факторов) и второй год подряд бьет рекорды. В прошлом году он составил 19 млрд долларов, в нынешнем ожидается порядка 22 млрд.

В физическом выражении поставки продовольствия в первом полугодии выросли на 29%. Почти две трети прироста обеспечило зерно — рекордный урожай 2017 года (131 млн тонн без зернобобовых) обусловил рекордный экспорт сезона 2017/18 — 53 млн тонн, из которых 25 млн было вывезено в нынешнем году (это больше годового экспорта несколько лет назад). Большой задел первого полугодия позволит показать рост по итогам календарного года (ожидается 50 млн тонн против 43 в 2016/17 году), показатели нового сезона будут значительно скромнее. Существенный вклад в общий рост физического объема внесли зернобобовые (рост в два раза), кондитерские изделия (+18%), маслосемена (+28%), мясо и субпродукты (+37%), ракообразные (+7%), рыбное филе (+54%), мука (+67%). По нескольким важным группам (растительные масла, рыба, молочная продукция, маргарин) зафиксировано небольшое снижение объема поставок.

Экспорт несырьевых лесобумажных товаров показывает непрерывный рост с августа 2016-го, причем темпы прироста уже больше года составляют 15–30%. Поначалу главным фактором роста было устойчивое расширение спроса на продукцию деревообработки, однако с конца прошлого года решающее значение приобрело повышение цен на всю экспортную номенклатуру, обусловленное удорожанием древесного сырья и целлюлозы на мировом рынке. В результате в нынешнем году ожидается новый исторический максимум экспорта продукции ЛПК, по несырьевой части он может составить порядка 11,5 млрд долларов.

В физическом выражении поставки лесобумажных товаров выросли на 7%, что соответствует уровню предыдущих четырех лет — ЛПК самая стабильная отрасль в этом отношении. Негативную динамику не показала ни одна из важных составляющих, главными локомотивами роста стали пиломатериалы (+4%), древесные плиты (+17%), бумага и картон (+6%) и фанера (+8%).

Структура несырьевого неэнергетического экспорта по пределам довольно инерционна

Структура несырьевого неэнергетического экспорта по пределам довольно инерционна

География экспорта

В географии поставок происходят плавные изменения. Устойчива тенденция повышения доли АТР: в общем экспорте с 18,5% в 2013 году до 24% в первом полугодии 2018 года, в ННЭ — с 20 до 22%. Заметно снизилась роль Европы в общем экспорте (с 40 до 37%), однако в ННЭ она осталась прежней (21–22%). На регион СНГ приходится 13–14% общего экспорта, а в ННЭ его доля после украинских событий снизилась с 27 до 23%. Доля Ближнего Востока колеблется в пределах 7–8% по общему экспорту и 10–11% по ННЭ — в зависимости от объемов поставок продукции АПК и ВПК. Еще большее значение этот фактор имеет в экспорте в Африку, но можно однозначно говорить о повышении значимости этого региона с 1,5–2 до 3–4% в общем экспорте и с 4–5 до 7–9% по ННЭ. Роль обеих Америк остается относительно стабильной: 4–5% общего экспорта и 9% ННЭ.

Почти в полтора раза за последние пять лет снизилась доля трейдеров и офшоров (Нидерланды, Швейцария, Британские Виргинские острова и т. п.): в общем экспорте на них сейчас приходится 11%, а в ННЭ — 6%. Однако проблема некорректного распределения экспорта на уровне регионов и стран остается довольно существенной: значительный «транзитный» экспорт фиксируется на Эстонию, Финляндию, Латвию, Украину. Крупные трейдерские поставки идут в Турцию, Тайвань, Италию, Грецию и др. Реально, по оценке РЭЦ, доля Европы в российском экспорте получается несколько меньше, чем по прямым данным ФТС, тогда как вес АТР и Америки — больше.

Ведущими партнерами России по ННЭ остаются Китай, Казахстан, Белоруссия, Турция и США, в следующую по значимости группу входят Нидерланды, Индия, Германия, Египет, Украина и Финляндия. В 2018 году поставки увеличиваются в большинство стран мира. Исключение из заметных покупателей (с объемом от 20 млн долларов) составляют полтора десятка партнеров, где большую роль играют поставки по разовым крупным контрактам либо иные специфические факторы, и только в Туркмению экспорт снизился практически по всей достаточно широкой номенклатуре.