Российский товарный экспорт демонстрирует уверенный восстановительный рост. Совокупная стоимость поставок отечественной продукции за рубеж по итогам 2017 года выросла на четверть, текущий год, по оценкам специалистов, принесет лишь чуть менее сильную динамику. Тем не менее цифра 2018 года будет все еще процентов на пятнадцать ниже локального максимума 2013 года (526 млрд долларов), после которого крутое пике цен на углеводороды затянуло наш экспорт в глубокую конъюнктурную яму — за три года спада (2014— 2016) российский товарный экспорт сократился почти наполовину. Несырьевой неэнергетический экспорт (ННЭ) сжался за этот период вдвое меньше (на 24%) и по итогам нынешнего года превысит, как ожидает Российский экспортный центр (РЭЦ), предкризисный максимум.

Прежде чем перейти к анализу результатов третьей волны нашего ежегодного рейтингового исследования крупнейших отечественных компаний-экспортеров, сделаем несколько вводных замечаний, позволяющих понять, что представляет собой российский экспорт в международном контексте.

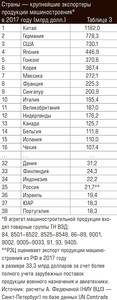

По абсолютному объему товарного экспорта Россия стоит существенно ниже в мировой табели о рангах, чем по размеру экономики. Последний, в расчете по ВВП по ППС — шестой в мире, и президент ставит задачу к 2024 году войти в пятерку крупнейших. Для этого надо будет обогнать Германию и не дать обойти себя бурно растущей Индонезии (подробнее см. «Одиннадцать в одном», «Эксперт» № 20 за 2018 год). По объему экспорта Россия лишь 16-я, мы следуем за ОАЭ и опережаем Испанию. Отставание от Германии, держащей «бронзу», — четырехкратное, а от лидирующего Китая — более чем шестикратное (см. таблицу 1). Впрочем, российская доля в мировом экспорте — около 2% в 2017 году — чуть выше нашего вклада в глобальный ВВП (1,8— 1,9%).

Примерно аналогичная, в середине второй десятки, наша позиция и по несырьевому неэнергетическому сектору. Причем, как видно из данных таблицы 1, среди крупнейших 20 стран-экспортеров мира только у России доля ННЭ в суммарном товарном экспорте недотягивает до 40%, тогда как характерный диапазон этой доли в «первом эшелоне» экспортных держав составляет 80— 98% (только у «сырьевой» Канады он опускается до 46%).

Впрочем, это вовсе не повод рвать на себе волосы. Во-первых, само разделение товаров на сырье и несырье, не говоря уже о градации внутри ННЭ по переделам, весьма субъективно. Скажем, рыба и морепродукты всех видов отнесены к несырью, а отходы, образующиеся в производственном процессе и используемые в дальнейшем как сырье, — к сырью (подробнее о типах и принципах действующей сегодня в России классификации экспорта см. «Экспорт порядка в стан аналитиков», «Эксперт» № 38— 39 за 2016 год).

Во-вторых, наукоемкость и капиталоемкость значительной части современных сырьевых производств, а также мультипликативные эффекты, возникающие от них в экономике, не меньше, а то и больше многих несырьевых. Нефтедобыча или сжижение природного газа сегодня куда более сложные в технологическом плане производственные процессы, чем пошив одежды или изготовление сыра. Так что старый добрый российский топливный экспорт — предмет нашей законной гордости, даже несмотря на то, что он не входит в целеполагание официальных государственных доктрин.

Ну а теперь несколько слов о том, что входит в доктрины. Последний майский указ президента ставит следующие количественные цели на период до 2024 года. Это «достижение объема экспорта (в стоимостном выражении) несырьевых неэнергетических товаров в размере 250 млрд долларов США в год, в том числе продукции машиностроения — 50 млрд долларов США в год и продукции агропромышленного комплекса — 45 млрд долларов США в год, а также объема экспорта оказываемых услуг в размере 100 млрд долларов США в год».

ННЭ 2017 года, напомним, 134 млрд долларов. Таким образом, ставится задача за ближайшие семь лет увеличить несырьевой экспорт почти вдвое. Задача непростая. Но надо понимать, что, даже выполнив ее, мы все еще будем за пределами первой мировой десятки по этому показателю. Сегодня ННЭ 250 млрд долларов имеет замыкающая топ-10 по ННЭ Индия, но ведь и все остальные страны не будут стоять на месте.

Теперь посмотрим, каковы наши позиции в экспорте двух ведущих несырьевых направлений — машиностроительной продукции и АПК.

По стоимости экспорта аграрной и пищевой продукции (20,7 млрд долларов в 2017 году) Россия занимает 21-ю строчку в мировом рейтинге отраслевых экспортеров, располагаясь между Данией и Малайзией. Разрыв с лидером, США, поставляющими на экспорт продукции АПК на сумму 143,4 млрд долларов, — почти семикратный. Если цель майского указа будет выполнена и мы выйдем на объем аграрного экспорта в размере 45 млрд долларов в год, это будет уровень сегодняшней Бельгии, замыкающей первую отраслевую десятку.

Картина с машиностроительным экспортом в международном контексте просто обескураживающая. По итогам прошлого года, согласно оценкам Анны Федюниной из НИУ ВШЭ, зарубежные поставки машиностроительной продукции из России составили 21,7 млрд долларов, это лишь 35-е место в мире, между Израилем и Индонезией (см. таблицу 3). Специалисты РЭЦ приводят другую оценку — 33,3 млрд долларов, доучитывая ряд неклассифицируемых ФТС России позиций по секретному коду (речь идет о более полном учете поставок вооружений и авиатехники). Но даже с такой дооценкой мы не поднимаемся выше Румынии и остаемся в четвертом десятке экспортеров. Сегодня российский машиностроительный экспорт впятеро меньше испанского (номер 15 в отраслевом рейтинге), в десять раз меньше французского (номер восемь), в двадцать раз меньше японского (номер четыре). Разрыв с крупнейшим машиностроительным экспортером мира, Китаем, 54-кратный. Следует учесть и то обстоятельство, что на машиностроение приходится лишь чуть более 16% отечественного ННЭ, тогда как у Китая — 53%. Если цель майского указа по машиностроительному экспорту будет выполнена, то есть мы выйдем на уровень поставок 50 млрд долларов в год, мы лишь догоним сегодняшнюю Турцию (номер 27 в отраслевом рейтинге 2017 года).

Ну и для полноты картины укажем, что экспорт услуг из РФ составил в прошлом году 57 млрд долларов (1,1% мирового, 26-е место в мире). Для выполнения ориентиров указа требуется рост в 1,75 раза к 2024 году.

«Достижение поставленных в майском указе целей возможно, однако при соответствующей экономической политике поддержки экспортеров, — считает Анна Федюнина. — Текущие меры направлены скорее на снижение общих издержек при экспорте, в том числе сокращение расходов при прохождении таможни. Это, безусловно, важный показатель, включенный в том числе в рейтинг стран Doing Business Всемирного банка. Однако сокращение только этого типа расходов для экспортеров вряд ли обеспечит ориентиры несырьевого экспорта 2024 года. Важно, во-первых, обеспечить сокращение издержек и другого типа, в том числе транспортных, логистических, внутри страны. Большое число эмпирических исследований и опросов показывает, что именно высокие расходы на транспортировку товаров внутри страны сдерживает компании от выхода на внешние рынки. Во-вторых, необходимо обеспечить не просто выход компаний на внешние рынки, но и закрепление их в качестве поставщиков компонентов и полуфабрикатов для крупных международных компаний, ТНК. Именно включение компаний в глобальные цепочки добавленной стоимости, в том числе заключение долгосрочных контрактов на поставку комплектующих и полуфабрикатов, получение статуса официального поставщика и другие виды интеграции в глобальные цепочки, может обеспечить расширение объемов экспорта до заявленных ориентиров».

А теперь обратимся к рассмотрению итогов рейтинга.

Спасибо конъюнктуре

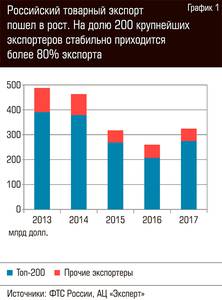

2016-й был последним годом экспортного спада для России. Таков итог третьей волны исследования 200 крупнейших экспортеров России, завершенного Аналитическим центром «Эксперт». Совокупный объем выручки участников рейтинга по итогам 2017 года вырос на 33% к уровню 2016 года и составил 274,5 млрд долларов. На долю участников рейтинга приходится 84,7% совокупного товарного экспорта РФ. В прошлом году репрезентативность рейтинга была чуть ниже — 79,3%.

Основной вклад в восстановление положительной динамики внесла мировая конъюнктура. Проваливавшиеся несколько лет цены практически на все ключевые для российской экономики сырьевые товары двинулись вверх. За 2017 год (январь к январю 2018-го) цена барреля нефти марки Brent выросла на 24,7% (с 55,5 до 69,22 доллара), тонны алюминия — на 23,6% (с 1785,7 до 2207,1 доллара), меди — на 22,6% (с 5782,6 до 7090,7 доллара), цинка — на 26,9% (с 2714,8 до 3444 доллара), никеля — на 28,6% (с 10 027,4 до 12 895 долларов). Рынок минеральных удобрении также вошел в положительную зону: цены на аммиачную селитру выросли с 184,9 до 194 долларов (FOB Черное море), хлористого калия — со 188,3 до 198,5 доллара (FOB Балтика).

Можно было бы говорить о «выбросах» активности отдельных компаний, но выводы, полученные в ходе исследования, указывают на возвращение устойчивого тренда. Во-первых, подорожал «входной билет» в рейтинг — 56,3 млн долларов в 2017 году против 46,5 млн долларов в 2016 году. Во-вторых, распределение динамики равномерно: «в плюс» на внешних рынках сработали более трех четвертей компаний из нашего списка крупнейших.

Новички

Важный критерий уровня развития экспортной деятельности — появление в исследовании новых имен. Количество новичков стабильно составляет 15–16% от общего числа участников: и в прошлогоднем и в нынешнем исследовании до крупнейших доросли по 32 компании, из них в первую сотню забрались по четыре компании как в прошлом, так и в нынешнем исследовании. По итогам 2016 года в первые сто компаний прорвались такие новые участники, как группа компаний «Новый поток» (33-е место), группа компаний «Юг Руси» (69-е место), группа компаний «Норебо» (72-е место), группа компаний «Дж. Т.И. Россия» (91-е место).

В нынешнем исследовании в отраслевом разрезе в «группе новичков» преобладают компании деревообрабатывающей и угольной промышленности, нефтянки и рыболовства. Так, на фоне хорошей конъюнктуры в рейтинг прорвался краснодарский производитель нефтепродуктов «Ипэкойл» (47-е место). Компания молодая, создана только в 2015 году и в 2017-м впервые вышла на зарубежные рынки. На крупном экспортном поле замечен калужский Первый завод (97-е место), занимающийся эксплуатацией технологического оборудования для переработки товарной нефти и газоконденсата. Это тоже новый игрок, начавший деятельность в 2010 году. Первые экспортные поставки пришлись на 2017 год.

Более длительную историю имеет «Тоталь Разведка Разработка Россия» (79-е место), начало бизнеса датируется 1995 годом, и компания имеет опыт экспортной деятельности, однако в небольших объемах и отдельных групп товаров. С нефтяной продукцией компания впервые вышла на другие рынки только в прошлом году.

Группа компаний «Новомет» — еще один новичок рейтинга — с 1991 года занимается производством нефтепогружного оборудования, в том числе систем поддержания пластового давления. По итогам 2017 года прирост ее экспортной выручки составил 22,4%. Генеральный директор группы компаний Максим Перельман рассматривает закрепление на международных рынках в качестве элемента долгосрочной стратегии: «“Новомет” все более становится международной компанией, продавая свое оборудование в 23 страны мира. За рубежом наши технологии востребованы. Благодаря активной конкуренции в 1990–2000-е годы мы достигли уровня западных компаний, таких как Schlumberger, Baker Hughes и по качеству оборудования, и по уровню технологий. Российский рынок становится для нас менее привлекательным. К примеру, в России сейчас эксплуатируется порядка 93 тысяч установок электроцентробежного насоса — основной в нашем производстве продукт. При этом рынок этого оборудования можно оценить примерно в 20–25 миллиардов рублей. В США всего 35 тысяч таких установок, но этот рынок оценивается почти в два миллиарда долларов. И это еще один фактор, который заставляет нас расширять наше присутствие на зарубежных рынках».

Периодически в выборку попадают компании автомобилестроения. По итогам 2016 года на 180-й позиции в числе крупнейших двухсот отечественных экспортеров впервые появилась «Фольксваген Групп Рус», переместившаяся через год на 128-ю позицию. В нынешнем исследовании оказался еще один новичок из этой отрасли — «Рено Россия», показавший весьма внушительный темп роста выручки — более 500%. Мощности Renault в России расположены на московском заводе (бывший «Автофрамос») и тольяттинской площадке АвтоВАЗа. В 2017 году компания нарастила объемы и расширила номенклатуру автокомпонентов и запчастей, а также увеличила поставки готовых автомобилей на традиционное экспортное поле — в страны СНГ. Кроме того, с июня 2017-го с московского завода начались поставки в страны Персидского залива. Очевидно, этот шаг стал ответом на слабый спрос в России.

Список новичков иногда пополняется не только по причинам экономического характера. Так, компания «Архангельскгеолдобыча», входившая в состав «ЛУКойла», во втором квартале 2017 года была передана «Открытие холдингу» и теперь уже в качестве самостоятельного экспортного игрока вошла в состав участников рейтинга.

Первый эшелон

Персональное лидерство стабильно держат тяжеловесы: «Роснефть», «Газпром», «ЛУКойл». Самую высокую динамику в этой тройке за год показал «ЛУКойл» — 72,9%, однако в стоимостном выражении компания заработала лишь чуть более трети от экспортной выручки лидера рейтинга. Впрочем, это закономерно: компания в большей степени нацелена на внутренний рынок, доля экспорта в совокупной выручке «ЛУКойла» составляет менее четверти, в то время как у «Роснефти» объем экспорта — более половины. За тройкой лидеров, опять-таки традиционно, следует «Сургутнефтегаз», а затем группу нефтяной и нефтегазовой промышленности разбивает ворвавшийся в лидеры «Норникель». По итогам 2017 года компания показала прирост более чем на 100% и поднялась с девятого места в рейтинге на пятое. Этот результат можно отнести не только на счет восстановления рынка цветных металлов. В 2017 году «Норникель» завершил несколько ключевых проектов, стартовавших в 2013–2014 годах, в частности выход на проектную мощность обновленной Талнахской обогатительной фабрики, увеличение мощностей Надеждинского металлургического завода, расширение рафинировочного производства на Кольской ГМК, запуск Быстринского горно-обогатительного комбината. Благодаря этому «Норникель» нарастил объемы производства всех ключевых металлов из собственного сырья.

Высокий уровень динамики привел в десятку крупнейших группу компаний НЛМК, показавшую рост выручки на 40%. Безусловно, прирост выручки дала благоприятная ценовая конъюнктура. Мировое производство стали в 2017 году выросло на 5%, до 1,69 млрд тонн, загрузка мощностей в мире в среднем была на уровне 71,8%, по оценкам Worldsteel Association. Средние цены на металлопродукцию относительно 2016 году выросли на 15–35% на фоне снижения экспортных поставок из Китая. Но кроме общих факторов сказался и эффект реализации бизнес-модели. По словам представителей компании, ключевая особенность бизнес-модели НЛМК — максимальное использование стратегических преимуществ географического расположения активов: «Горная добыча и производство стали, которые являются самыми материало- и ресурсоемкими частями горно-металлургического производства, сконцентрированы в регионах с низкими производственными затратами. Изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании. В рамках этой модели основной экспорт в натуральном выражении приходится на продукцию начального передела — слябы, которые затем перерабатываются в конечную продукцию на собственных активах в США и ЕС в непосредственной близости от покупателей. Кроме того, группа имеет прочные позиции на мировом рынке в ряде продуктов с высокой добавленной стоимостью, например в трансформаторной стали».

Взрывной рост экспортных доходов некоторых участников исследования был обусловлен причастностью к крупным проектам. Так, за 2017 год группа ЧТПЗ увеличила доход от экспорта на 400% благодаря росту спроса на бесшовные трубы и участию в крупнейших трубопроводных проектах ТЭК: «Северный поток — 2», «Сила Сибири», Северо-Европейский газопровод, «Ямал СПГ».

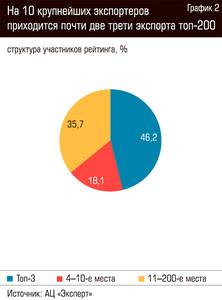

Соразмерный анализ исследования указывает на по-прежнему высокий уровень концентрации экспортной деятельности: на первую десятку крупнейших экспортеров приходится чуть менее двух третей совокупного объема экспорта участников — 64,3%, на тройку лидеров рейтинга — 46,2%. Но динамика лидеров незначительно отличается от среднего показателя выборки: первая тройка показывает прирост в среднем на 35%, первая десятка — на 34,9%, остальные участники — на 30,1%.

Притом что большая часть экспортеров показала положительную динамику, 35 компаний снизили экспортную выручку. Все они равномерно распределены по рейтинговой таблице (половина входит в первую сотню, половина — во вторую), при этом мы не увидели никакой отраслевой закономерности, в группе неудачников есть компании, поставляющие как сырьевые товары, так и продукцию, относящуюся к совершенно разным отраслевым группам. Это говорит об усилении веса правильно выстроенной бизнес-стратегии в экспортной деятельности.

В ходе исследования мы попытались составить характер бизнес-модели крупнейших экспортеров. Большинство участников (79 компаний) в 2017 году нашего рейтинга придерживались стратегии расширения географии поставок, 21 компания вдобавок к географии расширила и товарную номенклатуру на экспорт, 14 компаний сократили товарный ряд при расширении географических границ. Довольно многие компании в прошлом году решили сосредоточиться на узком перечне контрагентов, 66 участников сузили географию своей внешнеэкономической деятельности, из которых 26 сократили еще и перечень экспортируемых товаров, 30 оставили его неизменным.

В меньшей степени участники исследования уделяют внимание товарной номенклатуре. Почти половина компаний (96) в течение года не добавляли новых позиций в свой экспортный товарный ряд, 10% в течение года не меняли никаких позиций — ни географию поставок, ни товарную номенклатуру.

Картина по отраслям

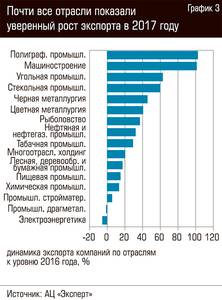

Отраслевой срез анализа лидерства дал ожидаемый результат: 64,8% выручки участников исследования приходится на компании нефтяной и нефтегазовой отрасли, по результатам 2016 года группа этих отраслей «держала» 66,6% выручки. Однако динамика группы выглядит на уровне средней — 32,3%. Впечатляющие темпы продемонстрировало машиностроение (прирост на 102%), а также угольная промышленность (63,2%). Вес этих отраслей в совокупной выручке участников исследования пока невысок — 3,2 и 3,3% соответственно. Но судя по динамике, именно эти отрасли имеют потенциал. Интересная деталь: среди выбывших из текущего рейтинга прошлогодних участников больше всего было компаний именно угольной промышленности, однако их заменили новые игроки, в итоге давшие сегменту высокий темп.

Помимо этих отраслей лучше нефтянки сработали черная и цветная металлургия (прирост на 45,9 и 40,9% соответственно), а также рыболовство (прирост на 37,2%). В число лучших можно было бы отнести полиграфическую и стекольную промышленность, но каждая из них представлена в рейтинге всего одним участником, «Гознак» и «Гардиан Стекло» соответственно.

Наименьшие темпы (5,5%) показали производители строительных материалов. Но это средний результат, в выборке есть компании, продолжающие стабильно наращивать поставки материалов на другие рынки. В частности, корпорация «Технониколь» показала прирост экспортной выручки на 28,4%. Сергей Колесников, совладелец и президент корпорации считает, что это результат правильного выстраивания моделей присутствия на внешних рынках: «Мы используем совокупность методов. С одной стороны, последовательно закрепляемся и усиливаем свои позиции на тех рынках, где уже присутствуем. С другой стороны, активно работаем над расширением географии поставок. При этом мы делаем акцент на комплексность предложения. Наша компания производит широкий спектр строительных материалов на площадках, которые расположены в семи странах мира. И возможность предложить комплекс материалов для решения разных строительных задач — это важное преимущество, которое интересно нашим партнерам за рубежом».

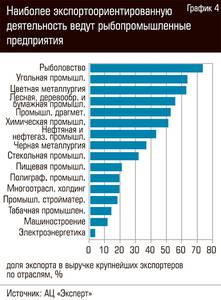

Наибольшая доля экспорта в общей выручке компаний ожидаемо наблюдается в основном у сырьевых компаний. Наибольшая доля в сфере рыболовства — 73%. Более половины выручки за счет экспорта получают также компании угольной, лесной и деревообрабатывающей, химической и нефтехимической промышленности, цветной металлургии, промышленности драгметаллов и алмазов.

У представителей машиностроительного комплекса, демонстрирующих высокие темпы роста экспортных доходов, вес экспорта в общей выручке пока невысок — 11,1%.

Что касается компаний несырьевого субрейтинга, несмотря на увеличение совокупного объема экспорта несырьевых товаров, они по-прежнему ориентированы на внутренний рынок. Только у пяти компаний доходы от экспорта составляют более 50% выручки. Это ДДК, «ИРЭ-Полюс», Новотроицкий завод хромовых соединений, «СДС Азот» и «Нокиан шина». У 18 компаний из 33 несырьевых экспортеров доля экспорта в выручке не превышает 10%.

[inc pk='17697' service='table']

Удержать баланс

Субрейтинг компаний, поставляющих на внешние рынки товары с высокой добавленной стоимостью, позволяет оценить потенциал несырьевого экспорта. По нашей методологии под несырьевым понимается объем экспорта, который представлен товарами верхнего передела в терминах определения несырьевого экспорта Российского экспортного центра. К субрейтингу несырьевых экспортеров отнесены компании, имеющие более 50% несырьевого экспорта в общем объеме.

В нынешнем рейтинге среди 200 компаний 33 были отнесены к этой категории, в прошлом году таких компаний было 38. Совокупный объем «несырьевых» доходов участников субрейтинга по итогам 2017 года составил 12,8 млрд долларов, это 55,2% всего несырьевого экспорта страны (по нашей методологии он составляет 23,2 млрд долларов без экспорта в страны ЕАЭС) и 4,7% совокупной выручки участников исследования.

Доминируют в этом субрейтинге компании, относящиеся к машиностроению — на эту отрасль приходится в совокупности 67,2% выручки (8,6 млрд долларов). Бесспорный лидер — «Рособоронэкспорт», довольно уверенно экспортные позиции держит многоотраслевой холдинг «Росатом», третье место у Объединенной двигателестроительной корпорации. Вес субрейтинга несырьевых экспортеров на этот раз увеличили и новички общего рейтинга: группа компаний «Новомет», занявшая 16-е место в субрейтинге, «Рено Россия» (19-е место), «Объединенная судостроительная корпорация» (33-е место).

Машиностроительный сектор разнообразен, и тенденции развития отдельных его секторов определяют специфические факторы. Но как показал опрос участников исследования, у экспортеров этого профиля есть один общий элемент. Компании разных сегментов рассматривают внешние рынки как инструмент диверсификации. По словам Дмитрия Грызунова, представителя АО «Атомэнергомаш» (в исследовании холдинг представлен в структуре госкорпорации «Росатом»), компания в стратегических планах учитывает прогнозы по энергопотреблению в стране и ситуацию на энергетических и машиностроительных рынках в различных регионах мира: «“Атомэнергомаш” последовательно реализует выполнение стратегии развития компании до 2030 года, которая предусматривает рост выручки от зарубежных операций до 30 процентов — как в сфере производства нового оборудования, так и в области модернизации и предоставления сервисных услуг».

По словам Рафаила Гафеева, генерального директора АО «Внешнеторговая компания “КамАЗ”», экспорт позволит компании нивелировать последствия от реализации политических или экономических рисков на одних рынках за счет увеличения продаж на других, более стабильных в конкретный период времени: «В 2017 году ПАО “КамАЗ” начало реализацию программы развития экспорта, которая охватывает 23 страновых кластера в различных регионах мира. В рамках этой программы открыт целый ряд проектов по развитию продаж и сервиса продукции “КамАЗ” в странах СНГ, Юго-Восточной Азии, Ближнего Востока, Африки, Южной Америки и Европы».