Объем байбэков (выкуп компаниями собственных акций) в США превзошел все разумные пределы. Американские эмитенты тратят на байбэки больше, чем на собственный бизнес: к примеру, за первое полугодие 2018 года они потратили 384 млрд долларов на процедуру обратного выкупа — в сравнении с 341 млрд долларов капитальных затрат. За тот же период годом ранее на выкуп было потрачено 259 млрд долларов — лишь немногим менее, чем объем инвестиций (286 млрд долларов). К середине сентября 2018-го сумма, потраченная эмитентами США на выкуп, выросла и вовсе до 762 млрд долларов, и аналитики Goldman Sachs ожидают, что к концу года эта цифра перевалит за триллион.

Бум байбэков оказался вполне ожидаем: в результате налоговой реформы и в целом высоких прибылей у компаний в США появились излишки наличности, которые и были пущены на выкуп. При этом, как отмечает Александр Аршавский, доцент кафедры Высшей школы финансов и менеджмента РАНХиГС, американские компании часто заменяют выплату дивидендов выкупом акций, то есть повышают привлекательность своих бумаг в глазах инвесторов и таким образом толкают свою капитализацию вверх. Кроме того, имеется и фактор оптимизации налоговых расходов акционеров, потому что проданные после определенного периода удержания бумаги не облагаются налогом. Неудивительно, что больше трети всего объема байбэков в денежном выражении приходится на компании высокотехнологического сектора — они просто купаются в деньгах.

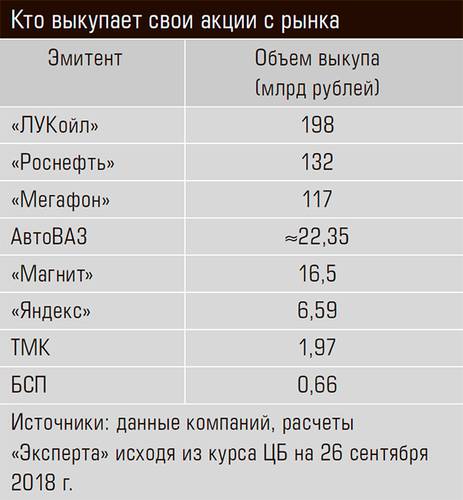

Еще интереснее другое: российские компании, ранее крайне редко выкупавшие свои акции, в этом году также активно реализуют программы выкупа. Но в отличие от американских коллег у нас об излишке денег говорить не приходится, да и привлекательностью для инвесторов мало кто озабочен. Компаниями движут другие, менее позитивные причины.

Превентивный выкуп

В некоторых случаях, например с «Мегафоном», байбэк становится лишь прологом к делистингу с иностранных бирж. Напомним, что решение о делистинге с Лондонской фондовой биржи (LSE) было принято оператором еще в июле. В самом «Мегафоне» намерение провести делистинг с Лондонской биржи объяснили тем, что сохранение статуса публичной компании больше не приоритет, так как действия менеджмента на котировках не отражаются. Исполнительный директор «Мегафона» Геворк Вермишян заявил, что «сегодня большее значение [для капитализации] имеют внешние факторы» — а не финансовые результаты компании. Было также отмечено, что компании для реализации своей цифровой стратегии придется существенно вкладываться, что уменьшит возможности выплаты дивидендов, так что ее акции будут неинтересны миноритариям.

В ходе выкупа пакеты своих акций продали представители топ-менеджмента «Мегафона» — так, гендиректор Сергей Солдатенков продал 255 тыс. GDR, заработав на этом 2,49 млн долларов, а исполнительный директор Геворк Вермишян продал шесть тысяч акций, заработав 3,9 млн рублей, На момент написания статьи с рынка было выкуплено 18,6% собственных акций «Мегафона» (всего планировался выкуп до 117 млрд рублей, выкуплено бумаг на 76 млрд рублей). При этом свои деньги компания на выкуп не тратила — она привлекла кредит, заняв у Сбербанка, Альфа-банка и Газпромбанка в общей сложности 120 млрд рублей, и часть этой суммы, как полагают на рынке, направила на байбэк.

Как отмечает директор департамента по управлению активами General Invest Денис Горев, это может быть связано с желанием подстраховаться от неблагоприятных событий. Учитывая, что «Мегафон» тесно сотрудничает с госкомпаниями и планирует развиваться в этом направлении, шанс попасть под санкции становится очень даже реальным. «Компании делают это, опасаясь попадания под санкции и повторения ситуации с “Русалом” и En+, — говорит Денис Горев. — Второй фактор — защита иностранных инвесторов, дабы при негативном сценарии они не получили в портфелях актив, которым не смогут управлять, поскольку контрагенты не будут совершать с ними сделки».

По словам Дениса Горева, потери от делистинга «Мегафона» слишком серьезными не будут: «Да, компания теряет небольшую базу иностранных инвесторов, но не всю. Часть иностранных инвесторов покупает российские бумаги на российских площадках. А перенося основной объем листинга в Россию, эмитенты получают российских инвесторов».

Правда, «Мегафон» кроме делистинга с LSE рассматривает возможность ухода и с Московской биржи и, видимо, перевода компании из публичной в закрытую.

Похожая история уже происходит с АвтоВАЗом.

«Жигули» укатились

Глава госкорпорации «Ростех» (владеет АвтоВАЗом на пару с Renault) Сергей Чемезов в конце сентября сообщил, что автоконцерн проведет делистинг акций. «Сейчас мы закончим всё, с кредитами разберемся… завершим обязательное предложение всем миноритариям, выкупим акции у всех остающихся миноритарных акционеров — по закону они обязаны нам продать акции АвтоВАЗа, а потом будем думать, что дальше делать», — сказал топ-менеджер.

О том, что автопроизводитель вполне может перестать быть публичной компанией, было известно давно. Запрос об этом подавался в Банк России еще в июне, но был отклонен по техническим причинам. Теперь, видимо, все процедуры соблюдены.

АвтоВАЗ хронически убыточен (хотя в первом полугодии этого года смог получить прибыль 3,1 млрд рублей против убытка в 4,4 млрд рублей в прошлом году), а его долговая нагрузка весьма высока. В апреле 2018 года был завершен очередной этап программы докапитализации компании, реализуемой основными акционерами. Долги АвтоВАЗа перед Renault и госкорпорацией «Ростех» были конвертированы в акции на общую сумму 61,4 млрд рублей. Сейчас Alliance Rostec Auto B. V. принадлежит 85,09% бумаг. Миноритариям же в начале июля этого года была выставлена оферта по средневзвешенной цене акций за полгода — 12,4 рубля за обыкновенную и 12,2 рубля за привилегированную (чтобы выкупить бумаги у всех миноритариев, понадобится 22,35 млрд рублей).

Кажется, что «Мегафон» и АвтоВАЗ — это радикальные случаи, однако, как замечает Александр Аршавский, мы можем получить еще несколько делистингов. «Отечественный рынок не столь развит, если сравнивать с американским, и если наш рынок не воспрянет и не появятся массовые инвесторы, компании могут начать уходить с биржи», — говорит ученый.

Рынок не оценил

Немного особняком стоит оператор связи МТС со своим обратным выкупом акций на 30 млрд рублей. Он выкупает бумаги у акционеров, несогласных с реструктуризацией телеком-оператора. Камнем преткновения стало решение о присоединении к ПАО МТС дочерних структур «Стрим диджитал» и «Сотовая связь Башкортостана» (ССБ).

Но обычно, когда компании уходить с биржи не планируют, процедура байбэка преследует вполне понятные цели.

Как отмечает управляющий директор по коммуникациям Московской биржи Андрей Брагинскй, одна из причин байбэков — ситуация, когда собственники и менеджмент компании считают, что оценка бизнеса рынком не отражает его фундаментальную стоимость и инвесторы не торопятся вкладываться в бумаги компании.

По пути выкупа для увеличения стоимости пошел, например, «ЛУКойл», который 3 сентября объявил о старте программы выкупа, в том числе в форме депозитарных расписок, на общую сумму до трех миллиардов долларов. Как подсчитали в компании, на эти деньги можно выкупить 44 млн обыкновенных акций, или 5,2% уставного капитала (выкупать планируется по 68,16 доллара за расписку). Выкуп объявлен как раз в рамках стратегии увеличения акционерной стоимости нефтедобытчика. Дополнительно к байбэку будет проведено погашение основной части казначейских акций (всего 11,82% уставного капитала), а оставшиеся будут использованы, чтобы мотивировать ключевых сотрудников.

Аналогичным образом действует сеть «Магнит», В августе совет директоров компании утвердил программу байбэка на 16,5 млрд рублей. Выкуп проводится для мотивации топ-менеджмента и для обеспечения роста стоимости акций ритейлера в течение пяти лет. Оно и понятно: котировки «Магнита» с начала этого года просели на 36% и без программы, скорее всего, будут проседать и дальше.

Капитализацию пытается поддержать и Трубная металлургическая компания (ТМК). С мая этого года падение ее котировок составило 20%. И вот 11 сентября крупнейшая трубная компания России объявила о выкупе на сумму 30 млн долларов. Объем невелик — всего 2,8% уставного капитала. Вряд ли ТМК может позволить себе больше — у нее не так много денег и высокий долг (по данным на 30 июня 2018 года, чистый долг ТМК составлял 2,715 млрд долларов).

Банк Санкт-Петербурга (БСП) заявил о своей недооцененности и принял решение о выкупе 12 млн акций с рынка по 55 рублей (цена на бирже на момент подготовки этой статьи составляла 49,5 рубля за бумагу), то есть на выкуп пойдет до 660 млн рублей, а процедура завершится уже 7 октября.

Совет директоров «Яндекса» одобрил выкуп акций компании на сумму до 100 млн долларов. Сроки не были названы, но для «Яндекса» это обычная история. Ранее, в марте, компания уже выкупала свои бумаги, потратив тогда на эти цели 40 млн долларов.

«Роснефть» впервые в истории начала обратный выкуп своих бумаг с рынка. Главный исполнительный директор «Роснефти» Игорь Сечин неоднократно отмечал, что компания недооценивается рынком. Ее капитализация на сегодняшний день составляет 4,88 трлн рублей (74 млрд долларов), в то время как справедливая цена, по словам Сечина, — 130 млрд долларов. И вот в рамках новой стратегии повышения капитализации «Роснефть» готова снизить свои долги и выкупить бумаг с рынка на два миллиарда долларов — это почти треть акций в свободном обращении. Деньги на выкуп будут получены из свободного денежного потока и от продажи непрофильных активов. Процесс растянется на два года.

«Сегодня многие российские эмитенты торгуются по заниженным мультипликаторам и предоставляют интересные инвестиционные возможности. Если этими возможностями не готовы воспользоваться инвесторы, это делают сами компании — их текущие собственники. Возможно, когда конъюнктура фондового рынка улучшится, выкупленные акции вернутся на рынок через новые размещения», — говорит Андрей Брагинский.

Заодно обратный выкуп уменьшает количество акций в свободном обращении (free-float) и тем самым положительно влияет на стоимость бумаг и вознаграждает акционеров. «Наряду с выплатами дивидендов это стандартный способ “вернуть” деньги существующим акционерам», — подытоживает Андрей Брагинский. Впрочем, на Московской бирже отмечают, что с точки зрения развития российского фондового рынка и увеличения ликвидности в акциях эмитентов было бы предпочтительнее, чтобы компании не уменьшали и так зачастую небольшой free-float через обратный выкуп, а находили другие пути повышения интереса инвесторов к своим акциям.