В аграрной политике России начинается принципиальный разворот от импортозамещения к экспорту. Это стало ясно в октябре, когда глава Минсельхоза Дмитрий Патрушев на выставке «Золотая осень» впервые представил широкой публике новый проект «Экспорт продукции АПК», а следом доложил о его значимости президенту страны. О глубине перемен говорит и то, что в следующем году АПК России может получить на свое развитие от государства рекордные 302 млрд рублей — почти на 60 млрд больше, чем в 2018-м: к заложенным в бюджете на поддержку развития сельского хозяйства 250 млрд рублей добавят средства, предусмотренные новым проектом. Приоритет «Экспорта продукции АПК» — увеличение объемов продажи сельхозпродукции с высокой добавленной стоимостью. Основанием для этого послужило то, что в производстве мяса птицы и свинины, не говоря уже об основных видах зерновых и масличных культур, мы сумели за пять лет достичь самообеспеченности и развиваем экспорт. Со следующего года принципиально изменится подход к мерам господдержки: в некоторых сегментах компенсацию части капитальных затрат на строительство производственных объектов (ферм, заводов и проч.) предлагается заменить льготными инвестиционными кредитами под пять процентов годовых, но с приоритетом проектов по углублению переработки сырья и созданию новых видов товаров. Для их продвижения на экспорт правительство будет субсидировать перевозки сельхозпродукции, ее сертификацию в других странах, рекламно-выставочную деятельность и, что очень важно для мясной и молочной отрасли, борьбу с эпизоотиями, из-за которых для нас до сих пор закрыты самые емкие рынки Юго-Восточной Азии. Больше внимания, чем прежде, планируется уделить селекции, генетике и биотехнологиям, которые позволят повышать качество продукции и углублять переработку сырья. Львиная же доля средств господдержки теперь будет направлена на развитие мелиорации, чтобы была возможность и дальше наращивать вал сельхозсырья на экспорт, вводя новые сельскохозяйственные земли в оборот. Наконец, чтобы была возможность вывозить будущие урожаи за границу, часть средств направят на расшивку узких мест экспортно ориентированной логистики: это наращивание портовых и перевалочных мощностей, строительство новых и развитие действующих распределительных центров, а также совершенствование цифровых логистических технологий. Все это, по замыслу Минсельхоза, позволит за шесть лет выполнить один из майских указов президента по удвоению агроэкспорта к 2024 году, чтобы довести его до 45 млрд долларов.

Мяса почти достаточно

Производители свинины и птицы в этом году в последний раз пользуются прямой господдержкой — компенсацией капитальных затрат при строительстве новых и модернизации действующих производственных объектов (CAPEX, до 20% от суммы частных вложений). Производители курятины еще в прошлом году столкнулись с перепроизводством, поэтому впервые за много лет темпы роста в этом секторе, по прогнозам аналитиков, не увеличатся, а снизятся почти вчетверо по сравнению с прошлым годом, до двух-трех процентов. В производстве свинины, по оценке Национального союза свиноводов, в этом году хотя и ожидается самый большой рост (на десять процентов — вдвое больше, чем в 2017-м) за счет завершения многих прежних инвестпроектов, но дальнейшее вливание бюджетных денег тоже может привести к перепроизводству, а для наращивания экспорта крупным компаниям достаточно будет органического роста. Согласно прогнозам, среднеотраслевой рост выпуска всех видов мяса и птицы превысит в этом году 11 млн тонн в убойном весе, а рост, как и годом ранее, составит почти пять процентов. Общие объемы производства мяса превысят внутренние потребности страны, поэтому сейчас планы наращивать производство мяса птицы и свинины есть только у считанного количества компаний, в то время как два-три года назад их было несколько десятков. Удвоить производство свинины и говядины намерен лидер подотрасли «Мираторг». Группа «Русагро» уже достраивает семь свинокомплексов в Приморье и свиноводческий кластер в Тамбовской области. «Агропромкомплектация» намерена прибавить к своим 17 свинокомплексам в Курской и Тверской областях еще пять, столько же строит «Агро-Белогорье». Другие лидеры птицеводства и свиноводства, которые прежде интенсивно росли во всех направлениях, начинают либо балансировать портфель инвестиций, либо прекращают расширение. Второй по объемам производитель свинины группа «Черкизово» планирует нарастить ее выпуск всего на 15%, зато намерена форсировать производство пока еще перспективной индейки, чтобы увеличить его на треть. А вот рост производства бройлера, лидером в выпуске которого является «Черкизово», будет и вовсе символическим. Планы увеличить выпуск индейки пока есть и у первопроходца подотрасли «Евродона» (если компания разрешит свои споры с кредитором — ВЭБом). Входящая в международный конгломерат CP Group тайская Charoen Pokphand Foods уже загрузила все свои мощности по бройлеру до предела и больше строить птичников не собирается, однако планирует запустить два свинокомплекса в центральных регионах страны. А входящий в первую пятерку по объемам производства мяса «Белгранкорм» строить новые комплексы больше не планирует и будет незначительно прирастать за счет действующих мощностей.

Некоторые крупные компании ищут повышения эффективности в совершенствовании действующих хозяйств за счет дальнейшей модернизации производства. Например, группа «Продо» сейчас развернула инвестпрограммы по расширению своих свиноводческих ферм и птицефабрик в Пермской, Омской и Тюменской областях почти на 11 млрд рублей. «Новые инвестпроекты направлены не только на увеличение производства, но и на повышение эффективности, снижение себестоимости, повышение качества конечного продукта, расширение ассортимента, в том числе за счет увеличения доли продукции глубокой переработки, — пояснили в компании. — Например, завершенная модернизация на “Продо Птицефабрика Калужская” в начале года позволила повысить ее эффективность сразу на 30 процентов».

«Расширение производства свинины и птицы наблюдается в основном у крупных компаний. Хотя рынок почти насыщен, им еще есть куда расти, в том числе в связи с тем, что доля мелких и частных хозяйств в производстве мяса продолжит сокращаться на 20–30 процентов в год, —обрисовал ситуацию исполнительный директор Национальной мясной ассоциации Сергей Юшин. — Когда будут реализованы все их заявленные с 2016 по 2020 год инвестпроекты на сумму двести миллиардов рублей, интенсивный рост прекратится — строить новые крупные объекты нет смысла, если только не будут серьезно расширены экспортные возможности. А пока этого нет, крупные и многие средние агрохолдинги углубляют собственную переработку, замыкают производственный цикл и осваивают новые виды продукции, чтобы поддерживать рентабельность».

Эти конъюнктурные изменения и сложности в подотрасли стали наиболее очевидны летом, когда на мясном рынке произошел нетипичный рост цен, на 20–50%, что при общем росте производства мяса многих удивило. Свою роль сыграло большое количество солнечных дней: люди намного чаще устраивали пикники; птицы от жары теряли аппетит и дольше набирали вес; из-за роста курса доллара больше мяса пошло на экспорт при снижении импорта из Бразилии, а кормопроизводители начали повышать цены вслед за неожиданным подорожанием зерновых. Как следствие, больше всего сейчас проигрывают те переработчики, которые не имеют своей сырьевой базы, а больше всех теряют в марже производители, не построившие комбикормовых заводов, боен и мясокомбинатов (или не купившие доли в них). Поэтому некоторые крупные и средние компании стремятся заполнить эти лакуны. Например, «Черкизово» в этом году запустила собственное производство сырокопченых колбас за семь миллиардов рублей мощностью 30 тыс. тонн в месяц, что позволит компании отобрать у прочих переработчиков до трети их доли на этом нишевом рынке. В планах — наращивать выпуск других видов колбас и изделий за счет строительства еще более капиталоемкого завода «Кашира-2». Воронежская «Агроэко» помимо строительства свинокомплекса на 60 тыс. тонн живка теперь намерена построить еще один комбикормовый завод и перерабатывающий комбинат. Компания «Русагро» решила заняться молочным производством в Тамбовской области. «В это принципиально новое для нас направление мы инвестируем до 50 миллиардов рублей», — поделился планами генеральный директор «Русагро» Максим Басов.

«Мираторг» в ближайшее время, словно предвидя, что правительство со следующего года вводит CAPEX для производителей баранины, собирается выращивать ее сразу на 12 новых фермах.

Другие дополнительные точки роста крупные компании видят для себя в покупке наиболее перспективных, но по разным причинам пошатнувшихся компаний. «Черкизово» летом уже подписала соглашение с «Приоскольем» о приобретении его птицефабрики «Алтайский бройлер» и ЗАО «Краснояружский бройлер». Ранее в этом году «Приосколье» продало Инжавинскую птицефабрику другому своему конкуренту — ГАП «Ресурс». «ЭкоНива» намерена приобрести земельные активы курской агропромышленной компании «Конек-Горбунок» площадью 20 тыс. га, а также ее сахарный завод и животноводческую ферму. «Русагро» присматривается к выставленному на продажу холдингу «Солнечные продукты», обороты которого позволят ей сравняться по объемам производства подсолнечного масла с лидером отрасли — компанией «Содружество». «Число сделок слияний и поглощений будет только увеличиваться после отмены господдержки мясной подотрасли, — уверен Сергей Юшин. — Компаниям и дальше будет нужен количественный рост, в том числе потому, что открываются экспортные перспективы в связи с изменением вектора господдержки. Экспорт мяса из России уже в этом году вырастет на рекордные двадцать процентов и, возможно, дальше будет нарастать с открытием нами новых рынков в Африке, на Ближнем Востоке и в Азии». Генеральный директор Национального союза свиноводов Юрий Ковалев дополняет коллегу: «Экспорт уже превысил бы эти показатели, если бы не регулярные вспышки АЧС, из-за которых только в этом году пришлось умертвить 200 тысяч голов свиней. Та же проблема в птицеводстве с птичьим гриппом. Нас не пустят на такие емкие рынки, как Китай, Южная Корея и Европа, которые сами страдают от АЧС, пока мы не завершим регионализацию. Без нее сейчас из-за вспышки чумы в одном месте приходится закрывать для экспорта всю страну», — говорит эксперт. Остается надеяться, что дополнительные средства, выделяемые Россельхознадзору по проекту «Экспорт продукции АПК» на борьбу с эпизоотиями (часть из 18 млрд рублей на шесть лет) позволят устранить такие проблемы на пути экспорта, как АЧС и птичий грипп. Согласно целевым ориентирам проекта поставки за рубеж мясной и молочной продукции могут обеспечить 2,2 млрд долларов прироста к нынешнему объему экспорта.

Племеноводству оставят «зеленый свет»

Одним из приоритетных направлений оказания прямой финансовой господдержки остается молочное скотоводство, в том числе для дальнейшего экспорта продукции переработки молока на экспорт. Молокопроизводителям сохраняют и CAPEX, и льготное инвестиционное кредитование, и дотации на литр молока, но у нас оно все равно выходит дороже, чем в США, ЕС и Канаде, потому что там продуктивность скота почти вдвое выше. Как следствие, российская продукция переработки молока на глобальном рынке неконкурентоспособна, и нам приходится довольствоваться незначительным объемом экспорта в страны СНГ, где нас к тому же здорово поджимает Белоруссия. «Есть надежда, что в ходе торговой войны Китай откажется от некоторой молочной ГМО-продукции США и мы частично сможем там занять их место, поскольку за экологически чистую продукцию китайцы готовы переплачивать, — рассуждает президент Национального союза производителей молока (“Союзмолоко”) Андрей Даниленко. — Но все же, чтобы успешно конкурировать, нам необходимо снижать себестоимость производства сырья за счет повышения средних по стране надоев с нынешних четырех-пяти тысяч килограммов в год до семи-девяти тысяч, как в ЕС и США».

Сейчас купить высокопродуктивный племенной молочный скот можно только за рубежом, и позволить себе это способны лишь немногие крупные компании, и то с большой нагрузкой на себестоимость. А собственных аналогов эффективных «чистых линий» (прародительские особи) в России нет, поскольку наша селекция КРС отстала от мировой лет на тридцать. В проекте «Экспорт продукции АПК» селекция отечественных продуктивных пород остается в приоритете с самыми разными инструментами господдержки, но экономика все равно пока не складывается, и не факт, что этому поможет увеличение финансирования.

Свиноводам бюджетные средства помогли всего за несколько лет возродить отечественную селекцию лучших продуктивных пород, но этому, скорее всего, способствовали особенности мирового рынка современной селекции свиней с его высокой маржинальностью. Селекция сегодня базируется на методах генного анализа, где для быстрого получения коммерческого результата нужны очень большие вложения в мониторинг генов миллионов особей и обработку этих данных на дорогих суперкомпьютерах. Поэтому за последние годы из тысяч компаний такого профиля на рынке остались сотни, из них всего шесть крупнейших: DanBred, PIC, Genesus, Hermitage Genetics, Topigs и Hypor. Они с удовольствием заключили соглашения с российскими свиноводами и селекционерами, внушительно увеличившими качественное поголовье, и образовали с ними совместные предприятия. Глобальным игрокам нужен был регулярный мониторинг генов миллионов российских свиней, а нашим селекционно-генетическим центрам (СГЦ), образованным при поддержке государства, — доступ к бездонной базе генетических данных и суперкомпьютерам. Они вместе и улучшали породы свиней, и зарабатывали на продаже их потомков. Так всего за несколько лет состоялся трансферт технологий. «Во многом благодаря этому мы уже второй год подряд не импортируем, а экспортируем свинину», — говорит Юрий Ковалев. Пионерами были такие СГЦ, как Знаменский, «Отрада фармз», Башкирская мясная компания и др. На Урале был построен с нуля новый комплекс СГЦ «Велес», в прошлом году в Липецке появился СГЦ «Отрада ген», в этом году воронежский свинокомплекс «Агроэко» открыл новый племенной репродуктор, свой СГЦ на Дальнем Востоке собирается основать агрохолдинг «Мерси Агро Сахалин». Все они построены или планируют строиться за счет CAPEX или льготных инвесткредитов. Но сохранятся ли эти инструменты господдержки в следующем году и далее, пока неясно. С одной стороны, уже создано около пятидесяти СГЦ (но далеко не все проекты реалистичны) и результат импортозамещения вроде бы достигнут: российские свинокомплексы получают сейчас высокоэффективные родительские стада вдвое дешевле, чем прежде импортировали (а те, что образовали успешные СГЦ, вообще почти даром). С другой стороны, здесь тоже есть экспортная перспектива, причем высокотехнологичная. Доказательством тому Знаменский СГЦ (создан на базе Микояновского мясокомбината), который недавно разошелся с Hypor, поскольку вывел собственные «чистые линии» большей эффективности. Теперь Знаменский СГЦ уже сам обменивается генетическим материалом со всеми глобальными компаниями и в этом году начал продавать родительское стадо за рубеж. «Мы планируем построить еще три новых племрепродуктора за семь миллиардов рублей на уже одобренный льготный кредит от одного из госбанков, — говорит директор по производству и переработке Знаменского СГЦ Алексей Гарин. — Наши свиноводы намерены наращивать производство для экспорта, поэтому уверены, что спрос на молодняк будет хороший».

В мировой селекции КРС есть большое отличие от свиноводческой: трудно сгенерировать большие базы генетических данных, поскольку коровы плодятся в 50–75 раз реже, чем свиньи, к тому же дольше растут. Поэтому явных коммерческих глобальных лидеров, способных быстро анализировать данные на суперкомпьютерах и монетизировать результат, здесь нет. А племзаводы и селекционеры из разных стран сами кооперируются для формирования общих референтных баз данных и обмена информацией о том, что получилось от скрещивания одной породы с другой. У кого получился лучший результат, тот делится новой «чистой линией» с другими, получая премию с каждого проданного племенного бычка. То есть больших прибылей в короткие сроки здесь ждать не стоит, если нет собственного научного и тем более референтного селекционного задела, а в России того и другого стало мало с развалом СССР. Впрочем, после того как Минсельхоз объявил в 2014 году о готовности софинансировать создание и развитие амбициозных СГЦ по выведению «чистых линий» КРС, было заявлено несколько инвестпроектов. В частности, один из СГЦ с лабораториями для геномного анализа к 2019 году намерен создать за миллиард рублей племзавод «Бугры» при условии, что государство обеспечит получение кредита на пятнадцать лет под пять процентов годовых. Инвестор заявил, что уже сумел получить «чистую линию» с невероятной для России продуктивностью до 9800 килограммов молока на корову в год. СГЦ нужен, чтобы дождаться и изучить, в какой степени сохранит эти показатели родительское стадо и какой процент улучшения придется на товарное потомство, а это годы с негарантированным результатом (но необязательно провальным). По образцу европейских животноводов пошел ведущий российский производитель молока «ЭкоНива»: компания закупает прародителей на Западе и за счет самостоятельной селекции улучшает их показатели продуктивности на 15–20%. Но в России экономика при таком варианте не складывается: потомство прародителей, пусть даже улучшенное, у нас «чистой линией» не признают, и покупающим их племзаводам и хозяйствам компенсацию в треть стоимости бычка (такой тянет на 800 тыс. рублей) государство не выплачивает. «Соответственно, у нас мало кто их покупает, хотя на деньги от продаж мы могли бы создать свой СГЦ с R&D-центром для геномного анализа и перестать покупать другие “чистые линии” за рубежом, облагораживая существующие, — сетует гендиректор “Эконивы” Штефан Дюр. — Россия единственная страна, где улучшенных особей от прародителей не признают “чистой линией”, и это все тормозит». Но не только в этом проблема, считает руководитель лаборатории популяционной генетики и разведения животных ВНИИ животноводства им. Л. К. Эрнста Александр Сермягин: «Мы с 2015 года у себя в институте освоили геномный анализ, но в отсутствие объединенной по стране и даже по регионам референтной базы животных не можем ускорить селекцию, хотя всегда ее ведем. Если бы на то была политическая воля и племзаводы, и хозяйства собирали бы генетический материал, мы смогли бы вывести собственные высокопродуктивные “чистые линии”, тогда было бы проще создавать и окупать частные СГЦ по крупному рогатому скоту».

Теплицам ограничивают рост

Если в мясной подотрасли уже частично отпала необходимость господдержки, то растущее тепличное хозяйство по-прежнему остро в ней нуждается. Тем не менее правительство планирует уже в следующем году отказаться от прямых компенсаций при строительстве новых и модернизации старых теплиц, инвестиции в которые интенсивно росли начиная с введения продэмбарго в 2014 году. По словам руководителя ассоциации «Теплицы России» Натальи Роговой, ограничение ввоза овощей из ЕС, а главное, активная господдержка позволили за последние пять лет построить свыше 600 га новых теплиц; сейчас на стадии строительства и модернизации находятся теплицы на площади еще 350 га. Как результат, производство овощей защищенного грунта выросло: если в 2014 году в России их произвели 690 тыс. тонн, то в 2018-м ожидается уже 1,1 млн тонн — это исторический рекорд. «У нас самообеспеченность овощами защищенного грунта достигнет в этом году в среднем 55 процентов, — говорит генеральный директор консалтинговой компании “Технологии роста” Тамара Решетникова. — В среднем прирост валовых сборов продукции тепличных хозяйств составит в этом году 12–15 процентов, примерно как в предыдущие два года. Однако это все равно еще далеко не импортозамещение». Оно произошло пока только по огурцам, в зарубежных поставках которых мы уже не нуждаемся, хотя до 2014 года закупали за границей до половины необходимых объемов. «Этот результат достигнут как раз за счет построенных в последние четыре года новых и модернизированных старых теплиц, — говорит Наталья Рогова. — Если инвесторам перестанут компенсировать часть капитальных затрат, многие из них окажутся в сложной ситуации, поскольку порой выплаты по коммерческим кредитам достигают половины всей выручки, а кредиты, даже инвестиционные, долгое время не позволяют выйти на рентабельность». Только в 2016 году в строительство и модернизацию теплиц было вложено 33,5 млрд рублей, почти столько же в прошлом году. Инвесторам за 2015–2016 годы компенсировали 20% капитальных затрат на 13 млрд рублей, по новым инвестпроектам предполагалось еще 20 млрд рублей. Однако, по словам Натальи Роговой, ни в прошлом, ни в этом году CAPEX не выплачивались вовсе, хотя вся программа развития тепличного хозяйства планировалась до 2020 года. Причины отказа субсидировать подотрасль чиновники пока не объясняют, но, как считают участники рынка, тепличное хозяйство уже сочли достаточно конкурентным, что, по их мнению, не совсем верно. «Сейчас инвестпроекты распределены неравномерно. Если в центральных и южных регионах высока конкуренция между тепличными хозяйствами, то в северных и восточных еще очень низкое самообеспечение овощами и большая зависимость от импорта, так что возможности для инвестирования есть еще большие», — говорит Тамара Решетникова.

Тепличному хозяйству предстоит также преодолеть структурную неравномерность. Сейчас высокая конкуренция сложилась в основном по огурцам: в их выращивание в прошлые годы инвестировали больше всего, поскольку это наиболее выгодная культура (рентабельность — от 20%), томатов в России выращивают вдвое меньше огурцов, потому что и доходность по ним в два раза ниже. Еще ниже — по болгарскому перцу и баклажанам, которых выращивают не более чем десятую часть от валового тепличного сбора. «Но именно потому, что по огурцам и томатам сложилась высокая конкуренция во многих регионах, инвесторы только сейчас начали с риском для себя вкладывать средства в производство прочих культур, зависимость по которым от импорта еще очень высока, — поясняет заместитель генерального директора по технологиям компании “ПКФ Агротип” Ольга Антипова. — Причем строят сейчас в основном теплицы со светокультурой (подсветка растений с разных сторон. — “Эксперт”), которая позволяет собирать вдвое-втрое больший урожай. А это в основном импортное дорогое оборудование, поэтому без господдержки риск не окупить вложения очень высок». По ее словам, в тепличное хозяйство в последние годы пришли инвесторы из других отраслей, даже нефтяной, именно потому, что государство компенсировало пятую часть капитальных затрат, субсидируя в лучшие годы по 20–30 проектов. «Но если этого не будет, действующие инвестпроекты завершатся в 2020 году и новых мы уже не увидим, — говорит Ольга Антипова. — Даже при действовавшем финансировании срок окупаемости новых теплиц составлял семь-восемь лет. А значит, в случае прекращения господдержки мы и вовсе можем столкнуться с чередой банкротств. Это обидно, поскольку мы планировали через два года уже увидеть 1,7–1,8 миллиона тонн собственной продукции закрытого грунта, теперь же эти планы могут не сбыться». Уже есть первые звоночки. В конце октября «Коммерсантъ» сообщил, что покупателей на свои активы ищет входящий в топ-10 тепличных хозяйств агрохолдинг «Авилон» (бренд овощей «Мое лето»), который с 2014 года строил и расширял в Калужской области теплицы, доведя их площадь до 80 га. В самой компании ситуацию не комментируют, но, по мнению Татьяны Роговой, на предприятии, возможно, решили, что не справятся с кредитной нагрузкой, взятой на расширение, без помощи государства. «Авилон» инвестировал и в грибоводство, открыв в этом году тепличный комплекс «Агрогриб» в Тульской области с начальной мощностью до десяти тысяч тонн грибов в год. К слову, по грибам у нас зависимость от импорта, согласно данным Минсельхоза, превышает 90%.

В ответ на беспокойство овощеводов Минсельхоз напомнил им, что берет на себя внушительные обязательства по развитию мелиорации на сумму свыше 200 млрд рублей в год.

Экспорт зерна тормозят инфраструктура и проверки

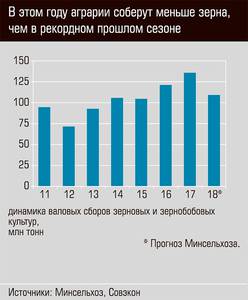

В прошлом году, когда в России был собран рекордный урожай зерновых — 135,4 млн тонн, включая почти 86 млн тонн пшеницы, многие аграрии не смогли вовремя вывезти зерно за рубеж из-за ограниченных возможностей транспортной инфраструктуры. На железных дорогах при подъезде к глубоководным портам в Усть-Луге, Тамани и Новороссийске образовывались очереди из железнодорожных составов на разгрузку. Припортовые элеваторы и зернохранилища оказались переполнены. Больше всех пострадали регионы Урала, Сибири и Алтая, которые сумели вывезти зерно на экспорт лишь в конце сезона 2017/18. Как следствие, экспортные цены на российскую пшеницу, содержащую 12% протеина, снизились с 200 до 180 долларов за тонну. Вслед за ними упали и внутренние цены, так что многие аграрии решили меньше сеять яровой и озимой пшеницы, либо переключившись на другие культуры, либо вовсе отказавшись от сева (небольшие хозяйства). Валовые сборы в прошлом году увеличились столь значительно (со 120,7 млн тонн в 2016 году) потому, что многие хозяйства закупили новую технику, средства защиты растений, к тому же повезло с погодой. Но аграрии в конечном счете остались внакладе. «Хороший в плане сборов сезон 2016/17 привел к повышению цен на топливо, технику, удобрения, средства защиты растений в сезоне 2017/18. В результате у аграриев просто не было возможности накопить инвестиционные ресурсы, чтобы повысить технологичность производства, даже при выходе на высокую урожайность, — объясняет президент Российского зернового союза Аркадий Злочевский. — Цены на зерно упали на 30 процентов, а на топливо выросли на 50 процентов, на удобрения — на 30 процентов. В итоге произошло резкое снижение закупок сельхозтехники, удобрений, что привело к снижению урожайности».

В этом сезоне эксперты изначально прогнозировали снижение урожая зерновых до 108–113 млн тонн. Мрачные мировые прогнозы публиковал и минсельхоз США, ожидая плохой урожайности в Европе и Аргентине. В итоге цены экспортеров российской пшеницы в июле–августе выросли сразу на 20% и сейчас колеблются на уровне 230 долларов за тонну (с отгрузкой в порту) и выше, объемы экспорта ежемесячно растут по сравнению с прошлогодними. Теперь главное, чего опасаются производители и продавцы зерна, — что Минсельхоз введет экспортную пошлину, как в 2015 году. Поскольку многие мукомолы жаловались на повышение цен и даже на дефицит зерна нового урожая, в Минсельхозе летом заявили, что не исключено введение экспортной пошлины, если вывоз зерновых пшеницы до конца года превысит 30 млн тонн. Но сейчас тревога спала, поскольку эксперты не ожидают «критических» значений экспорта в этом году. «Сейчас объем экспорта по итогам сентября в целом на 26,2 процента больше, чем за аналогичный период прошлого сезона. Но никакого дефицита не наблюдается и не будет, — говорит Аркадий Злочевский. — В Сибири и на Алтае вопреки пессимистическим прогнозам урожай оказался хорошим, а эти регионы работают большей частью на внутренний рынок. До конца года мы 30 миллионов тонн никак не вывезем». Более того, сам Минсельхоз прогнозирует объемы экспорта в этом маркетинговом году на уровне не более 44–45 млн тонн против 52,4 млн тонн в прошлом.

Однако экспортеры уже столкнулись с ограничениями другого характера. Россельхознадзор устроил в октябре массовую проверку партий пшеницы, приготовленной для поставки в несколько стран, и уже проверил более трех десятков владельцев погрузочных площадок зерна в портах Краснодарского края и Ростовской области, пригрозив приостановить их работу на 30 дней. В ведомстве ссылаются на жалобы импортеров из Вьетнама и Индонезии на качество зерна, в котором якобы были обнаружены вредоносные организмы. Россельхознадзор планирует усилить контроль за перевалкой зерна и провести повторные проверки. «Представители ведомства несколько раз заявляли, что его активизация не связана с желанием ограничить экспорт. Однако значительная часть участников рынка с тревогой восприняла проверки. Трейдеры опасаются, что это очередной шаг на пути к введению неофициальных ограничений на вывоз зерна», — говорит гендиректор аналитического центра «СовЭкон» Андрей Сизов. «Заявления о возможной приостановке деятельности игроков зернового экспорта происходят на фоне рекордного экспорта зерна, — говорит аналитик Института конъюнктуры аграрного рынка Олег Суханов. — Видимо, это заставляет волноваться Минсельхоз. Возможно, один из рычагов замедления роста объемов экспорта — дополнительные проверки. Даже сами по себе эти заявления заставляют зернотрейдеров принимать этот риск и меньше контрактоваться».

Если это так, то это политика Минсельхоза вызывает большие вопросы, поскольку наращивание экспорта зерновых и удержание лидирующих мировых позиций в продаже пшеницы остается в приоритете государственной агростратегии. По проекту «Экспорт продукции АПК» значительную часть бюджетных средств планируется выделить именно на экспортно ориентированную инфраструктуру. «Сейчас номинальная мощность перевалки зерна в российских портах составляет 52,7 миллиона тонн. Фактическая же за 2017 год составила 40 миллионов тонн, — рассказал министр Дмитрий Патрушев на встрече с президентом Владимиром Путиным. — По прогнозу Минсельхоза России к 2024 году мощность только перевалки зерна должна достичь 77,7 миллиона тонн, то есть увеличится на 25 миллионов тонн. Однако мы считаем целесообразным перенести сроки реализации проектов и ввода их в эксплуатацию с 2024-го на 2021-й и 2022 годы».

По мнению исполнительного директора Российского зернового союза Александра Корбута, бизнес не нуждается в финансовой поддержке для строительства и наращивания перевалочных мощностей зерновых. «Это высокомаржинальный бизнес, поэтому мощности расширяются и за счет коммерческих кредитов, — говорит эксперт. — Со стороны государства надо только существенно упростить порядок и сроки выдачи разрешительной документации, чтобы ускорить процесс».

В настоящее время реализуются несколько инвестиционных проектов по наращиванию и строительству новых портовых мощностей. На Азовском море агрохолдинг «Степь» строит терминал на два миллиона тонн зерна. В Новороссийске АО КСК планирует модернизировать свой зерновой терминал и причал, чтобы удвоить перевалку, доведя ее до пяти миллионов тонн зерновых. Там же строят свои перевалочные мощности крупнейший экспортер зерновых ТД РИФ и Новороссийский комбинат хлебопродуктов. Наконец, перевалочные зерновые мощности планировали строить учредители группы «Сумма» братья Зиявудин и Магомед Магомедовы, но, поскольку сейчас они под арестом, перспективы этого проекта туманны, а сама группа «Сумма» продает сейчас свою долю в 25,05% в Новороссийском морском торговом порту партнеру — «Транснефти». «Совокупная мощность российских портов по перевалке зерна на экспорт в течение следующих пяти лет может за счет реализуемых проектов на Юге, Северо-Западе, Дальнем Востоке возрасти как минимум на 30 миллионов тонн», — считает руководитель центра «Русагротранс» Игорь Павенский.

Проект развития аграрного экспорта предусматривает также возведение новых распределительных центров, три из которых будут построены до конца 2022 года, еще три — до конца 2024-го. Их также можно будет использовать для аккумулирования зерна. «Вот это представляется очень разумным. В чем государство действительно может помочь помимо этого, так это в организации маршрутных отгрузок, что позволит снизить тарифы на перевозку по железной дороге и перевалку, они у нас сейчас в полтора-два раза выше, чем у конкурентов в мире, — говорит Александр Корбут. — Речь идет о том, чтобы определить несколько ключевых элеваторов или распределительных центров, на которых в страду зерно будет не храниться, а аккумулироваться для формирования крупных партий одного состава. Это позволит снизить тариф РЖД и ускорить доставку. Зерновозы во время уборки оборачиваются за 22 суток, а при надлежащей организации оборачиваемость можно сократить до 15 суток, и не придется строить новые». По его мнению, на государственные средства неплохо было бы построить и зерновые хабы в странах-импортерах, чтобы выгружать на них зерно, не задерживая тоннажные суда, а потом не спеша продавать мелкими партиями.

Все в сад

Садоводство остается одним из приоритетов развития АПК, которому государство оказывает поддержку в виде субсидий на покупку саженцев и льготных кредитов. С 2014 по 2017 год инвесторы обеспечили закладку 51 тыс. га садов, основная часть которых относится к интенсивным. Тем не менее, по словам Тамары Решетниковой из «Технологий роста», мы по-прежнему завозим на треть больше яблок, чем собирают российские товарные производители. При производстве в прошлом году 700 тыс. тонн яблок внутреннее потребление в сезон 2017/18 составило 1,7 млн тонн, еще свыше 300 тыс. тонн было переработано. Поэтому инвесторы охотно идут в этот бизнес с 2014 года, когда было введено эмбарго на ввоз некоторых фруктов из стран ЕС. Например, ведущий производитель риса и круп агрохолдинг «АФГ Националь» традиционно наращивавший банк земель под зерновые, овощи и сахарную свеклу, сейчас расширяет только садовые площади. «Расширяемся пока только по садам: в этом году заложили еще 300 гектаров яблоневых садов по суперинтенсивной технологии, увеличив общую площадь до 700 гектаров, — рассказывает генеральный директор “АФГ Националь” Юрий Белов. — Объем инвестиций в плодоводство за три года превысил шесть миллиардов рублей. На следующий год запланирована закладка еще 500 гектаров сада».

По данным Минсельхоза, к 2025 году в России планируется заложить более 100 тыс. га многолетних плодово-ягодных насаждений. Только в 2018-м новые сады будут высажены на 15,7 тыс. га, прогнозируют в министерстве. К примеру, компания «Экокультура», по данным «Агроинвестора», приобрела в предместье Минеральных Вод сады площадью 1000 га. Объем инвестиций только на будущий год составит 5,6 млрд рублей. В последующие два года компания планирует увеличить сад еще на 400 га. По словам президента Ассоциации садоводов Игоря Муханина, рентабельность интенсивных садов в России достигает 250–300%, а инвестиции могут окупиться уже на третий год, но это без учета вложений в мощности по хранению. Если их строить, то рентабельность будет намного ниже, а срок окупаемости удвоится. Поэтому Минсельхоз готов и далее выделять садоводам CAPEX в объеме до 20% затрат на строительство мощностей хранения и переработки яблок и других фруктов. Только в этом году на закладку садов и уход за ними в рамках единой субсидии садоводам выделили почти 4,8 млрд рублей.

Масла — залейся

Масложировая подотрасль — третья после зерна и рыбы в структуре экспорта. Несколько лет подряд, вплоть до 2016 года, российские аграрии предпочитали отправлять семена подсолнечника, рапса и других культур на экспорт, отдавая его на переработку по остаточному принципу, но за последние два года конъюнктура рынка изменилась. В маркетинговом году 2017/18 Россия экспортировала рекордный объем подсолнечного масла: 2,3 млн тонн против 2,1 млн в прошлом сезоне. В минувшем маркетинговом году подсолнечника собрали меньше почти на пять процентов, но кардинально ситуацию с производством масла и его ценой это не изменит, поскольку по итогам 2018 года прогнозируется сбор рекордных 11 млн тонн. «Вывоз подсолнечника сократился вдвое, поскольку резко выросли цены на фрахт зерновых и масличных, и экспортировать сырье стало не так выгодно, — говорит исполнительный директор Масложирового союза России Михаил Мальцев. — Как следствие, увеличился вывоз масла первого передела (недезодорированное, нефасованное). Это позитивные перемены, поскольку ранее из-за растущего экспорта семян сырье дорого обходилось маслоэкстракционным заводам, порой они работали почти с нулевой рентабельностью». Проблема российских производителей растительных масел в том, что их мощности загружены лишь на две трети. При этом мировая конъюнктура рынка сейчас не располагает к большой марже экспортеров масла. По данным минсельхоза США, мировое производство основных масличных культур в новом сезоне составит рекордные 782 млн тонн, что на 7% выше, чем в прошлом году (данные USDA), еще больше вырастут запасы. Как следствие, идут на снижение мировые цены. В частности, с начала года стоимость российского подсолнечного масла, по данным «СовЭкона», снизилась на 11%, до самых низких за последние десять лет показателей.

В этой ситуации крупнейшие производители растительных масел идут по пути углубления переработки. Например, входящий ГК НМЖК Сорочинский маслоэкстракционный завод в конце прошлого года запустил линию по производству подсолнечного лецитина, который в России почти не производят из-за сложности технологии. Лецитины — жироподобные вещества, получаемые из растительных масел; их используют как натуральный эмульгатор в пищевой промышленности при производстве шоколада, кондитерских, хлебобулочных и макаронных изделий, в косметической промышленности и даже в медицине. А лидер масложировой подотрасли ГК «Эфко» прорабатывает проект запуска завода по производству ферментированного шрота с повышенным содержанием белка и аминокислот. Такой шрот обеспечит производителям мяса повышение конверсии кормов, ускорение привесов и позволит повысить качество мяса. Если продукт выйдет на рынок, то мясопроизводители смогут отказаться от импорта мясокостной и рыбной муки. Но появляются и проекты наращивания мощностей — например, к этому решила вернуться компания Cargill, создавшая производство кормов, клейковины, крахмалов и прочих пищевых и кормовых ингредиентов. В Волгоградской области Cargill запустила этой осенью маслоэкстракционный завод стоимостью десять миллиардов рублей, рассчитанный на переработку 640 тыс. тонн подсолнечника в год. Выпускаемые 260 тыс. тонн подсолнечного масла и 240 тыс. тонн шрота предназначены как для внутреннего, так и внешнего рынка. Очевидно, Cargill, опытный экспортер зерновых и масличных, знает, куда на внешнем рынке можно выгодно пристроить новые объемы, поскольку на внутреннем рынке рентабельность производства бутилированного масла не превышает 10–11%.

Михаил Мальцев при этом уверен, что перспектива развития масложировой отрасли при ограниченных возможностях внутреннего потребления — удвоение экспорта, для чего понадобится господдержка. Она должна заключаться как раз в продвижении российской продукции в Индию и Китай, где потребление растительных масел все время растет. «Тогда мы сможем увеличить посевные площади подсолнечника, рапса и сои, для чего будет необходима помощь в мелиорации и семеноводстве», — считает Михаил Мальцев.

Семена плохо всходят

Еще один приоритет проекта «Экспорт продукции АПК» в плане дальнейшей господдержки — семеноводство. Но вряд ли это мера для развития экспорта, поскольку зависимость России от импортных семян составляет по разным культурам от 30 до 95%. Например, семена сахарной свеклы почти полностью импортные, даже семян подсолнечника мы завозим до четверти потребности аграриев, из-за рубежа поступает половина семян картофеля. «Аграрии платят роялти иностранным компаниям за использование семян, а те порой выставляют условия, просят треть урожая в качестве оплаты. Те же пресловутые санкции: запретят продавать семена — и мы попадем в трудное положение», — говорит научный руководитель ВНИИ сельскохозяйственной биотехнологии Петр Харченко.

Вообще, задача эта вполне решаема при наличии политической воли и подключении бизнеса. Например, с пшеницей и основными видами зерна в стране все в порядке — импортных сортов на полях нет, поскольку селекционеры сумели в 1990-е годы сохранить и улучшить основные гибриды, созданные советскими биоинженерами для каждой климатической зоны. В создании новых сортов риса охотно участвует бизнес. Например, «АФГ Националь» недавно зарегистрировала созданные более чем за десять лет в ее лаборатории новые сорта риса «Танго» и «Чайка». «Селекционная работа помогла нам пополнить разнообразие линейки риса, которого у нас более двадцати видов, — говорит Юрий Белов из «АФГ “Националь”. — Семеноводство также позволяет поддерживать стабильно высокую урожайность. Рис “Чайка” пойдет на экспорт, в этом году мы впервые засеяли на полях свои новые сорта, поскольку успешно прошли государственное сортоиспытание и включены в государственный реестр селекционных достижений».

В производстве семян подсолнечника ситуация противоречивая: импорт составляет до 25%, при этом наполовину это контрабанда. «Семена российского производства общепризнаны как высокопродуктивные, устойчивые к болезням, — говорит руководитель Национальной ассоциации производителей семян кукурузы и подсолнечника Игорь Лобач. — Иностранные — более ровные, красивые, но по урожайности хуже наших. Вот их и покупают любители эстетики. В то же время российские стоят две тысячи рублей за гектарную единицу, а импортные — семь-восемь тысяч. И половина импорта — контрабанда, это воспроизведенные за границей российские семена, в то время как у российских семеноводов мощности простаивают на 65 процентов».

Зато в последние годы начал развиваться экспорт российских семян подсолнечника, около десяти тысяч тонн в этом году было поставлено в страны Центральной Азии и Турцию, где обрадовались предложенным ценам. Государство субсидирует научную селекционную работу, но ведется она вяло. «И здесь первая помощь могла бы быть просто административной, — говорит Игорь Лобач. — Бизнес сам бы вел селекционную работу, если удастся отладить быстрый экспорт. Для продажи семян за рубеж надо сначала отвезти и показать образцы. На границе заставляют получать сертификат на партию в полтора килограмма, а столько новых семян в природе еще нет. От государства также понадобится компенсация до половины затрат на регистрацию наших сортов за рубежом. В Европе два года сортоиспытаний обходятся в десять тысяч евро. Третье направление госпомощи — компенсация затрат на продвижение».