Вполне возможно, в 2019 году госбанки заплатят меньше дивидендов, чем чаемые Минфином 50% чистой прибыли по МСФО. В ЦБ также обсуждается перенос увеличения надбавок к нормативам достаточности капитала с 2019 года на 2020-й. Ранее планировалось в соответствии с требованиями «Базеля III» поднять с 1 января 2019 года надбавку за системную значимость до 1% (с текущего значения 0,65%) и общую надбавку для поддержания достаточности капитала до 2,5% (с 1,875%). Но сейчас по инициативе ВТБ и Газпромбанка обсуждается перенос введения этих надбавок на 2020 год. Похоже, ЦБ может согласиться на эту меру, хотя поначалу был против. Во всяком случае, проект указания Банка России о переносе надбавок уже размещен на его сайте для обсуждения.

Как заявил министр финансов Антон Силуанов, «власти РФ не будут докапитализировать госбанки на фоне повышенных требований к капиталу в рамках перехода на “Базель III”, но готовы предоставить им послабления в части выплаты дивидендов». Ранее глава ВТБ Андрей Костин оценил потери для госбанка от новых требований «Базеля III» в условиях санкционного давления в размере 450 млрд рублей за три года. Для сравнения: по МСФО чистая прибыль ВТБ за 2017 год составила 120,1 млрд рублей.

Собственно, разрешение госбанкам выплачивать меньше дивидендов для направления прибыли на поддержание капитала встречается в международной практике. Как напоминает генеральный директор аналитического агентства «БизнесДром» Павел Самиев, в некоторых странах с большой долей госучастия в банковской системе такие вещи делались, когда ожидалось ухудшение качества портфелей и можно было предполагать рост резервирования под проблемные ссуды; это также очевидный инструмент органического роста капитала — за счет нераспределенной прибыли. «Эти госбанки платят высокие дивиденды, наполняют бюджет, они генерируют большие прибыли. Если сделать небольшую отсрочку, это поможет им продолжать эффективную деятельность и в дальнейшем», — добавляет начальник аналитического управления банка БКФ Максим Осадчий.

ВТБ и Газпромбанк попали под удар

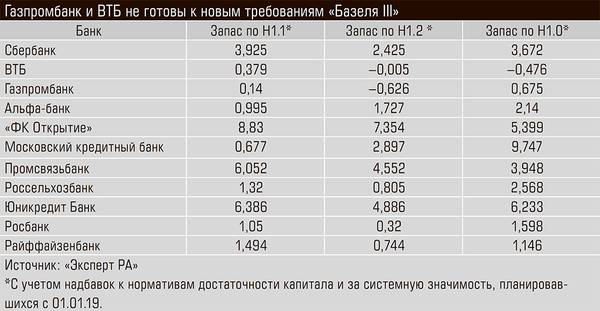

Хотя проблемы от введения новых требований «Базеля III» касаются не только госбанков, наиболее заметны они именно у ВТБ и Газпромбанка. «В случае введения надбавок в том виде, как это планировалось, наибольшие трудности возникли бы у ВТБ и ГПБ — при сохранении текущих значений нормативов они не смогли бы выполнять требования по Н1.0 и Н1.2. Однако риск невыполнения возникал бы не только у них: с запасом менее 0,9 процентного пункта эти требования при текущих значениях нормативов выполняли бы Росбанк, Райффайзенбанк, МКБ, РСХБ, — рассказывает начальник отдела валидации агентства “Эксперт РА” Станислав Волков. — Причины — сравнительно небольшой запас капитала или особенности его структуры. Например, у МКБ очень высокий норматив достаточности капитала (Н1.0), но поскольку значительная часть капитала представлена дополнительным капиталом, запас по нормативу достаточности базового капитала (Н1.1) небольшой».

Станислав Волков также добавляет, что выполнение ВТБ или Газпромбанком нормативов с учетом надбавок потребовал бы заметного сжатия активов под риском, а это означает снижение кредитной активности этих игроков, входящих в первую тройку по размеру активов. Более того, в условиях слабого роста экономики и санкционного давления у банков чаще возникает потребность в формировании значительных дополнительных резервов, что еще больше осложняет выполнение требований.

Заместитель директора S&P Global Ratings, Russia/CIS по направлению «Рейтинги финансовых институтов» Роман Рыбалкин также отмечает, что увеличение надбавок к нормативу достаточности капитала системно значимых банков в России с 2019 года действительно могло бы оказать влияние на деятельность ВТБ и Газпромбанка: им пришлось бы либо замедлить темпы роста активов, взвешенных с учетом риска, либо сократить выплаты акционерам. «В то же время говорить о проблемах с достаточностью капитала было бы некорректно: по нашим расчетам, оба банка могли бы сгенерировать достаточно прибыли до конца 2018 года, чтобы исполнять требования в полном объеме, пусть и с незначительным запасом», — добавляет Роман Рыбалкин.

Таким образом, речь идет, скорее, об облегчении задачи для банков, а вот делать вывод, что государственные банки обязательно нарушат новые нормативы, не совсем корректно. Даже среди госбанков есть такие, которые выполнят его с запасом.

Не только в санкциях дело

Во всей этой истории с несоответствием новым базелевским требованиям периодически всплывает вопрос влияния санкций. Однако оценки их влияния у разных аналитиков различаются. Например, Станислав Волков считает, что санкции против госбанков могут существенно обесценить их вложения в международный бизнес, увеличить потребность в привлечении дорогой краткосрочной ликвидности, сузить возможности получения доходов. Что же касается санкций против компаний-заемщиков, то они отражаются в основном через доформирование резервов на возможные потери по ссудам.

В свою очередь, Роман Рыбалкин отмечает, что геополитическая ситуация не дает ВТБ, Газпромбанку и другим государственным банкам привлекать деньги в капитал в виде бессрочных еврооблигационных займов, как это делалось в 2012–2013 годах, в то время как емкость внутреннего рынка ограничена. Обесценение рубля, по его мнению, также оказало определенное давление на достаточность капитала банковского сектора. «Российская экономика уже пятый год находится под санкциями, и банкам становится все сложнее привлекать капитал для развития. Разрушающие капитал токсичные активы быстрее накапливаются в условиях санкций», — добавляет Максим Осадчий.

Хотя традиционно в международной практике доля госбанков в банковском секторе считается одним из показателей рисков системы, в периоды кризисов даже самые либеральные страны идут на временный выкуп проблемных банков, чтобы поддержать их на плаву и не обрушить систему. В России, как сообщила глава ЦБ РФ Эльвира Набиуллина на заседании Совета Федерации в начале этого года, доля госбанков в активах банковского сектора на начало 2017-го составляла 59,2%, а с переходом трех банков под контроль в ФКБС она возросла до 66,2%. Для сравнения: в Индии доля государственных банков на рынке составляет около 70%, в Бразилии — более 40%.

Как показывает пример Сбербанка, сам факт нахождения в собственности у государства дополнительных рисков не несет. Проблемы начинаются, когда государство активно участвует в управлении банками и использует их не по прямому назначению. Руководитель проектов Аналитического центра «Эксперт» Сергей Селянин отмечает, что госбанки — это черный ящик: «Газпомбанк и ВТБ — самые нерыночные из госбанков, да и самые большие. “Сбер” стоит отдельно, он в силу большого числа своих акций на рынке ведет себя достаточно осторожно, как настоящий банк».

Павел Самиев добавляет, что у Газпромбанка и ВТБ достаточно сложная структура активов. «У них довольно большой корпоративный портфель крупных кредитов, которые при классификации по новым требованиям дали бы большую нагрузку на капитал, трудно совместимую с новыми требованиями, — рассказывает г-н Самиев. — Надо признать также, что многие госбанки выполняют функции институтов развития и другие стратегические задачи в отдельных отраслях. Такие функции тоже не вписать в рамки базельских принципов. Можно услышать аргументы, что все равно надо скорее внедрять новый “Базель”, чтобы вскрыть проблемы и честно показать достаточность капитала. Но это гораздо более тонкий вопрос. Базельские принципы не истина в последней инстанции».