Рынок мороженого — один из самых привлекательных сегментов в отрасли продуктов питания. Мороженое не является продуктом первой необходимости и обладает ярко выраженной сезонностью, однако его производители имеют самую большую рентабельность на продовольственном рынке — от 20% при производстве массового индустриального продукта до 1000% при создании эксклюзивного джелато на основе натуральных ингредиентов.

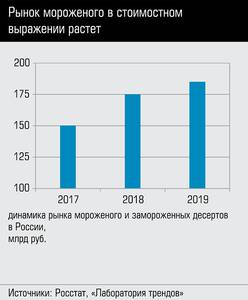

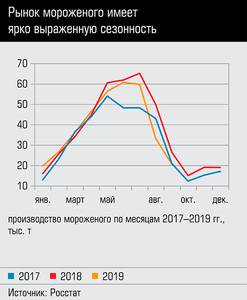

Производство мороженого в нашей стране сохраняет положительную динамику. Так, до 2017 года рынок рос из-за того, что в кризис россияне стали потреблять сахар выше медицинской нормы, в том числе в виде десертных продуктов. 2018 год и вовсе оказался взрывным: объемы производства мороженого из-за жаркого лета и чемпионата мира по футболу выросли на 16% в натуральном выражении. Текущие показатели примерно повторяют прошлогодние: конечно, из-за холодного лета в центральной части России мороженщики вряд ли повторят прошлогодний рекорд, но благодаря теплым маю и июню их продажи оказались выше предыдущих в полтора раза. В целом с января по сентябрь 2019 года в нашей стране выпущено 364 тыс. тонн мороженого — это примерно столько же, сколько еще десять лет назад производили за весь год, или на 10% больше, чем за аналогичный период позапрошлого сезона. В стоимостном выражении рынок мороженого оценивается в 180 млрд рублей (в 2018 году), последние три года он увеличивается на 8–9% в год. Аналитики и производители мороженого прогнозируют дальнейший рост этого рынка, даже несмотря на низкую платежеспособность потребителей, однако и его структура будет меняться. Сегодня львиную долю рынка — 96% (!) — занимают традиционные вкусы и сорта мороженого в стандартной упаковке, однако уже заметны новые потребительские тренды. В частности, будет расти сегмент «полезного для здоровья» мороженого — прежде всего это новинки для сторонников здорового образа жизни (ЗОЖ) — низкокалорийное мороженое, «спортивное» мороженое с протеинами и L-карнитином, функциональное мороженое, например с пробиотиками, и др. Второе направление связано с ростом потребления натурального мороженого (без консервантов и добавок, органическое, из экологически чистого сырья и т. д.). Третье направление — увеличение потребления снекового мороженого для перекусов «на бегу», удобного в потреблении (мороженое в стаканчиках с пластиковой ложечкой, мороженое с печеньем и др.).

Места хватит всем

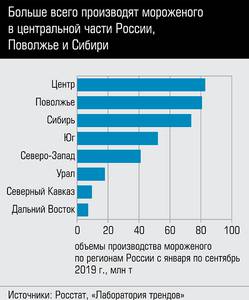

По разным оценкам, на рынке мороженого работают от 100 до 150 производственных организаций. Десять крупнейших игроков занимают половину рынка мороженого (см. график), но при этом он открыт для появления новых компаний, специализирующихся на изготовлении нишевой продукции. По данным Росстата, в тройку регионов — лидеров по производству мороженого входят Сибирский, Приволжский и Центральный федеральный округа (совокупно эти регионы выпускают около 70% мороженого в стране), активно наращивают свои мощности предприятия на Юге России.

На данном этапе наиболее крупные игроки рынка мороженого — транснациональные корпорации, такие как нидерландско-британская Unilever, которая одиннадцать лет назад приобрела новосибирскую торговую марку «Инмарко» и стала выпускать всю продукцию мороженого в нашей стране под этим зонтичным брендом. Рыночная доля компании оценивается в 9%. Если недавно продукцию «Инмарко» знали только сибиряки, то теперь ее покупают по всей стране, вплоть до Калининграда. В России также активно присутствует швейцарская Nestle — ее рыночная доля, по данным GfK, составляет 4,5% (торговые марки «48 копеек», «Бон Пари», MaxiBon и др.).

В отличие от Европы, США или Австралии в России крупным международным игрокам принадлежит только определенная доля, но она не столь велика, как в упомянутых странах, где рынок зачастую поделен между двумя-тремя крупнейшими корпорациями. «У нас огромное число местных игроков, в каждом регионе есть свои любимые производители. И наш рынок очень неоднороден по спросу: то, что интересует потребителей в Калининграде, не обязательно будет пользоваться спросом во Владивостоке», — комментирует руководитель группы продаж категории «Мороженое» в России, Украине, Белоруссии, Центральной Азии и странах Кавказа компании Tetra Pak Ольга Ижболдина.

Истории становления крупнейших отечественных производителей мороженого довольно схожи. Как правило, это компании, объединившие бывшие советские заводы, где была проведена масштабная реконструкция. Наиболее заметный представитель такого типа — компания «Айсберри», образованная в 2005 году на базе старейших хладокомбинатов. Сейчас она специализируется на выпуске мороженого из вологодского молока (торговые марки — «Пломбир Вологодский», «Филевское», «Артек» и др.).

В топ производителей входит и компания «Ренна», создавшая в 2014 году на базе Кореновского молочно-консервного комбината Краснодарского края «Фабрику настоящего мороженого» (наиболее известная торговая марка — «Коровка из Кореновки»). Известна и компания «Русский холод»: после приобретения фабрики в Барнауле она сначала обеспечивала мороженым сибирскую и дальневосточную части России, а затем запустила новое производство в Подмосковье, чтобы поставлять продукцию в европейскую часть страны и выходить на экспорт.

Среди известных локальных производителей можно упомянуть Липецкий хладокомбинат, который, как и ведущие федеральные игроки, развивается на базе модернизированного старейшего производства. Несмотря на усиливающуюся конкуренцию с крупными производителями, предприятие занимает сильные позиции в своем регионе. Так, мороженое под торговой маркой «Липецкое» популярно не только в родном городе, но и в Ростове-на-Дону, других населенных пунктах Черноземья.

Вторая группа предприятий — так называемый новый средний и малый бизнес, который производит мороженое оригинальных вкусов в неиндустриальных масштабах и продает его в специализированных точках в торговых центрах и через предприятия HoReCa. В основном такие компании развиваются с помощью системы франчайзинга. В эту же группу попадает старейшая международная компания «Баскин Роббинс», которая появилась в нашей стране в 1988 году, а сегодня под этим брендом функционирует сеть из 300 кафе-мороженых. Любопытно, что в составленном Forbes рейтинге самых выгодных российских франшиз c объемом инвестиций в проект до одного миллиона рублей в 2018 году в топ-10 вошли сразу две сети мороженого — Gelateria Plombir и «33 пингвина».

И наконец, часть продукции, представленной на рынке, — это совместные проекты ритейла с производителями мороженого, которые выпускают его под собственными торговыми марками торговых сетей. В настоящее время выпуск подобной продукции активно расширяется и дальше будет только расти: сегодня почти каждый крупный ритейлер заинтересован в выпуске мороженого под собственным наименованием. По данным GfK, в пятерку прошлогодних лидеров по объемам продаж мороженого вошли частные торговые марки торговой сети «Магнит» (бренды «Рио Д'Оро», «Снежное лакомство», «Страна любви»).

Мороженое для ЗОЖ

Львиная доля производимого мороженого (по данным Nielsen, до 96%) приходится на традиционное мороженое — пломбиры, сливочное, молочное, которое может быть без заменителей молочного жира (БЗМЖ) или с его заменителями (СЗМЖ). Еще один тип мороженого, который присутствует на рынке, но менее популярен, чем традиционное, — мороженое с оригинальными и экзотическими вкусами: от соленой карамели до лукового. Как правило, это шербеты (в составе замороженной смеси присутствует молочное сырье) или сорбеты (в составе нет молока), по типу итальянского джелато. Их выпускают небольшие нишевые компании или кафе-рестораны, где мороженое употребляют сразу после изготовления. «Джелато значительно отличается от индустриального мороженого технологией приготовления, рецептурой, ингредиентами, жирностью и низким содержанием воздуха в продукте, что в результате дает более яркий, но при этом натуральный вкус и совершенно другую, нежную и кремообразную текстуру», — рассказывает исполнительный директор компании Amore Арман Арушанян. Сегодня это активно развивающийся сегмент рынка мороженого. «В этом смысле Россия следует за общемировой тенденцией, так как в целом международным стандартом мороженого на данный момент является именно джелато», — говорит основатель франшизы кафе-мороженых Gelateria Plombir Евгений Драй.

Однако самый интересный тренд — появление функционального, или инновационного, мороженого для потребителей, которые придерживаются здорового образа жизни, — для спортсменов, вегетарианцев и проч. Как правило, это продукция на основе растительного сырья, например соевого, миндального, кокосового молока, куда добавляются различные витамины, минералы и пробиотики. По мнению президента АО БРПИ («Баскин Роббинс») Агнессы Осиповой, функциональное мороженое предназначено для сбалансированного питания, контроля массы тела и уровня сахара в крови. Наиболее востребованные сорта — низкокалорийное, «без сахара» и с пониженным содержанием жира.

Как правило, с такими продуктами экспериментируют иностранные производители. Тот же «Баскин Роббинс» выпускает молочное мороженое с пониженным содержанием молочных жиров — «Ванильное лайт» и «Шоколадное лайт», а также три сорта мороженого для больных диабетом второго типа и лиц, контролирующих уровень сахара в крови: «Королевская вишня без сахара», «Кокосовое с ананасом без сахара», «Карамелевый трюфель без сахара».

Но пока доля функционального мороженого на рынке ничтожно мала, и его можно рассматривать как модный тренд — впрочем, наблюдаемый сегодня на всех продовольственных рынках. Пока же россияне крайне консервативны и делают выбор в пользу традиционных сливочных вкусов и форматов упаковки. «Однако предпочтения потребителей постепенно меняются. Из года в год растет спрос как на экзотические фруктовые вкусы (манго, маракуйя), так и на необычные и нетрадиционные вкусы — скажем, карамель с морской солью, горгонзола, базилик. При этом все больше людей отдают предпочтение натуральной продукции: если раньше яркие, почти ядовитые цвета и искусственные вкусы вроде “бабл-гам” привлекали покупателей, то сейчас это скорее отталкивает», — говорит Арман Арушанян.

Быстрее всего инновации на рынке внедряют федеральные игроки с западным капиталом, у которых есть большие бюджеты на рекламу и продвижение, есть хороший трейд-маркетинг (акции, брендированные холодильники); зачастую они работают в нескольких ценовых сегментах, имеют несколько значимых для рынка брендов (чаще всего это средний и высокий ценовые сегменты).

Однако в последнее время ситуация начала меняться в пользу региональных производителей, которые стараются усилить свои позиции на родном рынке и развиваться в ближайших регионах, а затем идут в Москву и Санкт-Петербург. Поскольку больших бюджетов на продвижение у них нет, то берут они упаковкой и вкусами. В качестве успешного примера недавнего восхождения на олимп производителей мороженого среди региональных игроков аналитики приводят компанию «Ренна» — краснодарского производителя молочной продукции. «“Кореновка” смогла предложить рынку вкусный, качественный продукт без растительного сырья. Для многих это стало прекрасным примером, когда при наличии собственной сырьевой базы можно заниматься не только производством традиционных молочных продуктов, но и выпуском более высокомаржинального мороженого», — говорит Елена Пономарева, генеральный директор консалтинговой компании «Лаборатория трендов».

Каждый год на прилавках с мороженым появляется до 20% новых названий. И если раньше компании больше ориентировались на целевую аудиторию с точки зрения социально-демографических характеристик, смотрели на возраст, доход, социальный статус, то теперь расширяют свои линейки, основываясь на восприятии продукта по вкусовым параметрам.

К примеру, Липецкий хладокомбинат активно развивает свою торговую марку «Варенька» (прямая ассоциация: Варенька, с одной стороны, женское имя, с другой — отсылка к наполнителям мороженого в виде варенья). Такое мороженое позиционируется для потребителей как исконно русский продукт. В нем нет наполнителей типа маракуйи, зато есть те, к которым привыкли россияне: персик, абрикос, черная смородина. В компании рассказывают, что торговую марку «Варенька» запустили уже давно, но в прошлом году провели ее рестайлинг — изменили внешний вид упаковки, состав ингредиентов, добавили в варенье натуральные ягоды и т. п. В настоящее время продукция представлена в упаковке нескольких видов: в стаканчиках, рожках и банках (имитирующих банку варенья). В результате в сети Х5 в Черноземье мороженое «Варенька» стало торговой маркой номер один с динамикой роста по итогам прошлого года 78%.

Если раньше в компаниях частота выведения новинок на рынок мороженого составляла год-полтора, то сегодня это нужно делать не реже одного раза в полугодие. В противном случае внимание покупателей привлекут более активные конкуренты, в первую очередь более гибкий нишевый малый бизнес. Не всегда эти новинки задерживаются надолго, но некоторые из них заставляют говорить о себе и привлекают потребителей, в том числе за счет сарафанного интернет-радио (например, черное мороженое, мороженое цвета Facebook и др.).

Впрочем, производители признают, что сильно нарастить продажи за счет экспериментов со вкусами и улучшения качества продукта, которое неизбежно приводит к необходимости повысить цены, не получается. Сейчас они рассчитывают на другое — на смену модели и культуры потребления мороженого. Так, по мнению Елены Пономаревой, уже наметился медленный переход от потребления мороженого как способа охладиться в жаркое время года к регулярному потреблению. Этому способствовало активное расширение ассортимента и увеличение представленности мороженого в розничных сетях, появление его новых видов (того же джелато или мороженого-роллов), развитие снекового направления (например, мороженое-сэндвичи или стаканчики с ложечкой) и постоянная игра производителей со вкусами.

Силами производителей постепенно формируется потребительская культура, когда мороженое выступает в качестве альтернативы пирожным или шоколаду, если хочется перекусить, в качестве десерта, в качестве дополнения к горячим чаю или кофе (относительно новая модель домашнего потребления, особенно популярная в холодное время года), в качестве дополнения к выпечке (тенденция идет из ресторанного рынка — например, яблочный пирог с шариком мороженого) и др.

Недавно проведенные компанией «Лаборатория трендов» глубинные мини-интервью в трех возрастных группах (студенты младших курсов, студенты старших курсов и потребители в возрасте 30–40 лет, Санкт-Петербург) показали, что часть потребителей воспринимает мороженое как менее вредный для фигуры и менее калорийный продукт, чем шоколад и пирожные. Кроме того, мороженое дешевле, чем плитка шоколада или пирожное, особенно купленное в известной кондитерской. Это значит, что при правильном позиционировании мороженое может оттянуть на себя часть спроса от этих категорий. При этом даже в кризис потребление мороженого не сильно падало именно по причине дешевизны относительно сладостей.

На вопрос «Как вы себе представляете ЗОЖ применительно к мороженому?» почти все респонденты ответили, что хотят видеть на полках «облегченную» продукцию, но без потери вкусовых качеств. Им не нравится безвкусное и пресное мороженое (формулировки из опроса), не имеющее привычного сливочного вкуса и сладости. Но если говорить о фруктово-ягодных сорбетах (шербетах), в этом случае именно пониженный уровень сладости многими был назван преимуществом (ближе к реальному вкусу фруктов и ягод). Практически все потребители высказали пожелание, чтобы на упаковке была нанесена информация о калорийности на одну порцию.

Затраты производителей растут

Чего потребителям не следует ожидать от мороженщиков, так это снижения цен даже несмотря на то, что рынок стал высококонкурентным. За последнее десятилетие розничные цены на мороженое (готовую продукцию) выросли почти в два с половиной раза. Наиболее высокий темп роста пришелся на кризисный 2015 год, когда средние цены на мороженое по отношению к предыдущему году поднялись на 17%. Аналогичная ситуация наблюдалось и на других рынках продуктов питания, когда под влиянием кризиса и роста валютных курсов существенно повысилась стоимость сырья, прежде всего зарубежных ингредиентов (стабилизаторы, эмульгаторы и др.). Несмотря на дальнейшее замедление темпов роста и стабилизацию курса, цены на мороженое продолжают расти на 8–9% в год. По мнению Елены Пономаревой из «Лаборатории трендов», причина этого роста почти не связана с ростом цен на сырое молоко — основной ингредиент мороженого: за последние два года средние цены на молоко, если не учитывать сезонный фактор, остаются практически неизменными. Цены растут из-за увеличения стоимости натуральных ингредиентов (в том числе импортных), стоимости упаковки, а также производственных и логистических затрат.

По данным Росстата, в сентябре 2019 года средняя стоимость килограмма сливочного мороженого по России в рознице составила почти 444 рубля. Самые высокие потребительские цены на мороженое традиционно зафиксированы в Москве (плюс 221,39 рубля к среднероссийской потребительской цене в сентябре 2019 года) и Санкт-Петербурге (плюс 189,65 рубля), самые низкие — в Северо-Кавказском федеральном округе (минус 100,76 рубля) и Приволжском федеральном округе (минус 77,95 рубля).

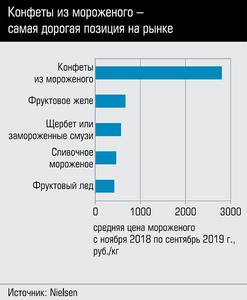

Традиционное сливочное мороженое без заменителей молока от крупных хладокомбинатов в московской рознице стоит 50–70 рублей за 80-граммовый вафельный стаканчик. Аналогичные стаканчики мороженого СЗМЖ стоят от 30 рублей. Наиболее дешевой продукцией также считается фруктовый лед — 40 рублей за 100 граммов. Небольшие предприятия, которые торгуют мороженым по типу джелато в фирменных точках торговых центров или кафе-мороженых, оценивают свою продукцию как минимум в три раза дороже — около 150 рублей за 100 граммов. Мороженое в виде шариков, которыми наполняют вафельные рожки, продают по 110–120 рублей (но вес шарика — 50–60 граммов). Самыми дорогими считаются конфеты из мороженого, они стоят порядка 280 рублей за 100 граммов.

В настоящее время стоимость конечной продукции на магазинных полках более чем вдвое превышает отпускные цены производителей мороженого. И если до 2013 года быстрее росли цены в рознице, то на данном этапе, наоборот, сохраняется тенденция, когда темпы роста цен производителей выше темпов роста потребительских цен — например, за последние два года цены производителей выросли почти на 15%, потребительские — на 12%. Это значит, что розница сдерживает рост полочных цен, при этом производители теряют маржинальность.

Больше простора для ценового маневра у небольших производителей, которые сосредоточены в сегменте неиндустриального мороженого — джелато, функционального — и продвигают свой продукт через торговые центры, кафе и проч. «Мы работаем в среднем ценовом сегменте, — рассказывает Евгений Драй (Gelateria Plombir). — При стоимости нашего мороженого от 150 до 180 рублей за 100 граммов средний чек в наших точках составляет около 250 рублей. Производство джелато на точке дает маржинальность от 700 до 1000 процентов. Мы достигаем этого за счет низкой себестоимости мороженого собственного производства».

По мнению Елены Пономаревой, индустриальным компаниям выгодно работать в разных ценовых сегментах с разными брендами, закрывая весь рынок. Когда производители развивают несколько ассортиментных линеек, это значит, что разные позиции будут приносить разную прибыль: «дешевые» — за счет объема, а «дорогие» — за счет большей добавленной стоимости. Маржинальность в целом по рынку составляет в среднем от 30 до 300% (может быть меньше и больше) в зависимости от бренда и конкретной ассортиментной позиции.