На ежегодном Российском облигационном конгрессе, который традиционно в декабре организует компания Cbonds, менеджеры крупнейших операторов индустрии не скрывали прекрасного настроения и намекали на приличные бонусы, которые получат по итогам 2019 года в результате плодотворной работы. Вместе с тем многие отмечали, что в самом начале 2019-го совсем не были уверены в том, что год будет хоть сколько-нибудь успешным. И для этого были причины, наиболее значимые из которых — слабый экономический рост в России, геополитические факторы, перманентная угроза рецессии в США. Но вопреки плохим ожиданиям на российском рынке первичных размещений облигаций в 2019 году произошел настоящий бум.

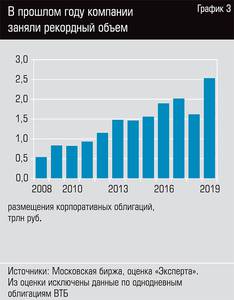

Что же способствовало этому? Ответ довольно прост: серьезное снижение ставок как на глобальном, так и на локальном рынке. С января 2019 года ключевая ставка в России снизилась с 7,25 до 6% (последнее снижение произошло 10 февраля 2020 года). Это вызвало рост стоимости бумаг на рынке облигаций федерального займа (ОФЗ), где кривая бескупонной доходности просела в среднем на два процентных пункта относительно своей конфигурации конца 2018 года (см. график 1). Напомним, кривая бескупонной доходности показывает распределение доходности по всем облигационным выпускам, то есть, по сути, это карта долгового рынка. Разумеется, столь привлекательные ставки обратили на себя внимание бизнеса, что спровоцировало настоящий бум на рынке корпоративных заимствований. Всего в 2019 году в эмиссии биржевых облигаций участвовали 173 эмитента, которые разместили 392 выпуска суммарным объемом более 2,5 трлн рублей.

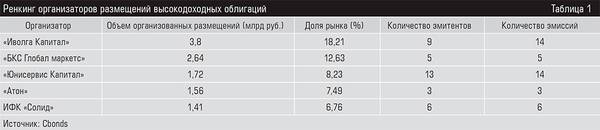

Минувший год позволил многим эмитентам разместиться на очень выгодных условиях, а также подарил рынку ряд новых имен как среди крупных компаний, так и в сегменте высокодоходных облигаций (ВДО). При это на рынке ВДО свои герои: если топ-3 организаторов крупных облигационных размещений — это «ВТБ Капитал», Sberbank CIB и Газпромбанк, то первая тройка организаторов размещений ВДО — молодые компании «Иволга Капитал» и «Юнисервис Капитал», а также «БКС Глобал маркетс» (см. таблицу 1).

За чей счет праздник?

Одна из наиболее ярких тенденций нашего фондового рынка в целом и долгового в частности — массовый приток физических лиц в сектор биржевых финансовых активов. Конечно, этот приток наблюдался и раньше, однако в 2019-м произошел резкий скачок. На конец декабря количество зарегистрированных клиентов в системе торгов Московской биржи составило 6,25 млн человек, в то время как годом ранее их было 3,037 млн. Снижение ставок по вкладам вынуждает население искать более доходные инструменты для инвестирования. Многих это приводит на фондовый рынок, где клиенту — бывшему «депозитчику» зачастую предлагают открыть индивидуальный инвестиционный счет (ИИС). Большинство брокеров и управляющих компаний позиционируют ИИС как некоторую альтернативу депозиту, поэтому предлагают приобрести для него торговое решение на основе облигаций, а проще говоря, портфель долговых бумаг. И «физики» охотно делают это — облигации им нравятся, особенно с высокой доходностью.

Согласно статистике Московской биржи, доля частных инвесторов в размещенных ОФЗ составляет около четырех процентов, а в корпоративных облигациях — уже более 20%. В среднем доля «физиков» на долговом рынке составляет около 12% (в 2018-м — 6,2%). Напомним, в 2017 году частных инвесторов на рынке облигаций и вовсе было чуть более трех процентов. Стоит отметить, что преимущественно частные инвесторы участвуют в размещениях банковских бумаг, которые зачастую торгуются с небольшой премией к рынку. В таких выпусках доля «физиков» может достигать 70%. При размещении крупных корпораций небанковского сектора доля частных инвесторов, как правило, не превышает пяти процентов.

Зато при размещении высокодоходных облигаций 60–70% выпуска выкупают именно физлица. И это не удивительно. Ведь их на рынке облигаций в первую очередь интересует доходность, а ВДО здесь занимают особую позицию. Как отмечает генеральный директор ИК «Иволга Капитал» Андрей Хохрин, восприятие этих инструментов у частного инвестора достаточно легкомысленное: «У инвестора простая установка: купить на первичном размещении, а затем продать дороже на вторичном рынке. Можно без труда извлечь двадцатую ставку чистой доходности (то есть получить доходность 20% на вложенные средства. — “Эксперт”). Но кредитный анализ мало кто проводит, люди толком не оценивают, что покупают на самом деле. А ведь мы имеем дело со средним или не очень крупным, реже — и вовсе малым бизнесом. Риски в нем специфичны и весьма велики. Но пока, увы, главное требование — высокий доход». Андрей Хохрин предупреждает: сектору понадобится встряска и, возможно, не одна, чтобы инвесторы начали оценивать риски. Со временем сектор ВДО, во-первых, должен стать институциональным, то есть бумаги должны покупаться не конечными инвесторами, а управляющими компаниями в пользу своих инвесторов, а во-вторых, переориентироваться на квалифицированных инвесторов, говорит гендиректор «Иволги Капитал»: «Розничный клиент, который в своей массе слабо понимает взаимосвязь доходности и риска и не способен к нормальной диверсификации, не должен быть инвестором в ВДО».

Вместе с тем генеральный директор компании «Юнисервис Капитал» Алексей Антипин отмечает, что категория физических лиц, инвестирующих в ВДО, далеко не однородна. Они серьезно различаются и по объему портфеля, и по степени вовлеченности в игру. «Это могут быть крупные инвесторы, сотрудничающие напрямую с одним или несколькими организаторами; розничные, имеющие знания и время для самостоятельного изучения рынка, и случайные инвесторы, попадающие на рынок через популярные платформы и особо не вникающие в правила, а инвестирующие в ВДО из-за высоких купонов. Инвесторами на рынке в том или ином объеме зачастую выступают и сами организаторы долговых программ, что помогает эмитентам ускорить процесс первичного размещения», — объясняет Алексей Антипин.

Дальше все будет хорошо, а может, и того лучше. Во всяком случае, так считают представители операторов рынка. Период низких ставок сейчас действительно позволяет эмитентам размещаться под максимально эффективный процент. И все ждут дальнейшего смягчения денежно-кредитной политики. Консенсус-прогноз снижения ключевой ставки на следующем, мартовском, заседании совета директоров ЦБ находится в диапазоне 5,5–5,75%. Однако вероятно, что уровень доходности на рынке рублевых облигаций будет зависеть не столько от ключевой ставки и размера инфляции, сколько от ожиданий инвесторов относительно дальнейшего направления движения этой ставки в следующие год-два. Аналитик Sberbank CIB Николай Минко уверен, что ЦБ готов ускорить снижение ставок: «Ранее мы думали, что достижение нижней границы диапазона ключевой ставки, который ЦБ считает нейтральным с точки зрения инфляции, — шесть процентов — побудит регулятора взять паузу и подождать с дальнейшим снижением ставок, — говорится в обзоре Sberbank CIB, посвященном недавнему снижению ставки. — Однако, похоже, сейчас ЦБ больше обеспокоен дальнейшим замедлением роста цен и хочет посредством снижения ставки вернуть инфляцию к целевому уровню четыре процента. Таким образом, теперь мы ожидаем, что ЦБ не станет ждать до второго полугодия и снизит ставку в марте, апреле и июле — в общей сложности до 5,25 процента. В результате такого серийного снижения инфляционное давление должно усилиться, что позволит ЦБ больше не снижать ставку до конца года».

Сектор ВДО: новая реальность или временное явление?

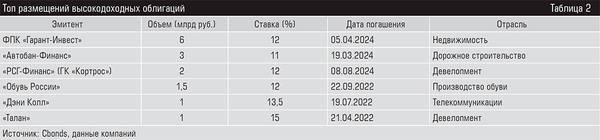

Когда говорят о высокодоходных облигациях, то подразумевают, что их эмитенты — небольшие компании с короткой кредитной историей и не всегда устойчивой финансовой моделью. Их облигации имеют высокий купон как премию за вышеобозначенный риск, а также относительно небольшую дюрацию (срок обращения до погашения или оферты). Однако все эти условности не всегда имеют четкие границы, поэтому разные специалисты оценивают рынок ВДО, исходя из личных субъективных критериев, а итоговые оценки размеров рынка могут отличаться в разы. Тем не менее, по оценкам Cbonds, объем размещений ВДО в 2019 году составил порядка 17 млрд рублей. Конечно, если сравнивать с сегментом корпоративных облигаций, это незначительная цифра. Но, как отмечает Андрей Хохрин, в 2020 году рынок вполне может показать и 50 млрд рублей новых размещений, то есть вырасти почти втрое. «Инвесторы пошли в высокодоходный сегмент, и это факт. Причем спрос серьезно превышает предложение, — констатирует гендиректор “Иволги Капитал”. — Ограничение в предложении продиктовано двумя причинами: фильтр на уровне Московской биржи и организаторов по качеству эмиссии, с одной стороны, и дороговизна облигационных денег для эмитентов — с другой. Сейчас сложно занять под купон ниже 12 процентов. Вместе с тем ставки банковских кредитов для компаний стартуют с девяти процентов годовых, и здесь можно получить лучшие условия. Так что сегмент развивается спорадически. Но все-таки развивается».

Знаковым событием 2019 года для сектора ВДО стал запуск на базе МСП-банка программы поддержки субъектов малого и среднего предпринимательства для выхода на биржевой рынок. В рамках участия в реализации национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» МСП-банк готов выступить как якорный инвестор и соорганизатор выпусков облигаций МСП. Со стороны Корпорации МСП также могут быть предоставлены гарантии либо поручительства по выпуску (гарантия предоставляется в размере номинала облигации, ее лимит — 500 млн рублей). Еще одним механизмом поддержки стало субсидирование ставки купона по облигациям (70% от ставки купона, но не выше двух третей ключевой ставки ЦБ) со стороны Министерства экономического развития РФ при поддержке все той же Корпорации МСП, а также субсидирование подготовки к листингу, предполагающее компенсацию затрат в размере двух процентов от объема выпуска облигаций, но не более полутора миллионов рублей. Алексей Антипин считает поддержку эмитентов одним из главных факторов развития этого сегмента долгового рынка: «Рост сегмента ВДО в ближайший год будет обеспечиваться развитием “Сектора роста” — программы субсидирования и поддержки субъектов МСП на бирже, повторными выпусками от действующих эмитентов, а также увеличением средней суммы размещения».

Появляются и новые ограничения для высокодоходных выпусков — например, изменения в закон «О рынке ценных бумаг», затронувшие порядок регистрации биржевых облигаций, и анонсированное в конце прошлого года внедрение обязательного рейтинга. «Это уже привело к небольшому дефициту размещений “настоящих высокодоходных” облигаций в январе–феврале текущего года, — отмечает Алексей Антипин. — Помимо законодательных изменений, которые затронули главным образом эмитентов, готовятся также меры регулирования поведения инвесторов на бирже. Разрабатываемый сейчас закон о категоризации инвесторов в случае жесткого сценария, то есть ограничении их доступа к ВДО, способен парализовать размещения новых эмитентов из числа МСП, так как инвесторы ВДО — преимущественно частные лица».

Безусловно, введение дополнительных требований к эмитентам и процедурам для них возникает не на ровном месте. Регулятор таким образом пытается защитить инвесторов и предотвратить появление на рынке облигаций с низким кредитным качеством, что позволит избежать череды банкротств в будущем.

Несколько месяцев назад руководитель небольшой брокерской компании, работающей в числе прочего с ВДО, так охарактеризовал в беседе с «Экспертом» этот формирующийся рынок: «Есть достаточно большое количество среднего и даже крупного бизнеса, у которого высокая доля утилизированных залогов. То есть банки дают им деньги под залог зданий — и объем денег, который они могут взять, очень ограничен. Такие компании ищут для себя какие-то дополнительные пути и уже готовы решиться на облигационные займы, в том числе чтобы начать строить историю публичной компании. Они понимают, что на первом этапе получат деньги дороже, чем получили бы в госбанке, получат немного, но зато без залога, — и смогут строить какую-то публичную историю для себя. Причем желающих размещать облигации значительно больше, чем тех, кого мы готовы размещать и пропускаем через наше сито. На рынке высокодоходных облигаций и сейчас есть компании, которых на самом деле не должно на нем быть и риск инвестиций в которые инвестор, особенно неквалифицированный, зачастую не способен адекватно оценить. Банк не хочет давать кредит компании под эту ставку, а на публичном рынке они это финансирование получают. Это тот же subprime, просто в 2008 году это были огромные займы, миллиардные размещения, а сейчас они берут десятки миллионов рублей. Раньше их покупали “институты” (институциональные инвесторы. — “Эксперт”), а сейчас “институты” не покупают. Но тогда не было ритейла, а сейчас есть».

В целом, оценивая вероятность дефолтов по ВДО в будущем, участники рынка настроены умеренно оптимистически. «Не хочется ничего накликать. Вероятность дефолтов есть всегда. Она есть и в этом году. У меня есть подозрения по поводу кредитоспособности отдельных эмитентов. Но это пока лишь подозрения, опасения и предположения, — отмечает Андрей Хохрин. — Рынок ВДО в России очень молод. Если сравнивать его с аналогом в США, уходя в конец 1970-х — начало 1980-х годов, то там дефолты несколько лет были единичными, в совокупности они не превышали половины процента от объема рынка. Скорее всего, российский высокодоходный сектор не испытает в этом году даже одного дефолта. Пока денег достаточно для того, чтобы рефинансироваться в критической ситуации». Если этот прогноз оправдается, можно будет с уверенностью сказать, что сектор ВДО отнюдь не временное явление, а совершенно новая реальная сущность.